Амортизация основных фондов и амортизационная политика

Если для начисления амортизационных отчислений используется способ по сумме чисел лет срока полезного использования, годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет всего срока полезного… Читать ещё >

Амортизация основных фондов и амортизационная политика (реферат, курсовая, диплом, контрольная)

Амортизация — это постепенное перенесение стоимости основных средств по мере их полезного использования на себестоимость производимой продукции (работ, услуг). Погашение стоимости основных средств осуществляется путем начисления амортизационных отчислений. В процессе реализации созданной продукции (работ, услуг) происходит возмещение ресурсов организации, затраченных на приобретение и создание основных средств, из выручки от продаж.

Рис. 12.2. Доля амортизационных отчислений в финансировании инвестиций в основной капитал в динамике.

Амортизационные отчисления играют важную роль в финансировании инвестиций в основной капитал. Как видно из данных рис. 12.2, инвестирование основного капитала в Российской Федерации за счет амортизационных отчислений осуществляется лишь в доле, немного превышающей 20%. В зарубежных странах амортизационные отчисления более чем на 65% покрывают потребности компаний в инвестиционных ресурсах.

Таким образом, понятия «амортизация» и «амортизационные отчисления» тесно связаны между собой, но их нельзя отождествлять.

Амортизация — это процесс переноса основными фондами своей стоимости на выпускаемую продукцию с целью их простого воспроизводства.

Амортизационные отчисления — результат процесса амортизации, т. е. исчисленная сумма амортизационных отчислений за какой-либо период. Амортизационные отчисления называются еще отчислениями на потребление капитала.

Амортизационные отчисления можно классифицировать по ряду признаков:

- • по объектам начисления: амортизационные отчисления по основным средствам, доходным вложениям в материальные ценности, нематериальным активам;

- • по методам начисления: начисленные линейным, нелинейным и другими методами;

- • в зависимости от учетных целей: для целей бухгалтерского и налогового учета;

- • по направлениям использования, целевое и нецелевое использование;

- • по периоду начисления: за определенный период и аккумулированные;

- • по факту использования, использованные и неиспользованные.

Амортизация (амортизационные отчисления) как экономическая категория выполняет следующие функции:

- • денежного возмещения износа основных фондов;

- • инвестирования простого и расширенного воспроизводства;

- • формирования издержек на производство и реализацию продукции;

- • определения налогооблагаемой прибыли;

- • экономического обоснования инвестиций;

- • предотвращения чрезмерного морального и физического износа основных фондов;

- • развития и ускорения темпов НТП; и др.

Это далеко не полный перечень функций, которые выполняет амортизация, что свидетельствует о ее роли и значимости в экономической политике любого государства.

С переходом России на рыночные отношения произошли существенные изменения в области амортизации.

Для действовавшей в СССР системы амортизации были характерны следующие черты:

- • единые нормы амортизации;

- • прямолинейный равномерный метод начисления;

- • наличие двух норм амортизации — на капитальный ремонт и на замену (реновацию);

- • включение амортизационных отчислений в себестоимость продукции;

- • начисление амортизации в течение фактического срока службы средств труда;

- • перераспределение государством амортизационных отчислений на реновацию между предприятиями на безвозмездной основе.

Данная система амортизации была недостаточно совершенной и не способствовала повышению эффективности производства по следующим причинам.

Во-первых, общая норма амортизации состояла из двух величин: нормы на реновацию и нормы на капитальный ремонт:

где Н — общая норма амортизации, %; Нр — норма амортизации на реновацию, %; Нкр — норма амортизации на капитальный ремонт, %.

Общая норма определялась в процентах по формуле

где Пс — первоначальная (балансовая) стоимость основных фондов, руб.; Зкр — затраты на капитальный ремонт, руб.; Лс — ликвидационная стоимость основных фондов, руб.; Тн — нормативный срок службы.

Наличие в общей норме нормы амортизации на капитальный ремонт не способствовало развитию отечественного машиностроения и ускорению НТП. Это связано с тем, что нормы амортизации на капитальный ремонт были довольно значительными, а амортизационные отчисления на капитальный ремонт полностью оставались в распоряжении предприятий, и они были заинтересованы в проведении капитальных ремонтов, так как не хватало средств на приобретение новой техники.

В результате такой продолжительной амортизационной политики на каждом предприятии были созданы ремонтные подразделения, основной задачей которых было поддержание машин и оборудования в работоспособном состоянии. По сути, в стране была создана мощная ремонтная промышленность. Официально как отрасль промышленности она нигде не значилась, но на самом деле существовала и была довольно емкой по потребляемым ресурсам. Достаточно сказать, что в ремонтной промышленности было занято более 25% всего станочного парка страны и более 7 млн человек работающих. На развитие ремонтной промышленности затрачивались огромные средства в виде амортизационных отчислений на капитальный ремонт, следовательно, это отрицательно сказывалось на развитии отечественного машиностроения.

Во-вторых, амортизационные отчисления на реновацию полностью не оставались в распоряжении предприятия, так как довольно значительная их часть изымалась и перераспределялась государством в произвольном порядке. В этих условиях у многих предприятий, естественно, не было достаточных средств даже на простое воспроизводство.

В-третьих, начисление амортизации осуществлялось в течение фактического срока службы средств труда. Такое положение в конечном итоге приводило к занижению нормы амортизации на реновацию, особенно на активную часть основных производственных фондов, и не учитывало их моральный износ.

В-четвертых, отсутствовали ускоренные методы начисления амортизационных отчислений.

Начиная с 1991 г. произошли существенные позитивные изменения в амортизационной политике:

- • амортизация стала производиться только на полное восстановление (реновацию) основных фондов, а на капитальный ремонт была отменена;

- • амортизация стала начисляться в пределах нормативного (а не фактического) срока службы средств труда;

- • амортизационные отчисления предприятия полностью остаются в его распоряжении;

- • появилась возможность использовать различные способы исчисления амортизационных отчислений.

Способы начисления амортизационных отчислений для целей бухгалтерского и налогового учета имеют довольно существенные различия, рассмотрим их более подробно.

Согласно IIБУ 6/01 амортизация основных средств может производиться одним из следующих способов:

- • линейный способ;

- • способ уменьшаемого остатка;

- • способ списания стоимости по сумме чисел лег срока полезного использования;

- • способ списания стоимости пропорционально объему продукции (работ).

Применение одного из них производится в течение всего срока полезного использования объектов основных средств.

Годовая сумма амортизационных отчислений при использовании различных способов их начисления определяется следующим образом.

При линейном способе — исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Годовая норма амортизации в этом случае будет определена следующим образом:

где Нгод — годовая норма амортизации, %; Т — срок полезного использования основных средств, лет.

Годовая сумма амортизационных отчислений составит:

Срок полезного использования определяется исходя из:

- • ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- • ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- • нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате проведенной реконструкции или модернизации первоначальные характеристики основных средств улучшаются, срок полезного использования может быть пересмотрен.

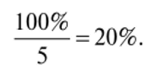

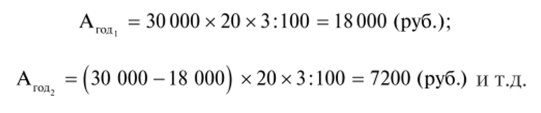

Пример. Первоначальная стоимость объекта основных средств составила 30 000 руб. Срок его полезного использования — 5 лет.

Норма амортизации (годовая) будет равна:

Годовая сумма амортизационных отчислений:

Линейный способ начисления амортизационных отчислений является традиционным для отечественной практики учета. Амортизационные отчисления из года в год начисляются в одной и той же сумме в течение всего срока эксплуатации объекта. Достоинством этого способа является простота расчетов ежегодных (ежемесячных) амортизационных отчислений. Недостатком — то, что при начислении амортизации не учитываются ни объем произведенной на амортизируемом объекте основных средств продукции, ни режим эксплуатации объекта, ни напряженность производственной программы.

Линейный способ начисления амортизационных отчислений, в принципе, применим к любому виду основных средств. Вместе с тем его применение более целесообразно по отношению к пассивной части основных средств (зданиям, сооружениям и т. д.), так как их использование не связано с действием каких-либо факторов переменного характера. Но из-за неустойчивой экономической ситуации этот способ в последние годы являлся преобладающим.

При использовании способа уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией:

где Ос — остаточная стоимость объекта основных средств на начало года; К — коэффициент ускорения, установленный организацией, но не выше 3.

Если исходить из условия предыдущего примера и учесть, что организацией установлен коэффициент ускорения 3, начисленные суммы амортизационных отчислений составят:

В отличие от линейного способ уменьшаемого остатка предполагает последовательное уменьшение годовой суммы амортизационных отчислений.

При использовании коэффициента ускорения достигается более высокая степень амортизируемое™ основных средств. В этом случае, как правило, сумма амортизационных отчислений по последнему году не рассчитывается, считается вся остаточная стоимость. Если определена ликвидационная стоимость, сумма амортизации последнего года ограничивается размером, необходимым для уменьшения остаточной стоимости объекта до ликвидационной. Поскольку при данном способе в первые годы списывается большая часть стоимости объекта основных средств (в рассматриваемом примере в первые два года переносятся на затраты 84% их стоимости (18 000 + + 7200): 30 000), он относится к способам ускоренной амортизации.

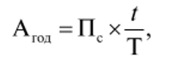

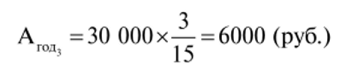

Если для начисления амортизационных отчислений используется способ по сумме чисел лет срока полезного использования, годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет всего срока полезного использования объекта. Расчет годовой суммы амортизационных отчислений (Агод) производится по формуле.

где Т — сумма чисел лет срока полезного использования объекта основных средств, лет; t — оставшееся число лет эксплуатации объекта основных средств, лет.

Если воспользоваться условием предыдущей задачи, то, например, для третьего года сумма амортизационных отчислений составит:

Способ списания стоимости по сумме чисел лет также является одним из вариантов ускоренной амортизации, поскольку от первоначальной стоимости ежегодно списывается соответственно 5/15; 4/15; 3/15; 2/15 и 1/15 части.

При использовании отмеченных трех способов начисления амортизации в течение отчетного года ее начисление осуществляется ежемесячно в размере 1/12 годовой суммы.

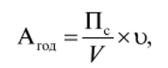

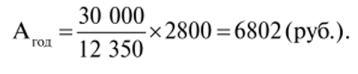

В случае начисления амортизационных отчислений способом списания стоимости пропорционально объему продукции годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств:

где V — объем продукции за весь период срока полезного использования актива, единиц; и — объем продукции в соответствующем году, единиц.

Если взять за основу условие выше рассматриваемой задачи и предположить, что объем продукции за весь период полезного использования основных средств (5 лет) составляет 12 350 единиц, а в третьем году, например, — 2800 единиц, годовая сумма амортизационных отчислений для третьего года составит:

Этот способ начисления амортизационных отчислений еще называют производственным. В отличие от ранее рассмотренных при нем не производится равномерное распределение амортизационных отчислений в течение года. Сумма начисленных амортизационных отчислений помесячно зависит от конкретного объема выпуска продукции в соответствующем месяце. В результате амортизационные отчисления изменяются в строгом соответствии с изменением объема производства и поэтому переходят из разряда постоянных издержек к разряду переменных.

Выбор одного или нескольких способов начисления амортизационных отчислений является важным элементом в учетной и амортизационной политике предприятия.

Применение ускоренных способов начисления амортизации позволяет за более короткий срок накопить достаточные амортизационные отчисления, а затем использовать их для реконструкции и технического перевооружения производства. У предприятия появляются большие инвестиционные возможности. Кроме того, использование ускоренной амортизации позволяет получить экономию по налогу на имущество организации.

Ускоренную амортизацию целесообразно проводить, когда предприятие прочно стоит на ногах, а издержки на выпуск продукции значительно ниже, чем у конкурентов. Если же предприятие находится в тяжелом финансовом положении вследствие неконкурентоспособное™ продукции или по другим причинам, лучше отказаться от применения ускоренной амортизации.

Таким образом, при выборе способа начисления амортизационных отчислений необходимо учитывать влияние следующих факторов:

- • соответствие доходов и расходов предприятия;

- • уровень затрат на ведение бухгалтерского и налогового учета;

- • ограничения, налагаемые на величину амортизационных отчислений налоговым законодательством;

- • возможность применения одного метода начисления амортизационных отчислений по объекту основных средств в течение всего периода его полезного использования и других факторов.

Независимо от применяемых способов амортизации начисление амортизационных отчислений по объектам амортизируемого имущества начинается с l-ro числа месяца, следующего за месяцем принятия его к бухгалтерскому учету, до полного погашения стоимости или списания объекта.

Прекращение начисления амортизационных отчислений осуществляется с 1-го числа месяца, следующего за месяцем полного погашения стоимости объекта или списания его с бухгалтерского учета.

ПБУ 6/01 определен также перечень объектов основных средств, по которым амортизация не начисляется:

- • законсервированные и не используемые организацией основные средства в соответствии с законодательством Российской Федерации о мобилизационной подготовке и мобилизации;

- • основные средства некоммерческих организаций;

- • основные средства, потребительские свойства которых с течением времени не изменяются (земельные участки, объекты природопользования, объекты, отнесенные к музейным предметам и музейным коллекциям, и др.).

Начисление амортизационных отчислений по амортизационному имуществу для целей налогообложения имеет некоторые особенности по сравнению с амортизацией для целей бухгалтерского учета. В частности, в статье 256 гл. 25 НК РФ дается расширенная трактовка амортизируемого и неамортизируемого имущества.

К амортизируемому относится имущество, результаты интеллектуальной деятельности и другие объекты интеллектуальной собственности, находящиеся у налогоплательщика на праве собственности, использующиеся им для извлечения дохода, стоимость которых погашается путем начисления амортизации.

К амортизируемому имуществу в целях налогообложения не относятся земля и другие объекты природопользования (вода, недра и другие природные ресурсы), а также материально производственные запасы, товары, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционы).

Из состава амортизируемого имущества для целей налогообложения также исключаются основные средства:

- • переданные (полученные) по договорам в безвозмездное пользование;

- • переведенные, но решению руководства организации на консервацию продолжительностью свыше трех месяцев;

- • находящиеся по решению руководства организации на реконструкции и модернизации свыше 12 месяцев.

Начисление амортизационных отчислений по объектам основных средств осуществляется линейным или нелинейным методом.

При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

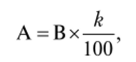

В свою очередь, норма амортизации по каждому объекту амортизируемого имущества определяется по формуле.

где На — месячная норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества; t — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

Для определения срока полезного использования в соответствии с главой 25 НК РФ с 1 января 2002 г. основные средства предприятий объединяются в амортизационные группы. Статьей 258 НК РФ определены десять амортизационных групп, устанавливающих соответствующий диапазон сроков полезного использования основных средств:

- • первая группа — все недолговечное имущество со сроком полезного использования от года до двух лет включительно;

- • вторая группа — имущество со сроком полезного использования свыше двух до трех лет включительно;

- • третья группа — имущество со сроком полезного использования свыше трех до пяти лет включительно;

- • четвертая группа — имущество со сроком полезного использования свыше пяти лет до семи включительно;

- • пятая группа — имущество со сроком полезного использования свыше семи до 10 лет включительно;

- • шестая группа — имущество со сроком полезного использования свыше 15 до 20 лет включительно;

- • восьмая группа — имущество со сроком полезного использования свыше 20 до 25 лет включительно;

- • девятая группа — имущество со сроком полезного использования свыше 25 до 30 лет включительно;

- • десятая группа — имущество со сроком полезного использования свыше 30 лет.

По основным средствам, не указанным в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

При применении линейного метода начисления амортизации она начисляется отдельно по каждому объекту амортизируемого имущества, а при использовании нелинейного метода — отдельно по каждой амортизационной группе. При этом независимо от принятого предприятием метода начисления амортизации в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую—десятую амортизационные группы, применяется только линейный метод.

При использовании нелинейного метода для каждой амортизационной группы определяется суммарный баланс, который рассчитывается как суммарная стоимость всех объектов амортизируемого имущества, отнесенных к данной амортизационной группе.

Суммарный баланс каждой амортизационной группы ежемесячно уменьшается на суммы начисленной, но этой группе амортизации.

Сумма начисленной за один месяц амортизации для каждой амортизационной группы определяется исходя из произведения суммарного баланса соответствующей амортизационной группы на начало месяца и установленной нормы амортизации по формуле.

где, А — сумма начисленной за один месяц амортизации для соответствующей амортизационной группы; В — суммарный баланс соответствующей амортизационной группы; k — норма амортизации для соответствующей амортизационной группы.

При использовании нелинейного метода применяются следующие нормы амортизации (табл. 12.4).

При выбытии объектов амортизируемого имущества суммарный баланс соответствующей амортизационной группы уменьшается на остаточную стоимость таких объектов.

Таблица 12.4

Нормы амортизации при нелинейном методе.

Амортизационная группа. | Норма амортизации (месячная). |

Первая. | 14,3. |

Вторая. | 8,8. |

Третья. | 5,6. |

Четвертая. | 3,8. |

Пятая. | 2,7. |

Шестая. | 1,8. |

Седьмая. | 1,3. |

Восьмая. | 1,0. |

Девятая. | 0,8. |

Десятая. | 0,7. |

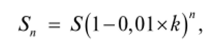

Остаточная стоимость объектов амортизируемого имущества, амортизация по которым начисляется нелинейным методом, определяется, но формуле.

где Sn — остаточная стоимость указанных объектов по истечении п месяцев после их включения в соответствующую амортизационную группу; S — первоначальная стоимость указанных объектов; п — число полных месяцев, прошедших со дня включения указанных объектов в соответствующую амортизационную группу до дня их исключения из состава этой группы; k — норма амортизации, применяемая в отношении соответствующей амортизационной группы.

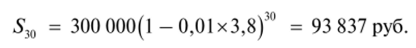

Пример. Объект основных средств относится к четвертой группе амортизируемого имущества. Его первоначальная стоимость — 300 000 руб. Для начисления амортизационных отчислений применяется нелинейный метод. Месячная норма амортизации для этой группы составляет 3,8%.

Определить его остаточную стоимость в связи с выбытием из данной амортизационной группы, если он числится в ее составе в течение 30 месяцев.

Решение.

Остаточная стоимость составит:

Если суммарный баланс амортизационной группы становится менее 20 000 руб., его значение относится на внереализационные расходы текущего периода.

Как показывает практика, в развитых странах широко используются варианты совмещения линейной и нелинейной амортизации. При этом возможны различные вариации. Например, во Франции ускоренная амортизация с расчетом отчислений на базе убывающей остаточной стоимости применяется в первые несколько лет, после чего списание остаточной стоимости производится линейно с применением повышенных коэффициентов. В Великобритании при применении нелинейной методики единовременное списание остаточной стоимости возможно при достижении ею определенной величины.

Метод начисления амортизации в соответствии с главой 25 НК РФ определяется организацией самостоятельно, что отражается в ее учетной политике. Изменение метода начисления амортизации допускается с начала очередного налогового периода. При этом организация вправе перейти с нелинейного метода на линейный не чаще одного раза в пять лет.

При начислении амортизационных отчислений организации могут применять повышающие и понижающие коэффициенты к основной норме амортизации. Так, в соответствии со статьей 259.3 НК РФ организации могут применять к основной норме амортизации специальный коэффициент не выше 2 в отношении основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

Коэффициент не выше 3 применяется к основным средствам, являющимся предметом договора финансовой аренды (договора лизинга), кроме основных средств, относящихся к первой—третьей амортизационным группам. Указанный коэффициент применяется также в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности.

Налоговый кодекс РФ допускает также начисление амортизации по нормам ниже установленных, но решению руководителя организации. При реализации такого имущества его остаточная стоимость определяется исходя из фактически применяемых норм амортизации.

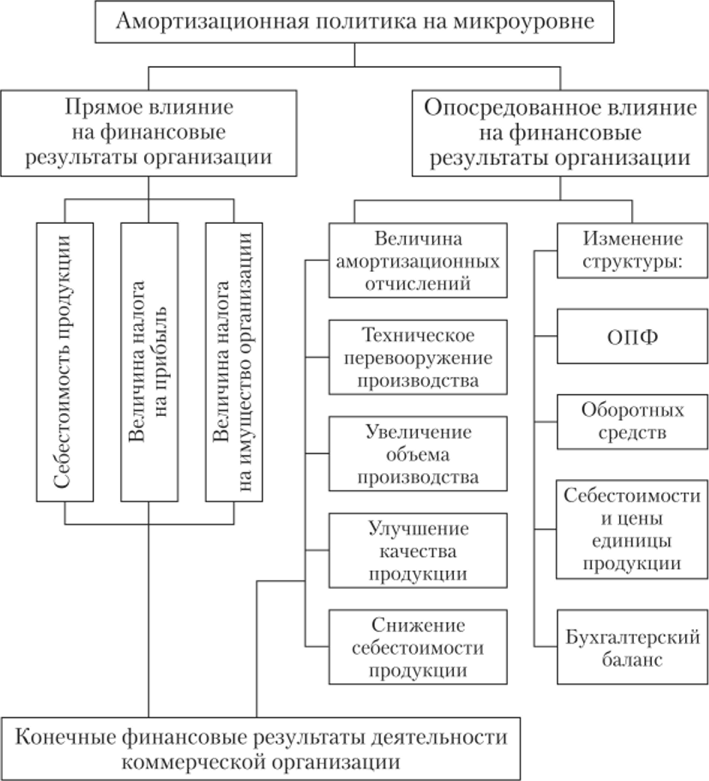

Начисление амортизации оказывает значительное влияние на финансовые результаты деятельности организации и величину ее собственного капитала. В связи с этим необходима разработка и реализация амортизационной политики, позволяющей своевременно и эффективно обновлять основные фонды и при этом максимизировать величину чистой прибыли и амортизационных отчислений организации. Механизм влияния амортизационной политики на финансовые результаты коммерческой организации представлен на рис. 12.3.

На основе этого рисунка можно констатировать, что амортизационная политика влияет на финансовые результаты деятельности организации прямо и опосредованно. Совокупное влияние факторов прямого и опосредованного воздействия достаточно велико.

В большинстве развитых стран, экономика которых характеризуется высокой инвестиционной активностью, амортизационная политика является одним из важнейших инструментов стимулирования инвестиций в обновление основных средств, в наукоемкие технологии, в научные исследования и опытно-конструкторские работы.

Различают амортизационную политику на макроуровне (государственную) и микроуровне (предприятий, организаций).

Под амортизационной политикой на макроуровне следует понимать научно обоснованную и целенаправленную систему мер, осуществляемую государством в области амортизации, амортизационных отчислений, простого и расширенного воспроизводства основных производственных фондов, с целью создания благоприятных условий для развития всех субъектов хозяйствования и реализации экономической политики государства.

Рис. 12.3. Механизм влияния амортизационной политики на конечные результаты деятельности коммерческих организаций.

Амортизационная политика на макроуровне должна включать следующие основные блоки:

- 1) цель и основные задачи амортизационной политики;

- 2) взаимосвязь амортизационной политики с инновационной, инвестиционной, налоговой и другими, а также социально-экономической политикой государства;

- 3) основные инструменты амортизационной политики и их параметры:

- • экономически целесообразные сроки полезного использования по определенным группам амортизируемого имущества;

- • способы начисления амортизационных отчислений и механизм применения ускоренной амортизации;

- • порядок переоценки основных производственных фондов, взаимосвязанный с системой налогообложения;

- • порядок и механизм использования амортизационных отчислений в соответствии с их функциональным назначением;

- 4) мониторинг и контроль над реализацией амортизационной политики;

- 5) оценка результативности амортизационной политики.

Из государственной амортизационной политики вытекает амортизационная политика на микроуровне. Амортизационную политику предприятия можно представить как разработанный им механизм наиболее выгодного использования всех инструментов действующей амортизационной политики государства для достижения своих тактических и стратегических целей.

Амортизационная политика на микроуровне включает следующие блоки (элементы):

- 1) цель и задачи амортизационной политики на определенный период;

- 2) основные инструменты амортизационной политики, принятые к реализации в организации;

- 3) оптимизация налоговых платежей;

- 4) рациональное использование амортизационных отчислений;

- 5) разработка учетной политики предприятия с учетом принятой амортизационной политики.

Научно обоснованная амортизационная политика создает благоприятные условия для развития всех хозяйствующих субъектов и имеет большое экономическое значение по следующим причинам.

Во-первых, является важнейшим экономическим рычагом в руках государства для воздействия на экономические и социальные процессы.

Во-вторых, служит важнейшим инструментом стимулирования инвестиций для перевода экономики на инновационный путь развития.

В настоящее время, по мнению ученых, амортизационная политика не отвечает предъявляемым к ней требованиям и не способствует реализации экономической политики государства. Поэтому перед Правительством РФ поставлена задача ее совершенствования и принятия необходимых документов законодательного характера.