Стабилизационная денежно-кредитная политика

Политика без явно обозначенной номинальной цели. В последние пять лет США добились определенных улучшений в развитии экономики, не используя явно обозначенных номинальных величин в качестве таргетов монетарной политики. Это связано с использованием новых нетрадиционных подходов и инструментов политики, обусловленных финансовым кризисом 2007—2008 гг. В данной стратегии неявно присутствует… Читать ещё >

Стабилизационная денежно-кредитная политика (реферат, курсовая, диплом, контрольная)

В традиционных подходах макроэкономической теории денежно-кредитная (монетарная) политика рассматривается как политика стабилизации выпуска, сглаживания циклических колебаний. Если экономика слаба, центральный банк может увеличить уровень расходов как способ стимулирования экономики. Проведя операции на открытом рынке, центральный банк увеличивает предложение денег и фондирование банков, что в свою очередь ведет к снижению процентных ставок и увеличению займов и расходов. Если инфляция вызывает беспокойство, то центральный банк может перейти к жесткой монетарной политике и с помощью операций на открытом рынке замедлить темпы роста денежного предложения и совокупных расходов.

Процентная ставка и предложение денег не единственные показатели жесткости политики. Такую же роль выполняет объем банковских кредитов.

Следует иметь в виду, что возможности монетарной политики ограничены. Существуют и другие факторы, которые оказывают воздействие на состояние экономики. Часть из них, например меры правительства по стимулированию спроса или решению бюджетных проблем, являются предсказуемыми — их можно предвидеть и встроить в принимаемые решения. Иные факторы, такие как изменение условий банковского кредитования, сдвиги потребительских и деловых настроений, шоки предложения, неурожаи, стихийные бедствия и разрушения, замедление производительности, являются слабо предсказуемыми, их сложно предвидеть. Монетарная политика может смягчить действие отрицательных шоков, но не устранить полностью.

Несмотря на то что конечные цели денежно-кредитной политики ясны и даже могут быть установлены законом, средства и способы их достижения не всегда очевидны. Требуется время, чтобы изменение ключевой ставки оказало воздействие на экономику. И кроме того, не вполне понятно, на какую величину следует поднять ставку для достижения цели. По этой причине используются индикаторы или промежуточные ориентиры между операционной целью — ключевой ставкой — и экономикой. К таким промежуточным индикаторам относятся денежные агрегаты, уровень и структура процентных ставок, правило Тейлора, валютный курс.

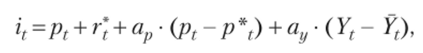

Правило Тейлора как ориентир денежной политики выражается уравнением:

где it — целевое значение номинальной процентной ставки для заданного периода, например, ставки по федеральным фондам в США или базовой ставки Банка Англии в Великобритании; pt — фактические темпы инфляции1; г* — допустимое значение равновесной процентной ставки; (pt — p*t) — отклонение фактических темпов инфляции (j)t) от запланированных (р]) (Yt — Yt) — отклонение фактического выпуска (Yt) от потенциального объема выпуска (Yt)[1][2]; ар и ау — весовые коэффициенты, значения которых > 0.

По правилу Тейлора номинальная ставка должна корректироваться в соответствии с расхождениями фактических и таргетируемых темпов инфляции и фактического и потенциального ВВП. Повышение процентной ставки, т. е. «жесткая» политика, необходимо для снижения инфляционного давления в условиях, когда инфляция выше целевого значения или выпуск превышает уровень полной занятости. Снижение процентной ставки, смягчение политики, рекомендуется в противоположной ситуации для стимулирования выпуска. В уравнение заложен принцип: при инфляции следует увеличить реальную ставку, поэтому номинальная должна вырасти больше, чем инфляция. На сколько необходимо повысить процентную ставку, зависит от значений весовых коэффициентов ар и я/у.3десь действует правило «большого пальца», т. е. «на глазок». Сам Тейлор предложил установить коэффициенты равными 0,5. Если инфляция выше таргетируемой на 1%, номинальную ставку следует повысить более чем на 1%, по Тейлору — на 1,5%. Если ВВП меньше потенциального на 1%, ставку надо снизить на 0,5%[3].

В условиях стагфляции правило трудно применить из-за конфликта целей: при высоких темпах инфляции необходимо повысить ставку, при этом падение выпуска требует снижения ставки. Решение отчасти возможно путем относительной корректировки весовых коэффициентов.

Одни считают, что перечисленные выше индикаторы должны быть «таргетами» — формальными целями с точно заданными и агрессивно поддерживаемыми инструментами политики значениями. Другие полагают, что данные индикаторы следует использовать как ориентиры, задающие направление, траекторию движения. Иными словами, центральный банк может задавать некоторое ориентировочное значение промежуточных переменных, которое согласуется с конечной целью стабилизации экономики, и отклонение от которого делает необходимой корректировку политики1.

В последние годы преобладает мнение относительно ценовой стабильности как основополагающей цели денежно-кредитной политики. Некоторые новые кейнсианцы считают, что существует «святое совпадение»: если цены стабильны, то ВВП не будет отклоняться от потенциального. Поэтому центральному банку нужно контролировать только темпы инфляции.

В табл. 8.4 представлены цели, заявленные центральными банками. В центральных банках стран, указанных на схеме, кроме Банка Китая, присутствует цель ценовой стабильности. Под стабильностью цен понимается такое состояние участников экономической деятельности, при котором решения о потреблении и инвестициях принимаются без опасений относительно колебаний общего уровня цен. В качестве таргета ценовой стабильности принимается уровень инфляции, отвечающий представлениям центрального банка о стабильности цен. Количественная определенность ценовой стабильности необходима по ряду причин:

- • интерпретация цели в виде конкретных цифр облегчает понимание основ и существа политики, делая ее более прозрачной;

- • необходим критерий, мерило ответственности центрального банка. Отклонения в динамике цен от заданных значений ценовой стабильности могут быть определены, и от центрального банка можно требовать объяснений длительных отклонений от цели и предложений по возврату к заданному уровню в приемлемые сроки;

- • определенность должна способствовать формированию ожиданий будущих ценовых тенденций.

Строго определенное обязательство центрального банка поддерживать стабильность цен дает основание участникам экономической деятельности и финансовым рынкам ожидать, что в среднесрочной перспективе инфляция будет находиться в рамках, соответствующих ценовой стабильности. Определенность параметров ценовой стабильности помогает создать доверие и повысить эффективность политики.

Таблица 8.4

Цели монетарной политики.

Центральный банк. | Основные цели. |

ЕЦБ и национальные банки Еврозоны. | • поддержание цеповой стабильности (годовая инфляция не должна быть выше 2%). |

ФРС США. |

|

1 Банк России в качестве ориентира составляет и использует денежную программу — прогнозные значения денежной базы в узком определении и факторы ее формирования.

Окончание табл. 8.4

Центральный банк. | Основные цели. |

Банк Англии. |

|

Народный банк Китая. | • обеспечение темпов экономического роста. |

Банк Японии. |

|

Банк Бразилии. | • поддержка покупательской способности национальной валюты путем инфляционного таргетирования. |

Банк России. |

|

В качестве ориентира центральные банки и в том числе Банк России используют индекс потребительских цеп и его изменения. Чтобы отделить изменения цен, вызванных монетарными эффектами от изменений, обусловленных структурными факторами, Банк России вводит специальный ориентир — базовая инфляция — считая, что достижение данного ориентира позволит достичь цели по общему уровню инфляции.

Показатель базовой инфляции представляет собой субиндекс, рассчитанный на основе набора потребительских товаров и услуг, используемый для расчета сводного индекса потребительских цен. Из этого набора исключаются товары и услуги, цены на которые регулируются на федеральном и региональном уровнях, а также товары и услуги, цены на которые подвержены воздействию неустойчивых, в том числе сезонных, факторов. Таким образом, базовая инфляция представляет собой ту часть инфляции, которая связана с валютным курсом, денежной политикой и инфляционными ожиданиями и на которую центральный банк может оказывать непосредственное влияние. Следовательно, достижение установленного ориентира может служить оценкой результативности денежно-кредитной политики.

Между базовой инфляцией и инфляцией, измеренной по индексу потребительских цен, существует взаимосвязь. Тем не менее есть опасность, что базовый показатель будет существенно отличаться от общего уровня инфляции. В этом случае он лишит политику такой важной характеристики, как понимание и доверие общества. Более того, изменения искусственно сконструированной величины перестанут соответствовать действительной ценовой стабильности, что может привести к лишению денежно-кредитной политики какого-либо смысла. Такая ситуация возможна в случае резких колебаний объемов производства, известных как «шоки предложения».

Можно привести ряд аргументов в пользу ценовой стабильности как «номинального якоря» в стратегии монетарной политики, а именно:

- 1) стабильность общего уровня цен и отсутствие как инфляции, так и дефляции позволяет лучше наблюдать относительные цены. Фирмы и потребители получают информацию для принятия более обоснованных решений об инвестициях и расходах на потребление, что способствует эффективному распределению ресурсов. Помогая рынку направлять ресурсы на наиболее продуктивное использование, ценовая стабильность повышает возможности экономики;

- 2) ожидания инвесторов стабильности цен в будущем снижают «инфляционную премию» для компенсации рисков держателей долгосрочных активов. Снижение премии за риск в процентных ставках в свою очередь повышает аллокационную эффективность рынка капитала и создает стимулы к инвестированию, способствуя экономическому росту;

- 3) в условиях ценовой стабильности меньше ресурсов отвлекается от производительного использования для хеджирования инфляционного риска;

- 4) поддержание ценовой стабильности препятствует значительному и произвольному перераспределению богатства и доходов в результате инфляции или дефляции, способствуя таким образом социальной и политической стабильности.

Выделяют четыре типа стратегий монетарной политики, в основе которых лежит ценовая стабильность:

- — денежное таргетирование[4];

- — таргетирование валютного курса;

- — инфляционное таргетирование;

- — политика без явно обозначенной номинальной цели.

Денежное таргетирование на практике означает, что центральный банк поддерживает заданные параметры изменения денежной массы. Такая стратегия основана на двух предпосылках:

- • ценовой стабилизации можно достичь ограничением денежной массы, если существует стабильная связь между деньгами и уровнем цен (например, выраженная функцией спроса на деньги);

- • предложение денег должно быть контролируемым денежной политикой на заданном временном горизонте. Оба условия предполагают, что центральный банк может изменять официальные процентные ставки, чтобы успешно удерживать денежную массу в заданных значениях, достигая, таким образом, конечной цели стабилизации цен.

Реализация конечной цели по снижению инфляции в течение ряда лет осуществлялась Банком России через установление в качестве промежуточной цели диапазона темпов прироста денежного агрегата М2. По мере замедления инфляции краткосрочная статистическая зависимость между ежемесячными изменениями агрегата М2 и индекса потребительских цен снижалась. Причина в том, что непредсказуемым образом менялась скорость обращения денег. Неопределенность количественных оценок динамики скорости обращения денег делает неустойчивой функцию спроса на деньги. Поэтому прогнозные оценки спроса на деньги оказываются неточными, и жесткое следование установленным на их основе ориентирам роста денежной массы может иметь либо инфляционные последствия, либо нежелательное ограничение спроса.

Политика денежного таргетирования является частью официальной политической стратегии Европейского центрального банка благодаря успешному опыту ее применения в Германии и Швейцарии. Таргетирование денежной массы в Германии и Швейцарии можно рассматривать как метод представления или определения стратегии, сфокусированной на долгосрочных перспективах контроля инфляции. Поскольку в европейских странах не существовало устойчивой связи между денежными агрегатами и целевыми параметрами — инфляцией и номинальным доходом, — политика отличалась очень гибким подходом.

Например, в Германии допускался 50%-ный коридор колебаний денежного агрегата. Ключевые элементы денежного таргетирования — гибкость, прозрачность и ответственность — используются и в режиме инфляционного таргетирования. В США, Канаде и Великобритании эта стратегия была менее успешной. В странах с развивающимися рынками, в частности в Латинской Америке, денежное таргетирование вообще оказалось безуспешным.

Неоднозначность результатов применения денежного таргетирования не дает оснований для вывода о его неэффективности. При определенных обстоятельствах оно может оказаться вполне адекватной стратегией для достижения конечных целей денежной политики. В условиях дефляции и существенного снижения процентных ставок денежное таргетирование может быть приемлемой альтернативой для проведения стабилизационной политики. Так, Банк Японии использует данную стратегию с 2013 г. при проведении политики количественного смягчения. В качестве цели по денежному предложению выбирает ежегодное увеличение денежной базы на 60—70 трлн иен[5].

Таргетирование валютного курса предполагает его фиксирование на заданном уровне посредством корректировки процентных ставок и денежной базы. Преимуществом такой политики является исключение воздействия колебаний импортных цен и конъюнктуры внешних рынков на уровень внутренних цен. Данная стратегия является эффективным средством быстрого снижения темпов инфляции и в развитых, и в развивающихся экономиках.

Тем не менее она ведет к потере независимости денежной политики. Шоки в экономике страны, к валюте которой привязана национальная валюта, передаются национальной экономике, поскольку внутренние процентные ставки определяются внешними факторами. Сильное воздействие оказывают и политические решения монетарных властей стран с доминирующей валютой. Таким образом, таргетирование валютного курса, скорее всего, приведет к более существенным колебаниям совокупного выпуска, о чем свидетельствует опыт Латинской Америки. Кроме того, возможно истощение валютных резервов и отказ от управления денежным предложением и денежной базой, что может оказаться неприемлемым в условиях роста и структурной перестройки экономики.

Известны две разновидности валютного таргетирования: «мягкая» и «жесткая» привязка. «Мягкая» привязка в виде фиксированного курса либо «управляемого плавания» в рамках валютного коридора или скользящего коридора открывает экономику для спекулятивных атак и валютных кризисов, что дорого обходится развитой экономике и оказывает разрушительное воздействие на развивающуюся экономику, как это происходило в Мексике и Эквадоре, в Тайланде, Корее, Индонезии и Турции. Подверженность рискам возникает из-за структуры долгов — краткосрочности и номинирования в иностранной валюте. Успешная спекулятивная атака на национальную валюту ведет к ухудшению балансов и финансовому кризису.

Учитывая опыт политики «мягкой» привязки, лишь немногие экономисты рекомендуют ее использование. «Жесткая» привязка в форме валютного управления либо валютного союза может оказаться полезной в тех странах, где политические и монетарные институты достаточно слабы и жесткая привязка является единственным способом преодолеть инфляционные ожидания и стабилизировать экономику. Действенность такой политики будет зависеть от соответствующей институциональной среды — жесткого пруденциального надзора, обеспечивающего безопасность и надежность финансовой системы, основательной бюджетно-налоговой политики.

Инфляционное таргетирование включает пять основных элементов:

- — публичное объявление среднесрочной количественной цели по инфляции;

- — признание ценовой стабильности приоритетной целью политики;

- — информационное обеспечение. Использование множества индикаторов при принятии решений и выборе инструментов политики;

- — прозрачность и коммуникативность политики для понимания ее широкой публикой и формирования соответствующих ожиданий;

- — ответственность центрального банка в достижении целей.

Инфляционное таргетирование проводилось с начала 1990;х гг. во многих странах1.

Банк России объявил о переходе к инфляционному таргетированию с 2015 г. Преимущества таргетирования инфляции по сравнению с валютным таргетированием заключаются в том, что оно дает возможность сосредоточиться на внутренних обстоятельствах и противостоять внутренним шокам[6][7].

По сравнению с таргетированием денежной массы успех данной стратеги не зависит от стабильности функции спроса на деньги. Инфляционное таргетирование использует всю доступную информацию для выбора инструментов, легко воспринимается населением, прозрачно и основано на ответственности Банка России.

Схематически политика таргетирования инфляции выглядит следующим образом. Центральный банк увеличивает предложение денег, предлагая банковской системе дополнительные резервы, если уровень цен опускается ниже запланированных параметров, и, наоборот, сокращает предложение денег, если инфляция превышает заданные границы. Шок предложения вызывается, как правило, существенным и неожиданным повышением цен на энергоресурсы, например на нефть, что приводит к общему повышению цен и сокращению объемов производства в краткосрочном периоде.

Базовый показатель инфляции фактически означает игнорирование центральным банком подобного рода событий. Чтобы такой подход не привел к непониманию обществом целей, задач и сути политики центрального банка, он, воздерживаясь от реагирования на краткосрочные колебания, должен публично объяснить причины непопадания в установленные для инфляции рамки, используя при этом более полный индекс. Возможен и другой вариант. Центральный банк следует жестким установкам, но обязательному достижению намеченных показателей. В этом случае он должен сократить совокупный спрос путем уменьшения денежного предложения, что вызовет падение производства и сокращение занятости.

Таким образом, выбор центрального банка при таргетировании инфляции может заключаться в сложной дилемме: с одной стороны, при жесткой стратегии — негативные явления в реальном секторе экономики, с другой стороны, при мягком подходе и неожиданных колебаниях цен выход за рамки плановых значений подорвет доверие общественности к проводимой политике, внесет неустойчивость в инфляционные ожидания и тем самым дискредитирует проводимую политику. В этом состоит основной недостаток таргетирования инфляции как цели денежно-кредитной политики.

Политика без явно обозначенной номинальной цели. В последние пять лет США добились определенных улучшений в развитии экономики, не используя явно обозначенных номинальных величин в качестве таргетов монетарной политики. Это связано с использованием новых нетрадиционных подходов и инструментов политики, обусловленных финансовым кризисом 2007—2008 гг. В данной стратегии неявно присутствует намерение центрального банка контролировать инфляцию в долгосрочной перспективе. В эту стратегию входит принцип тщательного мониторинга признаков будущей инфляции и нанесение так называемых «превентивных» ударов против угрозы инфляции. Недостаток стратегии состоит в непрозрачности и недостаточной ответственности центрального банка, что вызывает довольно сильную критику ФРС и ее действий, излишнюю зависимость от компетенции отдельных персоналий и убеждений небольшого круга лиц.

Помимо влияния на уровень цен и совокупный выпуск центральный банк может внести вклад в финансовую стабильность и улучшить функционирование экономики действиями, направленными на предотвращение финансовых потрясений или на предотвращение их распространения за пределы финансового сектора. Современные финансовые системы взаимозависимы и поэтому уязвимы, подвержены системным нарушениям, например падению курсов акций. Центральные банки могут усилить сопротивляемость таким потрясениям регулированием банков и платежных систем. При неблагоприятном развитии событий центральный банк имеет возможность смягчить их воздействие на финансовые рынки и экономику, поставляя ликвидность с помощью инструментов монетарной политики — операций на открытом рынке и «операций постоянного действия».

Так, например, ФРС приняла ряд программ, направленных на поддержку ликвидности финансовых институтов и улучшение условий на финансовых рынках. Эти программы привели к существенному увеличению баланса ФРС. Наряду с использованием традиционных инструментов ФРС проводила покупки долгосрочных бумаг с целью снижения давления на долгосрочные ставки и смягчение условий финансирования.

Инструменты политики количественного смягчения подразделяют на три группы. К первой группе относятся традиционные краткосрочные кредиты, предоставляемые через дисконтное окно. К второй группе относят рефинансирование коммерческих бумаг, предоставление ликвидных средств по программе покупки паев взаимных фондов денежного рынка, обеспеченных коммерческими бумагами, и ряда других бумаг, обеспеченных нерыночными активами. К третьему набору относится покупка долгосрочных бумаг, обеспеченных ипотекой, а также долгосрочных казначейских бумаг.

- [1] Правило Тейлора предполагает измерение темпов инфляции дефлятором ВВП.

- [2] Используются логарифмы реального и потенциального ВВП.

- [3] Taylor, John В. (1993). «Discretion versus Policy Rules in Practice». Carnegie-RochesterConference Series on Public Policy 39. P. 195—214.

- [4] Термин «таргетирование» (от англ, target — цель) буквально означает поддержаниезаданных значений целевых параметров. Например, таргетирование процентной ставки межбанковского рынка состоит в том, что центральный банк совершает куплю-продажу бумаготкрытого рынка в объеме, достаточном для поддержания процентной ставки по межбанковским кредитам на заданном уровне.

- [5] Outline of Monetary Policy. URL: http://www.boj.or.jP/en/mopo/outline/index.htm/#p01.

- [6] Из развитых стран можно выделить Новую Зеландию, Канаду, Великобританию, Швецию, Израиль, Австралию, Швейцарию; из развивающихся — Чили, Бразилию, Корею, Таиланд и Южную Африку, из стран с развивающимися рынками — Чехию, Польшу, Венгрию.

- [7] Следует отметить, что отказ от фиксированного курса и валютного тагетирования чреват большими проблемами. История показывает, что в 1990;х гг. в 23 из 29 случаев переходстран к более гибкой курсовой политике сопровождался финансовым кризисом. Исследования объясняют это тенденцией запаздывания — правительства слишком поздно меняютполитику и лишь тогда, когда к этому вынуждает ситуация на финансовых рынках. См., например: Eichengreen, В. (1999), «Kicking the Ilabit: Moving from Pegged Rates to GreaterExchange Rate Flexibility», Economic Journal, 109. P. 1—14.