Детализированный финансовый анализ предприятия

По коэффициенту общей ликвидности (3.3) можно оценить потенциальную способность предприятия расплачиваться по текущим обязательствам за счет имеющихся оборотных активов. Текущие обязательства компании — это то, что мы должны поставщикам за материалы (кредиторская задолженность), налоги и заработная плата, которую мы должны выплатить в установленный законом срок, также это полученные… Читать ещё >

Детализированный финансовый анализ предприятия (реферат, курсовая, диплом, контрольная)

Сформировав аналитический баланс, проводим анализ финансового состояния предприятия. Все показатели, используемые в России для финансового анализа, формируют по группам, характеризующим ту или иную оценку предприятия. При детальном рассмотрении финансового состояния необходимо уделить внимание следующим основным проблемам: платежеспособности, рентабельности и финансовой устойчивости компании.

Основные показатели оценки рентабельности хозяйственной деятельности и эффективности управления приведены в табл. 4.1 (коды строк в формах бухгалтерской отчетности приведены согласно Приложению № 4 к Приказу Минфина № 66н).

Таблица 4.1

Показатели оценки прибыльности хозяйственной деятельности и эффективности управления.

Наименование показателя. | Метод расчета. |

1.1. Рентабельность всех активов, но прибыли до налогообложения. | стр. 2300 Отчета о финансовых результатах/ стр. 1600 Бухгалтерского баланса. |

1.2. Рентабельность собственного капитала, но чистой прибыли. | стр. 2400 Отчета о финансовых результатах/ стр. 1300 Бухгалтерского баланса. |

1.3. Коэффициент прибыли на долгосрочные обязательства. | стр. 2400 Отчета о финансовых результатах/ стр. 1400 Бухгалтерского баланса. |

1.4. Рентабельность общих инвестиций. | (стр. 2300 + стр. 2330 Отчета о финансовых результатах)/(стр. 1300 +стр. 1400 Бухгалтерского баланса). |

1.5. Рентабельность всех операций по прибыли до налогообложения (общая прибыль на рубль оборота). | стр. 2300 Отчета о финансовых результатах/ (стр. 2110 + стр. 2340 Отчета о финансовых результатах). |

1.6. Рентабельность всех операций по чистой прибыли. | стр. 2400 Отчета о финансовых результатах/ (стр. 2110 + стр. 2340 Отчета о финансовых результатах). |

1.7. Рентабельность основной деятельности. | стр. 2200 Отчета о финансовых результатах/ стр. 2110 Отчета о финансовых результатах. |

1.8. Рентабельность реализованной продукции к затратам на ее производство. | стр. 2200 Отчета о финансовых результатах/ (стр. 2120 + стр. 2210 + стр. 2220 Отчета о финансовых результатах). |

1.9. Коэффициент покрытия. | стр. 2100 Отчета о финансовых результатах/ стр. 2110 Отчета о финансовых результатах. |

1.10. Коэффициент рентабельности всего капитала. | стр. 2400 Отчета о финансовых результатах/ стр. 1600 Бухгалтерского баланса. |

Показатели этой группы определяют, насколько эффективно предприятие использует свои ресурсы в целях получения прибыли. Рентабельность всех активов — отношение заработанной за период прибыли к итогу баланса (1.1) — говорит о способности предприятия зарабатывать дополнительные деньги, наращивать свой капитал. Логично, что приращение капитала зависит от того, насколько много мы зарабатываем и насколько быстро получаем заработанное. В России проценты к уплате включаются в прочие расходы и тем самым уменьшают величину прибыли до налогообложения. Увеличение величины прибыли до налогообложения на проценты к уплате приближает расчет рентабельности к методам, принятым в международной практике. Показатели оценки прибыльности хозяйственной деятельности рассчитываются в динамике в процентах. Чем выше показатель рентабельности активов, тем лучше.

Показатель рентабельности собственного капитала (1.2) позволяет сравнить прибыльность работы предприятия с возможным доходом от вложения средств собственников в другие предприятия (ценные бумаги) и служит критерием при анализе курсов акций на рынке ценных бумаг. Снижение показателей рентабельности на вложенный в компанию капитал означает, что собственник получает неадекватно малые доходы по сравнению со своими вложениями, отсюда у него может возникнуть желание выйти из компании.

Рентабельность общих инвестиций (1.4) определяется как отношение суммы прибыли до налогообложения и процентов по долгосрочным обязательствам к общим инвестициям и показывает, насколько эффективно использовались инвестированные средства, т. е. сколько получено прибыли на 1 руб. инвестированных средств. Коэффициент прибыли на долгосрочные обязательства (1.3) косвенно показывает возможность погашения долгосрочных кредитов; его следует сравнивать со ставками процентов за кредиты.

Показатели этой группы не только оценивают прибыльность всех направлений деятельности предприятия, но также определяют эффективность управления. При расчете рентабельности основной деятельности (1.7) и рентабельности реализованной продукции к затратам на ее производство (1.8) используется только прибыль от реализации продукции, работ, услуг. Данные показатели определяют эффективность производственного процесса.

Величину прибыли на предмет достаточности можно оценить как по абсолютной величине, динамике изменений (растет, падает), так и по коэффициенту прибыльности продаж (отношение прибыли к выручке от реализации). Допустим, продвижение продукции организовано нормально и предприятие получает достаточно большой объем выручки, а прибыль все равно невысока. Причиной этого могут быть высокие затраты. Это могут быть поставщики, повышающие цены на сырье, материалы, комплектующие, услуги. В этом случае вариант снижения затрат — поиск поставщиков, устанавливающих не слишком высокие цены. Но вместе с тем высокие затраты могут зависеть не только от поставщиков, но и от самого предприятия. Здесь могут быть большие затраты на освещение, отопление, потребление воды, это особенно характерно для крупных предприятий. Для небольших компаний существенными могут быть телефонные счета, командировочные расходы и т. п. В этом случае снижения затрат можно добиться простой процедурой «контроля за выключателями», общение по телефону вполне возможно заменить электронными сообщениями, которые помимо экономии позволят усилить контроль за исполнением распоряжений руководства. В некоторых случаях снижение затрат требует более радикальных мер — сокращения производственных фондов предприятия, г. е. масштабов компании. К таким мерам нередко приходится прибегать предприятиям, которые были созданы еще в советское время и рассчитаны на объемы производства, в десятки раз большие, чем им удается производить сейчас. Не полностью загруженные производственные фонды становятся слишком дорогими для предприятия — требуют слишком больших (но сравнению с выручкой) затрат на ремонт и обслуживание, уплаты налога на имущество, увеличения амортизационных начислений.

С целью сокращения затрат многие крупные предприятия сегодня продают свои вспомогательные производства. Рентабельность реализованной продукции к затратам на ее производство показывает, насколько эффективно используются материальные ресурсы предприятия в процессе его производственной деятельности. Прибыль, заработанная предприятием, остается в его распоряжении не в полном объеме. Часть заработанной прибыли может уйти на погашение штрафов, пеней за просроченные задолженности или срывы контрактов, часть — на всевозможные празднования и приобретения личного характера. Сокращение непроизводственных расходов из прибыли также может стать инструментом оптимизации прибыли, и, следовательно, укрепления финансового положения компании.

Коэффициент покрытия или коэффициент валовой прибыли (1.9) — это отношение валовой прибыли к объему продаж. Он характеризует долю валовой прибыли (маржи) в объеме продаж и является одним из важных показателей для принятия управленческих решений.

Коэффициент рентабельности всего капитала (1.10) — это отношение заработанной чистой прибыли к итогу баланса. Он показывает способность предприятия наращивать свой капитал. Данное приращение капитала зависит не только от того сколько мы дополнительно можем заработать прибыли, но и также от того насколько быстро мы ее можем получить, т. е. все это определяется как прибыльностью деятельности, так и оборачиваемостью его активов.

Показатели деловой активности предприятия приведены в табл. 4.2.

Таблица 4.2

Показатели деловой активности предприятия.

Наименование показателя. | Метод расчета. |

2.1. Коэффициент общей оборачиваемости активов (общая капиталоотдача), об. | стр. 2110 Отчета о финансовых результатах/стр. 1600 Бухгалтерского баланса. |

2.2. Оборачиваемость материальных оборотных средств (производственного запаса), об. | стр. 2110 Отчета о финансовых результатах/стр. 1210 Бухгалтерского баланса. |

Наименование показателя. | Метод расчета. |

2.3. Оборачиваемость материальных оборотных средств (производственного запаса), дн. | стр. 1210 Бухгалтерского баланса х х 360 дн./стр. 2110 Отчета о финансовых результатах. |

2.4. Оборачиваемость средств в расчетах (оборачиваемость дебиторской задолженности), об. | стр. 2110 Отчета о финансовых результатах/стр. 1230 Бухгалтерского баланса. |

2.5. Оборачиваемость средств в расчетах (оборачиваемость дебиторской задолженности), дн. | стр. 1230 Бухгалтерского баланса х х 360 дн./стр. 2110 Отчета о финансовых результатах. |

2.6. Оборачиваемость кредиторской задолженности, об. | стр. 2110 Отчета о финансовых результатах/стр. 1520 Бухгалтерского баланса. |

2.7. Оборачиваемость кредиторской задолженности, дн. | стр. 1520 Бухгалтерского баланса х х 360 дн./стр. 2110 Отчета о финансовых результатах. |

2.8. Продолжительность операционного цикла, дн. | показ. 2.3 + показ. 2.5. |

2.9. Продолжительность финансового цикла, дн. | показ. 2.8 — показ. 2.7. |

Данная группа показателей позволяет оценить скорость оборота капитала предприятия и отдельных его составных частей и элементов. Показатели этой группы отражают отраслевую специфику и позволяют оценить длительность операционного и финансового циклов и спланировать потребность в финансовых ресурсах. Все показатели группы рассчитываются в динамике за ряд лет. Чем дольше исходное сырье хранится на складе до запуска в производство, чем длиннее цикл изготовления продукции, чем дольше готовая продукция хранится на складе, чем дольше покупатели не оплачивают счета за отгруженную продукцию, гем дольше придется ждать получения прибыли. Излишнее увеличение оборотного капитала приводит к «замораживанию» полученной прибыли и нерациональному использованию капитальных вложений компании.

Оборотные средства могут быть неоправданно увеличены за счет излишних запасов материалов. Во-первых, это облегчает работу отделу материального снабжения: не тратится время на поиск наиболее дешевых материалов и обеспечение поставок в срок. Во-вторых, можно сэкономить средства: закупки в больших объемах позволяют получить сырье по более низким ценам. Здесь необходимо решать вопрос об излишних закупках только тех материалов, с поставкой которых могут наблюдаться проблемы. Высокая оборачиваемость материальных оборотных средств, рассчитанная в оборотах (2.2), показывает получение высоких доходов, либо это означает рост риска, связанный с нехваткой товарно-материальных запасов, поэтому данный показатель необходимо сравнивать со среднеотраслевыми значениями. Исходя из особенностей производственного процесса, условий доставки и цен на материалы необходимо грамотно определить необходимый норматив запас сырья и материалов для данной компании.

Излишний запас готовой продукции на складе, большой объем незавершенного производства является следствием неграмотного формирования производственных планов компании без учета объема продаж: производство продукции превышает возможность ее продажи. Избежать затоваривания готовой продукции на складе можно при соответствии планов производства продукции и объемов реализации.

Бесперебойные поставки исходного сырья и комплектующих, четкая работа без срывов в технологической цепочке способствуют сокращению незавершенного производства и улучшению финансовых показателей компании.

В большинстве компаний наибольший удельный вес в составе оборотных активов составляет дебиторская задолженность. В ее составе денежные средства компании наиболее долго отвлечены из оборота и не участвуют в производственном процессе. Работа с дебиторами трудна, но важна для любого предприятия. Следовательно, необходимо помнить, что «связанные» денежные средства в оборотных активах компании это минус для работы, их сокращение улучшает финансовое состояние компании. Нельзя сократить запасы ниже минимально необходимых, нельзя сделать цикл изготовления изделия меньшим, чем этого требует технология производства, можно заставить покупателя оплачивать продукцию как можно быстрей, что дает большую возможность сокращения оборотных активов компании.

Высокое значение показателя оборачиваемости дебиторской задолженности в оборотах (2.4) положительно сказывается на ликвидности и платежное™. Сравнение величин оборачиваемости дебиторской (2.5) и кредиторской (2.7) задолженностей, показатель продолжительности финансового цикла (2.9) в днях позволяет сопоставить условия кредитования предприятием своих клиентов с условиями кредитования самого предприятия его поставщиками. Чем выше кредиторская задолженность предприятия (если она не создает угрозы банкротства) и, соответственно, ниже продолжительность финансового цикла, тем лучше: предприятие получает источник финансирования за счет разницы во времени между платежами. Когда дебиторская задолженность сопоставима с кредиторской, продолжительность финансового цикла близка к показателю оборачиваемости производственных запасов в днях (2.3). В условиях хронических неплатежей при расчете показателей этой группы необходимо из величины дебиторской и кредиторской задолженностей выделить просроченную задолженность и расчеты вести в двух вариантах: с учетом и без учета просроченной задолженности.

Основные показатели оценки платежеспособности предприятия приведены в табл. 4.3.

Таблица 43

Показатели оценки платежеспособности предприятия.

Наименование показателя. | Метод расчета. |

3.1. Показатель абсолютной ликвидности (норматив: 0,2—0,3). | (стр. 1240 + стр. 1250 Бухгалтерского 6аланса)/стр. 1500 Бухгалтерского баланса. |

Наименование показателя. | Метод расчета. |

3.2. Показатель срочной ликвидности (норматив: 0,6—1,0). | (стр. 1230 + 1240 + стр. 1250 Бухгалтерского баланса)/стр. 1500 Бухгалтерского баланса. |

3.3. Коэффициент текущей ликвидности (норматив: >2). | стр. 1200 Бухгалтерского баланса/стр. 1500 Бухгалтерского баланса. |

3.4. Степень платежеспособности по текущим обязательствам. | стр. 1500 Бухгалтерского баланса/Среднемесячная выручка. |

3.5. Величина отношения товарных запасов к текущим активам. | стр. 1210 Бухгалтерского баланса/стр. 1200 Бухгалтерского баланса. |

3.6. Коэффициент амортизации. | Сумма амортизации/стр. 1100 Бухгалтерского баланса. |

3.7. Коэффициент уровня возврата долгосрочных обязательств. | (стр. 2300 + стр. 2330 Отчета о финансовых результатах)/стр. 2300 Отчета о финансовых результатах. |

Показатели этой группы отражают достаточность у предприятия средств для погашения своих краткосрочных обязательств:

- — (3.1) наиболее ликвидной части оборотных средств (денежные средства и краткосрочные финансовые вложения). Нормативный уровень 0,2— 0,3. При расширении применения компьютерных методов управления денежными средствами указанный норматив имеет тенденцию к снижению;

- — (3.2) ликвидных активов: денежных средств, краткосрочных финансовых вложений (легкореализуемые ценные бумаги) и счетов к получению (дебиторская задолженность). Предпочтительно — на уровне 1,0, однако допустимо считать этот коэффициент равным 0,6—0,7. Необходимо сравнивать его с отраслевыми нормами;

- — (3.3) всех оборотных средств у предприятия. Должен быть в 2 раза больше обязательств, вместе с тем считается, что для различных отраслей коэффициент текущей ликвидности может колебаться от 1,2 до 2,5.

Низкая платежеспособность означает, что у компании в ближайшее время может не хватить или уже не хватает средств для того, чтобы своевременно расплачиваться по своим обязательствам. О низкой платежеспособности свидетельствуют также сверхнормативные задолженности перед бюджетом, персоналом, кредиторами, угрожающий рост привлекаемых кредитов. О возможных проблемах с погашением обязательств говорит снижение коэффициентов ликвидности.

По коэффициенту общей ликвидности (3.3) можно оценить потенциальную способность предприятия расплачиваться по текущим обязательствам за счет имеющихся оборотных активов. Текущие обязательства компании — это то, что мы должны поставщикам за материалы (кредиторская задолженность), налоги и заработная плата, которую мы должны выплатить в установленный законом срок, также это полученные от покупателей авансы, привлеченные краткосрочные кредиты. Оборотные активы — это приобретенные сырье и материалы, находящаяся в процессе изготовления продукция, хранящаяся на складе и ожидающая отгрузки готовая продукция, а также задолженность покупателей за продукцию отгруженную (дебиторская задолженность). При снижении коэффициента текущей ликвидности необходимо обеспокоиться и найти причины ухудшения ситуации и варианты ее исправления. Если рассматривать эту проблему чисто математически, то это — опережающий рост знаменателя по сравнению с ростом числителя. Если же раскрывать проблему с экономической точки зрения, то это будет означать, что надо сокращать кредиторскую задолженность и наращивать величину оборотных активов. Для этого необходимо отказаться от авансов покупателей, платить кредиторам как можно скорее и даже стараться платить заработную плату и налоги чаще, чем это требуется (это знаменатель коэффициента) и наращивать запасы на много лет вперед, затоваривать склад готовой продукции, позволять покупателям вообще не платить по счетам, стараться выплачивать как можно большие авансы поставщикам (это наличие оборотных средств, т. е. числитель формулы).

На самом деле, почему кредиторская задолженность предприятия стала расти или предприятие вынуждено привлечь дополнительный кредит? Оно может не оплачивать вовремя счета поставщиков неумышленно. Но в большинстве случаев это предпринимается осознанно по простой причине — собственных средств (полученной прибыли) не хватает на ведение текущей деятельности компании. Ведение производственной деятельности — это создание оборотного капитала (материалы, из которых продукция создается) и приобретение внеоборотных активов (станки, на которых она создается). В данном случае компания может значительно увеличить капитальные вложения для строительства цехов, приобретения оборудования, приобретения других компаний, т. е. осуществить траты, которые превышают ее прибыль. Капитальные затраты, превышающие прибыль компании, потребуют привлечения дополнительных заемных средств. Опережающий рост заемных средств приведет к снижению показателей ликвидности. Согласно правилам финансового менеджмента долгосрочные кредиты должны привлекаться на финансирование капитальных затрат, краткосрочные — на финансирование оборотного капитала. Чтобы строить, перевооружать, модернизировать хозяйствующие субъекты, необходимы долгосрочные кредиты, которые удается получить далеко не каждому предприятию. Поэтому приходится привлекать краткосрочные кредиты на финансирование капитальных затрат. Таким образом, в большинстве случаев причиной снижения коэффициента ликвидности является то, что предприятие при недостаточной прибыли (или даже имея убыток) потратило на текущую деятельность больше, чем смогло заработать.

Однако следует отметить, что все коэффициенты ликвидности несовершенны, они достаточно статичны. Несмотря на то, что они рассчитываются в динамике, их расчет проводится на конкретную дату составления отчета предприятия. Даже на следующий день данные отчетности, используемые при расчете этих коэффициентов, могут существенно меняться: например, может поступить выручка, соответственно, изменится дебиторская задолженность, выплаченная заработная плата уменьшит кредиторскую задолженность. Наиболее точным показателем в этом случае будет степень платежеспособности по текущим обязательствам (3.4). Данный показатель очень важен при анализе вероятности банкротства предприятия.

Величина отношения товарных запасов к текущим активам (3.5) характеризует удельный вес наименее ликвидной части оборотных активов. Коэффициент амортизации (3.6) показывает долю долгосрочных активов, превратившихся в ликвидную форму. Все указанные коэффициенты рассчитываются на начало и на конец периода и анализируются в динамике.

Высокий коэффициент уровня возврата долгосрочных обязательств (3.7) свидетельствует о платежеспособности предприятия.

Основные показатели оценки финансовой устойчивости предприятия приведены в табл. 4.4.

Таблица 4.4

Показатели оценки финансовой устойчивости предприятия.

Наименование показателя. | Метод расчета. |

4.1. Уровень собственных средств или коэффициент автономии (норматив: > 0,5). | стр. 1300 Бухгалтерского баланса/ стр. 1700 Бухгалтерского баланса. |

4.2. Соотношение заемных и собственных средств (плечо финансового рычага) (норматив: < 1). | (стр. 1400 + стр. 1500 Бухгалтерского баланса)/стр. 1300 Бухгалтерского баланса. |

4.3. Обеспечение внеоборотных активов собственными средствами (норматив: < 1). | стр. 1100 Бухгалтерского баланса/ стр. 1300 Бухгалтерского баланса. |

4.4. Коэффициент обеспеченности собственными оборотными средствами (норматив: > 0,5). | (стр. 1300 — стр. 1100 Бухгалтерского баланса)/сгр. 1200 Бухгалтерского баланса. |

4.5. Коэффициент обеспеченности товарных запасов собственными средствами (норматив: 0,6—0,8). | (стр. 1300-стр. 1100 Бухгалтерского 6алаиса)/стр. 1210 Бухгалтерского баланса. |

4.6. Коэффициент маневренности (норматив: 0,5). | (стр. 1300 — стр. 1100 Бухгалтерского баланса)/стр. 1300 Бухгалтерского баланса. |

Данная группа показателей отражает структуру капитала. Они, гак же как и в предыдущей группе, рассчитываются для анализа в динамике. Среди показателей, характеризующих финансовую устойчивость, основным считается коэффициент автономии — отношение собственного капитала к заемным средствам (итог разд. III балансаДитог разд. IV + итог разд. V баланса)). Снижение этого показателя означает опережающий рост заемных средств по отношению в росту собственного капитала компании (зарабатываемой прибыли). Рост заемных средств означает, что у предприятия либо нехватка заработанной прибыли (или оно имеет убытки) либо оно живет не по средствам: большие капитальные вложения, излишне увеличен оборотный капитал. Уровень собственных средств в общей сумме инвестированного капитала для поддержания финансовой независимости предприятия должен быть на уровне не ниже 0,5. На практике низкая финансовая устойчивость грозит возможными проблемами в погашении обязательств в будущем, другими словами — зависимостью компании от кредиторов, потерей самостоятельности.

Показатель, носящий название «плечо финансового рычага» (4.2), показывает, сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств. Считается, что уровень собственных средств в капитале должен быть не меньше заемных, поэтому его норматив — меньше 1.

С точки зрения финансовой устойчивости предприятия важными показателями являются (4.3) и (4.4). Считается, что предприятие финансово устойчиво, если его основные средства полностью финансируются за счет собственного или, как минимум, перманентного капитала. Собственный капитал должен быть не меньше суммы внеоборотных активов и половины оборотных активов.

Коэффициент (4.5) служит для измерения степени обеспеченности товарных запасов собственными средствами. Коэффициент маневренности (4.6) показывает, какая доля собственных средств находится в мобильной форме. Высокий коэффициент маневренности создает опасность малой замены основных средств предприятия, а значит устаревания парка машин и оборудования.

На сегодняшний день существует несколько подходов к оценке финансовой устойчивости предприятия. Выделяют методики анализа, основанные на абсолютных и относительных показателях.

Финансовая устойчивость, по мнению Э. А. Маркарьяна и Г. П. Герасименко1, анализируемая по абсолютным показателям, определяется обеспечением запасов и затрат источниками средств для их формирования.

Данное мнение на этот счет впервые было опубликовано в книге А. Д. Шеремета, Р. С. Сайфулина «Методика финансового анализа» в 1992 г. Соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия. В то же время степень обеспеченности запасов и затрат источниками есть причина той или иной степени платежеспособности (или неплатежеспособности), финансовая устойчивость — это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

По мнению А. И. Ковалева и В. II. Привалова, финансовая устойчивость характеризуется соотношением собственных и заемных средств[1][2], т. е. финансовой независимостью предприятия, способностью маневрировать собственными средствами.

В. Г. Артеменко и Т. В. Беллендир[3] считают, что на устойчивость предприятия оказывают влияние различные факторы, в частности:

- • положение предприятия на товарном рынке;

- • производство и выпуск дешевой, пользующейся спросом продукции;

- • его потенциал в деловом сотрудничестве;

- • степень зависимости от внешних кредиторов и инвесторов;

- • наличие неплатежеспособных дебиторов;

- • эффективность хозяйственных и финансовых операций и т. п.

Такое разнообразие факторов подразделяет и саму устойчивость по видам. Применительно к предприятию, в зависимости от факторов, влияющих на нее, она может быть внутренней и внешней, общей (ценовой), финансовой.

М. Н. Крейнина считает, что финансовая устойчивость — это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования1. В. В. Ковалев утверждает, что суть оценки финансовой устойчивости состоит в оценке способности предприятия отвечать по своим долгосрочным финансовым обязательствам. В основе методики оценки лежит расчет показателей, характеризующих структуру капитала и возможности поддерживать данную структуру[4][5].

Немалый интерес представляет методика экспресс-анализа финансово-экономической устойчивости предприятия, предложенной М. С. Абрютиной и А. В. Грачевым[6]. В данном анализе заложено методология Системы национальных счетов (СНС), принятая в России: величина превышения собственного капитала институциональной единицы (юридического лица) в нефинансовом (реальном) секторе экономики над ее нефинансовыми активами называется чистым кредитованием. Противоположное превышение — нефинансовых активов над собственным капиталом — называется чистым заимствованием. Авторы предлагают разбить все активы предприятия на финансовые и нефинансовые, а капитал — на собственный и заемный. Затем предлагается определить, к какой из трех позиций относится данный хозяйствующий субъект:

— чистое кредитование — собственный капитал превышает нефинансовые активы;

равновесие — нефинансовые активы равны собственному капиталу;

— чистое заимствование — нефинансовые активы превышают собственный капитал.

Устойчивым состоянием, как считают авторы, является положение от состояния равновесия до чистого кредитования, запас устойчивости измеряется разностью между собственным капиталом и нефинансовыми активами.

Для более глубокого анализа предприятия, позволяющего всесторонне оценить результаты его хозяйственной деятельности, применяются различные методы, которые позволяют связать воедино анализ финансовых результатов (один из разделов управленческого анализа) и анализ его финансового состояния. Методика, предложенная фирмой «Du Pont», позволяет определить, в какой мере показатель «рентабельность собственного капитала по чистой прибыли (return on equity-ROE)» зависит от других показателей:

- — рентабельности реализованной продукции по чистой прибыли;

- — общей капиталоотдачи;

- — мультипликатора собственного капитала.

ROE = Рентабельность продукции • Ресурсоотдача • Мультипликатор собственного капитала = (Чистая прибыль/Выручка от реализации) • (Выручка от реализации/Сумма активов) • (Сумма активов/Собственный капитал) = Чистая прибыль/Собствеиный капитал.

Факторный анализ данного показателя позволяет понять, какие из перечисленных факторов существенно влияют на уровень рентабельности собственного капитала предприятия.

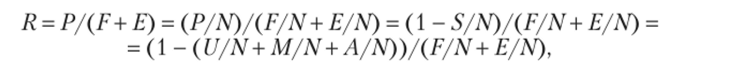

Для анализа рентабельности производственного капитала (отношение прибыли до налогообложения к среднегодовой стоимости основных средств и материальных оборотных средств) можно использовать модель, предложенную М. И. Бакановым и А. Д. Шереметом[7]:

где Р — прибыль до налогообложения; F — средняя стоимость основных фондов; Е — средние остатки материальных оборотных средств; N — выручка от реализации продукции; P/N — рентабельность продаж; (F/N+ E/N) — капиталоемкость продукции (показатель, обратный коэффициенту оборачиваемости); S/N — затраты на рубль продукции; U/N — зарплатоемкость продукции; M/N — материалоемкость продукции; A/N — фондоемкость продукции.

По этой формуле можно определить, насколько изменится уровень рентабельности производственного капитала за счет факторов интенсификации производства.

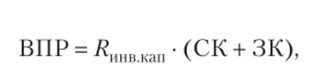

Рентабельность всего инвестированного капитала равна отношению валовой прибыли к общей сумме инвестированного капитала, отсюда валовая прибыль равна:

где /?ипв кап — рентабельность всего инвестированного капитала; С К — собственный капитал; ЗК — заемный капитал.

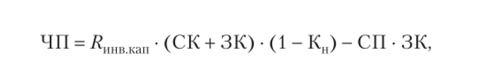

Рентабельность собственного капитала — это отношение чистой прибыли (валовая прибыль минус налоги минус проценты за кредит) к среднегодовой стоимости собственного капитала, отсюда чистая прибыль будет равна:

где К" — коэффициент налогообложения (отношение суммы налогов к сумме прибыли); СП — ставка ссудного процента, предусмотренная контрактом.

Теперь рассчитаем рентабельность собственного капитала:

![Рентабельность собственного капитала и рентабельность инвестированного капитала после уплаты налогов [/?1ШВ-Кап • (1 - Кн)] различаются на вели-.](/img/s/8/83/1393083_4.png)

Рентабельность собственного капитала и рентабельность инвестированного капитала после уплаты налогов [/?1ШВ-Кап • (1 — Кн)] различаются на вели-.

зк.

чину эффекта финансового рычага (ЭФР) [Дшв кап (1-К")-СП]—.

СК

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств в оборот предприятия. Эффект финансового рычага состоит из двух составляющих:

[Дшв.кап • (1 - к") — СП] — разности между рентабельностью всего инвестированного капитала после уплаты налогов и ставкой процента за кредит;

ЗК

——плеча финансового рычага.

СК

Положительный эффект финансового рычага возникает, когда [Линв кап х х (1 — Кн) — СП] > 0, а это возможно только тогда, когда процентная ставка за кредитные ресурсы ниже рентабельности инвестированного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т. е. долю заемного капитала. В противном случае происходит «проедание» собственного капитала за счет наращивания капитала заемного под большие ссудные проценты.

- [1] Маркаръян Э. А., Герасименко Г. Я. Финансовый анализ. М: КноРус, 2006.

- [2] Ковалев Л. И., Привалов В. II. Анализ финансового состояния предприятия. М.: Центрэкономики и маркетинга, 2001.

- [3] Артеменко В. Г., Беллендир Т. В. Финансовый анализ: учеб, пособие. М.: ДиС, ПГАЭиУ, 2007.

- [4] Крейнина М. II. Финансовый менеджмент: учеб, пособие. М.: Дело и Сервис, 2009.

- [5] Ковалев В. В. Финансовый анализ: методы и процедуры. М.: Финансы и статистика, 2001.

- [6] Лбрютина М. С., Грачев Л. В. Анализ финансово-экономической деятельности предприятия. М.: Дело и Сервис, 2001.

- [7] Баканов М. И., Шеремет Л. Д. Теория экономического анализа. М.: Финансы и статистика, 2004.