Нарушения в области налогов и сборов и ответственность

Согласно ст. 140 Уголовно-процессуального кодекса РФ основанием для возбуждения уголовного дела по налоговым преступлениям являются материалы, направленные в следственные органы налоговыми органами. Такие действия налоговые органы обязаны совершить, если налогоплательщик (налоговый агент) в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора), направленного… Читать ещё >

Нарушения в области налогов и сборов и ответственность (реферат, курсовая, диплом, контрольная)

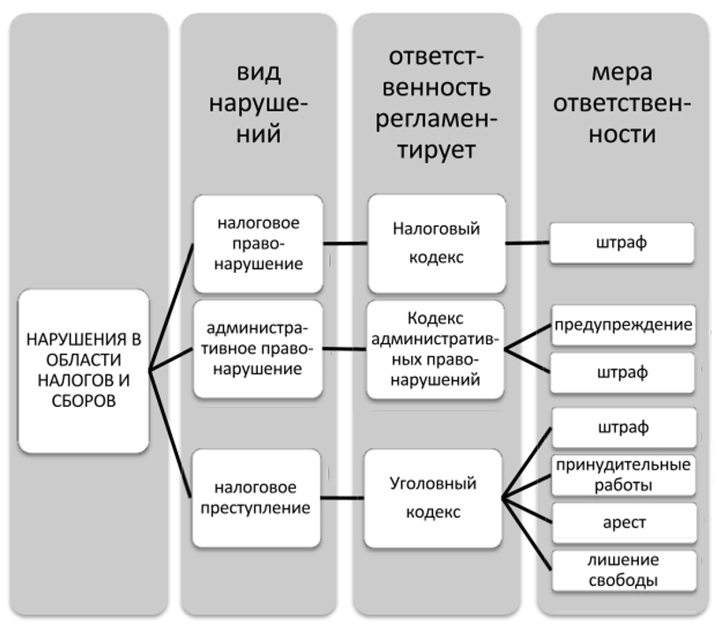

за их совершение Ответственность за налоговые правонарушения может наступать в результате нарушения требований налогового, административного или уголовного законодательства (рис. 16).

Согласно ст. 106 НК РФ налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое Налоговым кодексом установлена ответственность.

Ответственность установлена для организаций и физических лиц: налогоплательщиков, налоговых агентов, банков и иных лиц, привлекаемых к проведению налоговой проверки (свидетелей, экспертов, переводчиков, специалистов).

За установленные факты нарушений взимаются штрафы, размеры которых зависят от вида нарушения, наличия обстоятельств, смягчающих или отягчающих ответственность (табл. 8).

Под грубым нарушением понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского (или налогового) учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика (ст. 120 НК РФ).

Рис. 16. Виды нарушений в области налогов и сборов

Срок давности по привлечению к ответственности за налоговые правонарушения — 3 года (п. 1 ст. 113 НК РФ).

Административные правонарушения в области налогов и сборов и ответственность за их совершение регламентирует глава 15 Кодекса РФ об административных правонарушениях (КоАП РФ) «Административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг».

Административной ответственности подлежит должностное лицо в случае совершения им административного правонарушения в связи с неисполнением либо ненадлежащим исполнением своих служебных обязанностей". За действия, связанные с нарушениями в области налогов и сборов, административная ответственность возлагается на должностных лиц организаций-налогоплательщиков (например: директора, главного бухгалтера, руководителя налоговой службы), банков, органов, осуществляющих государственную регистрацию. В отношении нарушений, связанных с неуплатой таможенных пошлин, налогов в связи с пе- 33 Ст. 2.4 КоАП РФ.

ремещением товаров и/или транспортных средств через таможенную границу Таможенного союза, к ответственности привлекаются также налогоплательщики-организации и физические лица.

Таблица 8.

Основные виды правонарушений налогоплательщика согласно налоговому законодательству

Вид налогового правонарушения. | Штраф. |

Нарушение срока подачи заявления о постановке на учет в налоговом органе. | 10 000 руб. |

Ведение деятельности организацией без постановки на учет в налоговом органе. | 10% от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 000 руб. |

Непредставление налоговой декларации в налоговый орган по месту учета. | В размере 5% неуплаченной суммы налога за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 руб. |

Несоблюдение порядка представления налоговой декларации (расчета) в электронной форме. | 200 руб. |

Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния: совершены в течение одного налогового периода; совершены в течение более одного налогового периода; повлекли занижение налоговой базы. |

|

Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), совершенных: неумышленно; умышленно. | 20% от неуплаченной суммы налога (сбора); 40% от неуплаченной суммы налога (сбора). |

Несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого приняты обеспечительные меры в виде залога. | 30 000 руб. |

Непредставление в налоговые органы документов и (или) иных сведений. | 200 руб. за каждый непредоставленный документ. |

Мера ответственности за административные правонарушения в области налогов и сборов — предупреждение или наложение административного штрафа. Предупреждение — мера административного наказания, выраженная в официальном порицании физического или юридического лица в письменной форме. Предупреждение устанавливается за впервые совершенные административные правонарушения при отсутствии имущественного ущерба. Административный штраф является денежным взысканием, выраженным в рублях. Согласно ст. 4.1 КоАП при назначении административного наказания физическому лицу учитываются характер совершенного им административного правонарушения, личность виновного, его имущественное положение, обстоятельства, смягчающие и отягчающие ответственность.

Таблица 9.

Административная ответственность должностных лиц организаций-налоготательщиков

Вид правонарушения. | Ответственность. |

Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе. | предупреждение или ш траф от 500 до 1000 руб. |

Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе, сопряженное с ведением деятельности без постановки на учет в налоговом органе. | штраф от 2000 до 3000 руб. |

Нарушение срока представления в налоговый орган информации об открытии или о закрытии счета в банке или иной кредитной организации. | предупреждение или штраф от 1000 до 2000 руб. |

Нарушение сроков представления налоговой декларации в налоговый орган по месту учета. | предупреждение или штраф от 300 до 500 руб. |

Непредставление либо отказ от представления документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде. | штраф от 300 до 500 руб. |

Грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов. | штраф от 2000 до 3000 руб. |

Основные виды административных правонарушений в области налогов и сборов, ответственность за которые предусмотрена в отношении должностных лиц организаций-налогоплателыциков, представлена в табл. 9.

Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается: искажение сумм начисленных налогов и сборов не менее чем на 10%, искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов^4.

Уголовная ответственность в области налогов и сборов предусмотрена за совершение налоговых преступлений. Согласно ст. 14 Уголовного кодекса Российской Федерации (УК РФ) преступлением признается виновно совершенное общественно опасное деяние, запрещенное УК РФ под угрозой наказания. С точки зрения налогообложения опасность деяния заключается в непоступлении в бюджет налогов в крупном и особо крупном размере. Границы этих размеров устанавливаются для организаций и физических лиц в отношении суммы неуплаченных налогов за три финансовых года подряд (табл. 10).

Таблица 10.

Определение границ крупного и особо крупного размера неуплаты налогов

Ответственное лицо. | Размер неуплаты. | Сумма неуплаченных налогов*. | Доля неуплаченных налогов. |

Для организаций. | крупный. | от 2 до 6 млн руб. | более 10%. |

от 6 до 10 млн руб. | ; | ||

особо крупный. | от 10 до 30 млн руб. | более 20%. | |

от 30 млн руб. | ; | ||

Для физических лиц. | крупный. | от 600 тыс. до 1 млн руб. | более 10%. |

от 1 до 3 млн руб. | ; | ||

особо крупный. | от 3 до 9 млн руб. | более 20%. | |

от 9 млн руб. | ; |

* «от» — не включительно, «до» — включительно.

Факт совершения налогового преступления доказывается в процессе судебного разбирательства, наказание назначается судом. Результат привлечения к уголовной ответственности — наличие судимости. Уголовная ответственность предусмотрена в отношении:

- • налогоплательщика (физического лица, руководителя и бухгалтера организации-налогоплательщика) при ведении незаконного предпринимательства (ст. 171, 173.1, 173.2), непредставлении налоговой декларации либо включении в документы заведомо ложных сведений (ст. 198−199 УК РФ), повлекших за собой неуплату налогов;[1]

- • налогового агента при неисполнении своих обязанностей в личных интересах (ст. 199.1 УК РФ);

- • иных лиц за сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно быть произведено взыскание недоимки в крупном размере (ст. 199.2).

Таблица 11.

Преступления налогоплательщиков

Виды налоговых правонарушений. | Наказание. | ||

Уклонение от уплаты налогов с физического лица путем непредставления налоговой декларации или иных документов либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений. | В крупном размере. | Штраф. | От 100 000 до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период от 1 года до 2 лет. |

Принудительные работы. | До 1 года. | ||

Арест. | До 6 мес. | ||

Лишение свободы. | До 1 года. | ||

В особо крупном размере. | Штраф. | От 200 000 до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от 18 мес. до 3 лет. | |

Принудительные работы. | До 3 лет. | ||

Лишение свободы. | До 3 лет. | ||

Уклонение от уплаты налогов и (или) сборов с организации путем непредставления налоговой декларации или иных документов либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений. | В крупном размере. | Штраф. | От 100 000 до 300 000 руб. или в размере заработной платы Ш1И иного дохода осужденного за период от 1 года до 2 лет. |

Принудительные работы. | До 2 лет*. | ||

Арест. | До 6 мес. | ||

Лишение свободы. | До 2 лет*. | ||

Группой лиц по предварительному сговору и/'или в крупном размере. | Штраф. | От 200 000 до 500 000 руб. или в размере заработной платы Ш1И иного дохода осужденного за период от 1 года до 3 лет. | |

Принудительные работы. | До 5 лет*. | ||

Лишение свободы. | До 6 лет*. | ||

Окончание табл. 11

Виды налоговых правонарушений. | Наказание. | ||

Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно быть произведено взыскание недоимки по налогам и (или)сборам. | На сумму более. 1,5 млн руб. | Штраф. | Or 200 000 до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от 18 мес. до 3 лет. |

Принудительные работы. | До 5 лет*. | ||

Лишение свободы. | До 5 лет*. | ||

* Осужденный может быть лишен права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет.

В качестве меры ответственности может быть установлен штраф, принудительные работы, арест, лишение права занимать определенные должности или заниматься определенной деятельностью, а также лишение свободы на определенный срок.

Преступления, за которые налогоплательщик может быть привлечен к уголовной ответственности, перечислены в табл. 11.

Лицо, впервые совершившее налоговое преступление, освобождается от уголовной ответственности, если бюджетной системе РФ этим лицом либо организацией, уклонение от уплаты налогов с которой вменяется данному лицу, полностью возмещен причиненный ущерб (за незаконное предпринимательство, сокрытие средств, с которых взыскиваются налоги) в размере пятикратной суммы.

Согласно ст. 140 Уголовно-процессуального кодекса РФ основанием для возбуждения уголовного дела по налоговым преступлениям являются материалы, направленные в следственные органы налоговыми органами. Такие действия налоговые органы обязаны совершить, если налогоплательщик (налоговый агент) в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора), направленного на основании решения о привлечении его к ответственности за совершение налогового правонарушения, не уплатил в полном объеме указанные в данном требовании суммы недоимки.

Лицо, осужденное за налоговое преступление, не освобождается от обязанности исполнить налоговое обязательство, уплатить штрафы согласно налоговому и административному законодательству.

Контрольные вопросы и задания

- 1. В чем состоит сущность налогового контроля?

- 2. Какие формы и мероприятия налогового контроля предусмотрены законодательством?

- 3. Перечислите отличия между камеральной и выездной проверкой.

- 4. Объясните порядок проведения камеральной и выездной проверки.

- 5. В каких случаях по одному и тому же налогу за один и тот же период может быть назначена повторная проверка?

- 6. Какие возможности существуют у налогоплательщика для представления своих возражений по процедурам налоговых проверок и выводам налоговых органов?

- 7. Какими нормативными документами регламентируется ответственность за совершение налоговых правонарушений?

- 8. В чем состоят отличия между нарушениями по налоговому законодательству и налоговыми преступлениями?

- 9. Какие лица несут ответственность за налоговые правонарушения согласно КоАП и УК РФ?

- 10. Объясните последствия для налогоплателыцика-организации и его руководителя при непредставлении декларации в установленный срок.

- [1] Ст. 15.11 там же.