Инвестиционная деятельность страховых организаций.

Принципы вложения временно свободных средств

Активы, принимаемые в покрытие страховых резервов, не могут служить предметом залога или источником уплаты кредитору денежной суммы по обязательствам гаранта (поручителя). Общая стоимость активов, принимаемых в покрытие страховых резервов, должна быть не менее суммарной величины страховых резервов, т. е. балансовая стоимость активов больше или равна размеру (сумме) страховых резервов. Страховые… Читать ещё >

Инвестиционная деятельность страховых организаций. Принципы вложения временно свободных средств (реферат, курсовая, диплом, контрольная)

Страховые операции (insurance operation) — это совокупность всех видов деятельности страховых организаций, непосредственно связанных с проведением обязательного, добровольного страхования, которые обусловливаются характером страховых отношений. Можно выделить две группы операций: страховые услуги (оказание услуг страхователям), так называемая собственно страховая деятельность, и работа страховых организаций, не имеющая непосредственного отношения к страхователям, но необходимая для осуществления страховых операций.

В первом случае цель состоит в выполнении обязательств перед клиентами, сохранении эквивалентности отношений страховщика и страхователя. Получение прибыли становится косвенной, опосредованной целью. Во втором случае речь идет об инвестиционной деятельности, о взаимоотношениях с бюджетами различных уровней и банками, о консультационной деятельности (по оценке риска, страховое обучение), о расчетах по оплате труда и т. д.

Основная цель инвестиционной деятельности — возврат активов, получение инвестиционного дохода. Страховые организации не должны ставить целью получение прибыли собственно от страховых операций, потому что они могут получать инвестиционный доход (от временного размещения свободных средств). Если инвестиционная деятельность была прибыльной, то эти средства, в первую очередь, направляются на финансирование страховых операций (дотации убыточным видам страхования, разработка новых видов страхования, подготовка и переподготовка кадров и т. д.). Успешность инвестиционной политики обеспечивает финансовую устойчивость страховщика и гарантирует выполнение им своих обязательств, в первую очередь по выплатам.

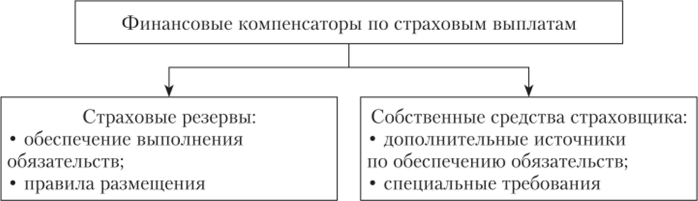

Благодаря тому, что страховщики имеют возможность аккумулировать большой размер денежных средств на определенное время (срок действия договора) в страховом бизнесе и направлять их для получения инвестиционного дохода, страховые организации стали важнейшим инвестиционным институтом. Часть собранных страховых взносов (нетто-премий), предназначенная для выполнения обязательств страховой компании по страховым выплатам, аккумулируется в страховых резервах (рис. 6.5). Если речь идет о долгосрочных видах страхования, то часть этих резервов может быть размещена в активы, как и собственные средства страховой организации, не связанные никакими обязательствами, что и составляет суть инвестиционной деятельности страховщика.

Рис. 65. Основные источники покрытия убытков страхователей.

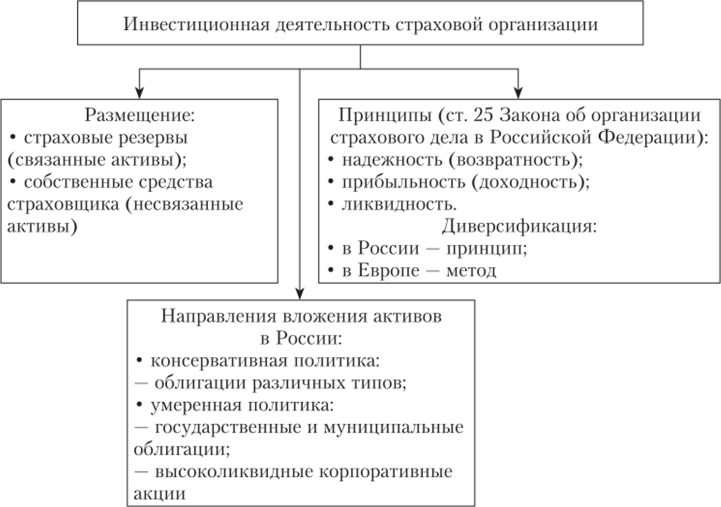

На инвестиционные цели (на покупку активов) могут быть направлены фактические активы страховщика, к которым относят: собственные средства, средства в специальных фондах, несвязанные (временно свободные) резервы (рис. 6.6). Страховые резервы и собственные средства страховщика обеспечиваются активами, размещение которых должно соответствовать требованиям инвестиционной политики практически для любой организации.

Рис. 6.6. Аспекты инвестиционной политики в страховом деле.

Рассмотрим принципы инвестиционной политики для обеспечения финансовой устойчивости страховых организаций.

Диверсификация {принцип смешения и рассеивания) предусматривает распределение инвестиционных рисков на различные виды вложений, что позволяет обладать большей устойчивостью инвестиционному портфелю страховщика. Иначе, не должно допускаться превалирование одних вложений над другими. Структура вложений капитала не должна быть однобокой, не должна допускаться региональная концентрация капитала, необходимо избегать вложений средств в направлении одного дебитора. Иначе говоря, это множественность независимых вариантов вложения активов страховой организации с целью не допустить кумуляции риска или снизить риск возможных финансовых потерь (прибыли и (или) самого капитала), т. е. распыление, распределение инвестируемых средств между различными объектами желаемых вложений.

Возвратность {принцип гарантированности, или надежности) распространяется на активы, покрывающие страховые резервы и свободные активы. Суть — максимально надежное размещение активов, обеспечивающее их возврат в полном объеме.

Прибыльность {принцип доходности, или рентабельности) — активы должны размещаться при обеспечении названных выше принципов с учетом ситуации на рынке капиталовложений и при этом приносить постоянный и достаточно высокий доход.

Ликвидность {принцип быстрой оборачиваемости активов) — общая структура вложений должна обеспечить в любое время наличие ликвидных средств или капитальных вложений, легко обращаемых в денежные средства. Иначе, страховщик должен иметь в наличии сумму средств, обеспечивающую выплату страхователям оговоренных в договоре страховых сумм в установленные сроки.

Иначе говоря, страховщики в своей инвестиционной деятельности при управлении средствами страховых резервов должны обеспечивать высокую рентабельность вложений, позволяющую сохранить реальную стоимость вложенных средств в течение времени инвестирования и в случае необходимости иметь возможность легко и быстро реализовать размещенные активы. Как видно, принципы надежности, ликвидности и доходности (как цели инвестиционной политики) в совокупности рождают противоречия. Например, самые надежные бумаги имеют низкую доходность, и наоборот. Компромисс, позволяющий сосуществовать этим целям вместе, а также осуществлять требования по управлению активами, достигается с помощью диверсификации портфеля.

Принципы размещения капитала, лежащие в основе требований ЕС к размещению активов страховой компании, выглядят и называются иначе: гарантия безопасности вложений, их ликвидность, доходность и рост вложений. Эти принципы реализуются с помощью диверсификации. Портфель, отвечающий соблюдению этих принципов, носит название сбалансированного инвестиционного портфеля. Для страховщика, в отличие от других финансовых институтов, обязательно соблюдение принципа подчиненности (или вторичности) инвестиционной деятельности перед страховой, т. е. выполнение обязательств по страховым выплатам является первостепенным.

Правила размещения страховых резервов. Порядок инвестирования устанавливается национальным страховым законодательством на основе следующих документов:

- 1) Правила размещения страховщиками страховых резервов;

- 2) Правила формирования страховых резервов по видам страхования иным, чем страхование жизни;

- 3) Порядок формирования страховых резервов, но страхованию жизни от 9 апреля 2009 г. № 32н.

Этими документами указываются конкретные направления и устанавливаются ограничения по использованию активов, принимаемых в покрытие страховых резервов, а также структурные соотношения активов и резервов. Кроме того, отдельным документом прописываются нормативы этого соотношения. Основной целью введения Правил размещения является формулировка требований, предъявляемых к размещению страховых резервов, соблюдение которых будет способствовать выполнению обязательств страховщика по выплатам. Правила содержат важные аспекты в отношении активов, принимаемых в покрытие (обеспечение) страховых резервов: их возможный перечень, требования к ним и их структуре, кроме резервов по ОМС.

Активы, принимаемые в покрытие страховых резервов, не могут служить предметом залога или источником уплаты кредитору денежной суммы по обязательствам гаранта (поручителя). Общая стоимость активов, принимаемых в покрытие страховых резервов, должна быть не менее суммарной величины страховых резервов, т. е. балансовая стоимость активов больше или равна размеру (сумме) страховых резервов. Страховые организации оказываются на особом месте по обеспечению инвестиционного процесса в силу двух важных причин: они выполняют функции институциональных инвесторов, т. е. собирают финансовые средства юридических и физических лиц, инвестируя по различным направлениям; стимулируют инвестиционную активность отечественных и иностранных владельцев капитала путем предоставления страховой защиты (например, страхование политических рисков).

Страховые организации не создают национальный доход, а лишь участвуют в его перераспределении, поэтому основным источником получения дохода является проведение инвестиционной деятельности. Цель страховой деятельности — оказание услуг — имеет большое социальное значение. Цель инвестиционной деятельности — получение прибыли. Эти цели тесно взаимосвязаны, так как в большинстве случаев страховые компании в итоге имеют убытки, которые они могут покрыть лишь за счет прибыли, получаемой в результате инвестиционной деятельности.

Рост инвестиционного капитала обусловлен тем, что страховая организация располагает привлеченными средствами, техническими резервами и значительным собственным капиталом. Технические резервы (средства), растущие с расширением страховых операций, идут на поддержание способности страховщика покрывать свои обязательства. Значительную часть собственных средств страховщик может использовать в инвестиционных целях. Однако здесь необходимо понимать, что самой страховой компании угрожает ряд рисков, связанных с вложением средств (рис. 6.7). Кроме того, имеет значение, какому типу политики придерживается менеджмент компании, отвечающий за инвестиционную деятельность.

Страховое дело за рубежом признано стратегическим сектором экономики. Наиболее выгодным и надежным источником инвестиционных ресурсов, которых так не хватает нашей экономики, являются резервы по страхованию жизни. В наших сегодняшних условиях этому долгосрочному виду страхования мешают развиваться инфляция и незаконченность в построении законодательной базы.

Рис. 6.7. Особенности инвестиционной политики в страховании.

Вложение страховщиками средств в котируемые ценные бумаги в условиях текущего состояния фондового рынка и рынка недвижимости нашей страны не удовлетворяет в полной мере ни одному принципу размещения. Эти принципы на практике зависят от желания крупных игроков рынка (в том числе и государства), а не от фактического состояния экономики отдельного эмитента. Сегодня российские страховщики получают 80—90% прибыли от завышенных тарифов, а оставшийся процент — доходы от инвестиционной деятельности. Увеличение инвестиционных доходов в зарубежной практике, в первую очередь, снижает элементы нагрузки на клиентов. Российские страховщики проводят инвестиционную политику при отсутствии развитого фондового рынка и рынка недвижимости.

Принципы инвестиционной политики российских страховых организаций — возвратность и доходность — противоречат друг другу. Учет взаимозависимости риска и дохода показывает принцип диверсификации вложений. Одна часть средств вкладывается в низкодоходные и малорисковые активы, а другая — в высокодоходные и с высокой степенью риска.

Следовательно, инвестиционный риск будет распределен на различные виды вложений, что и обеспечивает устойчивость инвестиционного портфеля страховщика. Должна быть учтена мобильность средств страховщика (срок, на который он/она ими располагает). Прибыльность инвестиционной деятельности дает возможность снизить ставки дохода, заложенные в структуру тарифной ставки (прибыль). Российский фондовый рынок не позволяет сделать прогнозы относительно размера инвестиционного дохода, а финансовый рынок сам обладает высокой степенью риска.