Налог на добычу полезных ископаемых при добыче нефти

Поскольку исходная ставка НДПИ (в 2014 г. это 493 руб/т) установлена как специфическая с автоматическим индексированием в зависимости от динамики мировых цен на этот продукт, что позволяет в случае устойчивого повышения цен на нефть устойчиво наращивать поступления этого налога в бюджет, при падении цен на нефть напротив, снижать фактическую ставку налога. Применяемые коэффициенты Кв, Кз… Читать ещё >

Налог на добычу полезных ископаемых при добыче нефти (реферат, курсовая, диплом, контрольная)

При добыче нефти налог на добычу полезных ископаемых исчисляется главным образом по третьей из выделенных нами выше моделей. Исключение составляет налог при добыче нефти на новых морских месторождениях (на ранних стадиях освоения).

Рассмотрим налогообложение добычи нефти в рамках третьей модели НДПИ.

Налоговая база в данном случае определяется как количество добытой нефти обезвоженной, обессоленной и стабилизированной, которая определяется в единицах массы нетто т. е. количество нефти за вычетом отделенной воды, попутного нефтяного газа, а также за вычетом содержащихся в нефти примесей (п. 1 ст. 339 НК РФ).

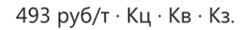

Налоговая база умножается на установленную налоговую ставку и на коэффициенты.

Налоговая ставка устанавливается как специфическая и на 2014 г. составляла 493 руб. за одну тонну.

Эта ставка подлежит корректировке на следующие коэффициенты:

Кц — характеризует уровень мировых цен на нефть марки «Юралс»;

Кв — характеризует степень выработанности запасов конкретного участка недр;

Кз — характеризует величину запасов конкретного участка недр;

Кд — характеризует степень сложности добычи;

Кдв — характеризует степень выработанности конкретной залежи углеводородного сырья.

Коэффициент Кц применяется всеми налогоплательщиками. Именно этот коэффициент фактически формирует конкретную величину налоговой ставки исходя из мирровых цен, которые имели место в конкретном налоговом периоде и того среднего курса, который фактически сложился в налоговом периоде. Этот коэффициент не связан с обстоятельствами деятельности налогоплательщика и является единым для всех налогоплательщиков в рамках конкретного налогового периода (конкретного календарного месяца).

Коэффициент Кц согласно п. 3 ст. 342 НК РФ определяется налогоплательщиками самостоятельно, но формуле.

где Ц — средний за налоговый период уровень цен сорта нефти «Юралс» в долларах США за баррель; Р — среднее значение за налоговый период курса доллара США к рублю, устанавливаемого Банком России. Среднее значение курса определяется налогоплательщиком самостоятельно как среднеарифметическое значение курса, устанавливаемого Банком России за все дни в соответствующем налоговом периоде.

Этот коэффициент нацелен на приведение в соответствие ставки налога, установленной НК РФ, параметрам текущей экономической ситуации (складывающейся в конкретном месяце — налоговом периоде). Это соответствие устанавливается путем учета мировых цен на нефть и курса рубля.

Вопрос для размышления Каков экономический смысл уменьшения средней цены на нефть, принимаемой для расчета коэффициента, на 15 в формуле Кц?

Пример 9.1.

Допустим, что в июне 2014 г. средняя цена нефти сорта «Юралс» составляла 109,05 долл/баррель, а среднее значение курса — 34,1089 руб/долл.

Рассчитаем коэффициент Кц, который должны будут применять налогоплательщики для расчета суммы НДПИ при платежах этого налога по итогам июля 2014 г.:

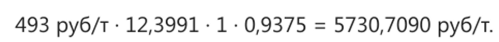

Таким образом, налоговая ставка с учетом коэффициента Кц в июне 2014 г. составила:

Коэффициент Кв (п. 4 ст. 342 НК РФ) характеризует степень выработанности запасов конкретного участка недр и определяется налогоплателыциком самостоятельно. Этот коэффициент нацелен на некоторое понижение налоговой ставки для участков недр с высокой степенью выработанности запасов — коэффициент применяется в тех случаях, когда объем извлеченных из недр полезных ископаемых превышает 80%.

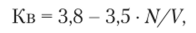

Если степень выработанности запасов (N/V) конкретного участка недр больше или равна 0,8 и меньше или равна 1, то коэффициент Кв рассчитывается по формуле.

где N — сумма накопленной добычи нефти на конкретном участке недр (включая потери при добыче) по данным государственного баланса запасов полезных ископаемых утвержденного в году, предшествующем году налогового периода; V— начальные извлекаемые запасы нефти, утвержденные в установленном порядке с учетом прироста и списания запасов нефти в соответствии с данными государственного баланса запасов полезных ископаемых на 1 января 2006 г.

В случае, если степень выработанности запасов конкретного участка недр превышает 1, коэффициент Кв принимается равным 0,3. Если степень выработанности запасов менее 80%, то коэффициент Кв принимает значение равное единице. Фактически применение подобной схемы расчета коэффициента Кв позволяет организациям, добывающим нефть на давно разрабатываемых и значительно истощенных участках недр использовать понижающий общую ставку НДПИ коэффициент.

Пример 9.2.

Предположим, что организация А. в июне 2014 г. добывала нефть на двух участках. Степень выработанности запасов на первом участке составляет 50%, а на втором — 82%.

Определим ставку налога на добычу полезных ископаемых с учетом коэффициентов Кц и Кв для данной организации в рассматриваемом налоговом периоде.

Ставку с учетом коэффициента Кц для июня 2014 г. мы уже определили в примере 9.1. Для первого участка недр (степень выработанности запасов 50%) коэффициент Кв принимается равным 1. Поэтому ставка НДПИ для данного участка с учетом двух коэффициентов составит:

Для второго участка недр (степень выработанности запасов 82%) коэффициент следует рассчитать по формуле:

Ставка НДПИ для второго участка с учетом двух коэффициентов составит:

Таким образом, для одной организации для одного месяца ставка НДПИ будет различаться —для нефти, добываемой на участке с более истощенным запасами (степень выработанности запасов 82%) ставка будет ниже, чем для нефти, добываемой на менее истощенном участке (степень выработанности запасов 50%).

Проблему представляют собой не только участки с высокой степенью выработанности, где процесс добычи объективно предполагает более высокие издержки, но и новые месторождения, которые только начинают осваиваться. В начале освоения любого месторождения также имеют место более высокие издержки, чем в период выхода на проектную мощность разработок. Еще одним фактором, влияющим на удельные расходы компании, связанные с начальными стадиями освоения месторождения, является объем имеющихся запасов (начальные извлекаемые запасы). При прочих равных условиях удельные расходы будут выше у компаний, которые осваивают относительно небольшие месторождения. Отчасти компенсировать эти более высокие издержки начальных стадий освоения относительно небольших по запасам месторождений призваны следующие три коэффициента.

Коэффициент Кз (п. 5 ст. 342 НК РФ) представляет собой корректировку налоговой ставки с учетом величины запасов конкретного участка недр. Этот коэффициент применяется, если величина начальных извлекаемых запасов нефти (Уз) по конкретному участку недр меньше 5 млн т и степень выработанности запасов (Свз) конкретного участка недр меньше или равна 0,05.

Коэффициент Кз рассчитывается налогоплательщиком самостоятельно по формуле

Пример 9.3.

Предположим, что организация Б. в июне 2014 г. добывала нефть на двух участках. Степень выработанности запасов на первом участке составляет 4,7%, а на втором — 3,5%. Начальные извлекаемые запасы на первом участке составляли 4,5 млн т, а на втором 3,2 млн т.

Определим ставку налога на добычу полезных ископаемых с учетом коэффициентов Кц, Кв и Кз для данной организации в рассматриваемом налоговом периоде.

Ставку с учетом коэффициента Кц для июня 2014 г. мы уже определили в примере 9.1 (493 руб/т • 12,3991 = 6112,7563 руб/т).

Поскольку степень выработанности запасов на обоих участках организации меньше 80% (составляет 4,7% на первом и 3,5% на втором участке), коэффициент Кв принимается равным 1 в обоих случаях.

Рассчитаем коэффициент Кз для двух участков добычи.

Для первого Кз (1) = 0,125 • 4,5 + 0,375 = 0,5625 + 0,375 = 0,9375.

Для второго Кз (2) = 0,125? 3,2 + 0,375 = 0,4 + 0,375 = 0,775.

Рассчитаем ставки НДПИ, которые организация Б. должна была использовать в июне 2014 г. для расчета НДПИ по двум участкам добычи:

Для первого участка ставка составит:

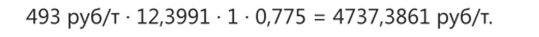

Для второго участка ставка составит:

Таким образом для нефти, добываемой на двух участках, различающихся по начальным извлекаемым запасам (при незначительной степени выработанности запасов в обоих случаях) ставки, применяемые для расчета НДПИ будут различаться весьма существенно — на 1 тыс. руб/т (5730 руб. на первом участке и 4737 руб. на втором).

Еще одним коэффициентом, применяемым при определении конкретного значения ставки НДПИ, является коэффициент Кд, характеризующий степень сложности добычи нефти на конкретной залежи углеводородного сырья (нефти) (ст. 342.2 НК РФ). Статья 11.1 НК РФ дает такое определение залежи углеводородного сырья: «объект учета запасов одного из видов полезных ископаемых, в государственном балансе запасов полезных ископаемых на конкретном участке недр, в составе которого не выделены иные объекты учета запасов». Фактически «залежь» — это наименьший объект учета полезных ископаемых, а месторождение углеводородного сырья состоит из нескольких залежей.

Значения данного коэффициента устанавливаются НК РФ и могут быть равными 0; 0,2; 0,4; 0,8 и 1 в зависимости от характеристик (геологических) конкретной залежи. Так, например, коэффициент Кд принимается равным 0,8 при добыче нефти из конкретной залежи углеводородного сырья, отнесенной к продуктивным отложениям тюменской свиты, в соответствии с данными государственного баланса запасов полезных ископаемых.

Применение данного коэффициента ограничено в некоторых случаях 15 годами, а некоторых случаях — 10 годами начиная с того момента, когда степень выработанности запасов по конкретной залежи превысит 1%.

Коэффициент Кдв (п. 3 ст. 342.20 НК РФ) характеризует степень выработанности конкретной залежи углеводородного сырья, расположенной в пределах участка недр. Фактически этот коэффициент аналогичен коэффициенту Кв, но рассчитывается не по отношению к участку недр, а по отношению к конкретной залежи. Коэффициент Кдв может применяться только для тех залежей, для которых значение коэффициента Кд менее 1.

Если участок недр не содержит залежей углеводородного сырья, для которых значение коэффициента Кд составляет менее 1, то коэффициент Кдв принимается равным 1.

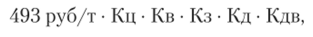

Таким образом, конкретная ставка НДПИ, применяемая при добыче нефти на участке недр (с учетом конкретных залежей), определялась в 2014 г. следующим образом:

при этом значения коэффициентов Кв, Кз, Кд и Кдв принимают значения в интервале от 0 до 1.

Поскольку исходная ставка НДПИ (в 2014 г. это 493 руб/т) установлена как специфическая с автоматическим индексированием в зависимости от динамики мировых цен на этот продукт, что позволяет в случае устойчивого повышения цен на нефть устойчиво наращивать поступления этого налога в бюджет, при падении цен на нефть напротив, снижать фактическую ставку налога. Применяемые коэффициенты Кв, Кз, Кд и Кдв позволяют лучше учитывать дифференциальную составляющую доходов налогоплательщика в зависимости от некоторых горно-геологических особенностей нефтедобычи.

Сумма налога на добычу полезных ископаемых по нефти исчисляется следующим образом:

где V — объем добытой в налоговом периоде нефти.

Рассмотрим порядок расчетов по налогу на добычу полезных ископаемых на условном примере.

Пример 9.4.

Допустим, что налогоплательщик БББ осуществляет добычу нефти на трех участках. Объем добытой в течение налогового периода нефти составляет 790 тыс. т, в том числе 350 тыс. т на первом, 240 тыс. т на втором и 200 тыс. т на третьем участке. Степень выработанности запасов (N/V) на участках составляет соответственно 85, 75 и 4,5%. Начальные извлекаемые запасы составляют 10, 40 и 4,8 млн т на трех участках соответственно. Коэффициент Кд на всех трех участках составляет 1.

Цена на нефть сорта «Юралс», в налоговом периоде, составляет 102,7 долл/баррель, валютный курс составлял 34,2 руб/долл. Необходимо определить сумму НДПИ, подлежащую уплате в бюджет.

Рассчитаем коэффициент Кц, который применяется при расчете налога в налоговом периоде по трем участкам:

Рассчитаем коэффициенты Кв для трех участков.

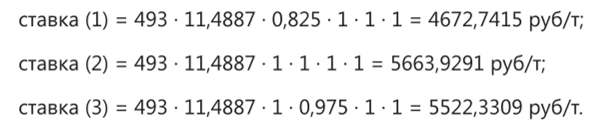

Для первого участка Кв (1) = 3,8 — 3,5 • 0,85 = 3,8 — 2,975 = 0,825.

Для второго участка Кв (2) = 1, поскольку степень выработанности запасов на этом участке менее 80% (составляет 75%).

Для третьего участка Кв (3) = 1, поскольку степень выработанности запасов на этом участке также менее 80% (составляет всего 4,5%).

Рассчитаем коэффициенты Кз для трех участков.

Для первого участка Кз (1) = 1, поскольку на этом участке степень выработанности запасов более 80% (а для применения коэффициента необходимо менее 5%) и начальные извлекаемые запасы составляют 10 млн т (а для применения коэффициента необходимо менее 5 млн т).

Для второго участка Кз (2) = 1, поскольку как и в случае первого участка, и степень выработанности запасов и начальные извлекаемые запасы превышают установленные НК РФ параметры.

Для третьего участка Кз (3) коэффициент будет рассчитываться по формуле.

поскольку этот участок удовлетворяет установленным требованиям — здесь и степень выработанности запасов менее 5% (4,5%), и начальные извлекаемые запасы менее 5 млн т (4,8 млн т).

Таким образом, Кз (3) = 0,125 • 4,8 + 0,375 = 0,6 + 0,375 = 0,975.

В условии задачи указано, что для всех трех участков коэффициенты Кд принимаются равными 1. Это означает, что и коэффициенты Кдв также принимают значение 1.

Определим конкретные ставки НДПИ, исходя из которых необходимо рассчитать суммы налога, подлежащие уплате в бюджет по участкам:

Исходя из рассчитанных ставок НДПИ определим сумму налога, подлежащую уплате в бюджет:

Рассмотрим теперь налогообложение при добыче нефти на новых морских месторождениях. Эта схема выше была отнесена нами к первой модели. Выделение в относительно самостоятельный блок вопрос налогообложения добычи нефти на новых морских месторождениях было осуществлено только в 2013 г.

Нормативные акты

Под новым морским месторождением углеводородного сырья в ст. 11.1 НК РФ понимается морское месторождение углеводородного сырья, дата начала промышленной добычи углеводородного сырья на котором приходится на период с 1 января 2016 г. (включая морское месторождение углеводородного сырья, для которого по состоянию на 1 января 2016 г. дата начала промышленной добычи углеводородного сырья не определена).

В соответствии с первой моделью налоговая база определяется как стоимость добытого полезного ископаемого, т. е. как произведение количества добытого полезного ископаемого и стоимости единицы этого полезного ископаемого. Особенности определения стоимости нефти, добываемой на новом месторождении, определяются ст. 340.1 НК РФ. Стоимость единицы добытого полезного ископаемого определяется как большая из двух величин:

- • стоимости, рассчитанной исходя из фактических цен реализации добытого полезного ископаемого и

- • минимальной предельной стоимости, которая в свою очередь рассчитывается как произведение средней мировой цены и среднего курса доллара за соответствующий налоговый период.

Поскольку налоговая база в данном случае определяется как стоимость добытого полезного ископаемого, налоговые ставки устанавливаются как адвалорные (п. 2.1 ст. 342 НК РФ). Ставки дифференцированы в зависимости от региона добычи в интервале от 30% для регионов Азовского и Балтийского морей, до 5% — для регионов моря Лаптевых, ВосточноСибирского моря, Чукотского моря и Берингова моря.