Расчеты аккредитивами.

Банки и банковское дело

Однако банк-эмитент должен предоставить банку, уполномоченному на совершение платежа, возмещение, если этот банк произвел платеж против документов, представленных бенефициаром (или принял эти документы к оплате по аккредитиву с рассрочкой платежа), до получения от банка-эмитента уведомления об изменении условий или аннулировании отзывного аккредитива. Отзывные аккредитивы применяются в расчетах… Читать ещё >

Расчеты аккредитивами. Банки и банковское дело (реферат, курсовая, диплом, контрольная)

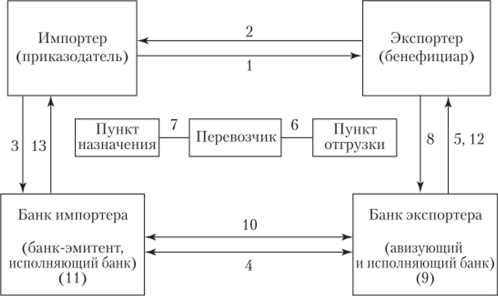

Аккредитив — это обязательство банка произвести по поручению и в соответствии с указаниями импортера оплату платежных документов экспорта или акцепт его тратты (при продаже товаров в кредит) в пределах определенной суммы и срока и при представлении в банк заранее оговоренных документов. Порядок осуществления аккредитивной операции представлен на рис. 4.3.

Рис. 4.3. Порядок осуществления аккредитивной операции.

Эганы осуществления аккредитивной операции (см. рис. 4.3):

- 1 — экспортер и импортер заключают между собой контракт, в котором указывают, что расчеты за поставленный товар будут производиться в форме документарного аккредитива. В контракте должен быть определен порядок платежа, т.с. четко и полно сформулированы условия будущего аккредитива. В контракте также указываются банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлен платеж, сроки действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортера банку об открытии аккредитива;

- 2 — после заключения контракта экспортер подготавливает товар к отгрузке, о чем извещает импортера;

- 3 — получив извещение экспортера, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте;

- 4 — после оформления открытия аккредитива банк-эмитент направляет аккредитив иностранному банку, как правило, банку, обслуживающему экспортера, — авизующему банку;

- 5 — авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортера об открытии и условиях аккредитива. Экспортер проверяет соответствие условий аккредитива платежным условиям заключенного контракта. В случае несоответствия экспортер извещает авизующий банк о непринятии условий аккредитива и требует их изменения;

- 6 — если экспортер принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки;

- 7 — получив от транспортной организации транспортные документы, экспортер представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк;

- 8 — банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся в них реквизитов;

- 9 — проверив документы, банк экспортера отсылает их банку-эмитенту для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортеру;

- 10 — получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортера;

- 11 — одновременно банк-эмитент взыскивает средства с импортера;

- 12 — банк экспортера зачисляет выручку на счет экспортера;

- 13 — импортер, получив от банка-эмитента коммерческие документы, вступает во владение товаром.

Применение аккредитивов в международных расчетах регулируется Унифицированными правилами и обычаями для документарных аккредитивов, разработанными Международной торговой палатой.

Правила являются обязательными для банков, присоединившихся к ним, и их клиентов, осуществляющих расчеты аккредитивами. В каждый документарный аккредитив включается оговорка о том, что правила являются составной частью такого аккредитива.

Унифицированные правила определяют основные понятия и виды аккредитивов, способы и порядок их исполнения и передачи, обязанности и ответственность банков, требования к представляемым по аккредитивам документам и порядок их представления, дают толкование различных терминов, а также рассматривают другие вопросы, возникающие в практике расчетов аккредитивами.

Участниками аккредитивной операции являются:

- — покупатель (импортер) — сторона, которая обращается в свой банк с просьбой об открытии аккредитива;

- — бенефициар (экспортер) — сторона, которой адресуется аккредитив и в пользу которой будет произведен платеж при условии представления документов, указанных в аккредитиве;

- — банк-эмитент — банк, который открывает аккредитив по поручению клиента или просит другой банк открыть аккредитив за его счет и по его поручению;

- — авизующий банк — банк, который извещает бенефициара об открытии аккредитива. Авизующим банком может быть банк-эмитент, исполняющий банк или какой-либо третий банк;

- — подтверждающий банк — банк, принимающий на себя обязательства в дополнение к обязательствам банка-эмитента произвести платеж (акцепт тратт) бенефициару при соблюдении им условий аккредитива. Подтверждающим может быть авизующий или какой-либо третий банк, но это должен быть крупный, хорошо известный байк;

- — банк-плательщик (исполняющий банк) — банк, указанный в аккредитиве как осуществляющий платеж бенефициару против документов, предусмотренных аккредитивом; им может быть банк-эмитент, подтверждающий, авизующий банк, любой иной банк, уполномоченный банком-эмитентом;

негоциирующий банк — банк, осуществляющий платеж против документов и принимающий на себя риск, если даже этот банк не имеет отношения к аккредитиву. Негоциирующим может быть банк, осуществляющий платеж, или подтверждающий банк.

Кроме банков в аккредитивной операции участвуют другие нефинансовые институты, а именно:

- — транспортные компании, осуществляющие транспортировку товара и выписывающие транспортные документы — коносаменты. Держатель коносамента имеет право распоряжаться грузом;

- — таможенный брокер, который выступает как агент импортера. Он осуществляет контроль поступивших документов, проверку товара, передает документы и товары импортеру;

- — страховая компания, осуществляющая страхование груза и выдачу страхового полиса или страхового свидетельства, а также возмещающая убытки при возникновении страхового случая.

В Унифицированных правилах и обычаях содержится характеристика различных видов документарных аккредитивов.

Отзывный аккредитив — аккредитив, который может быть аннулирован или условия которого могут быть изменены банком-эмитсн гом по указанию клиента в любой момент без предварительного уведомления бенефициара.

Однако банк-эмитент должен предоставить банку, уполномоченному на совершение платежа, возмещение, если этот банк произвел платеж против документов, представленных бенефициаром (или принял эти документы к оплате по аккредитиву с рассрочкой платежа), до получения от банка-эмитента уведомления об изменении условий или аннулировании отзывного аккредитива. Отзывные аккредитивы применяются в расчетах между фирмами, имеющими длительные торговые отношения и доверяющими друг другу, поскольку при этой форме расчетов велик риск отказа от товара.

Как правило, в международных расчетах используется безотзывный аккредитив, который не может быть анкетирован или изменен без согласия заинтересованных сторон.

В заявлении на аккредитив должно быть четко указано, является ли аккредитив отзывным или безотзывным. Унифицированными правилами предусмотрено, что, если такое указание отсутствует, аккредитив считается безотзывным.

Безотзывные аккредитивы, в свою очередь, могут быть подтвержденными и неподтвержденными.

Подтверждение аккредитива означает гарантию платежа со стороны другого банка, не являющегося банком-эмитентом. Банк, подтвердивший аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, в случае если банк-эмитент откажется совершить платеж. В международной практике подтверждающим банком, как правило, выступает банк, обслуживающий экспортера.

При расчетах по неподтвержденному аккредитиву ответственность за исполнение платежа по такому аккредитиву несет только банк-эмитент, а банк, обслуживающий экспортера, выполняет посредническую роль и не отвечает за выплаты по аккредитиву.

Все более широкое применение в международной практике находит трансферабельный (переводный) аккредитив, по которому организация-экспортер, не являющаяся поставщиком всей партии товаров, передаст свои права на получение средств полностью или частично третьим лицам в своей стране или за рубежом и дает соответствующие указания исполняющему банку. Он позволяет осуществлять платежи в пользу не только бенефициара, но и третьих лиц — вторых бенефициаров.

В качестве способа исполнения обязательств по контракту в международной практике используется резервный (гарантийный) аккредитив. Он открывается как в польз}' экспортера, так и в пользу импортера по контракту. Резервный аккредитив может использоваться аналогично документарному, а также для дополнительного обеспечения платежей в пользу экспортера при расчетах в форме инкассо или банковского перевода. В то же время резервный аккредитив может быть обеспечением возврата ранее выплаченного импортером аванса или выплаты штрафов и неустоек в пользу импортера при ненадлежащем исполнении экспортером условий контракта.

Платежи по резервному аккредитиву совершаются банками на основе заявлений бенефициара о том, что приказодатель по резервному аккредитиву не выполнил своих обязательств. При этом банки нс проверяют достоверность такого заявления, т. е. совершают платеж безусловно. Таким образом, резервный аккредитив можно рассматривать как гарантию обеспечения платежа в том случае, если приказодатель по резервному аккредитиву не выполняет своих обязательств по контракту.

По способу использования аккредитивных средств могут быть выделены возобновляемые (револьверные) аккредитивы. Они применяются главным образом при регулярных поставках товаров, когда сумма аккредитива по мере выплат автоматически пополняется в рамках установленного общего лимита и срока действия аккредитива.

Документарный аккредитив является наиболее выгодной и надежной формой расчетов при экспортных операциях. Он гарантирует экспортеру своевременное получение экспортной выручки. Условия применения документарного аккредитива (вид аккредитива, банки, участвующие в расчетах, перечень документов, представляемых экспортером в банк для выполнения аккредитивного поручения) специально оговариваются в контракте, заключенном между импортером и экспортером.

Документооборот при этой форме расчетов начинается с открытия аккредитива в иностранном банке в пользу экспортера. Аккредитив открывается по заявлению импортера (приказодателя) после того, как он получит сообщение экспортера, что товар к отгрузке готов.

В заявлении импортера об открытии аккредитива перечисляются все условия аккредитива. Банк импортера (банк-эмитент) открывает аккредитив и сообщает об этом банку экспортера. Сообщение может поступить непосредственно из иностранного банка или через другой банк (авизующий), который уполномочен на прием документов по аккредитиву и отсылку их банку импортера, открывшему аккредитив. В аккредитиве указываются срок его действия, сумма, перечень документов, которые должны быть представлены для снятия денег с аккредитива и перевода на счет экспортера.

Сообщение клиенту-экспортеру о выставлении ему документарного аккредитива производится его банком в виде сопроводительного письма, составленного по стандартной форме.

В течение трех дней от даты получения условий аккредитива экспортер обязан тщательно изучить их с точки зрения соответствия заключенному контракту и сообщить о своем согласии (несогласии), а также замечания по поводу выставленного аккредитива уполномоченному банку. Решение своего клиента уполномоченный банк телеграммой доводит до сведения уполномоченного банка, поддерживающего корреспондентские отношения с иностранным банком импортера, а последний сообщает об этом импортеру.

При документарном аккредитиве документы должны быть представлены в банк в течение срока действия аккредитива, но не позднее 21 дня от даты отгрузки товара. Представленные документы проверяются в банке ответственными исполнителями с точки зрения как соблюдения условий аккредитива, так и правильности оформления представленных документов. При обнаружении расхождений документы возвращаются экспортеру для внесения необходимых изменений. Таким образом, своевременное получение экспортной выручки при документарном аккредитиве зависит от строгого соблюдения условий аккредитива.

Проверенные документы направляются в банк-эмитент (открывший аккредитив предприятию-экспортеру) для оплаты счета, акцепта тратты (векселя) или негоциации. Банк-эмитент проверяет поступившие документы и лишь после этого переводит сумму платежа банку экспортера, дебетуя счет импортера. Банк экспортера зачисляет выручку на счет экспортера, а импортер, получив от банка-эмитента документы, вступает во владение товаром.

В уполномоченном банке экспортера все полученные от иностранных банков поручения по аккредитиву регистрируются в специальном журнале, который ведется по особой форме, позволяющей следить за исполнением аккредитивов, выставленных иностранными банками различных стран.

На каждый аккредитив в уполномоченном банке открывается досье. Оно ведется по специальной форме в виде лицевого счета в иностранной валюте. В досье приводятся следующие данные:

- — наименование банка, открывшего аккредитив;

- — наименование российской организации, в пользу которой открыт аккредитив;

- — номер аккредитива по нумерации иностранного банка и уполномоченного банка, имеющего корреспондентские отношения с иностранным банком;

- — сумма и срок действия аккредитива;

- — порядок расчетов по аккредитиву;

- — последующие изменения условий аккредитива и другие особенности.

В досье находятся все документы, относящиеся к открытому аккредитиву, и вся последующая переписка, связанная с выполнением аккредитивного поручения.

Если аккредитивная форма расчетов применяется в расчетах российских организаций за импортируемые товары, то документооборот начинается с заявления российского предприятия-импортера своему уполномоченному банку об открытии аккредитива. Заявление на открытие документарного аккредитива составляется в трех экземплярах:

- — первый экземпляр направляется в уполномоченный банк, который поддерживает корреспондентские отношения с иностранным банком;

- — второй экземпляр остается в уполномоченном банке импортера;

- — третий экземпляр с визой банка возвращается клиенту.

В заявлении на открытие аккредитива и приложении к заявлению звездочкой отмечаются те строки текста, которые определяют условия выполнения выставленного аккредитива и гарантируют экспортеру своевременное получение экспортной выручки или акцепт тратты.

Преимущества и недостатки аккредитива. Аккредитивная форма расчетов выгодна для экспортера и импортера. Выгодность этой формы расчета для экспортера заключается, прежде всего, в ее надежности: к контрактному обязательству импортера платить добавляется письменное одностороннее обязательство банка произвести платеж.

Выгодность аккредитива для импортера заключается в возможности получить товар еще до момента его оплаты.

Аккредитив обеспечивает наиболее быстрое поступление экспортной выручки, особенно если его оплата осуществляется банком экспортера. Это одновременно снижает и риски курсовых потерь.

Преимущество аккредитива состоит также в гарантии получения свободно конвертируемой валюты со странами, испытывающими трудности и валютно-финансовые ограничения. Кроме того, как показывает практика, банки стран с крупной внешней задолженностью в первую очередь погашают свои обязательства по открытым ими аккредитивам.

Открывая аккредитивы в пользу иностранных поставщиков, российским импортерам целесообразно предусматривать их оплату в российских банках против документов, поступающих от иностранных экспортеров. Такой порядок позволяет избежать замораживания валютных ресурсов российской стороны на счетах российских уполномоченных банков в иностранных банках для предстоящих платежей по аккредитивам.

Однако одновременно необходимо помнить, что аккредитив является сложной формой расчета для экспортера, так как получение платежа связано с правильным оформлением документов и своевременным представлением их в банк. Предъявляя жесткие требования к оформлению документов с точки зрения соответствия их условиям аккредитива, банки защищают таким образом интересы импортеров, так как действуют на основании их инструкций.

Недостатком аккредитивной формы расчета для сторон во внешнеторговой сделке является высокая стоимость этой операции. За открытие, авизование, подтверждение, прием и проверку документов по аккредитиву банки взимают комиссию, которая зависит от суммы аккредитива.