Кредитные производные инструменты на кредитные индексы

Торговые транши iTraxx и CDX имеют ряд потенциальных преимуществ по сравнению с торговлей синтетическими CDO с точки зрения ликвидности (у них есть большой объем эмиссии и продажа осуществлялась со спредом покупки/продажи от 5 до 75 бп в 2004 г.), прозрачности и затрат (операции по CDO более дорогостоящие). Однако синтетические CDO могут обладать преимуществом в отношении транша iTraxx и CDX для… Читать ещё >

Кредитные производные инструменты на кредитные индексы (реферат, курсовая, диплом, контрольная)

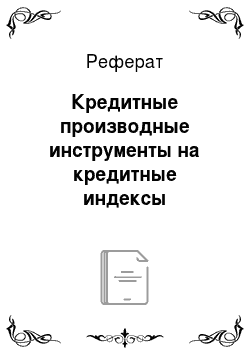

РИСУНОК 12−11.

CDO с одним траншем.

Торговля кредитом на основе индексов («торговля индексами») в последние несколько лет стала пользоваться популярностью. Индексы основываются на большом числе базовых кредитов, и портфельные менеджеры, следовательно, организуют индексные торги для хеджирования кредитного риска диверсифицированного портфеля. Торговля индексами становится также все более популярной среди владельцев CDO и CLN, которым необходимо хеджировать кредитный риск.

В 2004 г. конкурирующие кредитные индексы TRAC-Х и iBoxx объединились с целью создания новой группы кредитных индексов и соответствующих структурированных продуктов. Сейчас используются европейский индекс инвестиционного уровня — Dow Jones iTraxx (DJ iTraxx) и американский индекс инвестиционного уровня — Dow Jones CDX (DJ CDX.NA.IG). В США также применяется высокодоходный индекс High Boxx (HY CDX).

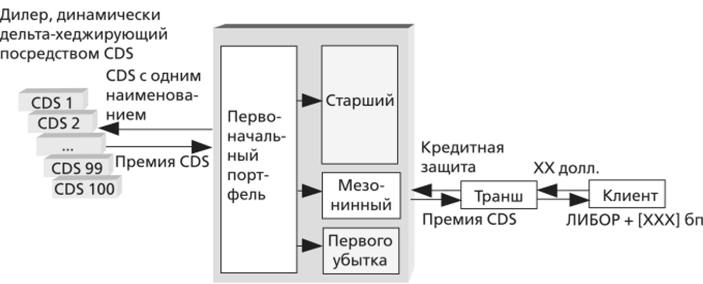

Как и CDO, iTraxx и CDX представляют транши, каждый транш несет потери в заранее согласованном порядке приоритетности. На распределение траншей влияет сама характеристика соответствующих географических рынков, например в CDX.NA.IG транши разделены в соответствии с величиной потерь: 0—3% (транш акций), 3—7%, 7—10,10—15,15—30 и 30—100% (самый старший транш), как показано на рис. 12−12. Для iTraxx соответствующие транши следующие: 0—3%, 3—6,6—9,9—12,12—22 и 22—100%. Транш европейских и американских индексов корректируется таким образом, что транши с аналогичным старшинством для обоих индексов имеют одинаковый рейтинг. Транши американского индекса более значительны, поскольку составляющие, которые входят в индекс, в среднем более рисковые по сравнению с составляющими европейского индекса.

Сейчас рынок траншей как для DJ iTraxx, так и для DJ CDX.NA.IG стал довольно активен, при этом 5- и 10-летние транши активно котируются в обоих индексах. Действуют также 5- и 10-летние транши DJ НУ CDX.

Каждый транш котируется в базисных пунктах в год условной суммы базового индекса. В конце марта 2005 г., например младший мезонинный транш для индекса iTraxx составлял 142,5—146,5 бп. Инвестор, который продал младший мезонинный транш портфеля iTraxx на 1 млрд долл. США при 142,5 бп, получит ежегодно 142,5 бп на 30 млн долл. США (3% от 1 млрд долл. США) и компенсирует покупателю все расходы в диапазоне от 30 млн до 60 млн долл. США для базового портфеля iTraxx на 1 млрд долл. США (транш 3—6%).

РИСУНОК 12−12.

Американский индекс инвестиционного уровня (CDX.NAIG)

Опционы продаются на индексы iTraxx и CDX для соответствия требованию хедж-фондов и торговых подразделений, которые стремятся торговать кредитной волатильностью и рассматривать направления возможностей использования кредита.

Торговые транши iTraxx и CDX имеют ряд потенциальных преимуществ по сравнению с торговлей синтетическими CDO с точки зрения ликвидности (у них есть большой объем эмиссии и продажа осуществлялась со спредом покупки/продажи от 5 до 75 бп в 2004 г.), прозрачности и затрат (операции по CDO более дорогостоящие). Однако синтетические CDO могут обладать преимуществом в отношении транша iTraxx и CDX для клиентов, стремящихся иметь стандартные характеристики риска/доходности и портфеля, которые не предлагают iTraxx и CDX.