Система показателей оценки кредитоспособности Бивера

Значение оценки по умолчанию равно нулю. Проставление оценки должно сопровождаться аргументацией в письменном виде: кредитный инспектор должен четко и обоснованно указать причины, на основании которых он счел необходимым изменить оценку, и занести их в кредитное дело клиента. В случае неуверенности кредитного работника в правильности сделанного им анализа изменение оценки не допускается. Общая… Читать ещё >

Система показателей оценки кредитоспособности Бивера (реферат, курсовая, диплом, контрольная)

ТАБЛИЦА 7.6

Система показателей оценки кредитоспособности Бивера1.

Показатели. | Расчет. | Г руппа 1: благополучные компании. | Г руппа 2: за Б лет ло банкротства. | Г руппа В: за 1 гол ло банкротства. |

1. Коэффициент Бивера. | Чистая прибыль + амортизация)/заемный капитал. | 0,4—0,45. | 0,17. | — 0,15. |

2. Коэффициент текущей ликвидности (14). | Оборотные активы/ текущие обязательства. | <3,2. | <2. | <1. |

3. Экономическая рентабельность (/?4). | Чистая прибыль/ активы) х 100%. | 6—8. | — 22. | |

4. Финансовый левередж. | Заемный капитал/ активы х 100%. | <37. | <50. | <80. |

5.Коэффициент покрытия активов собственным оборотным капиталом. | Собственный капитал — внеоборотные активы/активы. | 0,4. | 0,3. | 0,06. |

6. Коэффициент покрытия. | Оборотные активы. | 3,2. | — 1. |

1 Источник: Яковлева, И. II. Как спрогнозировать риск банкротства компании / И. II. Яковлева // Справочник экономиста. — 2008. — № 4. — Ьир://Уш^сАп.ги/Апапапа1у51з/п5к/Ьапкги111:гу.5Ь1т1.

Пример методики комплексной оценки кредитоспособности заемщика

Каждая группа факторов имеет свой вес, определяющий значимость данной группы в общей оценке.

Г руппа факторов. | Вес группы. |

а) качество обеспечения по кредитному продукту. | 0,25. |

б) кредитная история клиента. | 0,15. |

в) обороты по счетам клиента в банках. | 0,25. |

Г руппа факторов. | Вес группы. |

г) финансовое состояние клиента. | 0,25. |

д) объективные факторы оценки. | 0,05. |

е) субъективные факторы оценки. | 0,05. |

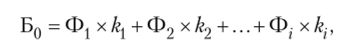

Общее количество баллов, получаемое кредитным продуктом в результате анализа, определяется следующим образом:

где Б0 — общее количество баллов; Ф, — сумма баллов, набранных по одной группе факторов; к, — вес одной группы.

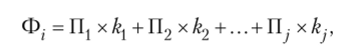

В каждую группу факторов входит ряд показателей, каждый показатель имеет свой вес. Количество баллов, набранных клиентом по каждой группе, определяется следующим образом:

где Ф, — общее количество баллов группы факторов; 1I- — сумма баллов, набранных по одной группе показателей; — вес одного показателя в группе.

Рассмотрим более подробно группы факторов.

Качество обеспечения. Вес группы 0,25.

Оценка обеспечения производится отдельно по каждому кредитному продукту и виду обеспечения, согласно принятым в банке методикам. Снижение залогового дисконта возможно в случае, если рассматриваемый кредитный продукт одновременно удовлетворяет следующим ограничениям:

- • сумма баллов, но группе «Финансовое состояние», набранная заемщиком при оценке риска по внутрибанковской методологии, составляет не менее 12;

- • предоставленное заемщиком обеспечение по кредиту не относится к следующим типам: «Гарантии и поручительства», «Ценные бумаги», «Прочее», «Права требования выручки по государственному контракту»;

- • после изменения дисконтов залоговая стоимость обеспечения в соответствии с требованиями Банка России должна быть достаточной для полного покрытия обязательств заемщика по кредиту перед банком.

Дисконты могут быть снижены не более чем на 50% по отношению к стандартным значениям.

Общая сумма баллов, но группе «Качество обеспечения» с учетом веса группы не может превышать 25.

Опенка оборотов. Вес группы 0,25.

Обороты оцениваются по приведенным в табл. 7.7 параметрам.

Исходные данные для оценки оборотов.

ТАБЛИЦА 7.7

Показатель. | Расшифровка коэффициента. | Значение. | Количество баллов. | Вес показателя в группе. |

Доста; | Отношение средне; | Более 2,0. | ||

точность. | месячных оборотов. | От 1,51 до 2,0 включительно. | ||

оборотов. | по счетам клиента. | От 1,1 до 1,5 включительно. | ||

в банке. | в банке, за три. | От 0,61 до 1,0 включительно. | 0,3. | |

последних месяца. | От 0,31 до 0,6 включительно. | |||

к сумме обязательств. | От 0,1 до 0,3 включительно. | |||

банку. | От 0 до 0,099 включительно. |

При отсутствии данных за нужное количество периодов сумма оборотов за недостающие месяцы принимается равной наименьшей сумме оборотов за месяцы (кварталы), обороты в течение которых известны.

Сумма баллов по группе «Оценка оборотов» с учетом веса группы не может превышать 25.

Кредитная история. Вес группы 0,15.

В оценке положительной кредитной истории в банке участвуют погашенные заемщиком в течение 36 месяцев до даты проведения оценки кредитные продукты, по которым не было случаев возникновения просроченной задолженности.

Данный параметр оценивается в следующем порядке.

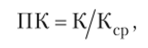

1. Рассчитывается коэффициент погашенных кредитов, равный.

где К — сумма испрашиваемого кредитного продукта; Кср — среднее из двух величин: среднего значения погашенных за последние три года кредитных продуктов и среднего значения погашенных за последние три года кредитных продуктов без учета наибольшего из них.

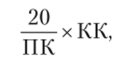

2. Определяется показатель кредитной истории (в баллах):

где КК — количество погашенных за последние три года кредитных продуктов.

Если итоговое количество баллов получается более 100, то оно принимается равным 100.

Кредитная история в других банках оценивается при условии ее соответствия данным бухгалтерской отчетности клиента. При этом положительная кредитная история более чем трехгодичной давности от даты рассмотрения в расчет не принимается.

Имеются официальные документальные подтверждения других банков о погашении ранее полученных в этих банках заемщиком кредитов в полной сумме с процентами согласно условиям первоначального договора. | |

Имеется положительная информация по кредитной истории клиента в других банках, подтвержденная иным образом, чем указано выше (в случае, если согласно бухгалтерской отчетности заемщика в течение одной недели до или после погашения кредита в другом банке им получен в том же банке новый кредит в аналогичном или большем размере, такое погашение положительной кредитной историей не считается), и отсутствует какая-либо отрицательная информация по кредитной истории клиента. | |

Нет документально подтвержденной положительной и отрицательной информации по кредитной истории заемщика в других банках. | |

Имеется текущая просроченная задолженность по обязательствам перед другими банками. | Стоп. |

Имеется информация о неисполнении клиентом своих обязательств перед другими банками в установленные договорами сроки (т.е. просроченная задолженность существовала в прошлом). | — 100. |

Вес показателя в группе — 0,2.

Максимальная сумма баллов, набранная по группе «Кредитная история» с учетом веса группы, не может превышать 12.

Финансовое состояние клиента. Вес группы 0,25.

Все финансовые показатели рассчитываются по данным за последний отчетный период (квартал). То есть если анализ проводится по результатам последнего квартального финансового отчета, то в качестве выручки от реализации, прибыли и других показателей, отражаемых нарастающим итогом (данные отчета о финансовых результатах), берутся значения, соответствующие результатам работы за последний квартал. Для их определения из данных анализируемой финансовой отчетности необходимо вычесть значения тех же показателей на начало анализируемого периода. Такую процедуру необходимо осуществлять по отчетности за все кварталы, кроме первого в году.

В соответствии с российскими ПБУ (см. параграф 3.2) в отчете о финансовых результатах отражается нетто-выручка от реализации, т. е. выручка за вычетом НДС, акцизов, таможенных пошлин и других аналогичных им платежей. Поэтому при расчете коэффициентов оборачиваемости дебиторской задолженности и всех текущих обязательств клиента сумму текущей задолженности перед поставщиками и подрядчиками и сумму дебиторской задолженности покупателей необходимо уменьшать на величину подобных обязательных платежей.

Расчет доли указанных платежей необходимо проводить, принимая за 100% всю сумму задолженности, включая обязательные платежи.

Анализ финансового состояния заемщика проводится по следующим показателям: рентабельность, деловая активность, ликвидность, финансовая устойчивость. Количественные значения финансовых коэффициентов сравниваются с нормативными значениями соответствующих коэффициентов, но отраслям и оцениваются, но определенной шкале с учетом коэффициента значимости каждого показателя.

Общая сумма баллов не может превышать 25.

Объективные факторы опенки. Вес группы 0,05.

1. Фактический срок работы анализируемого клиента (вес показателя 0,4):

Срок. | Количество баллов. |

Свыше 15 лет. | |

От 7 до 15 лет. | |

От 1 года до 7 лет. | |

Менее 1 года. |

2. Срок до погашения обязательства (количество месяцев, оставшихся от даты анализа до планового срока погашения клиентом оцениваемого обязательства; по вновь запрашиваемому кредитному продукту — планируемый срок действия обязательства). Вес показателя 0,4:

Срок. | Количество баллов. |

Срок кредитного продукта по договору истек (более 90 дней). | — 100. |

Срок кредитного продукта по договору истек (более 30 дней). | — 50. |

Срок кредитного продукта по договору истек (более 5 дней). | — 25. |

Срок кредитного продукта по договору истек (до 5 дней включительно). | — 10. |

Осталось 6 месяцев и менее. | |

Осталось от 6 до 12 месяцев. | |

Осталось от 12 месяцев и более. |

3. Возможность контроля текущей деятельности клиента (вес показателя 0,2):

Доля в капитале. | Количество баллов. |

Более 50%. | |

От 20 до 50%. |

Доля в капитале. | Количество баллов. |

От 1 до 20%. | |

0%. |

Общая сумма баллов, но разделу «Объективные факторы оценки» с учетом веса группы не может превышать 5.

Субъективные факторы. Вес группы 0,05.

Исходя из факторов, оказывающих влияние на кредитный риск, но не отраженных в предыдущих разделах, кредитный аналитик присваивает кредитному продукту оценку от -100 до 100 баллов.

Значение оценки по умолчанию равно нулю. Проставление оценки должно сопровождаться аргументацией в письменном виде: кредитный инспектор должен четко и обоснованно указать причины, на основании которых он счел необходимым изменить оценку, и занести их в кредитное дело клиента. В случае неуверенности кредитного работника в правильности сделанного им анализа изменение оценки не допускается. Общая сумма баллов по разделу «Субъективные факторы» с учетом веса группы не может превышать 5.

Все полученные баллы суммируются и, исходя из итогового балла, определяется класс обязательства заемщика, согласно критериям:

Количество баллов. | Класс обязательства заемщика. |

От 65 до 100 включительно. | Стандартный. |

От 36 до 65 включительно. | Нестандартный. |

От 30 до 36 включительно. | Сомнительный. |

От 15 до 30 включительно. | Опасный. |

До 15. | Безнадежный. |