Современные финансы.

Поведенческие финансы

Если объединить СПТ с ТЭР, то получится следующий лозунг: все инвесторы — мелкие и крупные — должны контролировать риск путем диверсификации в предвкушении доходов, которые следуют процессу случайного блуждания. Все они должны иметь стандартный портфель активов, именуемый рыночным портфелем. Добиваясь точного совпадения своих портфелей с реальным рыночным портфелем и реализуя пассивную стратегию… Читать ещё >

Современные финансы. Поведенческие финансы (реферат, курсовая, диплом, контрольная)

Современные финансы называют еще неоклассической теорией финансов. Неоклассическая экономика, бесспорно, оказала сильнейшее формативное влияние на финансовую науку. Она предполагает наличие совершенного в любом смысле рынка капитала. Добавив некоторое число допущений, чтобы упростить реальность, можно развить эту парадигму до уровня комплексной теории финансов.

Спровоцированная новыми событиями и механизмами на финансовом рынке, особенно в его англоговорящей части, научная революция произошла во второй половине 1950;х — первой половине 1960;х гг. Гарри Робертс пророчески заметил в 1959 г.: «Возможно традиционное академическое подозрение к рынку акций как к предмету научного исследования будет преодолено»[1][2]. Пророчество сбылось. Началась эскалация работ по рынку акций. Старые финансы стали отступать над натиском неоклассических финансов, так как не могли ответить на важные вопросы:

- • законом рынка является закон одной (единой) цены. Тогда как возможно, что различные варианты финансирования могут быть предложены одной и той же фирме по разным ценам на одном и том же рынке?

- • почему бухгалтерский учет, финансовая отчетность и коэффициентный анализ так важны, хотя для акционеров куда важнее газетные колонки о биржевых ценах?

- • что книжная (нереализованная) прибыль может сказать о фирме, если инвесторы интересуются только доходностью, генерируемой добавленной стоимостью и дивидендами по отношению к рыночной стоимости?

Поэтому должна была возникнуть и возникла новая парадигма финансов. Поскольку рынок капитала — совершенный, он единственный оценщик любого финансового события. Это утверждение есть парадигма неоклассических финансов, так как неоклассическая экономика ставит совершенный рынок в центр всех своих теорий. Совершенная (чистая) конкуренция возникает, когда каждому участнику рынка остается лишь соглашаться с ценой. Конкретные черты чисто-конкурентного рынка могут включать:

- • бесконечное множество продавцов и покупателей — бесконечное число потребителей, готовых покупать продукт по данной цене, и производителей, готовых продавать его по данной цене;

- • нулевые барьеры для входа и выгоды в отрасль или бизнес. Свободный доступ позволяет легко включиться в совершенную конкуренцию, и ничто не мешает выключиться из нее;

- • полную мобильность факторов производства. В долгосрочном плане труд и капитал свободно перемещаются, что позволяет легко адаптироваться к меняющейся конъюнктуре рынка;

- • совершенную информацию. Все потребители и производители полностью осведомлены о цене, пользе, качестве и методах производства товаров. Все участники рынка обладают полным и мгновенным знанием любого изменения условий сделок. Если каждый обладает таким знанием, то каждый решит, что все другие уже отреагировали на новость, и потому никто на самом деле не отреагирует;

- • нулевые трансакционные издержки. Рональд Коуз определил трансакционные издержки как расходы на использование ценового механизма[3]. В данном случае участники рынка пользуются ценовым механизмом бесплатно;

- • максимизация прибыли. Производители продают там, где предельные издержки равны предельной выручке и генерируется большая часть прибыли;

- • однородные продукты. Разные поставщики поставляют на рынок товар или услугу одинакового качества и с одинаковыми характеристиками;

- • нечувствительность рентабельности к масштабу деятельности. То, что удельные издержки не падают с ростом объема производства, гарантирует наличие достаточного числа фирм в отрасли или бизнесе.

Воплощенный в неоклассических финансах подход был революционным. Появились новые ответы на старые вопросы. Неоклассические финансы — это прежде всего:

- • теорема о безотносительности структуры капитала фирмы к стоимости фирмы (англ. Capital Structure Irrelevance Theorem) Франко Модильяни и Мертона Миллера;

- • современная портфельная теория (англ. Modern Portfolio Theory) Гарри Марковица;

- • модель прайсинга капитальных активов (англ. Capital Asset Pricing Model, CAMP) Уильяма Шарпа;

- • теория эффективного рынка капитала (англ. Efficient Market Hypothesis) Юджина Фамы;

- • модель прайсинга опционов (англ. Option Pricing Model) Фишера Блэка, Роберта Мертона и Майрона Шоулса;

• теория рациональных ожиданий (англ. Rational Expectations Hypothesis) Роберта Лукаса1.

Модильяни и Миллер, без устали пропагандировавшие рыночное мышление, удивили профессию экономиста гипотезой, которая не опровергнута и поныне. Они поняли, что в рыночной экономике цена отражает привлекательность товара для всего населения. Значит, рыночная стоимость фирмы, часто именуемая рыночной капитализацией, есть цена ее обыкновенных акций, помноженная на их число в обращении на совершенном или хотя бы хорошо функционирующем рынке. Наращивание капитализации должно быть высшим приоритетом для любой фирмы, стремящейся вознаградить поставщиков капитала. Другими словами, максимизация капитализации — лучшее, что могут сделать менеджеры для акционеров. Это революционное открытие. Ни ROE, ни «долгосрочные» выгоды уже не являются ключевыми переменными. Главное — добавленная стоимость, определяемая положительным денежным потоком. Книжная прибыль лишь позволяет уточнить прогноз этого потока.

Модильяни и Миллер также удивили коллег своими «пропозициями» о безотносительности структуры капитала и дивидендной политики фирмы к ее рыночной стоимости. Для заданного потока дивидендов, в отсутствие налогов и расходов на банкротство и агентские услуги, при эффективном рынке и рациональности его участников рыночная стоимость фирмы с облигационным долгом:

- • не зависит от структуры ее капитала и задается капитализацией ожидаемого дохода по ставке, соответствующей классу бумаг;

- • не чувствительна к тому, как распределяется чистая прибыль: направляется она целом в бизнес, присваивается акционерами в форме дивидендов или делится в какой-то пропорции между этими направлениями[4][5].

Современная портфельная теория (СПТ) и САРМ дают ответ на вопрос, как правильно инвестировать деньги. Свою теорию Марковиц назвал первой частью, а САРМ — второй частью микроэкономической теории рынка капитала[6]. СПТ адресована владельцам акций и учит их принципам и математико-статистическим приемам построения оптимального портфеля акций, а САРМ гласит, что доходность акций отдельной фирмы есть среднерыночная доходность, помноженная на коэффициент бета, служащий мерой чувствительности индивидуальной доходности к среднерыночной.

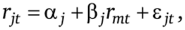

САРМ — статическая модель портфельных инвестиций в условиях неопределенности и уклонения от риска. Она позволяет рассчитать доходность отдельного актива, требуемую инвестором для компенсации риска владения этим активом. Пусть r, t — доходность актива j в момент времени ?, a rmt — доходность рынка т в периоде t. Рынок на самом деле — этот широкий индекс цен вроде Standard & Poor’s 500. Линейная связь между ними выражается следующей формулой:

где — индекс несистематического, нерыночного, уникального риска; Р;- — индекс систематического, рыночного, недиверсифицируемого риска; а;- + |3;- — суммарный риск, соответствующий r;t; s;t — одинаково распределенные и некоррелируемые ошибки модели с нулевым средним значением и единичным стандартным отклонением.

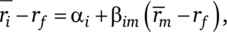

Именуемое моделью рынка и впервые предложенное в такой форме Марковицем уравнение rJt = а;— + P;rmt + sjt показывает, насколько единиц измерения изменится доходность актива при изменении доходности рынка (индекса) на одну единицу. Второе слагаемое САРМ — это уравнение премии за риск. Премия за риск владения i-бумагой равна произведению «объема» систематического риска на премию за единицу этого риска:

где Г; — искомая доходность i-бумаги; ту — доходность актива, например, краткосрочной государственной облигации, аппроксимирующая безрисковую (англ, risk-free) доходность; гт-гу — премия за единицу систематического риска; а, — доходность i-бумаги сверх скорректированной на риск отдачи; согласно САРМ, всегда должна равняться нулю; Pim — реакция доходности i-бумаги на колебания среднерыночной доходности.

Отбросив ct-i и переместив ту в правую часть, получаем уравнение ожидаемой доходности i-бумаги:

Оно показывает, что ожидаемая доходность является в основном функцией произведения беты на среднерыночную доходность, поскольку нерыночный риск быстро убывает при самой скромной диверсификации инвестиций по компаниям.

Обычно СПТ используется в связке с САРМ: сначала с помощью САРМ отбирают фирмы с наивысшей ожидаемой доходностью акций, а затем из выбранных акций составляют оптимальный портфель. САРМ объясняет разнобой доходностей акций тем, что инвесторы оценивают риск в соответствии с ожидаемой полезностью таким образом, что акции с большей бетой должны приносить большую доходность.

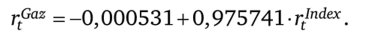

Оценим модель рынка обыкновенных акций «Газпрома», взяв за доходность рыночного портфеля доходность публикуемого Московской биржей индекс цен акций MICEX 10. Период наблюдения — с 18 января 2010 г. по 17 сентября 2018 г. Это 453 недельных значения с понедельника по пятницу. Доходность в рублях и не включает дивиденды:

Бета нужна для решения вопроса о включении акций «Газпрома» в портфель. Сравнивая, а = -0,531 с (3 = 0,975 741, понимаем, что суммарный риск сводится к систематическому. Бета чуть меньше единицы и, следовательно, акции несут почти тот же риск, что и весь российский рынок акций, и включать их в портфель инвестора, готового идти на больший риск ради большей доходности, нецелесообразно. Во всяком случае их доля в портфеле не должна быть заметной.

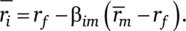

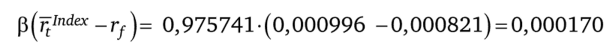

Пусть гу — доходность облигации федерального займа 24 018. Подставив (3, гу и среднее значение rtIndex в уравнение rt =г^ -pim (гт -гу), получаем премию за риск владение акциями:

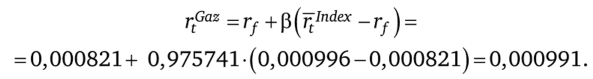

и ожидаемую доходность акций:

С изменением доходности индекса на 1% доходность акций менялась в том же направлении почти на 1%. С такой |3 можно заработать (на подъеме рынка) чуть меньше, чем предлагает рынок, и потерять (при падении рынка) чуть меньше, чем потеряет рынок. Для готового рисковать инвестора акции «Газпрома» — неинтересный, «скучный» актив.

Теорию эффективного рынка (ТЭР) капитала Андрей Шлейфер назвал «последствием равновесия на конкурентных рынка с полностью рациональными инвесторами»[7]. ТЭР покоится на трех основных идеях:

1) рациональные инвесторы оценивают акции рациональным образом;

- 2) иррациональные инвесторы могут заключать случайные сделки, которые «дезавуируют» друг друга и не влияют на цены акций. Такие инвесторы называются noize-трейдерами, а сделки — шумом;

- 3) рациональные инвесторы ликвидируют своими сделками отклонения цен акций от их фундаментальных стоимостей (аномалии), создаваемые сделками нерациональных инвесторов. Такие рациональные инвесторы называются арбиражерами, а процесс ликвидации аномалий — арбитражем.

На этом основании утверждается, что рынок акций крайне эффективен в отражении информации об отдельных компаниях, отраслях и всей экономики. Новости распространяются быстро, одинаково доступны всем участникам рынка и мгновенно «вкрапляются» в цены. Отсюда два вывода:

- • прибытие на рынок новой информации об акциях конкретной компании вызывает немедленную коррекцию фундаментальной стоимости, а с ней и цены акций;

- • цены не изменятся, пока на рынок не поступит новая информация о фундаментальной стоимости.

Фама определил эффективный рынок как «рынок, где крупные массы рациональных максимизаторов прибыли активно соперничают, пытаясь предсказать будущую рыночную стоимость отдельных ценных бумаг, и где важная текущая информация почти бесплатно доступна всем участникам… На эффективном рынке в среднем конкуренция вызовет „мгновенное“ отражение в фактических ценах полного влияния новой информации на внутреннюю стоимость»1. Решения этих масс, при том, что каждый участник рынка использует информацию с целью победы над остальными, всегда генерируют самую точную цену рискового актива. Забегая вперед, отметим, что, как и в САРМ, в ТЭР участники рынка обновляют свои представления о ценах по правилу Байеса и выбирают активы в соответствии с теорией субъективной ожидаемой полезности Сэвиджа.

Пусть vt — фундаментальная стоимость[8][9] рискового актива в некотором моменте времени t, приравненная к ожидаемой приведенной стоимости будущего денежного потока, например, дивидендов. Недаром говорят, что акции торгуются по ожидаемой приведенной стоимости дивидендов. Время от времени vt меняется из-за колебаний этого потока или процентной ставки, по которой он дисконтируется. Владельцы актива ожидают vt при условии, что им известна вся публичная информация Ht. Запишем это условное ожидание: pt =E[vt |Ht].

Ht — это новости, касающиеся vt и одинаково известные всем участникам рынка в момент времени t[10]. Новости следуют процессу случайного блуждания (англ, random walk) в том смысле, что неизвестно, хорошие они или плохие, а часто неизвестно и время их появления на рынке. Вслед за новостями «случайно блуждают» и цены.

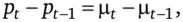

Пусть pt означает цену рискового актива в момент времени t. В канонической модели нестрого эффективного рынка pt, как мы видели, отражает Ht, a Ht в нестрогой версии ТЭР есть историческая информация, прежде всего статистика цен прежних сделок. Пусть участники рынка симметрично информированы, трансакционные издержки равны нулю и со стороны институтов рынка нет ограничений на сделки (рынок безфрикционный). Это простейшие допущения ТЭР. Мы можем записать pt-pt. Взятие первой разности дает простейшую модель доходности акций:

где — цена в предыдущий момент времени; pt -pt_i — абсолютная доходность (курсовая разница), a pt -pt_a — новация ожиданий участников торгов под влиянием новостей между периодами t и t-1 или коротко pt -pt_! =et.

Получаем эмпирическую модель чистого случайного блуждания цены:

где et — нормально распределенные и независимые друг от друга случайные шоки (информационные события) с нулевым средним значением и единичным стандартным отклонением. Модель случайного блуждания (чистого или со смещением) является статистической «витриной» ТЭР.

Цена равна самой себе с одним лагом в прошлое плюс некая случайная величина, так что предсказать цену невозможно; арбитраж исключен, и систематически получать избыточную прибыль, используя информацию, уже известную рынку, без дополнительного риска нельзя (прибыль — только средняя, достаточная для покрытия трансакционных издержек). Например, бессмысленно делать ставку на недооцененные акции, поскольку ТЭР исключает недооценку и даже переоценку акций (иначе можно было бы получать избыточную прибыль на коротких продажах). Бесплатного сыра не бывает.

Модель чистого случайного блуждания — эмпирическая, потому что ее можно протестировать на реальных данных, таких как временные ряды цен, генерируемые системой электронных торгов Московской биржи. Мы пропустили 453 недельных значения цены закрытия торгов обыкновенными акциями «Газпрома» за 2010—2018 гг. через расширенный тест Дики — Фуллера (ADF-тест). «Газпром» — один из фаворитов участников российского фондового рынка. Уравнение ADF-теста — это модель случайного блуждания в несколько иной форме:

где L — оператор лагов.

Нулевая гипотеза теста: pt содержит единичный корень или, а = 1, тогда (l-l)pt_1=0 и pt становится чисто «делом случая». Нулевая гипотеза не опровергается, если статистика теста больше критического значения.

Ниже приводятся параметры и результат ADF-теста:

- • использовано наблюдений: 453;

- • использовано 0 лагов для (L-l)pf по Л/С из 18 допустимых;

- • модель теста: без константы и тренда в уравнении (L-l)pt=(°t-l)pt_i+8f;

- • оценка для (а-1): -0,001, т. е. а «1 («единичный корень»);

- • статистика теста: -0,563 с вероятностью 0,473;

- • критическое значение для модели теста, выборки объемом 500 значений и 95%-ного доверительного интервала: -1,95.

Поскольку статистика теста больше критического значения, нулевая гипотеза не опровергается, и мы можем заключить, что цена акций «Газпрома» из-за наличия единичного корня следует процессу чистого случайного блуждания. И если (l-l)pt_1 * 0, то pt = ?et. Приравнивание цены к сумме случайных шоков (информационных событий) подчеркивает бесконечную память цены — ее способность сохранять в себе навсегда возмущение от каждого шока.

Невозможно проверить эффективность рынка как каковую. Исследователи могут лишь протестировать совместную, двойную гипотезу: во-первых, допустив, что рынок эффективен в приравнивании цен к фундаментальным стоимостям, и, во-вторых, сопоставив цены с фундаментальными стоимостями, которые им сообщает совершенная модель прайсинга активов, например, САРМ. Когда исследователи обнаруживают неравенство первых вторым, они не знают (и нет способа узнать), какая часть этой гипотезы не сработала. ТЭР признает, что рациональность всех и каждого участника рынка необязательна и отклонения цен от фундаментальных стоимостей может быть вызвано сделками нерациональных участников, но арбитражеры быстро устраняют отклонения, рынок остается эффективным, а цены — рациональными.

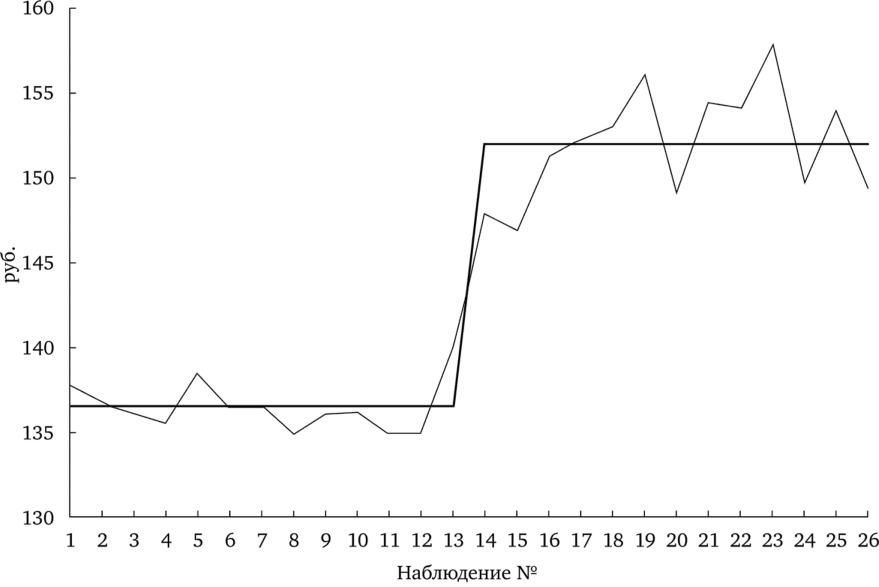

Мы воспользовались статистикой цен акций «Газпрома», чтобы графически проиллюстрировать соотношение цены и фундаментальной стоимости (рис. 1.1). Цена (в головах участников рынка, а затем и в их заявках на сделки) меняется с каждой новостью, касающейся фундаментальной стоимости. Последняя образует стержень, вокруг которого «случайно блуждает» цена.

Пусть цена выросла на хорошей новости при наблюдении № 13. Статистически этот стержень — среднее значение цены за период между соседними новостями. До наблюдения № 13 цена еженедельно или через две недели возвращалась к среднему значению. Это по большей части недельный шум. Если сложить «шумные» отклонения от среднего, то получится 0,000 руб. Но после наблюдения № 13 цена намного сильнее отклонялась от фундаментальной стоимости. В сумме эти отклонения равны 2,65 руб. По меньшей мере два из них длились несколько недель, открывая инвестиционные возможности для арбитражеров.

Значение теории рациональных ожиданий (ТРО) для экономической теории и политики столь велико, что нобелевский лауреат Джозеф Стиглиц назвал ее «философией новой классической экономики». По словам нобелевского лауреата Роберта Шиллера, «введение рациональных ожиданий в эконометрические модели знаменует революцию в экономической мысли, сопоставимую с кейнсианской революцией полвека назад». В ТРО допускается, что:

- • информация симметрична, т. е. доступна всем в одинаковом объеме в одинаковое время;

- • люди собирают информацию, чтобы использовать в собственных интересах;

- • люди рациональны и действуют в соответствии с ожиданиями, вытекающими из информации;

- • повторения ошибок можно избежать, используя информацию для предвидения изменений;

- • на рынке царит совершенная конкуренция.

В ТРО рациональные ожидания идентичны прогнозу, который впитал в себя всю имеющуюся информацию и потому является оптимальным. Результаты прогноза отличаются случайно, но не систематически, от результатов рыночного равновесия. Соответственно, рациональные ожидания не отличаются систематически или предсказуемо от равновесных результатов. Предсказывая будущее, люди не делают систематических ошибок. Ошибки прогноза случайны.

Согласно ТРО, фактическая цена отклоняется от равновесной только в случае информационного шока, вызванного неожиданной в момент формирования ожиданий новостью, которая касается фундаментальной стоимости актива. Свойство случайного блуждания роднит ТЭР с ТРО в тезисе о том, что цены акций, если их правильно скорректировать на ожидаемую доходность и риск ее не получить, эволюционируют как процесс случайного блуждания при допущении нулевых трансакционных издержках и прибыли на спекулятивном рынке. Теория эффективного рынка с ее «случайно блуждающей», непредсказуемой ценой — одно из самых ранних и удивительных приложений ТРО. Недаром ТЭР иногда называют «теорией рациональных рынков».

Рис. 1.1. Рыночная цена и «фундаментальная стоимость» (средняя цена) обыкновенных акций Газпрома в период.

с 08.08.2016 по 30.01.2017 (26 недельных наблюдений).

—ФУнДаментальная стоимость;—цена Ряд значений какой-либо переменной является процессом случайного блуждания, если текущие значения дают наилучший возможный прогноз будущих значений. «Случайно блуждающая» цена имеет следующую форму:

где st+1 — белый шум, ~ IIDN (0, а2).

Будущая цена равна самой себе в текущем периоде плюс случайная ошибка прогноза, так что предсказать цену нельзя. С приближением среднего ошибки к нулю по мере роста числа наблюдений будущая цена все меньше отличается от текущей. Логика здесь такова. Пытаясь предсказать Р, участники рынка «прочесывают» все источники информации об фундаментальной стоимости ц. Последняя ревизуется с учетом новостей и сопоставляется с Р. Если Р>р, то бумагу мгновенно продают и Р мгновенно падает. Если Р<�ц, то бумагу мгновенно покупают, и Р мгновенно повышается. В новом равновесии Р=ц. Единственное, что нарушает равновесие, — очередная новость, касающаяся ц.

Если объединить СПТ с ТЭР, то получится следующий лозунг: все инвесторы — мелкие и крупные — должны контролировать риск путем диверсификации в предвкушении доходов, которые следуют процессу случайного блуждания. Все они должны иметь стандартный портфель активов, именуемый рыночным портфелем. Добиваясь точного совпадения своих портфелей с реальным рыночным портфелем и реализуя пассивную стратегию портфельного менеджмента, они будут действовать рационально. Это будут корабли в бушующем море: бессмысленно пытаться предугадать воздействие каждой волны и лавировать между волнами, чтобы уцелеть; нужно просто закрепить все на борту, чтобы не пропало из-за качки.

Этот лозунг верен во всех случаях или только «местами и временами»? В конечном счете является рынок капитала «песочницей» для крупных игроков или площадкой для «массовых гуляний»? Вопрос кажется академическим, но ответ наводит на рассуждения о судьбе капитализма.

Если лозунг верен, то даже неинформированные люди («народные массы») могут покупать и продавать в любое время, не боясь, что им накинут на голову колпак информированные дельцы вроде инсайдеров. Эффективный рынок защищает неинформированных и потому привлекает «народные массы». Это демократический рынок.

Вместе с тем участники рынка должны быть предупреждены, если рынок неэффективен: «Внимание! Текущая цена может не отражать подлинной стоимости, которая известна только немногим информированным участникам». Услышав такое, вы купите лотерейный билет после того, как розыгрыш состоялся и результат известен не вам и публике вообще, а горстке инсайдеров? На неэффективном рынке публика должна воздерживаться от прямых сделок и делегировать информированным экспертам право торговать за свой счет. Но тогда доступ на рынок затруднится, и рыночная активность станет привилегией немногих инсайдеров и профессионалов. Рынок перестанет существовать как ключевой институт современного общества. Отсюда следует, что стремление регуляторов открыть рынок для возможно большего числа людей может быть реализовано только при информационной эффективности рынка. Перед новой информацией все равны, нет засилью инсайдеров! Только тогда мелкий инвестор будет торговать без страха.

Модель прайсинга опционов (МПО) позволяет рассчитать теоретическую цену put- и ссШ-опционов при допущении, что, среди прочего, рынок эффективный, трансакционные затраты отсутствуют, торговля акциями непрерывна, цены акций случайно блуждают и возможности для арбитражных сделок отсутствуют. С МПО современные финансы достигли своего зенита. МПО дала мощный толчок развитию рынка финансовых деривативов, но это все тот же неоклассический рынок, где царит совершенная конкуренция рациональных спекулянтов с одинаковыми кошельками и симметричной информацией.

- [1] Baldwin С. Y., Clark К. В. Capital-Budgeting Systems and Capabilities Investments inU.S. Companies after the Second World War // The Business History Review. Vol. 68. № 1;Competitiveness and Capital Investment: The Restructuring of U.S. Industry, 1960—1990 //Business History Review. Spring, 1994. P. 80.

- [2] Цит. no: Chuvakhin N. Efficient Market Hypothesis and Behavioral Finance — Is ACompromise In Sight? P. 3.

- [3] Coase R. The Firm, the Market and the Law. Chicago: University of Chicago Press, 1988.

- [4] В 1990 г. Маркович и Шарп получили Нобелевскую премию по экономикеза работы по финансовой экономике. Фама получил Нобелевскую премию по экономике в 2013 г. за достижения в исследовании прайсинга финансовых активов. Мертони Шоулс получили Нобелевскую премию по экономике в 1997 г. за «новый метод определения стоимости дериватива». Блэк не дожил до этого события. Модильяни получилНобелевскую премию по экономике в 1985 г., Миллер — в 1990 г., а Лукас за теориюрациональных ожиданий — в 1995 г.

- [5] Подробнее об вкладе Модильяни и Миллера в финансовую науку см.: Брейли R, Майерс С. Принципы корпоративных финансов. 2-е русск. изд. (пер. с 7-го между-нар. изд.) М.: Олимп-Бизнес, 2008. Ч. 5; Modigliani F., Miller М. Н. The Cost of Capital, Corporation Finance and the Theory of Investment // American Economic Review. June, 1958; Modigliani F., Miller M. H. Taxes and the Cost of Capital: A Correction // AmericanEconomic Review. June, 1963.

- [6] Markovitz H. Foundations of Portfolio Theory. Nobel Lecture. N. Y.: Baruch College, TheCity University of New York. December 7, 1990. P. 279.

- [7] ShleiferA. Inefficient Markets: An Introduction to Behavioural Finance. Oxford UniversityPress UK, 2000.

- [8] Fama E. Random Walks in Stock Market Prices // Financial Analysts Journal. Vol. 21.Iss. 5. September—October, 1965. P. 55—59.

- [9] Это стоимость компании для ее владельцев, часто именуемая внутренней, подлинной, инвестиционной стоимостью. Прилагательное «фундаментальная» лучше, потомучто наводит на мысль о таких фундаментальных показателях работы компании, каквыручка, прибыль, дивиденды.

- [10] Публичная информация включает любые ожидания изменений фундаментальныхпоказателей работы компании.