Сострахование и перестрахование

Перестраховочная компании (перестраховщик) — юридическое лицо, осуществляющее деятельность по защите имущественных интересов страховщика, связанных с принятым им по договору страхования обязательством по страховой выплате. Перестраховочные компании, являющиеся как продавцами, так и покупателями перестрахования. Следовательно, принятые ими в перестрахование риски могут быть переданы… Читать ещё >

Сострахование и перестрахование (реферат, курсовая, диплом, контрольная)

Необходимость и сущность сострахования и перестрахования

Не каждая страховая компания может принять на страхование очень крупный риск в силу ограниченности своих финансовых возможностей. Кроме того, существует множество особо крупных рисков, которые ни один страховщик не может взять целиком на себя. Чтобы застраховать подобные риски, сохранив при этом сбалансированность страхового портфеля, надежность и финансовую устойчивость, большинству страховых организаций необходима передача определенной части принятых страховых обязательств другим страховщикам.

В практике страхования известны два метода перераспределения обязательств страховщика перед страхователями.

1. Сострахование — страхование одного и того же объекта несколькими страховщиками по одному договору страхования.

Если в договоре сострахования не определены права и обязанности каждого из страховщиков, то они солидарно отвечают перед страхователем (выгодоприобретателем) за выплату страхового возмещения по договору имущественного страхования или страховой суммы по договору личного страхования.

На практике принято, что страховщик, участвующий в состраховании в меньшей доле, следует условиям страхования, принятым страховщиком, имеющим наибольшую долю.

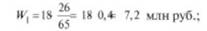

Пример 22. Здание торгового центра застраховано на сумму 65 млн руб. по одному договору тремя страховщиками: первым на 26 млн руб., вторым на 24 млн руб., третьим на 15 млн руб.

В результате наступления страхового случая (пожара) ущерб составил 18 млн руб.

Определить размер страхового возмещения, подлежащего выплате страхователю каждым страховщиком.

Решение.

1. Размер страхового возмещения, подлежащего выплате: а) первым страховщиком.

б) вторым страховщиком.

в) третьим страховщиком ил=1& ^= 18 0,23= 4,14 млн руб.

- 3 65

- 2. Совокупный размер страхового возмещения

и/ = ^И^= 7,-6 6,66 4, М 18 млн руб.

2. Перестрахование — деятельность по защите одним страховщиком (перестраховщиком) имущественных интересов другого страховщика (перестрахователя), связанных с принятым последним по договору страхования (основному договору) обязательством по страховой выплате.

Зарождение перестрахования в мировой практике страхования началось еще в XIV в. Первый договор перестрахования был заключен в 1370 г. между тремя купцами (один из которых выступит в роли страховщика, а два других являлись перестраховщиками) по поводу покрытия риска, связанного с перевозкой морским путем товаров из Генуи в Брюгге2. Впоследствии с появлением новых крупных рисков все чаще у страховщиков возникала необходимость в перестраховочных покрытиях.

В настоящее время при колоссальной стоимости многих страхуемых объектов стабильное функционирование страховых компаний без перестрахования невозможно.

Перестрахование позволяет страховщику:

- — ограничить риск;

- — принять на страхование без опасности для себя крупные риски;

- — расширить перечень рисков, принимаемых на страхование, охватить большее количество видов страхования;

- — защитить свои активы от неожиданных неблагоприятных результатов по одному из видов страхования;

- — повысить сбалансированность и устойчивость своего страхового портфеля;

- — обеспечить финансовую устойчивость и нормальную деятельность вне зависимости от размера собственного капитала и страховых резервов.

Участниками процесса перестрахования являются:

- 1) страховые компании, занимающиеся только страхованием. Они передают риски в перестрахование;

- 2) страховые компании, занимающиеся как страхованием, так и перестрахованием. Они и передают, и принимают риски в перестрахование;

- 3) перестраховочные компании, являющиеся как продавцами, так и покупателями перестрахования. Следовательно, принятые ими в перестрахование риски могут быть переданы в перестрахование другому перестраховщику.

Перестраховочная компании (перестраховщик) — юридическое лицо, осуществляющее деятельность по защите имущественных интересов страховщика, связанных с принятым им по договору страхования обязательством по страховой выплате.

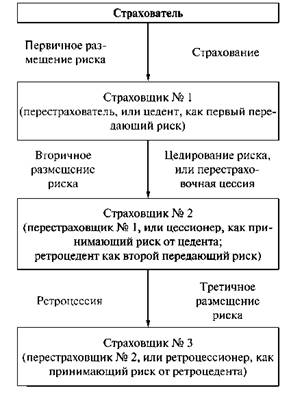

Этапы и роли участников процесса перестрахования представлены на рис. 9.1.

Рис. 9. 1. Этапы и роли участников процесса перестрахования.

Страховщик № 1, передающий принятый им на страхование риск (или часть риска) в перестрахование, называется перестрахователем, или цедентом.

Процесс передачи риска в перестрахование называется цессией, т. е. происходит цедирование риска.

Страховщик № 2, принимающий риск от цедента, называется перестраховщиком № 1, или цессионером. В случае передачи в дальнейшее перестрахование перестрахованного им риска как второй передающий риск он будет являться ретроцедентом.

Процесс передачи в дальнейшее перестрахование принятых в перестрахование рисков называется ретроцессией.

Страховщик № 3, принимающий риск от ретроцедента, является перестраховщиком № 2 и называется ретроцессионером.

При перестраховании риска ответственность перед страхователем за выплату страхового возмещения или страховой суммы несет страховщик, принявший от страхователя риск. Он производит страховую выплату при наступлении страхового случая, а затем перестраховщики перечисляют ему причитающие с них суммы в соответствии с объемом, принятых ими на себя обязательств по договору перестрахования. Между страхователем и перестраховщиками правоотношений не возникает.

Различают активное и пассивное перестрахование.

Активное перестрахование — принятие рисков для покрытия, т. е. продажа страховых гарантий.

Пассивное перестрахование — передача рисков перестраховщикам, т. е. приобретение страховых гарантий.

Существуют три способа передачи рисков в перестрахование.

- 1. Непосредственная передача рисков в перестрахование от перестрахователя к перестраховщику.

- 2. Передача рисков в перестрахование через посредника — страхового брокера.

- 3. Передача рисков в перестраховочный пул.

Перестраховочный пул — добровольное объединение страховых компаний, передающих в пул подлежащие перестрахованию риски сверх суммы собственного удержания. Участники пула в соответствии с заключенным ими соглашением обязаны брать долю во всех рисках, переданных в пул.