Система показателей, используемая для анализа финансового состояния

К стандартным мультипликаторам относится широко известная модель Дюпона, которая используется для оценки экономического роста компании. Основная сложность применения этой модели связана с необходимостью ведения бухгалтерской отчетности по международным стандартам, переход на которые в России еще не осуществлен. Другой известный стандартный мультипликатор — оценка вероятности наступления… Читать ещё >

Система показателей, используемая для анализа финансового состояния (реферат, курсовая, диплом, контрольная)

Для характеристики финансового состояния используются относительные и абсолютные показатели.

К относительным показателям относят:

- 1) Платежеспособность, куда входят:

- а) коэффициент оперативной платежеспособности;

- б) коэффициент ликвидности (различают текущую, критическую и абсолютную ликвидность);

- 2) Финансовую устойчивость, куда входят:

- а) коэффициент автономии;

- б) коэффициент финансовой независимости;

- в) коэффициент соотношения заемных и собственных источников средств;

- г) обеспеченность материальных запасов собственными оборотными средствами;

- д) коэффициент маневренности;

- е) коэффициент накопления износа (амортизация);

- ж) доля долгосрочных активов в собственных источниках средств;

- з) коэффициент реальной стоимости основных средств в общей сумме средств;

- 3) Эффективность использования активов, куда входят:

- а) показатели прибыльности (доходности) активов (различают прибыльность общих, уточненных текущих активов и прибыльность реализованной продукции);

- б) показатели оборачиваемости (различают коэффициент оборачиваемости текущих активов, оборачиваемость запасов и затрат, оборачиваемость денежных средств и оборачиваемость дебиторской задолженности).

К абсолютным показателям относят:

- 1) Общую сумму средств предприятия (итог баланса), куда входят:

- а) сумма внеоборотных активов (итог раздела I актива баланса);

- б) общая сумма оборотных средств (итог раздела II актива баланса), к ним относятся материальные оборотные средства (итог подраздел запасы) минус строка 216 (расходы будущих периодов и денежные средства); краткосрочные финансовые вложения; дебиторская задолженность и прочие активы;

- 2) Общая сумма источников средств (итог баланса), куда входят:

- а) сумма собственных источников средств (итог раздела III пассива баланса);

- б) сумма заемных источников средств (итог разделов IV и V пассива баланса);

- 3) Наличие собственных оборотных средств;

- 4) Сумма платежных средств;

- 5) Сумма срочных обязательств;

- 6) Сумма притоков (поступления) денежных средств за период времени (квартал, год и т. д.);

- 7) Сумма оттока (расхода денежных средств).

В условиях высокой инфляции использовать для анализа абсолютные показатели затруднительно, поэтому ведущую роль в анализе финансового состояния играют относительные показатели.

Относительные показатели анализируемого предприятия можно сравнивать:

- — с общепринятыми или установленными нормами для оценки степени риска и прогнозирования возможности банкротства;

- — с аналогичными данными других предприятий (в особенности конкурентов), что позволяет выявить сильные и слабые стороны предприятия и его возможный потенциал;

- — с аналогичными данными за предыдущие годы для выявления и изучения тенденций улучшения или ухудшения финансового состояния.

Для конкретных целей отбираются конкретные показатели с учетом вида, методики, отраслевой специфики и объектов анализа и диагностики финансово-хозяйственной деятельности. В рамках анализа финансового состояния используют процедуры комплексной оценки, которые завершаются построением мультипликатора — агрегированного показателя, выведенного на базе показателей более низкого уровня, который выполняет роль своеобразного индикатора. Нужно отметить, что существуют два типа мультипликаторов: стандартные, применяемые повсеместно, и субъективные, которые определяются для конкретного предприятия.

К стандартным мультипликаторам относится широко известная модель Дюпона, которая используется для оценки экономического роста компании. Основная сложность применения этой модели связана с необходимостью ведения бухгалтерской отчетности по международным стандартам, переход на которые в России еще не осуществлен. Другой известный стандартный мультипликатор — оценка вероятности наступления банкротства предприятия по методу Альтмана. Этот показатель основан на расчете суммы пяти финансовых коэффициентов (рентабельность и оборачиваемость активов, коэффициенты задолженности и реинвестирования, прибыли в активы, доля собственных оборотных средств в активах), каждый из которых имеет определенный вес. Но поскольку и набор, и веса коэффициентов были рассчитаны в США в 1960;х гг., они не соответствуют современным российским реалиям. Поэтому метод Альтмана можно применять только для общей оценки тенденций развития предприятия.

Субъективные мультипликаторы позволяют учесть специфические характеристики, которые не учитываются стандартным методом анализа финансового состояния предприятия.

Для различных целей анализа финансового состояния предприятия применяют различные группы показателей.

1) Показатели использования материальных оборотных средств.

К ним относятся показатель оборачиваемости материальных запасов в днях и коэффициент маневренности.

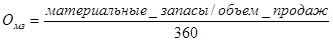

Оборачиваемость материальных запасов в днях — отношение суммы материальных запасов к однодневному обороту по реализации:

.

где Омз — оборачиваемость материальных запасов в днях.

Тем самым устанавливается число дней, приходящихся на один оборот материальных запасов. Низкое значение показателя свидетельствует об устойчивом спросе на продукцию предприятия. Высокое значение показателя может означать, что у предприятия больше материальных запасов, чем необходимо, либо оно испытывает трудности со сбытом. Для получения более точных результата в числителе формулы часто используют среднюю величину материальных запасов за период.

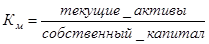

Коэффициент маневренности — отношение оборотного капитала (текущих активов) к собственному капиталу предприятия:

.

где Км — коэффициент маневренности.

Коэффициент маневренности показывает долю собственного капитала предприятия, находящегося в такой форме, которая позволяет свободно им маневрировать, увеличивая закупки сырья, материалов, комплектующих изделий, изменяя номенклатуру поставок, приобретая дополнительное оборудование, осуществляя инвестиции в другие предприятия. По его величине можно судить о финансовой независимости предприятия, т. е. о способности предприятия не оказаться в положении банкрота в случае длительного технического перевооружения или трудностей со сбытом. Чем выше данный коэффициент, тем ниже риск, с которым связано владение машинами и оборудованием, быстро устаревающими в условиях научно-технического прогресса.

2) Показатели платежеспособности. Платежеспособность предприятия — его способность выполнять внешние краткосрочные и долгосрочные обязательства, используя свои активы. Показатель измеряет финансовый риск, т. е. вероятность банкротства. В общем случае предприятия считается платежеспособным, если его общие активы превышают внешние обязательства. Таким образом, чем больше активы превышают внешние обязательства, тем выше платежеспособность.

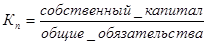

Для измерения платежеспособности используют специальный коэффициент платежеспособности, показывающий долю собственного (акционерного) каптала предприятия в его общих обязательствах:

.

где Кп — коэффициент платежеспособности.

Высокий коэффициент платежеспособности свидетельствует о минимальном финансовом риске и хороших возможностях для привлечения средств со стороны.

Изменения коэффициента платежеспособности могут говорить также о расширении или сокращении деятельности предприятия.

При определении платежеспособности всегда необходимо анализировать финансовую структуру источников средств, т. е. решать вопросы о том, из каких средств финансируются активы.

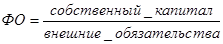

Показатель, отражающий состояние финансовых средств предприятия, получил название финансового отношения и определяется путем деления величины собственного капитала на размер внешних обязательств:

.

где ФО — финансовое отношение.

Теоретически нормальное соотношение собственного капитала и внешних обязательств, равное 2:1, при котором 33% общего финансирования осуществляется из заемных средств.

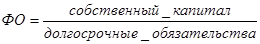

Частный вариант финансового отношения — отношение собственного капитала к размеру долгосрочных обязательств:

.

где ФО — финансовое отношение.

Высокое значение данного показателя характеризует низкий риск банкротства и хорошую платежеспособность.

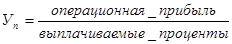

Уровень возврата долгосрочных обязательств — отношение операционной прибыли к суммы выплачиваемых за год процентов:

.

где Уп — уровень возврата долгосрочных обязательств.

Высокий коэффициент означает хорошие возможности возврата кредита и низкую вероятность банкротства.

3) Показатели прибыльности (рентабельности). Виды прибыли, отражаемые в отчете о прибылях и убытках, являются самыми общими показателями прибыльности предприятия. Однако при проведении финансового анализа важно знать, насколько эффективно использовались все средства, обеспечившие получение конкретного дохода. Для эффективного комплексного измерения прибыльности используются следующие показатели.

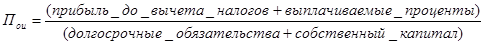

Прибыль на общие инвестиции — отношение прибыли до вычета налогов и суммы выплачиваемых процентов по долгосрочным обязательствам к общим инвестициям (долгосрочные обязательства и собственный капитал), в %.

Коэффициент показывает, насколько эффективно используются инвестированные средства, т. е. какой доход получает предприятие на денежную единицу инвестированных средств:

.

где Пои — прибыль на общие инвестиции.

Этот показатель также характеризует эффективность управления инвестированными средствами и косвенно — опыт и компетенцию руководства. Поскольку сумма уплачиваемых налогов устанавливается государством и не зависит от предприятия, самым точным показателем прибыльности служит прибыль до вычета налогов. Кроме того, прибыль должна включать компенсацию по выплате процентов по долгосрочным обязательствам, так как размеры процентных ставок также устанавливаются не предприятием. Данные обстоятельства отражены в числителе приведенной формулы. Некоторые финансовые аналитики используют показатель чистой прибыли в числителе данной формулы, определяя тем самым эффективность общих инвестиций.

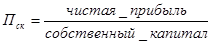

Прибыль на собственный капитал — отношение чистой прибыли к собственному капиталу:

.

где пск — прибыль на собственный капитал.

Этот коэффициент показывает, насколько эффективно используется собственный капитал, т. е. какой доход получило предприятие на денежную единицу собственных средств. Данный показатель особенно важен для акционеров, так как характеризует эффективность использования вложенных ими средств, а также служит основным критерием при оценке уровня биржевых котировок акций данного предприятия.

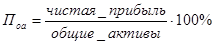

Прибыль на общие активы — отношение чистой прибыли к общей сумме активов (в процентах):

.

где Поа — прибыль на общие активы.

Показатель измеряет фондоотдачу, т. е. эффективность использования всех активов предприятия, показывая, какой доход получен на денежную единицу активов. Следует отметить, что если прибыль на активы меньше процентной ставки по долгосрочным кредитам, то ситуация должна рассматриваться как неблагополучная.

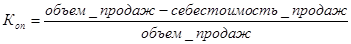

Коэффициент валовой прибыли — отношение разности между объемом продаж и их себестоимостью к объему продаж:

.

где Коп — коэффициент валовой прибыли.

Коэффициент показывает предел прибыли, т. е. долю валовой прибыли, приходящуюся на денежную единицу продаж реализованной продукции. На его основе можно определить величину чистой прибыли, остающейся после вычета из стоимости реализованной продукции расходов на выплату налогов и процентов за кредит, покрытие операционных расходов. Определив данный показатель, можно легко найти долю себестоимости продукции, приходящуюся на денежную единицу продаж. Коэффициент валовой прибыли отражает взаимодействие нескольких факторов, таких как цены, объем производства и стоимость. Его повышение может быть следствием снижения себестоимости продукции, либо свидетельствовать о благоприятной конъюнктуре рынка.

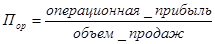

Прибыль на операционные расходы — отношение операционной прибыли к объему продаж:

.

где Пор — прибыль на операционные расходы.

Это показатель величины операционных расходов, приходящихся на денежную единицу продаж.

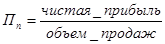

Прибыль на продажи — отношение чистой прибыли к объему продаж:

.

где Пп — прибыль на продажи.

Коэффициент показывает величину чистого дохода, полученного предприятием на денежную единицу реализованной продукции.

4) Показатели эффективности использования активов. Данную группу коэффициентов часто называют коэффициентами эффективности, так как они измеряют эффективность использования активов предприятия. К ним относятся следующие коэффициенты.

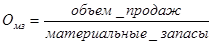

Оборачиваемость материальных запасов — отношение объема продаж к величине материальных запасов, или число оборотов, совершаемых материальными запасами в год:

.

где Омз — оборачиваемость материальных запасов.

Высокое значение показателя считается признаком финансового благополучия, так как хорошая оборачиваемость обеспечивает увеличение объема продаж и способствует получению более высоких доходов. Если этот коэффициент превышает среднеотраслевые нормы (от 4 до 8), ситуацию следует тщательно проанализировать, так как это может означать наличие риска, связанного с нехваткой запасов и способного привести к снижению объема продаж. Слишком высокая оборачиваемость может служить признаком недостатка свободных денежных средств и сигналом возможной платежеспособности предприятия. Для получения более точного результата в знаменателе приведенной формулы часто используют среднюю величину товарных запасов за рассматриваемый период.

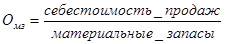

Иногда финансовые аналитики предпочитают использовать в числителе формулы показатель себестоимости продаж вместо показателя объема продаж. Резон такого подхода в том, что себестоимость продаж и уровень запасов измеряются в оптовых ценах (т.е. не включают продажных и налоговых надбавок и наценок, в то время как объем продаж содержит их). При таком подходе приведенная формула будет иметь следующий вид:

.

где Омз — оборачиваемость материальных запасов.

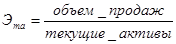

Коэффициент эффективности использования текущих активов — отношение объема продаж к оборотному капиталу (текущим активам):

.

где Эта — коэффициент эффективности использования текущих активов.

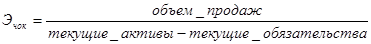

Коэффициент показывает, сколько денежных единиц продукции реализовано на денежную единицу текущих активов. Коэффициент использования чистого оборотного капитала — отношение объема продаж к чистому оборотному капиталу (текущие активы минус текущие обязательства):

.

где Эчок — коэффициент использования чистого оборотного капитала.

Коэффициент эффективности использования основных средств — отношение объема продаж к стоимости недвижимого имущества. Он показывает, сколько денежных единиц продукции реализовано на денежную единицу основных средств:

.

где Эос — коэффициент эффективности использования основных средств.

Величина коэффициента может составлять 100−700% и зависит от капиталоемкости производства.

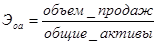

Коэффициент эффективности использования общих активов — отношение объема продаж к общим активам предприятия:

.

где Эоа — коэффициент эффективности использования общих активов.

Чем выше значения двух последних коэффициентов, тем интенсивнее, а следовательно, и эффективнее используются оборудование и другие активы.

Общий уровень финансово-хозяйственного состояния предприятия можно оценить как:

- а) благоприятное;

- б) удовлетворительное;

- в) неудовлетворительное;

- г) критическое.

Для качественной оценки основных позиций можно использовать такие характеристики, как высокий, нормальный и низкий уровень. Значения коэффициентов оцениваются, например, интервальным способом: попадающие в интервал считаются нормальными, а оказывающиеся за пределами интервала — высокими или низкими. Базу для выбора интервала определяют среднеотраслевые, а также лучшие и худшие показатели отрасли.