Методика анализа собственного капитала банка

Защитная функция собственных средств (капитала) банка тесно связана с понятием достаточности капитала, т. е. способности банка погашать финансовые потери за счет собственных средств (капитала), не прибегая к заемным. Эта способность определяется тем, в какой мере величина собственных средств (капитала) адекватна, т. е. соответствует рискованности банковских активов, иначе говоря, структуре… Читать ещё >

Методика анализа собственного капитала банка (реферат, курсовая, диплом, контрольная)

Защитная функция собственных средств (капитала) банка тесно связана с понятием достаточности капитала, т. е. способности банка погашать финансовые потери за счет собственных средств (капитала), не прибегая к заемным. Эта способность определяется тем, в какой мере величина собственных средств (капитала) адекватна, т. е. соответствует рискованности банковских активов, иначе говоря, структуре и качеству последних. Это означает, что чем больше банковских активов сопряжено со значительным риском, тем больше должен быть объем собственных средств (капитала) банка.

Проблема определения достаточности капитала банка на протяжении длительного времени является предметом научного исследования и споров между банками и регулирующими органами. Банки предпочитают обходиться минимумом капитала, чтобы поднять показатели прибыльности и роста активов; банковские контролеры требуют большого капитала для снижения риска банкротства. Одновременно высказывается мнение, что банкротства вызваны плохим управлением, что хорошо управляемые банки могут существовать и с низкими нормами капитала [10. С.176].

Термин «достаточность капитала» отражает общую оценку надежности банка, степень его подверженности риску. Трактовка капитала как «буфера» против убытков обусловливает обратную зависимость между величиной капитала и подверженностью банка риску. Отсюда вытекает основной принцип достаточности: размер собственного капитала должен соответствовать размеру активов с учетом степени их риска. Вместе с тем коммерческие банки всегда учитывают в своей работе, что чрезмерная «капитализация» банка, выпуск излишнего количества акций по сравнению с оптимальной потребностью в собственных средствах, тоже не является благом. Она отрицательно влияет на результаты деятельности банка. Мобилизация денежных ресурсов путем выпуска акций — дорогой и часто нежелательный для банка способ, финансирования по сравнению с привлечением сторонних средств. Поэтому руководители банков, с одной стороны, и органы надзора за банками — с другой, стремятся найти оптимальное соотношение между величиной капитала и другими параметрами деятельности коммерческого банка.

Достаточность капитала является относительной, а не абсолютной величиной. Для определения этой величины используется коэффициент достаточности капитала. Он получил название коэффициент Кука, поскольку был рекомендован в 1988 г. Базельским комитетом по банковскому надзору, или «комитетом Кука», названным так по имени директора Банка Англии Питера Кука, инициатора создания Комитета. Согласно рекомендациям Базельского комитета отношение суммы капитала банка не может быть менее 8% суммы активов, скорректированных по степени риска (на каждые 100 единиц рискованных активов банк должен иметь как минимум 8 единиц собственного капитала). Для поддержания достаточности капитала на этом уровне банк может либо увеличить сумму капитала, либо сократить сумму активов, либо снизить долю активов с высоким риском. Рекомендации Базельского комитета по определению достаточности собственного капитала банка в зависимости от уровня рискованности банковских активов используются почти в 100 странах, в том числе и в России.

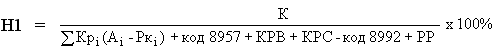

Порядок расчета достаточности собственных средств (капитала) установлен Инструкцией Банка России от 16.01.2004 № 110-И «Об обязательных нормативах банков» [4] в форме норматива достаточности собственных средств (капитала) Н1.

Норматив достаточности собственных средств (капитала) банка (H1) регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного и рыночного рисков.

Норматив достаточности собственных средств (капитала) банка определяется как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска.

В расчет норматива достаточности собственных средств (капитала) банка включаются:

- — величина кредитного риска по активам, отраженным на балансовых счетах бухгалтерского учета (активы за вычетом сформированных резервов на возможные потери и резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, взвешенные по уровню риска);

- — величина кредитного риска по условным обязательствам кредитного характера;

- — величина кредитного риска по срочным сделкам и производным финансовым инструментам;

- — величина операционного риска;

- — величина рыночного риска.

Норматив достаточности собственных средств (капитала) банка (H1) рассчитывается по следующей формуле:

(1.3.1).

где К — собственные средства (капитал) банка;

Крi — коэффициент риска i-го актива;

Аi — i-й актив банка;

Ркi — величина резерва на возможные потери или резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-го актива;

КРВ — величина кредитного риска по условным обязательствам кредитного характера;

КРС — величина кредитного риска по срочным сделкам;

РР — величина рыночного риска.

Минимально допустимое числовое значение норматива Н1 устанавливается в зависимости от размера собственных средств (капитала) банка: для банков с размером собственных средств (капитала) не менее 5 млн евро — 10 процентов; для банков с размером собственных средств (капитала) менее 5 млн евро — 11 процентов.

При расчете норматива Н1 банки оценивают активы на основании классификации рисков, которая задается Банком России. В соответствии с ней активы делятся на пять групп риска. Самые надежные активы получают коэффициент риска равный нулю, самые ненадежные — 100%.

Банковская деятельность в целом более значительно, чем другие виды бизнеса, подвержена всевозможным рискам — кредитному, процентному, валютному, фондовому и так далее [38. С. 151].

Рискованность как критерий качества активов означает потенциальную возможность потерь при их превращении в денежную форму. Степень риска активов зависит от многих факторов, специфичных для определенного их вида.

Кредитные риски — это основной фактор, дестабилизирующий финансовое состояние кредитных организаций. Они представляют собой потенциальные потери при полном или частичном невозврате основной суммы долга и процентов по нему в сроки, установленные условиями договора (то есть риски невозврата заемщиками выданных ими ссуд).

Поскольку кредитный риск является основным в деятельности банка, то и наиболее распространенным способом оценки качества активов с позиции присущего им риска является их классифицирование в процессе формирования резервов (на возможные потери по ссудным и другим операциям). Такие потери возникают у банков в тех случаях, когда: контрагенты не выполняют свои обязательства; снижается рыночная цена банковских активов; увеличиваются обязательства или расходы кредитной организации по сравнению с ранее отраженными в бухгалтерском учете. Чем хуже качество активов, тем больше величина создаваемых под них резервов и тем выше их риск [15. С. 107].

Уровень риска по активным банковским операциям с ценными бумагами, по которым создаются резервы на возможные потери, средствам, размещаемым на корреспондентских счетах, требованиям кредитных организаций по прочим операциям, прочим финансово-хозяйственным операциям кредитной организации, зависит от того, в какую именно из пяти классификационных групп отнесены соответствующие активы.

К первой группе относятся активы, по которым анализ деятельности контрагента или функционирования рынка не выявил потенциальной угрозы потерь и есть основания полагать, что контрагент полностью и своевременно выполнил все свои обязательства. Такие активы должны оцениваться с нулевым риском потерь.

По тем активам, по которым имеются определенные предпосылки для возникновения потерь, формируется резерв в размере от 1 до 20% по каждому элементу (активу). Третью группу составляют активы, анализ которых выявил существование серьезной потенциальной или умеренной реальной угрозы потерь (например, кризисное состояние рынков или ухудшение финансового состояния контрагентов), по которым имеется относительно умеренная вероятность потерь. Размер резерва колеблется от 21 до 50% [38. С. 157].

Риск потерь по активам четвертой группы является достаточно высоким и формируемый резерв должен быть в пределах от 51 до 100% от величины рисковых активов. И наконец, в пятую группу относят активы, потери по которым очевидны. Резерв по каждому элементу, отнесенному в данную группу, формируется в размере 100%.

В ходе анализа рискованности активов определяют удельный вес наименее (0,10,20%) и наиболее рисковых активов (100%), долю активов среднего уровня риска (50%), отслеживается динамика изменения структуры активов, взвешенных по риску. При этом степень риска вложений определяется не только соответствующей группой кредитного риска, но и такими факторами, как возможности их гарантирования, страхования, других методов регулирования и регламентирования.

Особенностью кредитования в России является наличие, хотя уже невысокой, доли банков, акционеры которых — крупные отраслевые структуры — навязывают им политику протекционистского кредитования. Находясь в зависимости от ведущих акционеров, банки вынуждены вкладывать средства в мероприятия с высоким риском. Анализу должна быть подвергнута и эта категория ссуд для выяснения ее доли в активах банка с признаками проблемности.

Для характеристики иных аспектов рискованности активов коммерческого банка можно использовать, например, следующие показатели:

- — суммарную величину активов, взвешенных по риску: общий капитал банка;

- — удельный вес крупных сделок (порядка 25% капитала) в общей сумме активов;

- — удельный вес материальных активов (земли, зданий, оборудования) в общей сумме активов т так далее.

Доходность активов как критерий их качества отражает работоспособность, эффективность активов, т. е. способность зарабатывать доход и таким образом создавать источник для развития банка и укрепления его капитальной базой.

Анализ доходности активов является важнейшим направлением анализа качества управления активами банка, поскольку повышение их доходности, а значит, доходов и прибыли банка, является основной целью его деятельности [27. С. 78]. При этом между показателями риска и доходности существует прямая связь — чем выше доходность, тем, как правило, выше риск.

По степени доходности активы подразделяются на две группы: приносящие и не приносящие доход.

Активами, приносящими основной доход, в российских коммерческих банках являются краткосрочные и среднесрочные ссуды; средства, вложенные в операции с ценными бумагами; валютные операции.

Не имеющие постоянной доходности активы, но которые могут, при определенных обстоятельствах, приносить доход, следует выделять при анализе в отдельную группу. К ним относятся: просроченные ссуды (в рублях и валюте), векселя, не оплаченные в срок и опротестованные, а также все денежные средства в кассах банка (в рублях и валюте). Эти активы представляют собой существенный резерв при формировании доходов банка, а потому выявление и устранение причин, не позволяющих ему приносить доход, является важнейшей задачей анализа активов данной группы.

Средства, отвлеченные в расчеты, резервы, в том числе на счетах в Центральном банке, внутрибанковские расчеты, дебиторская задолженность, как правило, вообще не приносит доходов [38. С. 158].

Чем выше доля активов, приносящих доход, тем при прочих равных условиях больше дохода (прибыли) имеет банк, а, следовательно, и больше возможности укрепить свою капитальную базу. А это означает, что банк может сильнее противостоять рискам, которые он на себя взял.

Для характеристики иных аспектов доходности активов коммерческого банка можно воспользоваться, например, следующими показателями:

- — доля сумм, не взысканных по банковским гарантиям, в общей величине предоставленных гарантий характеризует относительную величину потерянных банком доходов;

- — рентабельность активов в целом (чистая прибыль: активы);

- — резервы на покрытие убытков по активам: активы, приносящие доход;

- — маржа, скорректированная на риск (чистый процентный доход — потери по ссудам: активы);

- — ссуды, не приносящие доход: ссудная задолженность и так далее.

Вместе с тем, в регулировании структуры активов по степени доходности следует соблюдать разумность, поскольку безудержное стремление к прибыли может обернуться утратой активов и потерей ликвидности.

K числу факторов, обусловливающих обеспечение необходимой ликвидности банка, относится также его имидж. Положительный имидж банка позволяет ему иметь преимущества перед другими банками в привлечении ресурсов и таким образом быстрее устранить недостаток в ликвидных средствах. Банку с хорошей репутацией легче обеспечивать стабильность своей депозитной базы. Он имеет больше возможностей устанавливать контакт с финансово устойчивыми клиентами, а значит обладать более высоким качеством активов.

Первоклассный имидж банка позволяет ему развивать связи с иностранными партнерами, что также способствует укреплению его финансового состояния и ликвидности.

Формирование положительного имиджа банка, если оно опирается на реально достигнутые результаты, есть сложный процесс, охватывающий правильный выбор стратегии развития; повышение качества обслуживания клиентов; углубление маркетинговых исследований; организацию достоверной, систематической и широкой рекламы; установление связей с общественностью; обеспечение открытости о своей деятельности, в том числе посредством публикации отчетов и т. д.

Авторитет банка обусловливается и рейтинговыми оценками, осуществляемыми независимыми рейтинговыми агентствами и публикуемыми в печати.

Рассмотрев теоретические аспекты регулирования собственного капитала банка, перейдем к практическому анализу на примере ОАО «Сбербанк России».