Формулирование цели маркетингового исследования

Объем разовой покупки сока влияет на предпочтения потребителей по виду и объему упаковки. Наибольшей популярностью пользуется упаковка Tetra Pack емкостью 1 литр — ее выбирают 68,6% респондентов. Причем большинство потребителей — 47,2% — предпочитают стандартную упаковку Tetra Pack (рис. 7). Второе же место по количеству ответов — 21,4% — занимает Tetra Brick Square с закручивающейся крышкой… Читать ещё >

Формулирование цели маркетингового исследования (реферат, курсовая, диплом, контрольная)

Данная курсовая работа имеет своей целью провести маркетинговое исследование соков на товарном рынке г. Н. Новгорода и выработать рекомендации производителям продукта для приобретения конкурентного преимущества.

Сбор вторичной информации

В январе 2009 года экспертами Института аграрного маркетинга было проведено маркетинговое исследование «Рынок соков, ориентация потребителей». Целями данного исследования было определение ситуации на рынке соков, а также выявление тенденций развития этого рынка.

Для определения спроса населения на соковую продукцию опрашивались жители 11 городов России: Астрахани, Барнаула, Волгограда, Воронежа, Екатеринбурга, Краснодара, Москвы, Новосибирска, Ростова-на-Дону, Самары, Саратова, а также Смоленской области. Согласно результатам исследования, в среднем по России 68,8% населения употребляют соки. В частности, в Москве покупателями соковой продукции являются 85% опрошенных.

Как показали результаты исследования, предпочтения потребителей и критерии выбора соковой продукции зависят от возраста, пола и уровня доходов.

В опросе приняли участие мужчины и женщины трех возрастных категорий: до 30 лет — 31% опрошенных, от 30 до 50 лет — 51% и старше 50 лет — 18%.

По уровню ежемесячного дохода респонденты были распределены по пяти группам: от 3 до 5 тысяч рублей — 12,5% опрошенных, от 5 до 10 тысяч рублей — 18%, от 10 до 20 тысяч рублей — 25%, от 20 до 30 тысяч рублей — 24%, свыше 30 тысяч рублей — 20,5% респондентов.

Большинство потребителей — 46,5% - покупают соки два раза в неделю. Примерно одинаковый процент россиян приобретает их один раз в неделю и один раз в месяц — соответственно 15,5 и 13,5% опрошенных. Ежедневно эту продукцию покупают 11% респондентов.

Что касается зависимости частоты покупок от возраста потребителей, то респонденты различных возрастных групп также чаще всего покупают соковую продукцию два раза в неделю, что в среднем сопоставимо с количеством посещений продуктовых магазинов. Наибольшее количество горожан, приобретающих соки с такой частотой, зафиксировано среди потребителей в возрасте от 30 до 50 лет — 57,3% респондентов (рис. 1).

В стиле потребления соков в зависимости от пола респондентов также лидируют покупки два раза в неделю. Отличие состоит в том, что мужчины чаще покупают эти напитки ежедневно и через день — соответственно 19,3 и 6,5% мужчин против 7,2 и 1,4% женщин (рис. 2).

С ростом доходов потребителей возрастает число тех, кто приобретает соки два раза в неделю и чаще, а процент россиян, редко покупающих эту продукцию, уменьшается. Так, например, среди респондентов с уровнем ежемесячного дохода до 5 тысяч рублей 28% покупают соки один раз в месяц, а доля таких покупателей среди потребителей с доходом более 30 тысяч рублей составляет всего лишь 7,3% (рис. 3).

Среди респондентов с уровнем дохода более 20 тысяч рублей покупки соков два раза в неделю более популярны, чем у населения с доходом до 10 тысяч рублей. Таким образом, можно предположить, что объем среднедушевого потребления соков у населения с высоким уровнем доходов превышает объем среднедушевого потребления у тех, чей доход составляет не более 10 тысяч рублей в месяц.

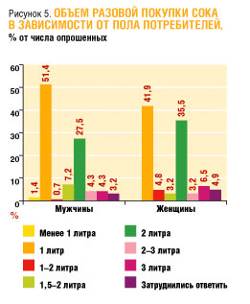

Большинство респондентов — 48,5% - за одно посещение магазина покупают 1 литр сока, а треть — 2 литра. Меньшее число россиян предпочитают за один раз приобретать 1,5−2 и 3 литра сока — так ответили соответственно 6 и 5% опрошенных.

Литровые упаковки популярны у респондентов всех возрастных групп, принимавших участие в исследовании. При этом в молодежной группе число опрошенных, за одно посещение магазина покупающих 1 литр сока, значительно превосходит число тех, кто приобретает 2 литра — соответственно 59,7 и 16,1% (рис. 4). В группах потребителей среднего и старшего возраста примерно одинаковое число респондентов приобретают 1- и 2-литровые упаковки сока. Также следует отметить, что россияне старше 50 лет за одно посещение магазина чаще, чем представители других возрастных групп, покупают 3 литра сока.

Как мужчины, так и женщины за один раз в основном приобретают 1 литр сока (рис. 5). Меньшее число потребителей обоих полов предпочитают за один поход в магазин покупать 2 литра. При этом разовая покупка 2 литров соковой продукции чаще совершается мужчинами, по сравнению с женщинами, — соответственно 35,5 против 27,5%.

Покупка 1 литра сока за один раз популярна у групп населения с уровнем доходов до 30 тысяч рублей в месяц (рис. 6). Вместе с тем, с ростом доходов потребителей увеличивается доля респондентов, предпочитающих за один поход в магазин покупать 2 литра сока. Таким образом, рост доходов населения становится фактором увеличения объема разовой покупки сока.

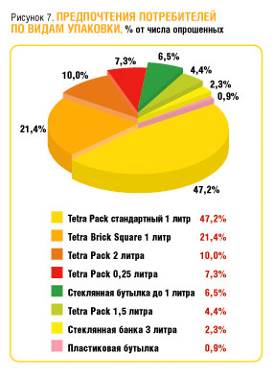

Объем разовой покупки сока влияет на предпочтения потребителей по виду и объему упаковки. Наибольшей популярностью пользуется упаковка Tetra Pack емкостью 1 литр — ее выбирают 68,6% респондентов. Причем большинство потребителей — 47,2% - предпочитают стандартную упаковку Tetra Pack (рис. 7). Второе же место по количеству ответов — 21,4% - занимает Tetra Brick Square с закручивающейся крышкой (разновидность упаковки Tetra Pack).

В пользу упаковки Tetra Pack емкостью 2 литра высказались 10% респондентов. Менее популярны Tetra Pack емкостью 0,25 литра, стеклянная бутылка емкостью до 1 литра и Tetra Pack емкостью 1,5 литра — соки в такой таре предпочитают покупать соответственно 7,3, 6,5 и 4,4% респондентов.

Наименьшим спросом пользуются соки, расфасованные в 3-литровые стеклянные банки и пластиковые бутылки различного объема — на долю данных видов упаковки приходится соответственно 2,3 и 0,9% ответов.

В разных городах отношение потребителей к упаковке соковой продукции в целом соответствует общероссийской ситуации. Максимальным спросом пользуется литровая упаковка Tetra Pack, минимальным — стеклянная банка объемом 3 литра и пластиковая бутылка. При этом в пользу соков в пластиковой бутылке высказались только жители Москвы.

Критерии выбора сока — цена, полезность — и предпочтения по вкусу сока различаются у разных категорий потребителей. Общая картина вкусовых предпочтений представлена на рисунке 8. Наибольшим спросом традиционно пользуются яблочный и апельсиновый соки, которые выбирают примерно одинаковое число потребителей — соответственно 34,5 и 34%. Третье место по популярности занимает томатный сок — 21,5% респондентов. Также в числе любимых респонденты отметили такие вкусы, как персиковый и ананасовый — соответственно 19 и 13,5% опрошенных.

В ходе опросов были выявлены наиболее известные потребителям торговые марки соков (рис. 9). Как видно из рейтинга, в целом по России самыми известными являются широко рекламируемые брэнды: J7 (ОАО «Вимм-Билль-Данн Продукты питания», Москва), «Я» (ЭКЗ «Лебедянский», Липецкая область) и «Добрый» (ЗАО «Мултон», Санкт-Петербург) — их назвали соответственно 47, 43,5 и 37,5% опрошенных. В десятку лидеров, набравших более 10% от общего числа опрошенных, вошли брэнды «Моя семья» (ООО «Нидан-Фудс», г. Новосибирск), «Фруктовый сад», «Тонус» («Лебедянский»), Rich («Мултон»), «Любимый сад» и 100% Gold Premium («Вимм-Билль-Данн Продукты питания»).

Рейтинг наиболее часто покупаемых марок сока отличается от рейтинга известности брэндов. Различия в ответах связаны с тем, что известность марок формируется главным образом под воздействием рекламы, а реальный выбор соков потребителями зависит от вкусовых качеств и цены на данную продукцию.

Исследования Института аграрного маркетинга

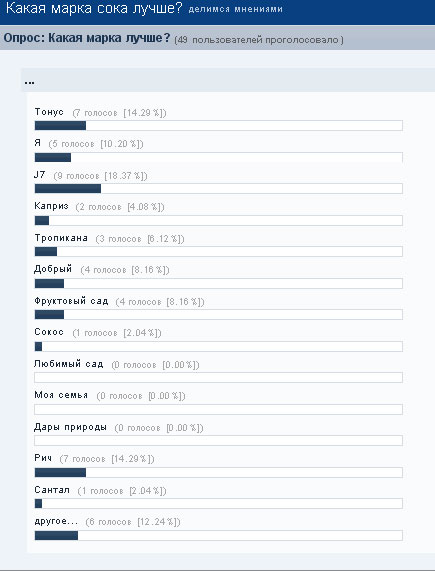

Также нами было найдено неофициальное исследование: на одном из форумов пользователям был задан вопрос какие марки соков предпочитают они. Результаты приведены ниже.

Основные выводы по итогам обзора:

- · В среднем по России 68,8% населения употребляют соки

- · Большинство потребителей — 46,5% - покупают соки два раза в неделю

- · Результаты исследования позволяют сделать вывод о том, что на частоту покупок сока в большей степени влияет уровень доходов, а не возраст и пол потребителей

- · Покупка 1 литра сока за один раз популярна у групп населения с уровнем доходов до 30 тысяч рублей в месяц

- · Критерии выбора сока — цена, полезность — и предпочтения по вкусу сока различаются у разных категорий потребителей

- · Наибольшим спросом традиционно пользуются яблочный и апельсиновый соки, которые выбирают примерно одинаковое число потребителей — соответственно 34,5 и 34%. Третье место по популярности занимает томатный сок — 21,5% респондентов.

- · Самыми известными являются широко рекламируемые брэнды: J7 (ОАО Вимм-Билль-Данн Продукты питания", Москва), «Я» (ЭКЗ «Лебедянский», Липецкая область) и «Добрый» (ЗАО «Мултон», Санкт-Петербург)