Рекомендации по оптимизации дебиторской задолженности ТОО «Костанай Жолдары»

Коэффициент оборачиваемости средств в расчетах показывает сколько раз в среднем дебиторская задолженность Товарищества превращалась в денежные средства в течение с 2007 по 2009 год, а также расширение или снижение коммерческого кредита. Сокращение коэффициента произошло в 2007 году, то есть Товарищество увеличил объем продаж с рассрочкой платежа, однако в 2009 году количество продаж с отсрочкой… Читать ещё >

Рекомендации по оптимизации дебиторской задолженности ТОО «Костанай Жолдары» (реферат, курсовая, диплом, контрольная)

Анализ дебиторской задолженности

Основной целью экономического анализа дебиторской задолженности Товарищества является оценка ее уровня и состава.

Дебиторская задолженность Товарищества является краткосрочной, то есть платежи по ней ожидаются в течение 12 месяцев после отчетной даты.

За период с 2007 по 2009 годы долгосрочной дебиторской задолженности на балансе Товарищества нет.

На первом этапе анализа дебиторской задолженности необходимо произвести горизонтальный и вертикальный анализ бухгалтерского баланса, что позволит рассмотреть изменение абсолютных и относительных величин, структуру дебиторской задолженности.

Изменения структуры дебиторской и кредиторской задолженности представлены в таблице 24.

Таблица 24.

Изменение структуры дебиторской и кредиторской задолженности Товарищества в 2007;2009 годах.

Год. | Сумма, тыс.тенге. | Удельный вес, %. | Абсолютное отклонение, тыс.тенге. | Темп прироста, %. | |

Дебиторская задолженность. | 42,72. | + 1122. | +475,4. | ||

16,33. | — 817. | — 60,2. | |||

38,2. | + 403. | + 74,5. | |||

Кредиторская задолженность. | 72,85. | +1488. | +179,7. | ||

78,26. | +276. | +11,9. | |||

66,7. | — 943. | — 36,4. |

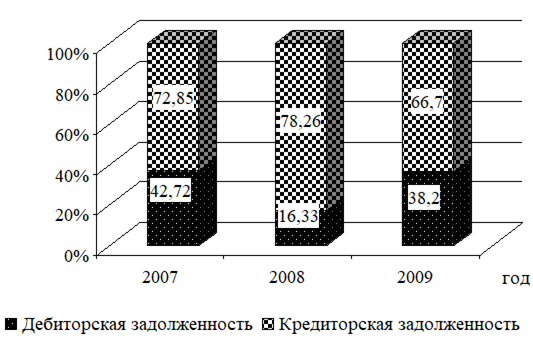

Соотношение дебиторской и кредиторской задолженности графически представлено на рисунке 11.

Рисунок 11.

Удельный вес дебиторской и кредиторской задолженностей Товарищества с 2007 по 2009 год Наибольший объем дебиторской задолженности Товарищества был в 2007 году — 42,72% от общей суммы активов предприятия, наименьший объем дебиторской задолженности — в 2006 году 236 тыс.тенге. или 19,49%. К концу 2009 года удельный вес дебиторской задолженности Товарищества составлял 38,2%, что выше 2007 года на 74,5%. Если сравнивать объем дебиторской задолженности с объемом кредиторской задолженности представленном на рисунке 11, то видно, что происходит значительное превышение кредиторской задолженности над дебиторской. Это создает угрозу платежеспособности Товарищества, так как непогашенная в срок кредиторская задолженность может привести к банкротству организации.

Также видно, что рост дебиторской задолженности Товарищества происходит относительно пропорционально увеличению кредиторской задолженности, можно говорить о том, что организация стремиться найти дополнительный источник финансирования потребностей в оборотных средствах.

В данном случае увеличение доли дебиторской задолженности вызвано неплатежеспособностью некоторых покупателей Товарищества и трудностями в реализации товаров, то есть Товариществу приходится идти на уступки дебиторам.

На втором этапе анализа дебиторской задолженности рассмотрим ее по срокам возникновения. Как уже было сказано, долгосрочной дебиторской задолженности Товарищество не имеет. Вся задолженность является краткосрочной.

Краткосрочная дебиторская задолженность Товарищества по срокам образования и погашения сгруппирована в таблице 25.

Таблица 25.

Дебиторская задолженность Товарищества по срокам образования и погашения с 2007 по 2009 год (тыс.тенге.).

Год. | По срокам образования, месяцы. | По срокам погашения, дни. | ||||||||

до 1. | 1−3. | 3−6. | 6−12. | свыше 12. | До 30. | 31−60. | 61−90. | 91−120. | свыше 120. | |

1181,5. | 135,8. | 40,74. | 1181,5. | 176,5. | ||||||

54,1. | 10,82. | 5,41. | 54,1. | |||||||

689,12. | 160,5. | 75,5. | 717,4. | 75,5. |

Данные таблицы 24, что сроки погашения дебиторская задолженность Товарищества не всегда совпадают со сроками образования. Это происходит из-за несвоевременной оплаты товаров и услуг покупателями. То есть, например, планируемый период погашения дебиторской задолженности 60 дней, а фактический 90 дней.

Рассчитаем удельный вес сомнительных долгов в составе дебиторской задолженности формуле (1), представленной в таблице 7:

В 2008 году удельный вес сомнительных долгов составил:

dс.дз=34/541=0,06 или 6%.

В 2009: dс. дз=34/944=0,04 или 4%.

Можно увидеть небольшое сокращение доли сомнительных долгов, за счет списания части дебиторской задолженности Товарищества с истекшим сроком исковой давности.

Следующим этапом является анализ эффективности дебиторской задолженности Товарищества, который строится на оценке коэффициентов оборачиваемости, загрузки и длительности оборота в днях.

Рассчитаем коэффициент оборачиваемости средств в расчетах по формуле (3), приведенной в таблице 7.

Так как в течение одного отчетного года величина выручки от реализации значительно Товарищества не изменялась, поэтому величину средней дебиторской задолженности рассчитываем по формуле (4). Рассчитаем оборачиваемость средств в расчетах по формуле (5). Этот показатель характеризует длительность погашения дебиторской задолженности в днях.

Также проведем оценку деловой активности Товарищества, для характеристики которой применяется коэффициент погашения и коэффициент просроченности дебиторской задолженности. Данные расчетов сведем в таблицу 26.

Таблица 26.

Расчет показателей дебиторской задолженности.

Товарищества с 2007 по 2009 год.

Показатель. | Значение. | Абсолютное отклонение,. (+, -). | Темп прироста, %. | ||||

Общая сумма дебиторской задолженности, тыс.тенге. | — 817. | — 60,2. | 74,5. | ||||

Средняя дебиторская задолженность, тыс.руб. | 949,5. | 742,5. | 152,5. | — 207. | 19,1. | — 21,8. | |

Общий объем продаж, тыс.тенге. | — 1677. | — 1157. | — 13,4. | — 10,7. | |||

Однодневный объем продаж, тыс.тенге. | 34,72. | 30,1. | 28,7. | — 4,62. | — 1,4. | — 13,3. | — 4,7. |

Коэффициент оборачиваемости средств в расчетах (Ко). | 15,7. | 11,4. | — 4,3. | 1,6. | — 27,4. | 14,0. | |

Оборачиваемость средств в расчетах (Iд), дни. | — 4. | 39,1. | — 12,5. | ||||

Коэффициент погашения дебиторской задолженности (Кn). | 50,8. | 83,3. | 57,1. | 32,5. | — 26,2. | 64,0. | — 31,5. |

Коэффициент просроченности дебиторской задолженности. | 0,03. | 0,07. | 0,04. | 0,04. | — 0,03. | 133,3. | — 42,9. |

Средний «возраст» просроченной дебиторской задолженности (Тп.д.з.). | — 6. | 39,1. | — 18,8. | ||||

Коэффициент инкассации (Кинк). | 0,1. | 0,05. | 0,1. | — 0,05. | 0,05. | — 50,0. | 100,0. |

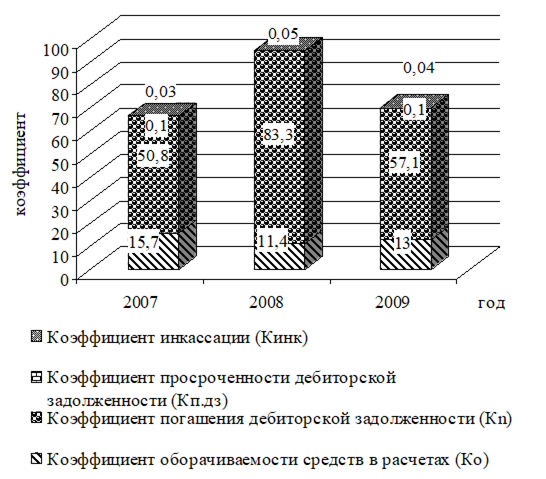

Коэффициент оборачиваемости средств в расчетах показывает сколько раз в среднем дебиторская задолженность Товарищества превращалась в денежные средства в течение с 2007 по 2009 год, а также расширение или снижение коммерческого кредита. Сокращение коэффициента произошло в 2007 году, то есть Товарищество увеличил объем продаж с рассрочкой платежа, однако в 2009 году количество продаж с отсрочкой незначительно сократилось. Это говорит об улучшении финансового состояния организаций-покупателей. Период обращения дебиторской задолженности также сократился с 32 дней в 2008 году до 28 дней к концу 2009 года, то есть незначительно сократился риск непогашения дебиторской задолженности.

Коэффициент просроченности дебиторской задолженности показывает долю неоплаченной в установленные сроки дебиторской задолженности. На конец 2009 года в Товариществе доля просроченной дебиторской задолженности составляла 0,04 или 4%, что на 3% ниже, чем в 2007 году. Средний возраст просроченной дебиторской задолженности в 2009 году также сократился на 6 дней, что является положительной тенденцией. То есть, как уже говорилось, покупатели оплачивают проданные им товары более своевременно.

Коэффициент инкассации в 2008 году снизился на 0,05 пункта по сравнению с 2007 годом, это говорит о том, что произошло повышение эффективности расчетов с дебиторами. В Товариществе увеличился приток денежных средств, полученных без отсрочек, ускорен приток средств от дебиторов. К концу 2009 года значение коэффициента инкассации снизилось на 50%, то есть произошло увеличение доли товаров, проданных с рассрочкой платежа.

Сведем все полученные расчеты коэффициентов диаграмме, представленной на рисунке 12.

По результатам анализа можно сделать вывод, что самым тяжелым для Товарищества был 2008 год. Произошло значительное сокращение объема дебиторской задолженности на 60,2% в сравнении с 2007 годом и рост кредиторской задолженности — 11,9%.

Превышение кредиторской задолженности над дебиторской в Товариществе в 2008 году было самым значительным. Это создавало существенную угрозу платежеспособности организации, так как непогашенная в срок кредиторская задолженность могла привести к банкротству компании. Общий объем продаж также сократился на 13,4%, как следствие произошло увеличение оборачиваемости дебиторской задолженности до 32 дней.

Рисунок 12.

Значения коэффициентов анализа дебиторской задолженности Товарищества с 2007 по 2009 год Тем не менее, в Товариществе, произошло увеличение коэффициента погашения дебиторской задолженности на 64%, что является положительным результатом. Вместе с этим также сократился коэффициент инкассации, то есть произошло повышение эффективности расчетов с дебиторами. В Товариществе увеличился приток денежных средств, полученных без отсрочек, ускорен приток средств от дебиторов.

В 2009 году положение Товарищества немного улучшилось. Произошло уменьшение кредиторской задолженности на 36,4%. Доля дебиторской задолженности увеличилась на 21,8%, однако общий объем продаж сократился, его темп прироста составил -10,7%. Это вызвано неплатежеспособностью некоторых покупателей и трудностями в реализации товаров. В оптимальном бухгалтерском балансе кредиторская задолженность должна соответствовать сумме дебиторской задолженности и денежных средств. В конце 2009 году эта разница составила 26%, то есть баланс Товарищества не является оптимальным.

Положительным результатом деятельности Товарищества является небольшое сокращение доли сомнительных долгов, это говорит о росте ликвидности дебиторской задолженности. Также положительным результатом является сокращение периода обращения дебиторской задолженности на 4 дня, также уменьшился средний возраст просроченной задолженности.

Изменения в структуре дебиторской задолженности Товарищества связаны с несвоевременным исполнением своих обязательств покупателей, заказчиков и поставщиков.

В данном случае методы управление дебиторской задолженностью Товарищества, сводится к оптимизации дебиторской задолженности этой группы контрагентов. Так как именно эта часть дебиторской задолженности напрямую влияет на финансовый результат деятельности Товарищества.