Анализ ликвидности баланса

После анализа рентабельности предприятия можно сказать о нестабильной рентабельности продаж и собственного капитала, возросшем периоде окупаемости собственного капитала, возросшей рентабельности активов, коэффициента производственной себестоимости и комплексной рентабельности. После анализа платежеспособности и ликвидности предприятия можно сказать о увеличении коэффициента текущей ликвидности… Читать ещё >

Анализ ликвидности баланса (реферат, курсовая, диплом, контрольная)

Анализ ликвидности баланса организации возникает в связи с необходимостью определения степени платежеспособности, т. е. способности полностью и своевременно выполнять свои денежные обязательства. Главная задача оценки ликвидности баланса — определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств.

От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенных в порядке возрастания сроков.

А1<�П1;

А2>П2;

А3< П3;

А4< П4.

Баланс не является абсолютно ликвидным, т. к., не выполняется основное условие:

А1?П1;

А2?П2;

А3?П3;

А4?П4.

Таблица 7:

Показатель. | Расчет. | |||

Наиболее ликвидные активы (Фин влож+денеж.ср-ва). | А1=1240+1250. | 7 693 766. | 8 034 862. | 2 088 198. |

Быстро реализуемые активы (дебит.задолж). | А2=1230. | 16 933 131. | 16 513 429. | 17 396 165. |

Медленно реализуемые активы Запасы+НДС+проч.об.активы). | А3=1210+1220+1260. | 12 858 848. | 8 951 013. | 8 498 785. |

Трудно реализуемые активы (внеоб. акт.). | А4=1100. | 1 246 384. | 1 637 200. | 2 273 448. |

Наиболее срочные обязательства (кредит.задолж). | П1=1520. | 19 293 097. | 12 459 092. | 11 348 765. |

Краткосрочные пассивы (Кр.займы и кредиты). | П2=1510. | 5 717 274. | 10 427 214. | 7 955 234. |

Долгосрочные пассивы (долгоср.обяз-ва). | П3=1400. | 16 879 348. | 14 664 006. | 19 103 430. |

Постоянные пассивы или устойчивые (собств.капит.+дох. будущ. периодов). | П4=1300+1530. | 42 763 858. | 42 599 047. | 44 316 333. |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1?П1;

А2?П2;

А3?П3;

А4?П4.

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. В случае, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

текущая ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени:

ТЛ = (А1 + А2)? (П1 + П2).

Перспективная ликвидность — это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = А3? П3.

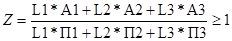

Общая (комплексная) ликвидность:

Где:

L1, L2, L3 — весовые коэффициенты, учитывающие значимость средств с точки зрения сроков поступления средств и погашения обязательств.

Текущая ликвидность по данным отчетных годов получаем, что в 2011 году предприятие неплатежеспособное.

- 2010 год — предприятие платежеспособное.

- 2009 год — предприятие платежеспособное.

По расчетам перспективной ликвидности — прогноз платежеспособности на основе сравнения будущих поступлений и платежей предприятие по отчетным годам неплатежеспособное.

Общая (комплексная) ликвидность больше нормативного значения значит по всем трем годам, а именно по 2011, 2010, 2009 годам с поступлением средств погашаются обязательства.

Для анализа ликвидности составляется таблица. В графы этой таблицы записываются данные на начало и конец отчетного периода из сравнительного аналитического баланса по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец периодов. Таким образом, производится проверка того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

Таблица 8:

Показатель. | Расчет. | |||

Текущая ликвидность. | ТЛ=(А1+А2)?(П1+П2). | 24 626 897. | 24 548 724. | 19 484 363. |

25 010 371. | 22 886 306. | 19 303 999. | ||

Перспективная ликвидность. | ПЛ=А3?П3. | 12 858 848 ?16 879 348. | 8 951 013? 14 664 006. | 8 498 785? 19 103 430. |

Общая (комплексная) ликвидность. | (A1+0,5*A2+0,5*A3)/(П1+0,5*П2+0,5*П3)?1. | 1,01. | 1,11. | 1,13. |

Таблица 9:

Исходные данные для анализа ликвидности и платежеспособности. | ||||||||||

АКТИВ. | ПАССИВ. | Платежный излишек или недостаток (+;-). | ||||||||

гр.2 — гр.6. | гр.3 — гр.7. | гр4-гр8. | ||||||||

9 (2011). | 10 (2010). | 11 (2009). | ||||||||

А1. | П1. | — 11 599 331. | — 4 424 230. | — 9 260 567. | ||||||

А2. | П2. | |||||||||

А3. | П3. | — 4 020 500. | — 5 712 993. | — 10 604 645. | ||||||

А4. | П4. | — 41 517 474. | — 40 961 847. | — 42 042 885. |

После проведенного анализа сделать следующие выводы:

Наша организация может покрыть обязательства в пассиве баланса активами. Наблюдается рост оборотного актива и собственного капитала, а также большой рост текущих обязательств.

В 2011 году финансовая устойчивость нашей организации существенно упала, от нормального финансового состояния понизилась до неустойчивого финансового положения.

Сильно возросли собственные оборотные средства, собственные и долгосрочные заемные средства, величина основных источников формирования запасов и затрат, а также сами запасы и затраты.

Также в 2011 году сильно улучшились показатели деловой активности предприятия, а именно: возросла производительность труда, оборачиваемость основных средств, оборачиваемость запасов, упала оборачиваемость кредиторской задолженности, оборачиваемость дебиторской задолженности и оборачиваемость собственного капитала, что уже является негативной тенденцией.

После анализа рентабельности предприятия можно сказать о нестабильной рентабельности продаж и собственного капитала, возросшем периоде окупаемости собственного капитала, возросшей рентабельности активов, коэффициента производственной себестоимости и комплексной рентабельности. После анализа платежеспособности и ликвидности предприятия можно сказать о увеличении коэффициента текущей ликвидности, но не смотря на это его значение меньше нормативного, увеличение коэффициента быстрой ликвидности, о увеличении коэффициента восстановления платежеспособности, увеличение коэффициента обеспечения собственными средствами, увеличение коэффициента автономии, но он также находится на неудовлетворительном уровне, увеличение коэффициента маневренности собственного капитала, увеличение коэффициента финансирования, увеличение коэффициента финансовой устойчивости, увеличение коэффициента финансовой независимости и коэффициента формирования запасов. Проанализировав данные за три года можно сказать, о высоком влиянии заемных средств, о том что предприятию не хватает оборотных средств для ведения хозяйственной деятельности и своевременного погашения срочных обязательств, но за счет высоко и средних ликвидных активов компания способна погашать текущие обязательства, что говорит о высоком влиянии запасов.

В итоге можно сказать о хорошем финансовом состоянии, но проблемы состоят в зависимости от заемных средств, недостаток собственных оборотных средств и крайне редкое погашение кредиторской и дебиторской задолженности.

Из анализа ликвидности баланса результаты расчета показали, что баланс не является абсолютно ликвидным, как на 2010, 2011, так и на 2009 год. Необходимое соотношение выполняется по первой, второй группам активов и пассивов. В целом ликвидность баланса можно охарактеризовать как нормально устойчивую.