Страховые взносы: исторические аспекты и нововведения

Несомненно, что проверки станут строже, т.к. органы налоговой службы в последние годы усиливают камеральный контроль и даже имеют право запрашивать различные документы. В отличие от фондов, налоговики тщательно отбирают кандидатов в ходе предпроверочного анализа, на котором сопоставляют различные данные — налоговую нагрузку, вычеты, выручку по разным формам отчетности, зарплаты в среднем… Читать ещё >

Страховые взносы: исторические аспекты и нововведения (реферат, курсовая, диплом, контрольная)

Аннотация. В нашей стране осуществляется система обязательного страхования трудящихся граждан их работодателями. Первые попытки введения ответственности работодателей были предприняты более ста лет назад, с тех пор произошли значительные изменения. Текущая система отчислений в пенсионный, социальный и медицинский страховые фонды существует около тридцати лет, но и с ней постоянно происходят изменения. С 1990 г. страховые функции были переложены с плеч государственного бюджета на созданные внебюджетные фонды, формируемые за счет отчислений работодателей. Так как данная система не принесла ожидаемых результатов, ее неоднократно реформировали. С целью легализации выплат заработной платы и привлечения дополнительных отчислений в фонды в 2001 году был введен Единый социальный налог, просуществовавший до 2010 г. Его предназначение состояло в аккумуляции средств с целью реализации прав граждан на государственное пенсионное и социальное страхование, а также медицинскую помощь. Новый поворот событий в этой области — введение 34 главы НК РФ — и послужил причиной предпринятой авторами попытки систематизации всех изменений, произошедших с платежами во внебюджетные фонды на протяжении 26 лет Ключевые слова: СТРАХОВЫЕ ВЗНОСЫ, ПЕНСИОННЫЙ ФОНД, ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ, ФОНД МЕДИЦИНСКОГО СТРАХОВАНИЯ, ТАРИФ Обязательное социальное страхование наемных работников в России появилось несколько позже, чем в западных странах. История обязательного социального страхования рабочих в нашей стране начинается с 1889 г.

введение

м закона об ответственности владельцев промышленных предприятий за увечье и смерть рабочих [10].

Разумеется, что первые российские законы о социальном страховании были далеки от совершенства. Только спустя 14 лет — в 1903 г. — был принят общероссийский закон о компенсации вреда работникам, пострадавшим в результате несчастных случаев.

Первое послереволюционное положение о социальном обеспечении трудящихся было принято в 1918 году. Оно гарантировало обеспечение всех наемных работников независимо от характера труда пособиями при временной утрате заработка в связи с болезнью, беременностью и родами, увечьем. С 1922 года выплата пособий была передана непосредственно предприятиям в счет страховых взносов.

В настоящее время страховые взносы представляют собой выплаты, которые осуществляются работодателем в пользу своих работников по обязательным видам государственного страхования. Большое значение страховых взносов заключается в том, что они помогают государству осуществлять социальную поддержку и защиту граждан. Необходимость уплаты страховых взносов во внебюджетные фонды не только позволяет преодолеть остаточный принцип финансирования социальных и других расходов, но также позволяет разгрузить бюджет, беря на себя часть его расходов, разрешая тем самым проблему финансирования бюджета.

К страховым взносам относят выплаты на пенсионное и медицинское страхование, а также отчисления на случай нетрудоспособности, материнства и производственных травм.

Наиболее значимую часть отчислений сумм страховых взносов получает Пенсионный Фонд Российской Федерации (ПФР). Он гарантирует каждому работнику, достигшему пенсионного возраста, начисление и выплату трудовой пенсии в размере, соответствующем страховым взносам, учтенным на его персональном счете в ПФР.

Пенсионный фонд РФ был создан в 1990 г. постановлением ВС РСФСР от 22.12.1990 № 442−1 «Об организации Пенсионного фонда РСФСР», что обосновывалось необходимостью реформирования системы социального обслуживания граждан РФ и изменением экономической и политической модели государства [11].

В настоящее время Пенсионный фонд Российской Федерации является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Принятый в 1990 году Закон «О государственных пенсиях в РСФСР» ввел новый для нашего общества принцип финансирования выплаты пенсии — за счет специализированных внебюджетных средств, образующихся из страховых взносов предприятий, организаций, учреждений и работающих граждан. В стране возникла совершенно иная система государственного пенсионного обеспечения.

В России перестроили принципы финансирования выплаты пенсий: вместо выплат из государственного бюджета по остаточному принципу была предпринята попытка создания пенсионной системы, основанной на выплате пенсии за счет средств пенсионного страхования [11].

Однако данная модель имела ряд существенных недостатков: отсутствовала связь пенсионных накоплений с суммой заработной платы застрахованного, не было стимулов у работающего населения — для создания пенсионных накоплений, а у работодателей — полной и честной уплаты взносов. Все эти факторы привели к необходимости ввода новой модели пенсионного страхования, что и произошло в 2002 г.

С целью преодоления такой ситуации с 1 января 2002 года в Российской Федерации осуществляется реформа системы пенсионного обеспечения: страховые взносы теперь было необходимо уплачивать в составе единого социального налога [1, 6].

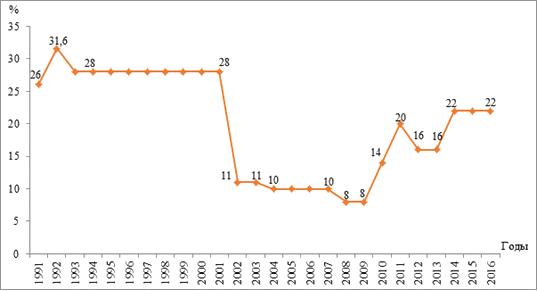

Реализация реформы началась с радикального изменения всего предшествовавшего законодательства, которое должно было регулировать как формирование пенсионных прав застрахованных лиц (принципы уплаты обязательных пенсионных отчислений от заработка/дохода), так и выполнение государственных пенсионных обязательств (порядок и условия назначения и выплаты пенсий). Перемены коснулись и ставки страхового взноса. В период уплаты единого социального налога — с 2002 по 2010 гг. — тарифы страховых взносов в Пенсионный фонд были самыми низкими в истории нашей страны и составляли от 8 до 11%.

страховой взнос фонд социальное страхование Следует отметить, что за ставку тарифа была взята ставка, используемая для всех налогоплательщиков-работодателей, производящих выплаты наемным работникам, за исключением выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств. В частности, был выбран показатель для лиц 1967 года рождения и моложе.

Общая градация динамики ставки тарифа страховых взносов в Пенсионный фонд Российской Федерации с 1991 по 2016 гг. представлена на графике (рис. 1).

Максимальным значением тарифов страховых взносов стал тариф, равный 31,2%. Объясняется это тем, что первый бюджет ПФР формировался в сложных экономических условиях. Компенсировать неблагоприятное положение предполагалось повышенной ставкой взносов. Впоследствии она была снижена по причине острого кризиса неплатежей, что в дальнейшем привело к нежизнеспособности пенсионной системы: доходы Пенсионного фонда росли намного медленнее, чем цены, и индексация пенсий не поспевала за инфляцией.

После отмены уплаты единого социального налога процентная ставка страховых взносов в Пенсионный фонд резко повысилась и в настоящее время тариф пенсионных взносов составляет 22%.

Достаточно долго просуществовала система льготных тарифов для сельскохозяйственных организаций [3, 5, 9].

Рисунок 1 — Динамика ставки тарифа страховых взносов в Пенсионный фонд Российской Федерации, %.

Для достижения сбалансированной и прозрачной пенсионной системы Президентом и Правительством Российской Федерации разработан комплекс мероприятий, применение которых позволит через 10−15 лет создать все необходимые условия для повышения индивидуального коэффициента замещения утраченного заработка на уровне 40% при наличии 30-летнего стажа [11].

Действия правительства России в области пенсионного страхования привели к тому, что население России стало активно готовиться к выходу на пенсию уже на протяжении своей трудовой деятельности, для чего люди стали грамотно выстраивать отношения с работодателями, Пенсионным фондом, негосударственными структурами.

На второй позиции по значимости для населения страны являются отчисления в фонд социального страхования. С 1 января 1991 года на основании Постановления Совета Министров РСФСР и Федерации независимых профсоюзов от 25 декабря 1990 года № 600/9−3 «О совершенствовании управления и порядка финансирования расходов на социальное страхование трудящихся РСФСР» был образован внебюджетный Фонд социального страхования РФ.

В рамках своей деятельности ФСС осуществляет финансовое обеспечение расходов по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также исполнению возложенных на Фонд государственных функций.

С 1 января 2001 г., в связи с принятием и введением в действие части второй Налогового кодекса РФ, контроль за поступлением страховых взносов по государственному социальному страхованию (в виде единого социального налога) стали осуществлять налоговые органы, а контроль за расходованием этих средств продолжал исполнять ФСС.

Взносы, перечисляемые работодателем в Фонд социального страхования, идут на компенсацию предусмотренных законом страховых случаев: это оплата больничных листов, декретных пособий, единовременной помощи в случае рождения или смерти.

С 1 января 2005 года на Фонд возложена задача по реализации федерального закона от 22.08.2004 № 122-ФЗ в части обеспечения граждан получателей социальных услуг путевками на санаторно-курортное лечение, а также их бесплатного проезда к месту лечения и обратно за счет средств федерального бюджета [10].

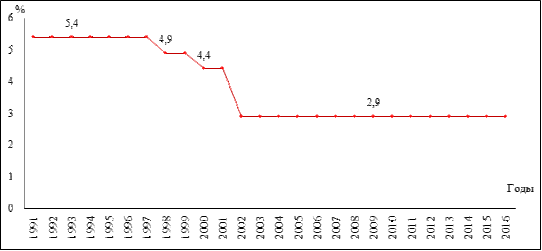

Начиная с 1991 года, ставка страховых взносов была 5,4%. Ее величина продержалась до 1997 года. Следует заметить, что это была наибольшая ставка страхового взноса. Затем, в 1998;1999 гг. ставка снизилась до 4,9%. В 2001;2002 годах произошло новое понижение ставки социального страхования на 0,5% и она снизилась до 4,4%. Начиная с 2002 года и по настоящее время, ставка платежей по отчислениям в фонд социального страхования составляет 2,9% (рис. 2).

Рисунок 2 — Динамика ставки тарифа страховых взносов в Фонд социального страхования РФ, %.

Начавшиеся в конце 80-х годов политические и экономические изменения затронули и медицинскую сферу, поэтому помимо пенсионного и социального страхования система внебюджетных фондов обязательного страхования была дополнена фондами обязательного медицинского страхования (в соответствии с принятым в 1993 г. Федеральным законом «Об обязательном медицинском страховании») и Фондом занятости (в соответствии с Федеральным законом «О занятости населения»).

16 июня 1999 г. был принят Федеральный закон «Об основах обязательного социального страхования», который закрепил основные принципы функционирования системы обязательного страхования в России. А в январе 2000 г. вступил в силу Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». Страховщиком по данному виду страхования является Фонд социального страхования Российской Федерации.

Фонд обязательного медицинского страхования предоставляет всем гражданам страны, независимо от места проживания, возможность получить помощь врачей и необходимые лекарства за счет фонда [10].

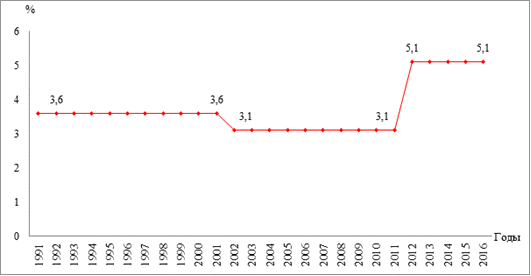

Ставка в ФОМС так же, как и ставка в ФСС, не была стабильной на протяжении 25 лет. Ее изменения заметны начиная с 1991;2001 гг., когда процент был равен 3,6. Начиная с 2003 г. и по 2011 г. ставка держалась в размере 3,1%, а с 2012 г. ставка в ФОМС выросла и в настоящее время составляет 5,1% (рис. 3).

Рисунок 3 — Динамика ставки тарифа страховых взносов в Фонд обязательного медицинского страхования, %.

Таким образом, исходя из представленных данных по двум графикам: ФСС РФ и ФОМС РФ можно сделать вывод, что наиболее стабильной была ставка у фонда обязательного медицинского страхования, которая долгие годы была неизменной в отличие от социального страхования. На наш взгляд, это связано со стремлением государства, а также самих граждан поддерживать уровень сохранности здоровья на предприятиях, труд персонала которых имеет повышенный риск травматизма или профессиональных заболеваний.

Совершенствование системы страховых взносов, регулярное приведение ее в соответствие с уровнем социальных потребностей является значимой задачей экономической политики в Российской Федерации. Одним из последних таких изменений выступает принятие Федерального Закона от 3 июля 2016 г. № 243-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование» .

Согласно данному Федеральному Закону с 1 января 2017 года вводится в действие глава 34 НК РФ «Страховые взносы», в результате чего администратором страховых взносов становится Федеральная Налоговая Служба, так же, как это было в период действия единого социального налога [2]. Такое положение неизбежно вызывает стремление сравнить систему, действовавшую с 2002 по 2010 гг. с вводимой в действие системой.

Почему отменили ЕСН? Причин тому оказалось несколько:

- — не сработал ожидавшийся эффект роста зарплат, связывавшийся с введением регрессивной шкалы ставок для взносов.

- — взносы утратили сущность страховых платежей, которые следует привязывать к каждому конкретному работнику. Такая привязка позволяет индивидуально определять размер социальных выплат.

- — значительно возросла нагрузка на налоговые органы.

- — фонды утратили контроль над поступлением средств в них и возможность влиять на этот процесс.

С отменой ЕСН прекратила свое действие гл. 24 НК РФ, посвященная этому налогу (п. 2 ст.24 закона РФ «О внесении изменений в отдельные законодательные акты…» от 24.07.2009 № 213-ФЗ). В силу вступил закон РФ «О страховых взносах…» от 24.07.2009 № 212-ФЗ, установивший иные правила для исчисления этих платежей:

- — расширился перечень выплат, облагаемых взносами. Если раньше из-под них выводились платежи, осуществленные за счет чистой прибыли, то теперь зависимость от этого обстоятельства исчезла. Соответственно, перечень выплат, не подлежащих налогообложению, оказался строго определенным (ст. 9 закона РФ от 24.07.2009 № 212-ФЗ).

- — исчезла общая регрессивная шкала ставок налога. Взамен был введен предел доходов, облагаемых взносами. Этот предел стал индексируемым и систематически повышается в соответствии с ростом средней зарплаты по РФ (п. 5 ст.8 закона РФ от 24.07.2009 № 212-ФЗ). Выше этого предела обложение доходов по пониженной ставке присутствует только для платежей в ПФР.

- — общая ставка по взносам для основной массы налогоплательщиков (применяющих ОСНО) с 2011 года должна была повыситься на 8% за счет роста ставок в ПФР и ФОМС. Для льготных категорий плательщиков (организаций на специальных режимах, резидентов особых зон, организаций, имеющих инвалидов) на 2011;2014 гг. предусматривался переходный период, в течение которого для них вводились в действие ранее отсутствовавшие ставки, и увеличивалась величина ставок, являвшихся льготными. Общая максимальная ставка, действующая сегодня, составляет 30% от всех облагаемых взносами выплат, осуществленных в пользу физлица. Ее величина на 4% выше той, которая действовала при ЕСН. Круг лиц, имеющих право на пониженную ставку, заметно сократился.

Колеблемость ставки социального страхования говорит о том, что в России из-за низкого уровня рождаемости неуклонно сокращается численность трудоспособного населения, тогда как возрастает численность жителей пенсионного возраста. По данным статистики, в 70-х годах каждый шестой гражданин нашей страны был пенсионером, в 2002 г. один пенсионер приходился на двух работающих, то к 2002 г. пенсионеров и работающих будет приблизительно одинаково. При таком соотношении населения невозможно обеспечить достаточный уровень наполняемости пенсионного фонда, и как следствие — низкий уровень пенсий.

Сегодня правительство России предпринимает очередную попытку изменения сложившейся ситуации путем создания единого социального налога, но уже на новом уровне, учитывая положительный и отрицательный опыт, полученный в прошлом десятилетии.

Как показала практика применения страховых взносов, уход от ЕСН привел к существенному увеличению налогового бремени для всех плательщиков страховых взносов [7].

Вводимые изменения перекладывают контрольную функцию по взносам в ПФР, ФСС (кроме взносов на страхование от несчастных случаев) и ФОМС на ИФНС. Основные правила расчета взносов (наличие предела облагаемой базы, ставки, перечень необлагаемых выплат) сохранены. Но можно ли с уверенностью считать, что новая система действительно будет эффективнее?

Несомненно, что проверки станут строже, т.к. органы налоговой службы в последние годы усиливают камеральный контроль и даже имеют право запрашивать различные документы. В отличие от фондов, налоговики тщательно отбирают кандидатов в ходе предпроверочного анализа, на котором сопоставляют различные данные — налоговую нагрузку, вычеты, выручку по разным формам отчетности, зарплаты в среднем по организации, доходы руководителей, оценивают поставщиков и пр. В результате выездные налоговые проверки стали проводиться реже, только в случае обнаружения существенных ошибок или нарушений в сданной отчетности.

Ещё одним недостатком вводимой системы, по нашему мнению, станет увеличение количества отчетности. Сейчас по взносам составляется три отчета: два ежеквартальных — РСВ-1 и 4-ФСС, и один ежемесячный СЗВ-М [8].

По новым же взносам будет необходимо составлять следующие отчеты:

для органов налоговой службы: надо будет ежеквартально сдавать новый единый расчет по всем взносам. В настоящее время окончательная форма и порядок расчета пока еще не приняты, но уже разработан проект;

для органов налоговой службы: отчетность по взносам на травматизм 4-ФСС (в новой форме, начнет действовать с I квартала 2017 г.);

для ПФР: ежемесячный отчет по форме СЗВ-М (составляется сейчас) и вводимый новый ежегодный отчет о страховом стаже сотрудников;

для ФСС: новый ежеквартальный расчет по пособиям и взносам на травматизм.

И хотя большая часть работодателей в обязательном порядке отчитываются через Интернет по страховым взносам в ПФР и ФСС, трудоемкость процесса возрастает.

Работодателю удобней платить страховые платежи единым взносом, чем отдельно производить платежи страхового характера в фонды пенсионный, социального страхования, федеральный фонд обязательного медицинского страхования. Чем же могут быть вызваны изменения налогового законодательства? Главным фактором, несомненно, является необходимость увеличения бюджета. Достигнуть этого поможет предупреждение различных незаконных схем, связанных с предоставлением различающихся данных в контролирующие инстанции.

Кроме того, предоставление налоговой службе полномочий по сверке всех видов отчетности организаций позволит выявлять несоответствия, а значит, изменение налогового законодательства как антикризисная мера, в полной мере должно себя оправдать.

Следует заметить, что все вводимые изменения, к сожалению, не затронули области страхования персонала агропромышленного сектора экономики. Ограничение ввоза импортных продуктов питания, сельскохозяйственного сырья открыло рынки сбыта для отечественных производителей и позволило привлечь в сельскохозяйственное производство дополнительные инвестиции. Полагаем, что введение льготного тарифа страховых взносов для сельскохозяйственных организаций позволит снизить их налоговую нагрузку, и, следовательно, укрепит отечественное производство.

- 1. Анищенко А. В. Налоговое законодательство — 2011/А.В. Анищенко // Налоговый вестник. — 2010. — № 11. — С.30 — 34.

- 2. Березина Е. Страховые взносы — 2017: что ждет плательщиков / Е. Березина // Новая бухгалтерия. — 2016. — № 8. — С.82 — 92.

- 3. Кругляк З. И. Налоговый учет: основные направления развития / З. И. Кругляк, М. В. Калинская, Г. Н. Ясменко // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. — 2015. — № 107. — С.1548−1567.

- 4. Пашков М. В. Совершенствовать управление региональным АПК / М. В. Пашков, В. В. Говдя // Экономика сельскохозяйственных и перерабатывающих предприятий. — 2004. — № 11. — С.11−13.

- 5. Полонская О. П. Учетная политика организации в условиях сближения налогового и бухгалтерского учета / О. П. Полонская, А. Е. Абраменко, И. А. Р. Нгуи // Информационное обеспечение эффективного управления деятельностью экономических субъектов. — Майкоп, 2016. — С.416−421.

- 6. Разгулин С. В. О едином социальном налоге (взносе) / С. В. Разгулин // Аудиторские ведомости". — 2001. — № 3.

- 7. Сигидов Ю. И. Налоговые расчеты в системе управленческого учета / Ю. И. Сигидов, В. В. Башкатов // Бухучет в сельском хозяйстве. — 2014. — № 1. — С.59−70.

- 8. Сигидов Ю. И. Страховые взносы: изменения с 2015 года / Ю. И. Сигидов, А. В. Гришай // Современные проблемы бухгалтерского учета и отчетности. — Краснодар, 2015. — С.329−334.

- 9. Сигидов Ю. И. Сущность и инструменты налогового планирования в сельскохозяйственных организациях / Ю. И. Сигидов, З. И. Кругляк // Управленческий учет. 2008. № 10. С.84−92.

- 10. http://fss.ru/ - официальный сайт фонда социального страхования РФ

- 11. http://www.pfrf.ru/ - официальный сайт Пенсионного фонда РФ