Анализ дебиторской и кредиторской задолженности

Оборачиваемость дебиторской и кредиторской задолженности характеризует деловую активность предприятия, эффективность политики управления расчетами, выявляет причины роста или снижения сумм задолженности и уровня платежеспособности организации. Для оценки оборачиваемости дебиторской задолженности используются показатели, которые сравниваются в динамике с уровнем прошлых лет: Нормальной (текущей… Читать ещё >

Анализ дебиторской и кредиторской задолженности (реферат, курсовая, диплом, контрольная)

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности.

Состояние расчетов, размеры и качество задолженности, с одной стороны, оказывают непосредственное влияние на финансовое положение организации, а с другой — являются следствием (проявлением) этого положения.

Анализ состояния расчетов производят по данным бухгалтерского баланса (форма № 1), приложения к бухгалтерскому балансу (форма № 5) с привлечением дополнительных источников информации: справок и расшифровок бухгалтерии, регистров синтетического и аналитического учета. При анализе следует учитывать положения учетной политики организации о создании резервов по сомнительным долгам, а также данные о величине созданного резерва, на которую уменьшаются остатки дебиторской задолженности в балансе.

В процессе анализа нужно изучить динамику, состав и структуру, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. При оценке качества задолженности важно иметь информацию о следующих ее видах:

нормальная (текущая) задолженность, возникающая как следствие применяемых форм, способов, а также сроков расчетов в соответствии с заключенными договорами;

просроченная задолженность;

сомнительная дебиторская задолженность;

безнадежная дебиторская задолженность;

задолженность, списанная в анализируемом периоде на финансовый результат; экономические санкции, предъявленные к предприятию за ненадлежащее исполнение обязательств (неустойки за невыполнение хозяйственных договоров, пени и штрафы за нарушение налогового законодательства).

Анализ и контроль дебиторской и кредиторской задолженности предполагает исследование их структуры по срокам возникновения (и/или возможного погашения). Наиболее распространенная классификация сроков предусматривает следующую группировку (в днях): до 30; 31—60; 61−90; 91−120; свыше 120. Возможны и другие варианты группировки, например до 1 месяца, 1−3 месяца, 3−6 месяцев, 6−12 месяцев, более 12 месяцев и др.

Нормальной (текущей) считается задолженность со сроком возникновения до 30 дней. Задолженность со сроком от 1 до 3 месяцев обычно является просроченной и вызывает тревогу при приближении к верхней границе; период свыше 3 месяцев — критическое значение, так как в данном случае присутствуют признаки банкротства, установленные Федеральным законом «О несостоятельности (банкротстве)».

Анализ дебиторской и кредиторской задолженности по срокам ее возникновения позволяет оценить вероятность безнадежных долгов и реальную величину задолженности.

Оборачиваемость дебиторской и кредиторской задолженности характеризует деловую активность предприятия, эффективность политики управления расчетами, выявляет причины роста или снижения сумм задолженности и уровня платежеспособности организации. Для оценки оборачиваемости дебиторской задолженности используются показатели, которые сравниваются в динамике с уровнем прошлых лет:

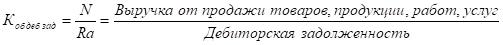

1. Коэффициент оборачиваемости дебиторской задолженности:

Рост коэффициента оборачиваемости дебиторской задолженности означает сокращение продаж в кредит (снижение коммерческого кредита, предоставляемого покупателям), а уменьшение свидетельствует либо о расширении спонтанного коммерческого кредитования покупателей, либо о проблемах с погашением покупателями их задолженности.

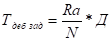

2. Период погашения дебиторской задолженности Тдз, часто называемый периодом инкассации долгов дебиторов:

Показывает средний, сложившийся за период, срок расчета покупателей с предприятием. Положительно оценивается его снижение и наоборот. Чем более продолжителен период погашения, тем выше риск непогашения дебиторской задолженности.

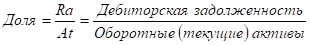

3. Доля дебиторской задолженности в общем объеме текущих активов:

Чем выше данный показатель, тем менее мобильна структура оборотных активов.

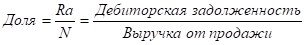

4. Доля дебиторской задолженности в выручке от продажи товаров, продукции, работ, услуг:

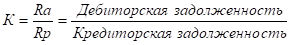

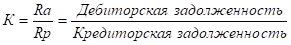

5. Коэффициент соотношения дебиторской и кредиторской задолженности:

оптимальное значение 0,9−1.

Если коэффициент больше 1, то дебиторская задолженность превышает кредиторскую, если меньше 0,9 это означает снижение платежеспособности предприятия.

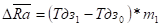

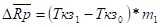

6. Сумму средств, условно привлеченных или отвлеченных из оборота в результате повышения или снижения оборачиваемости дебиторской задолженности, рассчитывают по формуле:

.

где m1 — однодневная сумма оборота, тыс. руб. (выручка от продажи продукции, работ, услуг за период / количество дней в периоде);

Тдз период погашения дебиторской задолженности, дней.

Критерии:

ДRa < 0 означает дополнительное привлечение средств в оборот за счет ускорения сроков расчетов с дебиторами (более быстрого высвобождения средств из дебиторской задолженности);

ДRa > 0 свидетельствует о дополнительном отвлечении средств из оборота за счет замедления сроков расчетов, т. е. фактической иммобилизации средств в дебиторскую задолженность.

Качество дебиторской задолженности характеризуется следующими показателями:

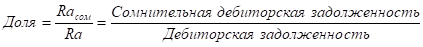

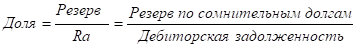

7. Доля сомнительной задолженности в составе дебиторской:

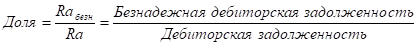

8. Доля безнадежной задолженности в составе дебиторской:

9. Доля резерва по сомнительным долгам в общей сумме дебиторской задолженности.

Рост уровня данного коэффициента свидетельствует о снижении качества дебиторской задолженности.

Расчет влияния факторов на изменение периода оборота дебиторской задолженности проводится с использованием способов детерминированного факторного анализа по факторной модели:

.

В ходе анализа следует сравнить оборачиваемость дебиторской и кредиторской задолженности, а также суммы привлеченных и отвлеченных средств (источников) за счет изменения сроков расчетов.

Кредиторская задолженность — это средства, временно привлеченные в оборот предприятия. При оценке кредиторской задолженности используются следующие показатели:

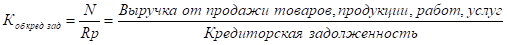

1. Коэффициент оборачиваемости кредиторской задолженности:

Рост коэффициента оборачиваемости кредиторской задолженности Коб. кз означает относительное снижение коммерческого кредита, предоставляемого организации, а снижение свидетельствует о расширении покупок в кредит.

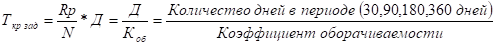

2. Период погашения кредиторской задолженности Ткз.

Отражает средний срок, в течение которого организация расплачивается по своим долгам с кредиторами (не учитываются банки) При прочих равных условиях положительно оценивается снижение показателя.

Низкая оборачиваемость кредиторской задолженности может говорить как об имеющихся в организации проблемах с платежеспособностью, так и о целенаправленной задержке кредиторской задолженности в качестве дополнительного источника средств в ее обороте.

3. Коэффициент соотношения кредиторской задолженности к собственному капиталу.

Показывает сколько предприятие привлекает средств на единицу собственного капитала.

4. Коэффициент соотношения дебиторской и кредиторской задолженности:

оптимальное значение 0,9−1.

5. Расчет суммы источников, дополнительно привлеченных и отвлеченных из оборота за счет снижения или роста оборачиваемости кредиторской задолженности, аналогичен расчету по дебиторской задолженности. Однако критерии оценки прямо противоположны, противоположны по своей сути и сами эти задолженности:

Критерии:

ДRp > 0 означает дополнительное привлечение источников в оборот организации за счет увеличения сроков расчетов с кредиторами;

ДRp < 0 свидетельствует о дополнительном отвлечении источников из оборота за счет сокращения сроков расчета с кредиторами, более быстрого возврата долгов кредиторам.

Факторные модели для расчета влияния факторов на изменение оборачиваемости кредиторской задолженности аналогичны моделям по дебиторской задолженности.

Для организации выгодно, чтобы оборачиваемость дебиторской задолженности равнялась таковой по кредиторской или была несколько выше ее, а сумма средств, условно отвлеченных из оборота за счет снижения оборачиваемости дебиторской задолженности, была меньше отвлечения источников из оборота за счет роста оборачиваемости кредиторской задолженности:

Коб.дз? Коб. кз или Тдз? Ткз;

ДRa (отвлеченная)? ДRp (отвлеченная). Динамика дебиторской и кредиторской задолженностей, интенсивность их увеличения или уменьшения, качество и оборачиваемость оказывают большое влияние на финансовое состояние организации.

Методы анализа кредиторской задолженности, источники информации такие же, как у дебиторской задолженности.