Оценка расходов банка

Дня оценки источников прибыли, для планирования и более глубокого изучения резервов ее роста предлагаем использовать в филиале № 305 ОАО «АСБ Беларусбанк» методику анализа финансовых результатов, построенную на основе группировки данных отчета о прибыли и убытках по критерию стабильности. Вместе с тем отметим, что этот анализ не имеет глубокий характер в связи с тем, что в указанной форме… Читать ещё >

Оценка расходов банка (реферат, курсовая, диплом, контрольная)

Оценка выполнения плана и динамики расходов банка

Анализ расходов банка дает возможность изучения результатов деятельности банка, а, следовательно, и оценки эффективности его как коммерческой организации. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли. Анализ финансовой деятельности банка производится одновременно с анализом ликвидности баланса банка, и на основании полученных результатов делаются выводы относительно надежности банка в целом.

Отдел учета внутрибанковских операций, к которым и относится учет расходов банка, постоянно анализирует состав и динамику расходов банка для обеспечения бесперебойной деятельности банка и создания необходимых условий для привлечения на обслуживание юридических и физических лиц.

При анализе расходов банка используются:

- — информационно-аналитические материалы территориальных органов Министерства статистики и анализа Республики Беларусь о социальноэкономическом развитии региона;

- — информация банка о деятельности различных отделов: кредитных операций, ценных бумаг, внутрибанковких операций им др.;

- — укрупненный бухгалтерский баланс банка (филиала) (форма № 1 годового отчета) за исследуемый период (приложение А);

- — детализированный (до счетов 4-го порядка) баланс банка (филиала) за отчетные периоды;

- — оборотная ведомость по лицевым счетам 4-го порядка за исследуемые даты, включая, при необходимости, квартальную и месячную детализацию;

- — отчет о прибыли и убытках (форма № 2 годового отчета) за исследуемые периоды;

- — сведения о структуре привлечённых ресурсов и величине процентных ставок, сведения о выданных кредитах и величине процентных ставок по валютным кредитам за исследуемый период;

- — договоры и первичные документы по оформлению и отражению в учете расходов (мемориальные ордера, депозитные договоры по вкладам в иностранной валюте и белорусских рублях, дополнительные соглашения к ним об изменении процентных ставок, выписки из лицевых счетов клиентов, кассовая книга, распоряжения бухгалтерии о выдаче и движении депозитов и кредитов и ДР-Х

- — детализированная ведомость доходов и расходов за эти периоды, включая, при необходимости, детализацию по кварталам или месяцам;

- — отчет о прибыли и убытках в разрезе отдельных лицевых счетов (при необходимости);

Кроме того, информация по расходам банка отражается в следующих формах отчетности, составляемых банком:

- — ежедневный баланс содержит сведения об остатках на начало и конец дня активов и пассивов, дебетовые и кредитовые обороты за день по всем счетам. Баланс имеет информацию по каждому счету с указанием кодов счетов. Аналогичную информацию по разным временным интервалам (месяц, квартал, полугодие, 9 месяцев, год) можно получить в балансах за соответствующий промежуток времени;

- — общую информацию по всем активам и пассивам, их структура по указанному временному периоду можно получит из формы 5АРС «Структура активов и пассивов банка». Форма 5АРС содержит информацию по рублевым и валютным операциям в рублевом эквиваленте. Форма оставляется за любой отчетный период в течение года;

- — Форма 42Н «Сведения о структуре привлеченных ресурсов/выданных кредитов и величине процентных ставок» представляет информацию по всем видам активов и пассивов в разрезе фактических остатков, среднедневных остатков за 360 дней, содержится информация по уплаченным и полученным процентам, указывается среднегодовая процентная ставка. Форма 42Н позволяет провести расчет влияния факторов на процентные доходы банка от кредитных операций в белорусских рублях и в иностранной валюте.

В исследуемом филиале составляется множество различных «частных» внутрибанковских форм, позволяющих специалистам полнее и быстрее получать оперативную аналитическую информацию по расходам банка, контролировать доходы и расходы банка.

Отчет о прибыли и убытках (форма № 2 годового отчета) как укрупненный, так и детализированный (содержит доходы и расходы по МФК) позволяет оценить суммы полученных доходов и расходов от валютных операций как в целом, так и в разрезе отдельных лицевых счетов 4-го порядка. При этом следует учитывать, что особенности работы филиала — это то, что он может получать доходы и нести расходы по операциям с головным банком, однако, в связи с тем, что операции по перераспределению кредитных ресурсов, иностранной валюты, ценных бумаг между филиалами банка нельзя рассматривать как сделку ввиду отсутствия второй стороны по договору, то это не влечет за собой получения прибыли юридическим лицом [10, с. 189]. Связано это с тем, что филиал не является юридическим лицом и по всем его обязательствам и требованиям отвечает головной банк [10, с. 189].

Целью анализа расходов банка является выявление резервов снижения расходов и, как следствие, роста прибыльности банка и на этой основе формулирование рекомендаций руководству банка по проведению соответствующей политики в области пассивных и активных операций.

На первоначальном этапе оценим структуру и динамику совокупных расходов филиала № 305 ОАО «АСБ Беларусбанк» (таблица 2.1).

Таблица 2.1 — Состав, структура и динамика расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение (+.-). | Темп изменения, %. | |||

сумма, млн р. | уд. вес, %. | сумма, млн р. | уд. вес, %. | сумма, млн р. | уд. вес, %. | ||

1. Процентные расходы. | 3735,8. | 29,07. | 4936,9. | 28,50. | 1201,1. | — 0,57. | 132,15. |

2. Непроцентные расходывсего. | 9117.04. | 70,93. | 12 386,8. | 71,50. | 3269,76. | 0,57. | 135,86. |

в том числе. | |||||||

2.1. Комиссионные расходы. | 677,4. | 5,27. | 572,2. | 3,30. | — 105,2. | — 1,97. | 84,47. |

2.2. Прочие банковские расходы. | 2810,3. | 21,87. | 3857,5. | 22,27. | 1047,2. | 0,40. | 137,26. |

2.3. Операционные расходы. | 5013,9. | 39,01. | 5880,3. | 33,94. | 866,4. | — 5,07. | 117,28. |

2.4. Отчисления в резервы. | 347,1. | 2.70. | 1808,9. | 10.44. | 1461,8 7,74. | в 5,2 раза. | |

2.5. Долги, списанные с баланса. | 0,04. | ; | ; | — 0,04. | 0,00. | ; | |

2.6. Налог на прибыль (доход). | 268,3. | 2,09. | 267,9. | 1,55. | — 0,4. | — 0,54. | 99,85. |

Итого расходов. | 12 852,84. | 100,00. | 17 323,7. | 100,00. | 4470,86. | 0,00. | 134,78. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Данные таблицы 2.1 свидетельствуют о росте расходов банка на 4470,86 млн. р. за 2010 г. Темп роста составил 134,78%. Данный факт нельзя однозначно оценить как отрицательный, так как рост может быть обеспечен за счет наращивания ресурсной базы банка, в таком случае увеличение процентных расходов вполне оправдано.

В 2010 г. по сравнению с 2009 г. произошел рост таких расходов как процентные, прочие банковские расходы, операционные, отчисления в резервы. Рост процентных расходов на 1201,1 млн. р. свидетельствует о развитии вкладных операций в банке, так как за 2010 г. было открыто несколько новых видов вкладов, при этом операций с ценными бумагами практически не осуществлялось. Соответственно возросли и отчисления в резервы на 1461,8 млн. р. Прочие банковские расходы возросли на 1047,2 млн. р., а операционные расходы — на 866,4 млн. р. Наибольшими темпами отметился рост отчислений в резервы — 521,15%, а наименьшими темпами росли комиссионные расходы — 84,47%.

Анализ структуры расходов банка показал, что наибольший удельный вес в расходах банка в 2009 г. составляли непроцентные расходы — 70,93%, а в данной группе — операционные расходы — 39,01%. В 2010 г. данная тенденция практически не изменилась. Отмечается рост непроцентных расходов на 0,57 п.п., и соответственно снижение процентных на 0,57 п.п. В составе непроцентных расходов снижение операционных расходов на 5,07 п.п. в первую очередь свидетельствует об оптимизации расходов, которые не связаны с операциями банка. Доля отчислений в резервы увеличились на 7,74 п.п., что говорит о развитии кредитных и вкладных операций банка, так как размеры отчислений в резервы напрямую зависят от величины вкладов и выданных кредитов. Удельный вес налога на прибыль снизился на 0,54 п.п., что свидетельствует о снижении налоговой нагрузки на объекты налогообложения в банке. В 2010 г. по сравнению с 2009 г. наблюдается снижение доли долгов, списанных с баланса: в 2009 г. данный показатель составлял 0,04 млн. р., а в 2010 г. данный показатель не значился. Изменение структуры по остальным расходам весьма несущественно.

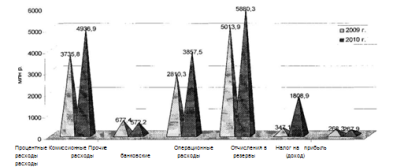

Представим динамику расходов банка на рисунке 2.1.

Рисунок 2.1 — Динамика расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг., млн. р.

Примечание — Источник: собственная разработка на основе данных таблицы 2.1.

Данные рисунка 2.1 свидетельствуют о росте процентных расходов, про, чих банковских расходов, операционных расходов, отмечается значительный рост отчислений в резервы, что связано с увеличением нормативов отчислений в резервы. В 2010 г. отсутствуют долги, списанные с баланса, что является положительной тенденцией в структуре расходов филиала банка.

Представим структуру расходов банка на рисунке 2.2.

Данные рисунка 2.2 свидетельствуют о том, что доля процентных расходов составила 28,50%, а доля операционных расходов — 33,94%. Значительную долю занимают прочие банковские расходы 22,27%.

Рисунок 2.2 — Структура расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2010 г., %.

Примечание — Источник: собственная разработка на основе данных таблицы 2.1.

На следующем этапе проанализируем состав и структуру процентных расходов банка (таблица 2.2).

Таблица 2.2 — Состав, структура и динамика процентных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение, (±). | Темп изменения, %. | |||

сумма, млн р. | уд. вес, %. | сумма, млн р. | уд. вес, %. | сумма, млн р. | уд. вес, ' %. | ||

Процентные расходы, всего. | 3735,8. | 4936,9. | 1201,1. | 132,15. | |||

3 .Проценты по счетам клиентов. | 33,932. | 0,91. | 55,256. | 1,12. | 21,324. | 0,21. | 162,84. |

1.1. Проценты по счетам небанковских финансовых организаций. | 0,124. | 0,00. | 0,179. | 0,00. | 0,055. | 0,00. | 144,35. |

1.2. Проценты по счетам коммерческих организаций. | 9,423. | 0,25. | 14,181. | 0.29. | 4,758. | 0,04. | 150,49. |

1.3. Проценты по счетам некоммерческих организаций. | 0,613. | 0,02. | 1,423. | 0,03. | 0,81. | 0,01. | в 2,3 раза. |

1.4. Проценты по счетам физических лиц. | 23.772. | 0,64. | 39,473. | 0,80. | 15,701. | 0,16. | 166.05. |

2. Проценты по депозитам. | 3594,66. | 96,22. | 4610,75. | 93,39. | 1016,1. | — 2,83. | 128,27. |

2.1 .Проценты по депозитам коммерческих организаций. | 19.983. | 0,53. | 12,228. | 0,25. | — 7,755. | — 0.29. | 61.19. |

2.2 Проценты по вкладам физических лиц. | 3574,67. | 95,69. | 4591,07. | 92,99. | 1016,39. | — 2,69. | 128,43. |

2.3. Проценты по депозитам небанковских финансовых организаций. | 5,5. | 0,11. | 5,5. | 0,11. | |||

2.4. Проценты по депозитам некоммерческих организаций. | 1,957. | 0,04. | 1,957. | 0,04. | |||

3. Процентные расходы по операциям по бюджетным средствам. | 2,874. | 0,08. | 47.512. | 0,96. | 44,638. | 0,89. | в 16,5 раза. |

4. Процентные расходы по ценным бумагам. | 57.435. | 1.54. | 62,431. | 1.26. | 4.996. | — 0.27. | 108,70. |

4.1. Проценты по депози тным сертификатам. | 0,45. | 0,01. | 0,962. | 0,02. | 0,512. | 0,01. | в 2,1 раза. |

4.2. Проценты по сберегательным сертификатам. | 4,258. | 0,11. | 0.329. | 0,01. | — 3,929. | — 0,11. | 7,73. |

4.3. Процентные расходы по облигациям. | 52,727. | 1,41. | 61,14. | 1,24. | 8,413. | — 0,17. | 115,96. |

5. Прочие процентные расходы. | 0,067. | 0,00. | 154,282. | 3,13. | 154,215. | 3,12. | в 2302 раза. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Данные таблицы 2.2 свидетельствуют о росте за 2010 г. процентных расходов на 1201,1 млн. р.

Наибольший рост расходов произошел по процентным расходам по депозитам физических лиц — на 1016,39 млн. р. Данный рост обеспечен стремительным ростом вкладов населения. Кроме того, увеличились такие расходы как процентные расходы по ценным бумагам за счет увеличения их выпуска — на 4,996 млн. р., проценты по счетам физических лиц возросли на 15,701 млн. р. расходы по операциям по бюджетным средствам возросли на 44,638 млн. р.

Структура процентных расходов изменилась не значительно. Наибольший рост в структуре расходов наблюдался по прочим процентным расходам — на 3,12 п.п., наибольшее снижение удельного веса расходов произошло по депозитам на 2,83 п.п.

Процентные расходы по текущим счетам увеличились на 0,21 п.п., что свидетельствует о росте средств на текущих счетах клиентов и соответственно о росте расходов за их использование. В 2010 г. снизились расходы по сберегательным сертификатам на 0,11 п.п., что объясняется перераспределением средств между депозитными сертификатами и сберегательными.

Следует отметить, что в 2010 г., по сравнению с 2009 г. средства в депозиты стали размещать и небанковские финансовые организации, их удельный вес составил 0,11% в общем объеме расходов. Данная тенденция наблюдается и по средствам некоммерческих организаций. Их удельный вес составил 0,04%.

Представим структуру процентных расходов на рисунке 2.3.

Рисунок 2.3 — Структура процентных расходов по текущим счетам филиала № 305 ОАО «АСБ Беларусбанк» за 2010 г., %.

Примечание — Источник: собственная разработка на основе данных таблицы 2.2.

Данные рисунка 2.3 свидетельствуют о том, что в 2010 г. отмечается значительный рост процентов по счетам физических лиц и по счетам коммерческих организаций.

Далее проанализируем состав и структуру процентных расходов по видам клиентов (таблица 2.3).

Данные таблицы 2.3 свидетельствуют о росте за 2010 г. процентных расходов по счетам клиентов на 21,324 млн. р. Наибольший рост расходов произошел по процентным расходам по счетам физических лиц — на 15,701 млн. р. Данный рост обеспечен стремительным ростом вкладов населения. Кроме того, увеличились такие расходы как процентные расходы по счетам коммерческих организаций за счет увеличения выпуска долговых ценных бумаг, в которые вкладывали средства организации — на 4,758 млн. р.

Таблица 2.3 — Состав, структура и динамика процентных расходов по видам клиентов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение, (+.-). | Темп изменения, %. | |||

сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | ||

1 .Проценты по счетам клиентов. | 33,932. | 55,256. | 21,324. | 162,84. | |||

1.1. Проценты по счетам небанковских финансовых организаций. | 0,124. | 0,37. | 0,179. | 0,32. | 0,055. | — 0,04. | 144,35. |

1.2. Проценты по счетам коммерческих организаций. | 9,423. | 27,77. | 14,181. | 25,66. | 4,758. | — 2,11. | 150,49. |

1.3. Про центы по счетам некоммерческих организаций. | 0,613. | 1.81. | 1,423. | 2,58. | 0,81. | 0,77. | 232,14. |

1.4. Проценты по счетам физических лиц. | 23,772. | 70,06. | 39,473. | 71,44. | 15,701. | 1,38. | 166,05. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

В структуре процентных расходов по видам клиентов произошли следующие изменения: Доля процентов по счетам коммерческих организаций снизилась на 13,59 п.п., при этом увеличилась доля процентов по счетам физических лиц на 1,38 п. п и составила 71,44%.

Для анализа расходных статей по сравнению с плановыми данными составляется таблица с аналогичными показателями. С целью определения степени выполнения плана, целевого использования средств и изыскания резервов их экономии рассматривается каждая расходная статья. Затем изучаются причины допущенных перерасходов и неоправданные из них относятся к резервам экономии средств.

Приведем анализ выполнения плана расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2010 г. (таблица 2.4).

Таблица 2.4 — Процентные расходы филиала № 305 ОАО «АСБ Беларусбанк» за 2010 г., млн. р.

Показатели. | 2010 г. | Отклонения, (+,-). | Процент выполнения плана, %. | |

план. | факт. | |||

Процентные расходы, всего. | 4920,6. | 4936,9. | 16,3. | 100,33. |

1 .Проценты по счетам клиентов. | 55,1. | 55,256. | 0,156. | 100,28. |

Показатели. | 2010 г. | Отклонения, (+,-). | Процент выполнения плана. %. | |

план. | факт. | |||

2. Процентные расходы по депозитам. | 4610,75. | — 109,25. | 97,69. | |

3. Процентные расходы по операциям по бюджетным средствам. | 45,24. | 47,512. | 2,272. | 105,02. |

4. Процентные расходы по ценным бумагам. | 61,541. | 62,431. | 0,89. | 101,45. |

5. Прочие процентные расходы. | 124,758. | 154,282. | 29,524. | 123,67. |

Примечание — Источник: собственная разработка на основе данных филиала № 305, ОАО «АСБ Беларусбанк» .

Из таблицы 2.4 видно, что процентные расходы в 2010 г. достигли поставленных планов и по отдельным расходам были превышены. В большей части расходы были примерно равны запланированным, однако необходимо определить причины их превышения над плановыми показателями.

Проанализируем влияние средних остатков привлеченных средств физических лиц и средних процентных ставок на величину процентных расходов (таблица 2.5).

Таблица 2.5 — Расчет влиянии факторов на процентные расходы по депозитам физических лиц филиала № 305 ОАО «АСБ Беларусбанк» за 2010 г.

Показатели. | 2009 г. | 2010 г. | Отклонения,. | Влияние факторов. |

1. Средние процентные ставки по привлеченным депозитам, %. | 8,597. | 8,579. | — 0,018. | — 0,018×53 549,25 — -9,639. |

2. Средние остатки по привлеченным депозитам, млн р. | 41 578,4. | 53 549,25. | 11 970,85. |

|

3. Процентные расходы по депозитам физических лиц, млн р. | 3574,7. | 4594,1. | 1019,4. |

|

Примечание Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Данные таблицы 2.5 свидетельствует о том, что в 2010 г. процентные расходы по депозитам физических лиц возросли на 1019,4 млн. р. На данный факт повлиял рост средних остатков по привлеченным депозитам на 11 970,85 млн. р., в результате чего расходы возросли на 1029,134 млн. р., а снижение процентных ставок по депозитам на 0,018% привело к снижению расходов на 9,639 млн. р.

Далее проанализируем влияние факторов на процентные расходы по текущим счетам юридических лиц (таблица 2.6).

Таблица 2.6 — Расчет влияния факторов на процентные расходы, но текущим счетам юридических лиц филиала № 305 ОАО «АСБ Беларусбанк» за 2010 г.

Показатели. | 2009 г. | 2010 г. | Отклонения, (+,-). | Влияние факторов. |

1. Средние процентные ставки по текущим счетам юридических лиц, %. | 0,87. | 0,72. | — 0,15. | — 0.15×1969,4 = -2,95. |

2. Средние остатки по текущим счетам юридических лиц, млн р. | 1080,4. | 1969,4. | 889×0,87=7,73. | |

3. Процентные расходы по текущим счетам юридических лиц, млн р. | 9,40. | 14,18. | 4,78. | — 2,95+7,73=4,78. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Данные таблицы 2.6 свидетельствует о том, что в 2010 г. процентные расходы по текущим счетам юридических лиц возросли на 4,78 млн р. На данный факт повлиял рост средних остатков по текущим счетам на 889 млн р., в результате чего расходы возросли на 7,73 млн р., а снижение процентных ставок по текущим счетам на 0,15% привело к снижению расходов на 2,95 млн. р.

Далее оценим влияние факторов на изменение процентной маржи (таблица 2.7).

Таблица 2.7-Расчет влняния факторов на изменение процентной маржи филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение. (+; -). | Подстановка 1. | Подстановка 2. | Влияние факторов. |

1. Процентные доходы, млн р. | 8415,1. | 10 825,1. | 10 825,1. | 10 825,1. | 9,55−6,30=3,25. | |

2. Процентные расходы, млн р. | 3735,8. | 4936,9. | 1201.1. | 3735,8. | 4936,9. | 7,93−9,55=-1,62. |

3. Средние остатки активов, приносящие доход, млн р. | 74 215,8. | 95 598,2. | 21 382,4. | 74 215,8. | 74 215.8. | 6,16−7,93=-1,77. |

4. Коэффициент фактической процентной маржи, ((1−2)/3*100), %. | 6,30. | 6,16. | — 0,14. | 9,55. | 7,93. | 3,25−1,62−1,77=-0,14. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Данные таблицы 2.7 свидетельствует о том, что в 2010 г. коэффициент фактической процентной маржи снизился на 0,14%. На данный факт повлиял рост процентных доходов на 2410 млн. р., в результате чего коэффициент фактической процентной маржи возрос на 3,25%, а рост процентных расходов на 1201,1 млн. р. привел к снижению результативного показателя на 1,62%. Рост средних остатков активов, приносящих доходов привел к снижению коэффициента на 1,77%. Таким образом, совокупное влияние факторов привело к снижению результативного показателя на 0,14%.

Таким образом, анализ процентных расходов показал, что их рост в первую очередь обусловлен развитием деятельности филиала № 305 ОАО «АСБ Беларусбанк». Так, в 2010 г. были открыты новые виды депозитов, возобновлен выпуск облигаций и т. д.

Следующим этапом проведения анализа расходов банка является анализ непроцентных расходов, для чего сначала определяется их место (доля) в общей сумме расходов, а затем их состав и структура. Далее изучаются изменения состава и структуры непроцентных расходов в динамике и дается оценка степени выполнения плана по ним.

Оценка динамики и структуры непроцентных расходов приведена в таблице 2.8.

Таблица 2.8 — Состав, структура и динамика непроцентных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение (+,-). | Темп изменения,. | |||

сумма, млн р. | уд.вес,. %. | сумма, млн р. | УД.вес,. %. | сумма, млн р. | уд.вес,. %. | %. | |

1. Непроцентгше расходывсего. | 9117,04. | 100,00. | 12 386,8. | 100,00. | 3269,76. | 135,86. | |

В том числе. | |||||||

1.1. Комиссионные расходы. | 677,4. | 7,43. | 572,2. | 4,62. | — 105,2. | — 2,81. | 84,47. |

1.2. Прочие банковские расходы. | 2810,3. | 30,82. | 3857,5. | 31,14. | 1047,2. | 0,32. | 137,26. |

1,3. Операционные расходы. | 5013,9. | 54,99. | 5880,3. | 47,47. | 866,4. | — 7.52. | 117,28. |

1.4. Отчисления в резервы. | 347,1. | 3,81. | 1808,9. | 14,60. | 1461,8. | 10,80. | 521,15. |

1.5. Долги, списанные с баланса. | 0,04. | 0,00. | ; | — 0,04. | ; | ; | |

1.6. Налог на прибыль (доход). | 268,3. | 2,94. | 267,9. | 2,16. | — 0,4. | — 0,78. | 99,85. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Из таблицы 2.8 видно, что непроцентные расходы в 2010 г. по сравнению с 2009 г. возросли на 3269,76 млн. р. На данный факт повлиял рост следующих расходов: прочие банковские расходы увеличились на 1047,2 млн. р., операционные расходы — на 866,4 млн. р., отчисления в резервы — на 1461,8 млн. р. Следует отметить, что в сравниваемых периодах произошло снижение комиссионных расходов на 105,2 млн. р.

Структура непроцентных расходов изменилась не значительно. Наибольший удельный вес как в 2009 г., так и в 2010 г. занимают операционные расходы, хотя стоит отметить о том, что их удельный вес в 2010 г. снизился на 7,52 п.п. Темп роста отчислений в резервы превышает все остальные и составил рост более чем в 5,2 раза, снижение темпа роста налога на прибыль свидетельствует о снижении налоговой нагрузки.

Значительный удельный вес занимают прочие банковские расходы: в 2009 г. — 30,82%, в 2010 г. — 31,14%.

Доля операционных расходов в общей сумме непроцентных расходов снизилась на 7,52 п.п., комиссионных расходов.

— на 2,81 п.п. Снижение расходов оказывает положительное влияние на финансовые результаты деятельности банка.

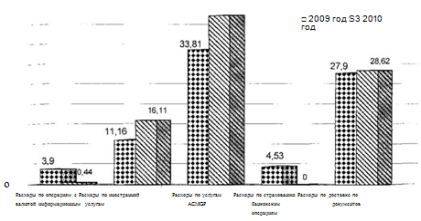

Представим структуру непроцентных расходов на рисунке 2.4.

54,99.

Рисунок 2.4 — Структура непроцентных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Примечание — Источник: собственная разработка на основе данных таблицы 2.8.

Данные рисунка 2.4 свидетельствуют о том, что в 2010 г. по сравнению с 2009 г. отмечается рост доли отчислений в резервы и снижение доли операционных расходов.

Далее проанализируем выполнение плана непроцентных расходов филиала № 305 ОАО «АСБ Беларусбанк» в 2010 г. Данные анализа представлены в таблице 2.9.

Данные таблицы 2.9 свидетельствуют о превышении поставленных планов расходов банка. Наибольшее превышение наблюдается по прочим банковским расходам — 113,45%, комиссионным расходам — 112,06%. Экономия средств произошла по таким расходам как операционные расходы и налог на прибыль. Непроцентные расходы превысили план на 146,4 млн. р. или на 4,16%, однако это не столь высокий показатель, тем более что он напрямую сопряжен с объемами деятельности банка, поэтому расширение деятельности сверх установленных плановых показателей повлекла рост незапланированных расходов.

Таблица 2.9 — Неироцеитиые расходы филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг., млн. р.

Показатели. | 2010 год. | Отклонение, ('+,-). | Процент выполнения плана, %. | |

план. | факт. | |||

1. Непроцентные расходы — всего. | 11 891,1. | 12 386,8. | 146.4. | 104,16. |

1.1. Комиссионные расходы. | 510,6. | 572,2. | 61,6. | 112,06. |

1.2. Прочие банковские расходы. | 3857,5. | 457,5. | 113,45. | |

1.3. Операционные расходы. | 5910,3. | 5880,3. | — 30. | 99,49. |

1.4. Отчисления в резервы. | 1800'. | 1808,9. | 0,9. | 100,49. |

1.5. Долги, списанные с баланса. | '. | ; | — I. | |

1.6. Налог на прибыль (доход). | 270,2. | 267,9. | — 2,3. | 99,14. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Рост отчислений в резервы сверх запланированных объясняется ростом кредитов, выданных также сверх плана. Налог на прибыль в 2010 г. был ниже запланированного, так как за текущий год в налогообложении прибыли банков произошло снижение налоговой нагрузки.

Затем проводится более глубокий анализ с целью изучения расходов, произведенных банком в зависимости от вида осуществляемых операций. Например, расходы на содержание персонала анализируются в разрезе заработной платы, премий, материальной помощи и прочих социальных выплат, расходов на подготовку кадров, на командировки и пр.

Проведем анализ комиссионных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг. (таблица 2.10).

Таблица 2.10 — Структура и динамика комиссионных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение, (+,-). | Темп. | |||

сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес. ' %. | изменения, %. | |

1. Комиссионные расходы. | 677,362. | 100,00. | 572,174. | 100,00. | — 105,198. | ; | 84,47. |

1.1. Комиссионные расходы по документарным операциям. | 0,662. | оло. | 0,174. | 0,03. | — 0,488. | — 0,07. | 26,28. |

1.2. Прочие банковские расходы. | 77,3. | 11,41. | 99,97. | 494,7. | 88,56. | 739,97. | |

1.3. По операциям с денежной наличностью. | 599,4. | 88,49. | — 88,49. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Анализируя данные таблицы 2.10 можно сделать вывод о том, что в 2010 г. снизились комиссионные расходы на 105,19 млн. р., в том числе произошло снижение комиссионных расходов по документарным операциям на 0,488 млн р. В структуре комиссионных расходов в 2009 г. занимали расходы по операциям с денежной наличностью, однако в 2010 г. данную группу счетов отменили, а расходы учитывают в составе прочих банковских расходов, которые увеличились на 494,7 млн. р. и составили в 2010 г. 99,97% в объеме комиссионных расходов.

Представим динамику комиссионных расходов на рисунке 2.5.

Рисунок 2.5 — Динамика комиссионных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг., млн. р.

Примечание — Источник: собственная разработка на основе данных таблицы 2.10.

Данные рисунка 2.5 свидетельствуют о том, что в 2010 г. отмечается стремительный рост прочих банковских расходов, при этом наблюдается снижение расходов по операциям с денежной наличностью.

На следующем этапе анализа расходов филиала № 305 ОАО «АСБ Беларусбанк» оценим состав, динамику и структуру прочих банковских расходов (таблица 2.11).

Таблица 2.11 — Структу ра и динамика прочих банковских расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение, (+,-). | Темп измене. | |||

сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | ния, %. | |

1. Прочие банковские расходы. | 2810,31. | 3857,45. | 1047,14. | 137,26. | |||

1.1 Расходы по операциям с иностранной валютой. | 3,9. | 0,14. | 0,44. | 0,01. | — 3,46. | — 0,13. | 11,28. |

1.2. Расходы по информационным услугам. | 11,16. | 0,40. | 16,11. | 0,42. | 4,95. | 0,02. | 144,35. |

1.3. Расходы по услугам автоматизированной системы межбанковских расчетов, международных платежных систем. | 33,81. | 1,20. | 42,4. | 1,10. | 8,59. | — 0,10. | 125,41. |

1.4. Расходы по страхованию по банковским операциям. | 4,53. | 0,16. | — 4,53. | — 0.16. | ; | ||

1.5. Расходы по доставке документов. | 27,9. | 0,99. | 28,62. | 0,74. | 0,72. | — 0,25. | 102,58. |

1.6. Расходы по инкассации. | 239,91. | 8,54. | 4,88. | 0,13. | — 235,03. | — 8,41. | 2,03. |

1.7. Расходы по операциям между филиалами. | 2489,1. | 88,57. | 3474.14. | 90,06. | 985,04. | 1,49. | 139,57. |

1.8. Расходы по отчислениям в Гарантийный фонд защиты вкладов и депозитов физических лиц. | 30,96. | 0,80. | 30,96. | 0,80. | |||

1.9. Расходы по перевозке. | 255,23. | 6,62. | 255,23. | 6,62. | |||

1.10. Прочие банковские расходы. | 4,67. | 0,12. | 4,67. | 0,12. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Из таблицы 2.11 видно, что в 2010 г. по сравнению с 2009 г. прочие банковские расходы увеличились на 1047,14 млн. р. Положительная динамика наблюдается практически по всем прочим расходам. Снижение отмечается по расходам по операциям с иностранной валютой — на 3,46 млн. р., расходам по страхованию — на 4,53 млн. р.

Наибольший рост отмечается по расходам по операциям между филиалами — на 985,04 млн. р. В 2010 г. данные расходы составили 3474,14 млн. р. В 2010 г. появились новые расходы: расходы по перевозке и составили 255,23 млн. р., расходы по отчислениям в Гарантийный фонд защиты вкладов и депозитов физических лиц составили 30,96 млн. р.

Структура прочих банковских расходов изменилась не значительно. Наибольший удельный вес занимают расходы по операциям между филиалами: в 2009 г. их удельный вес составлял 88,57%, а в 2010 г. увеличился на 1,49 п.п. и составил 90,06%. Расходы по перевозке составили в 2010 г. 6,62% в общей сумме прочих банковских расходов.

Операционные расходы являются наиболее весомой статьей расходов филиала № 305 ОАО «АСБ Беларусбанк». Данный факт объясняется разнообразием расходов относящихся к данной группе.

Проанализируем состав, структуру и динамику операционных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг. (таблица 2.12).

Таблица 2.12 — Структура и динамика операционных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Показатели. | 2009 год. | 2010 год. | Отклонение, (+,-). | Темп измене. | |||

сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | сумма, млн р. | уд.вес,. %. | ния, %. | |

1. Операционные расходы, всего. | 5881.4. | 868,4. | 117,32. | ||||

1.1. На содержание персонала. | 2329,9. | 46,48. | 2814,2. | 47,85. | 484,3. | 1,37. | 120,79. |

1.2. По эксплуатации земельных участков, помещений и прочих основных средств. | 16,18. | 856,1. | 14,56. | 45,1. | — 1,62. | 105,56. | |

1.3. Платежи в бюджет и внебюджетные фонды. | 1370,5. | 27,34. | 1599,3. | 27,19. | 228.8. | — 0,15. | 116,69. |

1.6. Прочие операционные расходы. | 501,6. | 10,01. | 611,8. | 10,40. | 110,2. | 0,40. | 121,97. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Данные таблицы 2.12 свидетельствуют о том, что операционные расходы банка возросли на 17, 32%, что вызвано ростом расходов на содержание персонала на 484,3 млн. р., платежей в бюджет и внебюджетные фонды на 228,8 млн. р. Доля расходов на содержание персонала возросла на 1,37% и составила в 2010 г. 47,85%. Усилия банка по снижению неоправданных расходов следует сосредоточить прежде всего на таких статьях, как расходы, связанные с созданием резервов под сомнительную задолженность (за счет улучшения качества кредитного портфеля банка), с обеспечением функционирования банка (административно-хозяйственные, расходы на ремонт помещений, основных средств (в случае их перерасхода)), с уплатой штрафов, пеней, неустоек и др.

Существенное значение в анализе расходов имеют показатели, характеризующие отношение разных видов расходов к средней сумме активных операций. Например, отношение расходов на содержание персонала, хозяйственных расходов, отчислений в резервы, долгов, списанных в убыток, прочих расходов. Данные показатели характеризуют эффективность осуществления банком активных операций.

Рисунок 2.6 — Структура и динамика операционных расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010 гг.

Примечание — Источник: собственная разработка на основе данных таблицы 2.10.

Данные рисунка 2.6 свидетельствуют о том, что наибольший удельный вес в составе операционных расходов составляют расходы на содержание персонала — более 45%, более 25% составляют платежи в бюджет в общей сумме операционных расходов, прочие операционные расходы за анализируемый период практически не изменили свой удельный вес и составляют более 10%.

Проанализируем показатели окупаемости расходов банка в таблице 2.13.

Таблица 2.13 — Показатели окупаемости расходов филиала № 305 ОАО «АСБ Беларусбанк» за 2009;2010гг.

План мер по финансовому оздоровлению банка должен обязательно содержать меры по получению дополнительных доходов, источниками которых могут быть безрисковые комиссионные операции и операции, не требующие больших затрат, а также размещение привлеченных ресурсов под конкретные рентабельные операции.

На финансовом рынке Республики Беларусь по мере обострения конкуренции на рынке кредитов и других доходных активов и по мере того, как многие кредиты переходят в разряд просроченных, сомнительных, все большее число белорусских банков стали уделять внимание увеличению непроцентной прибыли в форме комиссионного вознаграждения. Подобный подход позволяет белорусским банкам увеличивать размер чистой прибыли, что, в конечном счете, сказывается на общем показателе экономической эффективности работы банка;

4) готовность населения хранить свои сбережения в белорусских банках.

Формирование портфеля банковских услуг является одним из ключевых моментов для эффективной работы банка как с уже имеющимися у него клиентами, так и с потенциальными.

В условиях крайне жесткой конкуренции важнейшей составляющей на рынке банковских услуг является способность банка эффективно взаимодействовать с потенциальными потребителями. Именно поэтому деятельность коммерческого банка должна основываться на маркетинге, в обязательном порядке необходимо использовать стратегию максимального удовлетворения потребностей клиентов;

- 5) децентрализация банковского маркетинга (концентрация усилий сотрудников исключительно на своих операциях), а также создание в банке системы перекрестных продаж;

- 6) адекватное и своевременное реагирование на возникающие в банках проблемные и кризисные ситуации;

- 7) совершенствование корпоративного управления и внутреннего контроля;

- 8) развитие информационных технологий;

- 9) кадровое обеспечение.

При оценке реальности плана финансового оздоровления учитываются также следующие факторы:

- — сможет ли банк нормально функционировать при планируемом уменьшении административно-хозяйственных расходов;

- — имеются ли технические и финансовые возможности для развития операций, которые могут принести доход с учетом показателей средней доходности таких операций в регионе;

- — возможность реализации активов: сначала — вообще, а затем возможность реализации по планируемой цене и в установленные сроки;

- — реальность взыскания дебиторской задолженности с учетом имеющихся судебных решений.

Если анализ реальности и возможности восстановления прибыльности, платежеспособности и ликвидности банка подтверждается, то оцениваются перспективы развития банка, при этом учитываются:

- — конкурентоспособность коммерческого банка с точки зрения квалификации ее персонала, объема и качества предлагаемых услуг, уровня банковских технологий и сервиса;

- — наличие устойчивых источников дохода;

- — перспективы выполнения пруденциальных норм деятельности;

- — наличие устойчивой клиентской базы;

- — заинтересованность собственников банка в его развитии [2, с. 247].

В процессе функционирования филиала № 305 ОАО «АСБ Беларусбанк» необходимо стремиться к обоснованному снижению расходов. Одним из методов контроля за обоснованностью расходов банка является бюджетирование, которое представляет собой составление системы взаимосвязанных финансовых планов (балансов) коммерческого банка.

В практике банков составляются следующие виды бюджетов: операционных доходов и расходов; финансовых ресурсов, расходов на персонал, капитальные вложения; административно-хозяйственных расходов. Срок планирования обычно составляет один год. Сметы плановых затрат составляются с учетом взаимосвязи состава затрат и направления их использования с учетом взаимосвязи состава затрат по сметам каждого подразделения банка.

Метод бюджетирования дает возможность управлять расходами банка на основе анализа причин отклонения фактических расходов от запланированных показателей и их соответствующей корректировки [32, с. 337].

Финансовое планирование или процесс составления годовых бюджетов создает набор ожидаемых финансовых результатов для управления банком и определения компенсации и планов стимулирования служащих. Бюджет представляет собой жизненно важную часть процесса управления риском. Любые отклонения от бюджета должны отслеживаться на месячной основе финансовым управлением. Фактически, отклонения от бюджета сигнализируют ещё на раннем этапе о том, что фактический профиль риска учреждения не соответствует желаемому [8, с. 143].

Важным условием успешного развития коммерческого банка является рост прибыли за счет стабильных источников и отсутствие значительного влияния нестабильных источников на рост положительного финансового результата.

Дня оценки источников прибыли, для планирования и более глубокого изучения резервов ее роста предлагаем использовать в филиале № 305 ОАО «АСБ Беларусбанк» методику анализа финансовых результатов, построенную на основе группировки данных отчета о прибыли и убытках по критерию стабильности. Вместе с тем отметим, что этот анализ не имеет глубокий характер в связи с тем, что в указанной форме отчетности отражаются чистые конечные результаты по источникам их получения — чистый процентный доход, чистый комиссионный доход, чистый доход от продажи валюты и т. д.

Под стабильными понимают доходы, которые остаются практически постоянными на протяжении достаточно длительного период времени и могут прогнозироваться на перспективу. Высокая стабильность свойственна, прежде всего, доходам от основной деятельности банка. Под стабильными источниками банковских доходов понимают совокупность процентных и комиссионных доходов. Источником и тех и других является традиционная деятельность банка.

Произведем группировку статей по критерию стабильных и нестабильных доходов филиала за 2009;2010 гг. с помощью данных таблицы 2.19.

По результатам проведенного по данным таблицы 2.19 анализа прибыли филиала № 305 ОАО «АСБ Беларусбанк» можно сделать вывод о том, что основными источниками банковской прибыли являются стабильные источники, но увеличение «бремени» и отчислений в резервы оказало решающее отрицательное влияние на размер прибыли филиала в 2010 году — ее снижение составило 222,3 млн. р.

Таблица 2.19 — Источники прибыли филиала № 305 ОАО «АСБ Беларусбанк» по критерию стабильности за 2009;2010 гг.

Показатели. | 2009 г. | 2010 г. | Отклонение, (+,-). | Темп изменения, %. |

1. Расходы, млн р. | 12 852,84. | 17 323,70. | 4470,86. | 134,78. |

1.1. Процентные расходы, млн р. | 3735,80. | 4936,90. | 1201,10. | 132,15. |

1.2. Непроцентные расходы, млн р. | 9117,04. | 12 386,80. | 3269,76. | 135,86. |

2. Прибыль, млн р. | 286,50. | 64,20. | — 222,30. | 22,41. |

3. Активы, млн р. | 87 418,40. | 106 634,20. | 19 215,80. | 121,98. |

Показатели. | 2009 г. | 2010 г. | Отклонение, (+; -). | Темп изменения, %. |

1. Процентные доходы, млн р. | 8 415,1. | 10 825,1. | +2 410,0. | 128.64. |

2. Комиссионные доходы, млн р. | 3 328,8. | 3 505,5. | +176,7. | 105,31. |

3. Стабильные источники, млн р. (стр.1+ стр.2). | 11 743,9. | 14 330,6. | +2 586,7. | 122,03. |

4. Нестабильные доходы, млн р. | 1 395,5. | 3 057,3. | +1 661,8. | 219,08. |

5. Расходы, млн р. | 12 237,4. | 15 246,9. | +3 009,5. | 124,59. |

6. Превышение расходов над нестабильными доходами — «бремя», млн р. (стр. 5 — стр.4). | 10 841,9. | 12 189,6. | +1 347,7. | 112,43. |

7. Стабильные источники минус «бремя», млн р. | 901,9. | 2 141,0. | +1 239,1. | 237,39. |

8. Отчисления в резерв, млн р. | 347,1. | 1 808,9. | +1 461,8. | 521,15. |

9. Прибыль до налогообложения, млн р. (стр. 7 — стр.8). | 554,8. | 332,1. | — 222,7. | 59,86. |

10. Налог на прибыть, млн р. | 268,3. | 267,9. | — 0,4. | 99,85. |

11. Чистая прибыль, млн р. | 286,5. | 64,2. | — 222,3. | 22,41. |

Примечание — Источник: собственная разработка на основе данных филиала № 305 ОАО «АСБ Беларусбанк» .

Представленная методика анализа расходов банка позволяет выявить и оценить основные причины прироста или падения прибыли, оценить источники увеличения чистой прибыли с количественной стороны. Положительные выводы можно сделать в случае прироста чистой прибыли за счет стабильных источников. Описанный прием анализа позволяют сделать первую общую оценку конечного финансового результата деятельности банка.

Для снижения расходов от деятельности филиала № 305 ОАО «АСБ Беларусбанк» актуальными, по нашему мнению, являются следующие направления оптимизации:

- — осуществление факторинговых операций (среднегодовая процентная ставка по факторингу в 2010 году составила 29,09%). Привлечение внимания клиентов необходимо осуществлять путем доведения ставки по данным активным операциям до разумного размера без ущерба для ликвидности банка. Считаем, что в 2012 году филиал № 305 ОАО «АСБ Беларусбанк» имеет возможность получить от данных операций доход в размере 55 млн. р. Следовательно, абсолютный прирост прибыли составит 55 млн. р.;

- — наращивание объема лизинговых операций, т.к. они являются весьма доходными для филиала (в 2010 году среднегодовая процентная ставка составила — 15,84%). В 2010 году по сравнению с 2009 годом среднедневные остатки задолженности по лизингу снизились на 644,4 млн. р., что привело к потере доходов по данным операциям. Считаем возможным достичь темпа роста доходов по данным операциям в 2012 году по сравнению с 2010 годом на уровне 125%.

Рассчитаем экономический эффект от внедрения данного мероприятия:

Э = 64,2 * (125 — 105,48) / 105,48 = 11,88 (млн. р.).

Следовательно, путем наращивания объема лизинговых операций филиал № 305 ОАО «АСБ Беларусбанк» сможет получить дополнительную прибыль в размере 11,88 млн. р.;

— расширение круга платных услуг и прочих нетрадиционных операций (предоставление гарантий, поручительств, оказание консультационной помощи клиентам, информационных услуг, оказание услуг по хранению ценностей, по доставке документов, перевозке и инкассации и др.).

Внедрение этого мероприятия по оценкам специалистов позволит увеличить темпы прироста банковских доходов на 10%. Вследствие этого экономический эффект от внедрения указанных мероприятий составит:

Э — (64,2×1,1) — 64,2 = 6,42 (млн. р.);

Общий экономический эффект от внедрения всех предложенных мероприятий составит: Э = 55 + 11,88 + 6,42 = 73,3 (млн. р.).

По прогнозам Международного валютного фонда (МВФ) в 2012 году исчисляемая по методике МВФ инфляция в Беларуси превысит 19% (по прогнозам НБ РБ — 16−18%).

Следовательно, темп роста прибыли не должен быть меньше 119%.

Рассчитаем темп роста прибыли 2012 года к прибыли 2010 года после проведения мероприятий по повышению прибыльности филиала № 317 ОАО «АСБ Беларусбанк»: ТР = (64,2 + 73,3) /64,2 * 100 = 214,2%.

Таким образом, в связи с внедрением предложенных мероприятий в деятельность исследуемого филиала банка темпы роста прибыли составят при прочих равных условиях 214,2%, что значительно выше прогнозируемых в связи с инфляцией темпов роста прибыли (214,2>119).

То есть разработанные направления повышения доходности банка позволят обеспечить реальный прирост прибыли в связи с опережением темпов инфляции и обеспечат финансовую стабильность банка.

Чтобы выдерживать конкуренцию в рыночной экономике и обеспечивать качественное обслуживание в длительной перспективе, филиалу № 305 ОАО «АСБ Беларусбанк» следует стать поставщиком услуг при невысоких издержках и сохранить при этом способность вкладывать достаточные средства в персонал и оборудование.