Обзор литературы.

Управление процентными рисками

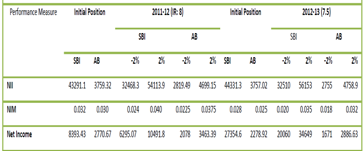

Авторы исследования рассмтаривают и тестируют изменение процентной ставки, вычисленной с 2%-м изменением (который является пороговым изменением в течение любого установленного срока). Шок тестрование процентной ставки помогает банкам оценивать будущие доходы и издержки при колебании процентных ставок. От данных, проанализированных, можно заметить, что SBI кажется, более положительным банком… Читать ещё >

Обзор литературы. Управление процентными рисками (реферат, курсовая, диплом, контрольная)

Управление риском процентной ставки (IRR) является одним из фундаментальных и очень важных компонент в оценке чувствительности Assets и Liability банков и финансовых учреждений. Поскольку изменчивость в процентных ставках является результатом динамики рынка, большинство банков и финансовых учреждений обеспокоены их воздействием (IRR) и стараются уделять особое внимание управлению чувствительности процентной ставки у различных активов и пассивов.

В диссертационном исследовании было рассмотрено более 10 зарубежных статей на данную проблематику и выделены основные тезисы, методология и выводы наиболее интресных для анализа коммерческих банков:

В статье «Assets и Liability sensitivity in banksa study of select banks» авторы David M. Wright и James V. Houpt используют метод анализа «GAP» (RSARSL), чтобы предоставить общий обзор представления риска процентной ставки. Авторы утверждают, что изменения в IRR не являются только следствием динамики рынка, но также являются следствием эффективности и неэффективности, с которой банки управляют своими активами и пассивами. В глобальном сценарии банки подвержены влиянию волатильности рынка, вследствие которого даже небольшое изменение в процентной ставке приводят к решительным изменениям в прибыльности банков. Следовательно, авторы приходят к выводу в своей статье, что банки обязаны придерживаться предписанных стандартов (основ) Assets и Liability Management (ALM). Базель III является одним из таких основ, который предоставляет рекомендации по регулированию IRR:

Стоимость риска должна быть вычислена на основе различных типов движений в кривой доходности в зависимости от состава портфеля, размер риска может измениться согласно изменению в принятой кривой доходности. Однако здесь могут быть использованы деривативы, чтобы захеджировать структуру портфеля банка, где параллельные изменения не представляют угрозы, но которые могут привезти, например, к усиленной чувствительности к поворотам в кривой доходности.

Риски процентной ставки в банковской книге должны также быть включены во Внутренний процесс оценки достаточности капитала (ICAAP).

В контексте обсуждения IRR авторами предложено изучить управление активами и пассивами в выбранных банкахState Bank of India (SBI) and Andhra Bank (AB). Для анализа авторы проводят GAP-анализ, чтобы понять и определить чувствительность процентной ставки RSA и RSL.

Авторы сравнивают банк SBI с банком AB: отношение процентной маржи к покрытию полученных процентов является очень низким для AB из-за темпа роста уплаченных процентов и привоходя к выводу, исходя из анализа: это могло быть вследствие более высокой процентной ставки, по обязательствам и более низких процентов, полученных из доступных хорошего качества активов.

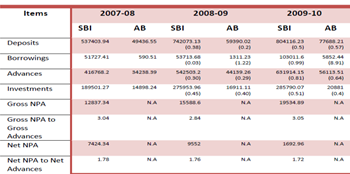

Для детального анализа авторы проводят анализ структуры и динамики активов и пассивов по упомянутым выше банкам:

Таблица 1. Структура требований и обязательств 2007;2010 гг.

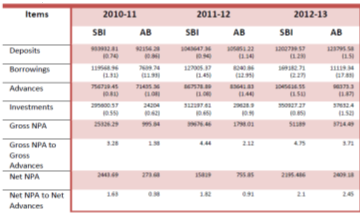

Таблица 2. Структура требований и обязательств 2010;2013 гг.

Выводы по структуре следующие: темп роста пассивов SBI увеличился в 2012;13 по сравнению с годом 2007;08. Пассивы AB, показали темп роста 1.5 и 17.83 соответственно в течение того же периода. Банк AB показал самое высокое увеличение своих активов тем же периодом.

Пассивы AB увеличились в большей мере по сравнению с SBI. Это оказало негативное влияние на AB на процентную маржу вследствие более высокой процентной ставки.

Риск процентной ставки является риском, где изменения в рыночных процентных ставках влияют на финансовое положение банка. Изменения в процентных ставках влияют на доход банка через изменения в его чистом процентном доходе (NII), также влияют на рыночную стоимость собственного капитала (MVE) банка или собственного капитала через изменения в экономической ценности его RSA, RSL и внебалансовых позиций. Риск процентной ставки, когда просматривается с этих двух точек зрения измеряется традиционным GAP-анализом и GAP-анализом дюрации, соответственно. Traditional Gap Analysis (TGA) находится на измерении уровня воздействия банка риска процентной ставки с точки зрения чувствительности его NII к движениям процентной ставки за различные периоды времени:

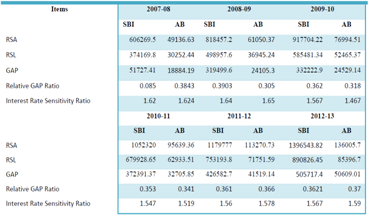

Таблица 3. GAP-анализ.

Interest Sensitive GAP = RSARSL.

Relative (Interest Rate Sensitive) GAP = IS GAP/ Total Assets.

Авторы приходят в выводу: GAP является положительным для обоих банков. RSA SBI был показан темп роста 2.3 и RSL 2.38 в течение периода 2007 — 13. Хотя и есть положительный GAP, но в целом GAP уменьшился.

Relative GAP ratio обоих банков показали некоторые колебани, авторы приходят к выводу что действия обусловлены макро-сценарием т. е. динамикой рынка.

Для моделирования управлением процентными рисками авторы статьи рассматривают стресс-тестование: изменения процентной ставки, которое повлияет на NII и NIM.

Таблица 4. Стресс-тестирование.

Авторы исследования рассмтаривают и тестируют изменение процентной ставки, вычисленной с 2%-м изменением (который является пороговым изменением в течение любого установленного срока). Шок тестрование процентной ставки помогает банкам оценивать будущие доходы и издержки при колебании процентных ставок. От данных, проанализированных, можно заметить, что SBI кажется, более положительным банком с точки зрения NIM и NII и следовательно имеет больше силы в столкновении с волотильностью.

Исследователи в завершении обсуждения говорят следующее: банки должны сконцентрироваться на NIM и NII, сконцентиров внимание на качественных активах и сократив уплаченные проценты. Это требует принятие и использование лучших моделей ALM.

В статье «An Analysis of Commercial Bank Exposure to Interest Rate Risk» (Gregory E. Sierra and Timothy J. Yeager) авторы говорят, что несмотря на то, что кредитный риск, вероятно, останется доминирующим риском для банков, имеет существенное место в контексте растущей конкуренции в финансовых услугах риск процентной ставки.

Эта статья рассматривает некоторые факторы, которые могут влиять на риск процентной ставки среди коммерческих банков, и оценивает общую величину и значение этого риска, используя квартальные данные.

Как финансовые посредники, банки сталкиваются с IRR несколькими способами:

- · источник риска процентной ставки происходит из-за разницы в переценообразовании банковских активов, обязательств и внебалансовых инструментов.

- · Другой важный источник риска процентной ставки — «базисный риск — риск возникновения финансовых потерь вследствие расхождения в движении факторов риска требований и обязательств, чувствительных к изменениям процентных ставок.» В статье «An Analysis of Commercial Bank Exposure to Interest Rate Risk» (Gregory E. Sierra and Timothy J. Yeager)

- · Дополнительным и все более и более важным источником риска процентной ставки является присутствие опционов во многих банковских активах, обязательствах и внебалансовых инструментах.

Авторы анализируют в своей статье подходы к измерению процентного риска банков как исследование эффекта изменяющихся ставок на экономической стоимости их собственного капитала, определенного как приведенная стоимость всех ожидаемых будущих потоков денежных средств, дисконтированных в преобладающих рыночных курсах.

Авторы рассматривают активы и пассивы банка согласно времени их переценообразования. Для оценки воздействия на доход банка используется разрыв GAP между суммой активов и суммой обязательства, которые перецениваются в каждом периоде времени.

Методы моделирования, по мнению авторов, могут также соединить в себе сотни различных сценариев процентной ставки и соответствующие потоки денежных средств. Результаты помогают учреждениям идентифицировать возможные эффекты от изменения ставок на доходе и могут быть самыми полезными в управление риском процентной ставки.

Авторы исследования рассматривают анализ GAP, чтобы идентифицировать коммерческие банки, у которых могут быть высокие уровни риска процентной ставки. Данный анализ использует отчетные данные, чтобы оценить риск процентной ставки банков с точки зрения экономической ценности при помощи групп времени.

Авторы статьи разюивают активы и пассивы по срокам, чтобы в дальнейшем получить изменение в экономической ценности для повышения ставок на 200 пунктов, как и в предудущем исследовании.

Авторы в конце своего тестирования и аназа делают выводы: когда ставки повышаются, активы более длительные становятся менее ценны банку, в то время как долгосрочные обязательства становятся более ценными.

Статья «The Use of Derivatives to Manage Interest Rate Risk in Commercial Banks» написанная автором Soretha Beets, рассматривает процентные риски со стороны их регулирования и предотвращения. Процентный риск может управляться оптимально с помощью производных финансовых интсрументов параллельно с традиционными методами, для того чтобы банки испытывали меньше давления со стороны изменения процентной ставки.

Автор приводит теже доводы, что и исследователи в предыдущих статьях об источниках риска процентной ставки.

Так же приводит основные методы управления IRR, такие как:

- · Gap analysis является традиционной мерой риска изменения процентных ставок, который рассчитывается как разрыв между активами и обязательствами, которые основаны на переоценке каждого компонента баланса. Чтобы вычислить, активы и обязательства должны быть сгруппированы в соответствии их интервалами пересмотра процентных ставок.

- · Duration analysis также может быть использован и обычно представлен в виде сроком активов, взвешенных и обязательств, так же взвешенных. Разница между этими двумя дюрациями называется дюрацией разрывов (GAP). Преимущества анализа длительностью в том, что он обеспечивает простую и точную базу для хеджирования портфелей.

- · Simulation analysis включает в себя моделирование изменений в прибыльности банка и значение при альтернативных сценариях изменения процентных ставок.

- · Scenario analysis заключается в выборе сценариев процентных ставок для изучения портфеля. Различные сценарии необходимо установить, и исследовать, чтобы понять, сколько банк сможет потерять или получить в рамках каждой из них.

Автор исследования приходит к выводу, что традиционные меры риска изменения процентных ставок должны быть дополнены современными методами, такими как производные финансовые инструменты.

Производные финансовые инструменты в своей простейшей форме включают в себя форварды, фьючерсы, опционы и свопы:

- · Форвардный контракт: Это юридическое соглашение между двумя сторонами, чтобы купить или продать определенное количество товара, гарантию правительства или иностранной валюты или других финансовых инструментов по цене, указанной в настоящее время, с доставкой и расчетом на указанную будущую дату.

- · Фьючерсный контракт: Это соглашение на покупку и продажу стандартного количества и качества какого-либо товара финансового инструмента или индекс в определенную дату в будущем и по цене.

- · Процентный своп: Это соглашение между двумя сторонами обменять процентные выплаты по указанной основной сумме в течение определенного периода.

- · Опцион: Это контракт передачи право, но не обязательство купить или продать указанный интсрумент по фиксированной цене в течение определенного периода.

Есть несколько стратегий хеджирования, которые могут быть использованы для управления процентным риском:

- · Хеджирование денежных потоков: Это защита от изменчивости денежных потоков актива или обязательства. В этом хеджировании, кредит с переменной ставкой может, например, быть преобразованы в кредит с фиксированной процентной ставкой.

- · Рыночная стоимость хеджирования: Это защита от рисков в случае изменения стоимости активов или обязательств.

- · Хеджирование валютных рисков.

Хеджирование риска изменения процентных ставок с производными является идеей, которая необходима для того, чтобы компенсировать или уменьшить потери. Хеджирование банками применяется к отдельным активам (микро хеджирование) или к балансу банка (макро хеджирование).

Пример микро-хеджирования на стороне пассивов баланса происходит, когда финансовое учреждение пытается зафиксировать стоимость средств, чтобы защитить себя от возможного повышения в краткосрочной перспективе процентных ставок, занимает короткую (Sell) позицию во фьючерсных контрактах на депозитных сертификатах.

Пример макро-хеджирования, когда баланс банка полностью хеджируется путем построения, например, фьючерсной позиции, так чтобы если процентные ставки повысятся, банк получит прибыль.

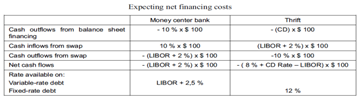

Далее авторы статьи приводят наиболее интересный механизм регулирования IRR для крупного банка — свопы.

Для детального рассмотрения и реализации данного инструмента хеджирования необходимо два крупных финансовых учреждения. Здесь авторы предлагают для банков способ хеджирования этих рисков — обмен между банками краткосрочной плавающей ставки и фиксированной процентной ставки (пример условный) (см. табл. 5):

Таблица 5.

Здесь авторы приводят реализацию соглашения между 2 банками при отсутствии по умолчанию кредитного риска.

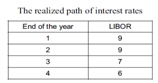

Далее авторы моделируют условную ситуацию, в которой процентные ставки (LIBOR) меняются в течение четырех лет (см. Табл. 6):

Таблица 6.

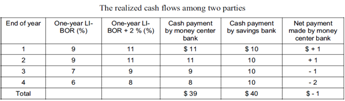

Фактически, денежные потоки между двумя сторонами на протяжении четырех лет указаны в таблице ниже (ставки приведены условные для наглядного представления механизма свопа):

Таблица 7.

Чистая прибыль банка 2 от реализации свопа в годы 1 и 2 $ 1 млн. в год. Как видно банк 2 застрахован от повышения ставок. В отличие от этого, банк 1 делает чистую прибыль в годы 3 и 4, когда ставки падают, таким образом, застрахован от падения процентных ставок.

Процентные свопы, таким образом, снижают риск процентной ставки либо путем преобразования дохода с фиксированной ставкой в переменную или путем преобразования потока с переменной в фиксированную процентную ставку.

Вывод по данной статье необходимо сделать следующий: в настоящее время используемые производные финансовые инсрументы сделали управление риском изменения процентных ставок более эффективным. Использование производных можно таким образом рассматривать как часть процентной стратегии управления рисками любого банка для обеспечения оптимальных финансовых показателей.

В статье «Interest rate risk in the banking book «, Brussels, 1 July 2014, рассматриваются вопросы, связанные с возрастающей проблемой процентной ставки, так же объясняется различная природа риска процентной ставки в банковской книге (BB).

Базельский комитет по банковскому надзору (BCBS) по риску процентной ставки (IRR) и риску кредитного спреда (CSR) в банковской книге (BB) стремится обратить внимание на возможные потери экономической ценности учреждений от увеличения процентных ставок и предотвращения потенциального арбитража.

Авторы статьи полагают, что необходимы рекомендации для предотвращения потенциальных потерь и использовать следующие индикторы:

основанные на чистом процентном доходе (NII) индикаторы чувствительности основанные на экономической ценности индикаторы чувствительности Эти индикаторы чувствительности используют стандартизированный подход, основанный на:

сценариях изменения процентной ставки;

опредление максимального порога изменения ;

горизонт, по которому IRR должнен быть вычислен;

Авторы статьи стремятся обращаться к возможным потерям экономической ценности финансовых учреждений от увеличения процентных ставок. В этом отношении исследователи хотят подчеркнуть различие между риском изменчивости процентной ставки и риском потерь :

риск изменчивости означает, что метрика риска чувствительна к изменению в процентных ставках;

риск потерь означает потерю капитала Т. е. есть риск изменчивости чистого процентного дохода, который не создает риск потерь, если он остается положительным. Так же чистый процентный доход мог быть чувствителен к процентным ставкам, не будучи отрицательным. В то время как управление IRRBB должно рассмотриваться как риск изменчивости и риск потерь, но авторы считают, что благоразумнее сфокусироваться на риске потерь.

Риск процентной ставки определен как воздействие финансового состояния банка к движениям в процентных ставках. Для BB, изменения в процентных ставках влияют на доход банка, изменяя его чистый процентный доход (NII). Кроме того, банки управляют регулярными стресс-тестами, чтобы определить влияние активов и пассивов на IRRBB.

Авторы статьи так же рассматривают разрывы процентной ставки (GAP) для рассмотрения чувствительности чистого процентного дохода или экономической ценности.

В этом подходе экономическая ценность собственного капитала определена как различие между экономической ценностью активов и экономической ценностью обязательств:

EV (собственный капитал) = EV (активы) — EV (обязательства)

Затем чувствительность экономической ценности собственного капитала определена как:

Чувствительность EV (собственный капитал) = чувствительность EV (активы) — чувствительность EV (обязательства) Затем от чувствительности экономической ценности собственного капитала может быть получена подразумеваемая дюрация собственного капитала:

EV Sensitivity (Equity) => Implied Duration of Equity (Подразумеваемая Продолжительность Собственного капитала) Эта подразумеваемая дюрация собственного капитала может сравниваться с диапазоном приемлемых дюраций.

Пока потенциальная дюрация собственного капитала находится в диапазоне, то банк считает свое воздействие IRRBB как приемлемое.

В заключение авторы приходят к теоретичнским выводам: учреждения используют разные подходы с, чтобы принять во внимание эффекты изменения процентных ставок на стоимость капитала.

Авторы поэтому рекомендуют, чтобы учреждения применяли свои собственные модели. Далее неободимо дать краткие выводы, на которых будет основываться анализ в диссертационом исследовании:

Таблица 8. Сводный анализ зарубежный статей.

статья. | период исследования. | методы. | выводы. |

«Assets и Liability sensitivity in banksa study of select banks». | 2007;2013гг. | Для анализа авторы проводят GAP-анализ чувствительности IR, NII, NIM и стресс-анализ процентной ставки, чтобы понять и определить чувствительность процентной ставки RSA и RSL. | тестрование процентной ставки помогает банкам оценивать будущие доходы и издержки при колебании процентных ставок с 2%-м изменением; банки должны сконцентрироваться на изменении NIM и NII, сконцентирова внимание на качественных активах. |

«An Analysis of Commercial Bank Exposure to Interest Rate Risk». | 1998;2005 гг. | GAP, duration, кривые доходностей. | Необходимо изменять ставки на 200 базисных пунктов для анализа чистого процентного дохода. |

«The Use of Derivatives to Manage Interest Rate Risk in Commercial Banks». | 2007;2011 гг. | Gap analysis,. Duration analysis, Simulation analysis, Scenario analysis. | традиционные меры риска изменения процентных ставок должны быть дополнены современными методами такими как производные финансовые инструменты — свопы. |

«Interest rate risk in the banking book «. | 2014 год. | разрывы процентной ставки (GAP), чувствительность чистого процентного дохода. | банки используют разные подходы, чтобы принять во внимание эффекты изменения процентных ставок. Авторы рекомендуют, чтобы учреждения применяли свои собственные модели. |