Инвестиционная стратегия.

Инвестиционные стратегии коммерческих банков Республики Казахстан

Среди факторов риска, присущих банковским инвестициям, выделяются следующие: кредитный, рыночный и процентный факторы. Кредитный риск вплотную связан с возможностью минимизации финансовых возможностей клиента, а так же невозможностью исполнения им своих финансовых обязанностей. Непредвиденные изменения в экономике, колебания котировок на рынке ценных бумаг — вот по каким причинам вероятен… Читать ещё >

Инвестиционная стратегия. Инвестиционные стратегии коммерческих банков Республики Казахстан (реферат, курсовая, диплом, контрольная)

Важнейший элемент инвестиционной политики — это разработка правильных стратегий и тактики. Инвестиционная стратегия банка — это документ, составленный в письменной форме, в котором есть сформулированные указания непосредственно сотрудникам банка, относящимся к структуре инвестиционного портфеля, разновидностям ценных бумаг и стратегии банка в их купле-продаже. По мере того, как изменяется экономическая конъюнктура, меняется и политическая направленность банка по отношению к инвестициям. Стратегическая инвестиционная деятельность имеет тесную связь с рядом таких функций менеджмента, как маркетинг и инновации. Это означает наивысшую степень компетенции финансового менеджера, который в ответе за формулировку концепции инвестиционной стратегии и ее реализацию [16].

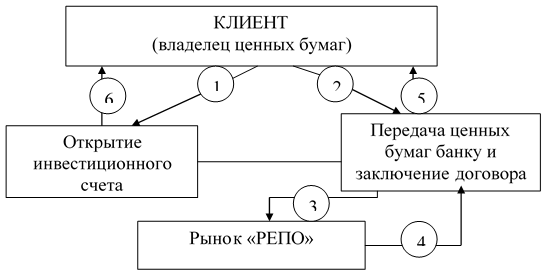

Эффективная реализация инвестиционной деятельности коммерческих банков способствует развитию финансовых инструментов фондового и кредитного рынков, которые влияют на инвестиционный механизм коммерческих банков и складывается из следующих этапов:

- Ш накопление инвестиционного капитала у инвесторов;

- Ш поиск инвесторами эффективных направлений вложения средств;

- Ш формирование финансовых инструментов, выгодных для направлений вложения средств;

- Ш обеспечение правовой среды со стороны государства, способствующей эффективному привлечению и размещению инвестиционного капитала.

Реализация данных этапов требует системного подхода в вопросах регулирования инвестиционной деятельности банков, ориентированного на получение ожидаемых результатов, начиная с обозначений стимулов инвестиционной деятельности и до окончательного получения намеченного эффекта [28].

Среди факторов риска, присущих банковским инвестициям, выделяются следующие: кредитный, рыночный и процентный факторы. Кредитный риск вплотную связан с возможностью минимизации финансовых возможностей клиента, а так же невозможностью исполнения им своих финансовых обязанностей. Непредвиденные изменения в экономике, колебания котировок на рынке ценных бумаг — вот по каким причинам вероятен рыночный риск. Подверженность к риску имеют также активы, ввиду изменения процентных ставок, с которым связан риск снижения их цены на рынке. Уровень доходов от инвестиций обязан превышать стоимость издержек, связанных с мобилизацией средств. Бывает, принимается во внимание, и невысокий уровень прибыли, либо её отсутствие. Но это в том случае, программа способствует приросту прибыли от других инвестиций [22].

Инвестиционная стратегия банка предполагает минимизацию снижения стоимости портфеля инвестиций. Для коммерческих банков он служит основным источником ликвидности в периоды, когда ставки по кредитам наиболее высокие. Самым важным условием актуальности инвестиционной стратегии является интенсивность изменения внешних инвестиционных факторов. Также существенным условием является будущий этап ее жизненного цикла. Ещё одним из условий является полярная смена целей деятельности организации, которая связана с новыми коммерческими возможностями.

Цели, которые преследует банк, осуществляя инвестиционную деятельность, реализуются через выработку инвестиционной политики. При ее выработке банки руководствуются традиционными критериями: ликвидность, доходность, риск и величина банковских процентных ставок [29].

Таким образом, принято различать два основных вида инвестиционной политики банков:

- 1. Агрессивную: отдается предпочтение ЦБ с большой степенью риска, однако со значительной потенциальной доходности (акции);

- 2. Консервативную: значительную часть инвестиций занимают вклады в облигации и другие краткосрочные долговые обязательства, что приводит к уменьшению риска, повышения ликвидности, но к уменьшению доходности.

Мировая практика также различает два типа инвестиционной стратегии банков — пассивную (выжидательную) и агрессивную (которая направлена на максимально возможное использование рыночных возможностей).

Пассивная стратегия состоит в реализации четко продуманной инвестиционной политики. Коммерческий банк зачастую использует конкретную структуру сроков погашения ценных бумаг, которая называется поддержание ступенчатой структуры ценных бумаг.

Агрессивная инвестиционная стратегия — стратегия, которая позволяет получить высокую доходность вложений в акции компаний и инструменты срочного рынка. Характеризуется наиболее высоким уровнем риска.

Равномерное распределение (сбалансированная инвестиционная стратегия) — это один из популярнейших способов решения проблемы инвестиционного горизонта. Такая политика популярна в небольших финансовых институтах и в основном состоит из выбора приемлемого срока, а также последующее инвестирование в ценные бумаги в равных пропорциях на каждом этапе в рамках такого срока.

Данная стратегия рассчитана не на максимизацию дохода от инвестиций, а на уменьшение отклонений доходов в ту или иную сторону, кроме того, осуществление этой стратегии не нуждается в значительных управленческих талантах. Она приносит, зачастую, некую инвестиционную гибкость, потому что определенные ценные бумаги всегда погашаются наличными денежными средствами, в свою очередь банк имеет возможность воспользоваться некими многообещающими нюансами, которые неожиданно могут возникнуть.

Инвестиционные денежные средства банк вкладывает в некие ценные бумаги таким образом, чтоб во время последующих нескольких лет каждый год истекал срок погашения конкретной части портфеля инвестиций. Поэтому в результате такой некой ступенчатости в сроках погашения ценных бумаг инвестиционного портфеля средства, которые высвобождаются в результате истечения срока погашения, будут реинвестироваться в абсолютно новые виды ценных бумаг с определенно продолжительными сроками погашения и с большей нормой доходности. Данный подход проведения инвестиционной политики обеспечивает простоту контроля и регулирования, а также отчасти и определенную стабильность получения инвестиционных доходов банком в случае обеспечения необходимой степени ликвидности.

Реализация инвестиционной деятельности по ступенчатому подходу не допускает изменения в сроках погашения, приносящие прибыль от сдвигов в схеме процентных ставок на определенные виды ценных бумаг [22].

Реально же в своем большинстве коммерческие банки немного изменяют указанный ступенчатой подход и вносят некоторые коррективы в конкретные сроки погашения в том случае, если прогнозы по процентным ставкам сулят получение некой выгоды — или же возможность получить доход, или избежать каких-то потерь.

Для осуществления банками намеченных целей необходимо сформировать детальную инвестиционную стратегию, включающую в себя основные взаимосвязанные части: экономическую, институциональную и нормативно-правовую (рисунок 4).

Рисунок 4 Инвестиционная стратегия коммерческого банка.

Эффективная реализация инвестиционной стратегии банка, способствует достижению стратегических целей: развитие инвестиционной деятельности, формирование и развитие инвестиционных продуктов, мобилизация ресурсов инвесторов и привлечение новой клиентской базы.

Институциональный блок состоит из следующих составляющих: инвестиционный портфель, инвестиционные кредиты и риски.

Нормативно-правовой блок представляет собой: внутренние нормативные документы, регулирующие и способствующие осуществлению инвестиционной деятельности, законодательные акты государства, касающиеся осуществления инвестиционной деятельности банка [26].

Экономический блок состоит из системы экономических показателей, системы управления и финансирования инвестиционного процесса. В данном блоке рассматриваются некоторые критерии инвестиционной стратегии.

Из этого следует, что основной целью инвестиционной стратегии банков является: развить способность «видения» и выявление долгосрочных перспектив развития банка. Это требует проведения диагностики отечественных банков на ранней стадии на определение факторов, имеющих непосредственное влияние на его функционирование и выявление скрытых возможностей долгосрочного развития банка. Это возможно при применении STEP и SWOT-анализов. На их основе проводится анализ внутренней и внешней инвестиционной среды банка и дается стратегическая оценка. За счет этого становится возможным составить целостную картину инвестиционной среды. Анализ ближнего внешнего окружения основывается на изучении занимаемой доли на рынке банков, анализа спроса клиентской базы, степень освоения предлагаемых инвестиционных продуктов. Анализ дальней внешней среды основывается на выявлении потенциала других участников рынка, экономических и политических факторов, оказывающих прямое влияние на состояние банка. Своевременно выявленные факторы, влияющие на банковский сектор, дают возможность определить ту инвестиционную стратегию банка, которая необходима для долгосрочного развития.

Таким образом, данный анализ способствует выявлению сильных сторон банка, которые необходимо усилить и слабых, которые следует отработать или удалить. С помощью данного процесса возможно выявление скрытых дополнительных резервов банка, и определить их эффективное направление для дальнейшего развития экономики.