Анализ прибыльности банка

Итак, проведя финансовый анализ ОАО Банка УРАЛСИБ, можно сделать вывод, что все нормативы Центрального Банка выполняются, заметен прирост основных показателей банка, а в частности активов, что говорит о хорошей их отдаче в рассматриваемых периодах. Показатели доходных активов свидетельствуют о том, что основной политикой получения прибыли в ОАО Банк УРАЛСИБ является кредитование. В связи с этим… Читать ещё >

Анализ прибыльности банка (реферат, курсовая, диплом, контрольная)

Прибыль коммерческого банка — одна из основных целей его деятельности. Полученная прибыль является базой для увеличения и обновления основных фондов банка, прироста его собственного капитала, гарантирующего стабильность финансового положения и ликвидность баланса, обеспечения соответствующего уровня дивидендов, развития и повышения качества банковских услуг. За счет доходов банка покрываются все его операционные расходы, включая административно-управленческие, формируется прибыль банка, размер, которой определяет уровень дивидендов, увеличение собственных средств и развитие пассивных и активных операций. Для полного анализа прибыльности банка необходимо провести оценку эффективности деятельности и финансовых коэффициентов.

Таблица 2. Анализ эффективности деятельности банка.

Показатель. | Оптимальное значение. | Изменения. | ||

К1= Прибыль / Активы. | 1,0−4,0. | 3,02%. | 2,21%. | 0,81%. |

К2=Прибыль / Доход. | 8,0−20,0. | 27,52%. | 17,30%. | 10,22%. |

К3=Прибыль / Капитал. | 14,0−22,0. | 29,67%. | 23,72%. | 5,96%. |

К1 увеличивается на 0,81 это говорит об эффективности работы активов, которые приносят банку прибыль, в частности за счет: чистых вложений в торговые ценные бумаги; чистую ссудную задолженность; чистых вложений в инвестиционные ценные бумаги, удерживаемые до погашения; чистых вложений в ценные бумаги, имеющиеся в наличии для продажи.

К2 этот показатель также увеличился на 10,22. Этот показатель показывает сколько прибыли получается с каждого рубля доходов. В данном случае банк попадает в оптимальное значение показателя.

К3 показывает эффективность использования собственного капитала банком. Данный показатель увеличился 5,96% и больше предельного значения вследствие опережающего роста капитала по сравнению с прибылью.

Итак, можно сказать, что у банка существуют доходные активы, которые приносят ему прибыль, так же банк начал рационально использовать собственный капитал, который также привел к увеличению прибыли.

В целях обеспечения экономических условий устойчивого функционирования банковской системы Российской Федерации, защиты интересов вкладчиков и кредиторов и в соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» Центральный банк Российской Федерации устанавливает следующие обязательные нормативы деятельности банков:

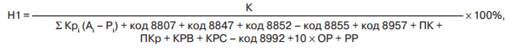

Норматив достаточности собственных средств (капитала) банка (H1) — регулирует (ограничивает) риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного, операционного и рыночного рисков.

.

где К — собственные средства (капитал) банка.

Kpi — коэффициент риска i-го актива.

Ai — i-й актив банка Рi — величина сформированных резервов на возможные потери или резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-го актива КРВ — величина кредитного риска по условным обязательствам кредитного характера КРС — величина кредитного риска по срочным сделкам и производным финансовым инструментам ОР — величина операционного риска, рассчитанная.

РР — величина рыночного риска ПК — операции с повышенными коэффициентами риска.

ПКр — кредитные требования и требования по получению начисленных (накопленных) процентов по кредитам, предоставленным заемщикам — физическим лицам Минимально допустимое числовое значение норматива Н1 устанавливается в размере 10%.

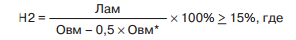

Норматив мгновенной ликвидности банка (Н2) — регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования.

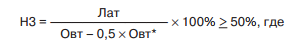

Лам — высоколиквидные активы Овм — обязательства (пассивы) по счетам до востребования Норматив текущей ликвидности банка (Н3) — регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.

Лат — ликвидные активы, то есть финансовые активы, которые должны быть полученыбанком, и (или) могут быть востребованы в течение ближайших 30 календарных дней Овт — обязательства (пассивы) по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения обязательств в ближайшие 30 календарных дней.

Овт* — величина минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.

Минимально допустимое числовое значение норматива Н3 устанавливается в размере 50 процентов.

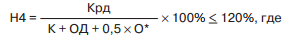

Норматив долгосрочной ликвидности банка (Н4) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, скорректированным на величину минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме кредитных организаций).

Крд — кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней ОД — обязательства (пассивы) банка по кредитам и депозитам, полученным банком О* — величина минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме кредитных организаций), не вошедшим в расчет показателя ОД.

Максимально допустимое числовое значение норматива Н4 устанавливается в размере 120 процентов.

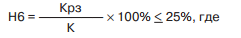

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) — регулирует (ограничивает) кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммыкредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка.

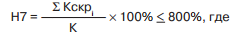

Крз — совокупная сумма кредитных требований банка к заемщику Норматив максимального размера крупных кредитных рисков (Н7) регулирует (ограничивает) совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка.

Кскрi — i-й крупный кредитный риск за вычетом сформированного резерва на возможные потери по соответствующим кредитным требованиям.

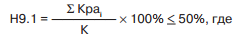

Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1), регулирует (ограничивает) кредитный риск банка в отношении участников (акционеров) банка и определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) к собственным средствам (капиталу) банка.

Kpai — величина i-го кредитного требования банка.

Максимально допустимое числовое значение норматива Н9.1 устанавливается в размере 50 процентов.

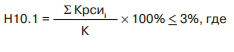

Норматив совокупной величины риска по инсайдерам банка (Н10.1) регулирует (ограничивает) совокупный кредитный риск банка в отношении всех инсайдеров, к которым относятся физические лица, способные воздействовать на принятие решения о выдаче кредита банком. Норматив Н10.1 определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам к собственным средствам (капиталу) банка.

Kpсиi — величина i-го кредитного требования к инсайдеру банка Максимально допустимое числовое значение норматива Н10.1 устанавливается в размере 3 процентов.

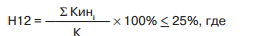

Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) регулирует (ограничивает) совокупный риск вложений банка в акции (доли) других юридических лиц и определяет максимальное отношение сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка.

Кинi — величина i-й инвестиции банка в акции (доли) других юридических лиц за вычетом сформированного резерва на возможные потери по указанным инвестициям.

Максимально допустимое числовое значение норматива Н12 устанавливается в размере 25 процентов. Инструкция № 139-И от 3 декабря 2012 года «Об обязательных нормативах банков».

В соответствии с Инструкцией ЦБ РФ рассчитаем обязательные нормативы для ОАО Банк Уралсиб представлены в таблице 3:

Таблица 3. Сведения об обязательных нормативах.

Номер п/п. | Наименование показателя. | Нормативное значение. | Фактическое значение. | ||

Норматив достаточности собственных средств (капитала) банка (H1). | Min 10,0. | 11,0. | 14,4. | 12,4. | |

Норматив мгновенной ликвидности банка (Н2). | Min 15,0. | 51,4. | 50,7. | 37,4. | |

Норматив текущей ликвидности банка (Н3). | Min 50,0. | 57,4. | 67,0. | 73,5. | |

Норматив долгосрочной ликвидности банка (Н4). | max120,0. | 94,7. | 83,8. | 110,5. | |

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6). | Max 25,0. | 0,5 — 24,0. | 0,4−20,8. | 0,3 — 22,2. | |

Норматив максимального размера крупных кредитных рисков (Н7). | Max 800,0. | 432,0. | 293,1. | 373,2. | |

Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1). | max50,0. | 0,0. | 0,0. | 0,0. | |

Норматив совокупной величины риска по инсайдерам банка (Н10.1). | Max 3,0. | 0,0. | 0,0. | 0,0. | |

Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12). | Max 25,0. | 23,2. | 3,1. | 0,6. |

Согласно таблице 3, ОАО Банк УРАЛСИБ на каждую отчётную дату строго соблюдал требования к величине обязательных нормативов, установленных Банком России для кредитных организаций. Кроме того, нормативы соблюдаются со значительным запасом. Это свидетельствует с одной стороны о высоком уровне надёжности кредитной организации, а с другой стороны — о консервативности политики управления активно-пассивными операциями с точки зрения рисков. При условии неизменности уровня принятых рисков банк располагает потенциальной возможностью расширения активных операций с тем же уровнем риска.

Итак, проведя финансовый анализ ОАО Банка УРАЛСИБ, можно сделать вывод, что все нормативы Центрального Банка выполняются, заметен прирост основных показателей банка, а в частности активов, что говорит о хорошей их отдаче в рассматриваемых периодах. Показатели доходных активов свидетельствуют о том, что основной политикой получения прибыли в ОАО Банк УРАЛСИБ является кредитование. В связи с этим, следует отметить, что банк работает в области повышенного риска, о чём свидетельствует повышенный уровень кредитного риска. В свою очередь, это требует хорошего управления рисками в банке. В целом, финансовое состояние можно оценить, как стабильное.