Лекция 3. Расчеты в строительстве.

Сущность и виды расчетов.

Наличные и безналичные расчеты.

Принципы безналичных расчетов

Отзывный аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком (например, в случае несоблюдения условий, предусмотренных договором, досрочного отказа банка-эмитента гарантировать платежи по аккредитиву). Все распоряжения об изменении условий отзывного аккредитива плательщик может давать поставщику только через банк-эмитент, который извещает… Читать ещё >

Лекция 3. Расчеты в строительстве. Сущность и виды расчетов. Наличные и безналичные расчеты. Принципы безналичных расчетов (реферат, курсовая, диплом, контрольная)

Формы расчетов

Расчеты представляют собой систему организации и регулирования платежей по денежным требованиям и обязательствам. Основное назначение расчетов заключается в обслуживании платежного оборота. Осуществление расчетных операций большей частью регулируется ведомственными правовыми актами, письмами, инструкциями ЦБ РФ.

Расчеты бывают двух видов: наличные и безналичные.

Наличные расчеты — это расчеты наличными деньгами. Наличные деньги — это реальные денежные знаки, передаваемые одним субъектом другому за товары, работы, услуги или в других предусмотренных законодательством случаях. К наличным деньгам относятся банкноты (банковские билеты, выпускаемые центральным банком), разменная монета и казначейские билеты (мелкокупюрные бумажно-денежные знаки).

Для осуществления расчетов наличными деньгами каждое предприятие должно иметь кассу и вести кассовую книгу по установленной форме, в которой учитываются все поступления и выдачи наличных денег.

Использование наличных денег при осуществлении предпринимательской деятельности ограничено. Предприятия и организации могут иметь в кассе наличные деньги в пределах лимитов, установленных банками по согласованию с руководителями предприятий. Для установления лимита предприятие должно предоставить в банк заявку-расчет. Возможность хранения в кассе наличных денег сверх лимита предусмотрена лишь для оплаты труда, выплаты пособий по социальному страхованию, пенсий, стипендий на срок не свыше 3-х рабочих дней, включая день получения средств в кредитном учреждении.

Выдача наличных денег под отчет допускается на хозяйственно-операционные расходы, расходы, связанные со служебными командировками, экспедициями и др. Лицо, получившее наличные деньги под отчет, обязано не позднее 3 рабочих дней по истечение срока, на который они выданы, предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним.

Юридические лица могут получать в банке, в котором находится расчетный счет, средства на неотложные нужды в размере, не превышающем 5% среднедневных поступлений средств на их расчетные (текущие) счета за предшествующий квартал.

Безналичные расчеты — это расчеты, осуществляемые без использования наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение для ускорения оборачиваемости средств, сокращения количества наличных денег в обращении.

Безналичные деньги — кредитовые остатки на банковских счетах клиентуры, специально предназначенных для расчетных операций (расчетных, текущих, валютных, корреспондентских, счетах для финансирования капитальных вложений и иных). Безналичные деньги не существуют вне банковского счета.

Банки не хранят переданные им клиентами денежные средства, а обеспечивают учет своих обязательств перед клиентами. Денежные средства пускаются банками в оборот с целью получения дохода. Т.о., безналичные расчеты — это не движение денежных средств в чистом виде, а движение денежных обязательств.

Предприятия и организации обязаны хранить денежные средства в учреждениях банков. Расчеты между ними по своим обязательствам должны осуществляться в безналичном порядке.

Юридической основой производства расчетов является заключенный между сторонами (предпринимателем-клиентом и кредитным учреждением) договор банковского счета, по которому банк обязуется принимать и зачислять поступающие на счет, открытый клиенту денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведения других операций по счету. Клиент вправе самостоятельно выбрать банк для своего кредитно-расчетного обслуживания и заключения с последним договора банковского счета.

Принципы безналичных расчетов

- 1. Осуществление в безналичной форме.

- 2. Свобода выбора клиентом формы расчетов.

- 3. Соответствие расчетных документов форме, утвержденной ЦБ РФ;

- 4. Списание денежных средств банком со счета клиента только на основании распоряжения клиента (За исключением предусмотренных законом случаев)

- 5. Осуществление банками платежей с расчетных счетов клиентов в определенной очередности.

- 6. Платежи производятся при наличии на счетах плательщиков собственных денежных средств или за счет предоставленного им банком кредита.

- 7. Зачисление средств на счет получателя лишь после списания соответствующих сумм со счета плательщика.

- 8. Осуществление расчетов в установленные сроки.

- 3) Формы безналичных расчетов (согл. ГК РФ, ст.862):

- · платежными поручениями;

- · аккредитивами;

- · расчеты по инкассо;

- · чеками;

- · иные формы, предусмотренные законом.

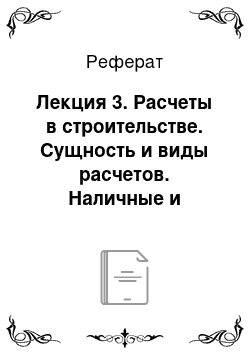

Платежное поручение — расчетный документ, содержащий распоряжение владельца счета (плательщика) обслуживающему его банку перевести определённую сумму на счет получателя. Инициативу платежа проявляет покупатель.

Платежными поручениями могут производиться любые денежные перечисления, в т. ч.:

- — перечисления за выполненные СМР, оказанные транспортные и иные услуги, за поставленные строительные материалы, оборудование и товары;

- — перечисления средств в бюджеты и внебюджетные фонды;

- — перечисления средств в целях возврата кредитов и уплаты % по ним и в др.целях.

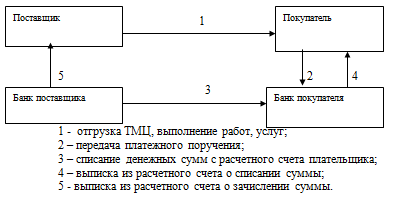

+: универсальность Аккредитив представляет собой условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести получателю платежи по предъявлении им документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Для открытия аккредитива предприятие представляет в обслуживающий банк аккредитив на типовом бланке. Могут открываться следующие виды аккредитивов:

- — покрытые (депонированные) и непокрытые (гарантированные);

- — отзывные и безотзывные.

Покрытыми (депонированными) считают аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка поставщика (исполняющий банк) на отдельный балансовый счет «аккредитивы» на весь срок действия обязательств банка-эмитента.

При установлении между банками корреспондентских отношений непокрытый (гарантированный) аккредитив может открываться в исполняющем банке путем предоставления ему права списывать свою сумму аккредитива с ведущегося у него счета банка-эмитента.

Отзывный аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком (например, в случае несоблюдения условий, предусмотренных договором, досрочного отказа банка-эмитента гарантировать платежи по аккредитиву). Все распоряжения об изменении условий отзывного аккредитива плательщик может давать поставщику только через банк-эмитент, который извещает банк поставщика (исполняющий банк), а последний — поставщика. Однако исполняющий банк обязан оплатить документы, соответствующие условиям аккредитива, выставленные банком и принятые банком поставщика до получения последним уведомления об изменении или аннулировании аккредитива. По умолчанию аккредитив является отзывным.

Безотзывный аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он открыт.

Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено его условиями.

Аккредитив гарантирует поставщику своевременность оплаты при надлежащем исполнении им обязательств.

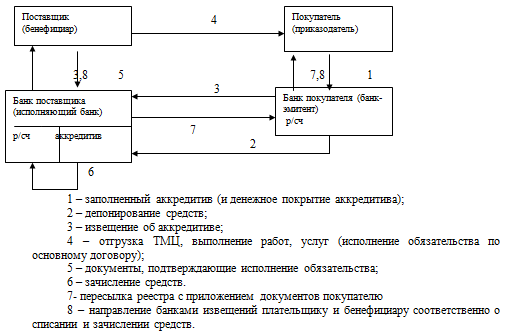

Расчеты по инкассо — это банковская операция, посредством которой банк осуществляет действия по получению от плательщика платежа (на основании расчетных документов по поручению и за счет клиента). Инкассо — это действия банка по получению платежа.

Расчеты по инкассо осуществляются на основании одного из следующих документов:

- 1) платежного требования, оплачиваемого как с акцептом, так и без акцепта плательщика (без его распоряжения — в безакцептном порядке)

- 2) инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Платежное требование является расчетным документом, содержащим требование кредитора по основному договору к должнику об уплате определенной денежной суммы через банк.

Товарно-денежные потоки при расчетах платежными требованиями.

Отгрузив продукцию или выполнив работу, поставщик выписывает на имя покупателя счет — платежное требование в 2-х экз. Счета при реестре сдаются банку на инкассо. В реестр могут включаться, по усмотрению получателя средств, платежные требования и (или) инкассовые поручения.

Расчеты платежными требованиями могут осуществляться с акцептом и без акцепта плательщика.

Акцепт — это действия плательщика по оформлению платежного требования подписями лиц, уполномоченных распоряжаться счетом, проставление на нем оттиска печати и предоставление его в банк.

При расчетах платежными требованиями с акцептом банк обязан передать платежный документ в день его поступления для акцепта плательщику. По умолчанию сроком для акцепта считаются 5 рабочих дней.

По поступившему для акцепта требованию клиент вправе:

- 1. акцептовать платежный документ на всю сумму;

- 2. произвести частичный акцепт;

- 3. отказаться от акцепта.

Полный отказ от оплаты возможен из-за отсутствия заказа, нарушений договора поставки, частичный акцепт — при применении поставщиком неправильных цен, допущении арифметических ошибок.

За необоснованный отказ от акцепта по решению арбитражного суда покупатель может нести материальную ответственность.

По общему правилу плательщик акцептует платежное требование и возвращает его в обслуживающий банк для оплаты.

Данная форма расчетов выгоднее плательщику. При поступлении к нему платежного требования основное обязательство поставщика выполнено (по поставке товаров, выполнению работ, оказанию услуг), следовательно риск неисполнения договора сведен к минимуму.

Для получателя средств существует риск неплатежа либо производства платежа не в полном объеме. Т.о. недостатком данной формы — зависимость получателя средств от платежеспособности либо согласия плательщика произвести платеж.

Основанием для бесспорного (безакцептного) списания средств со счета клиента является распоряжение самого клиента, решение суда, закон или договор между банком и клиентом.

Расчеты платежными требованиями без акцепта плательщика осуществляются в случаях, установленных законодательством или предусмотренных сторонами по договору.

Без акцепта покупателя с его расчетного счета средства списываются на оплату расчетных документов за воду (услуги водоснабжения), газ, элекрои теплоэнергию, канализацию (услуги водоотведения), услуги связи, а также ошибочно зачисленные суммы.

Инкассовые поручения применяются в следующих случаях:

- — когда бесспорный порядок взыскания денежных средств установлен законодательством, в т. ч. для взыскания денежных средств органами, выполняющими контрольные функции (налоговыми органами, Минфином, Федеральным казначейством, службой судебных приставов, таможенными органами, органами валютного контроля — ЦБ РФ, Правительство РФ и др.);

- — взыскания по исполнительным документам;

- — в случаях, предусмотренных сторонами по договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

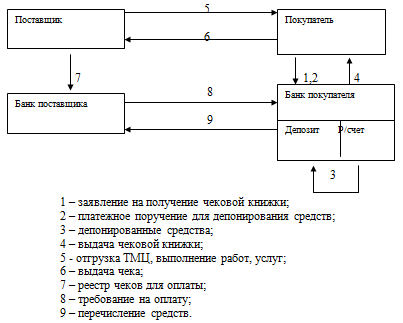

Чек — ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Расчеты чеками удобны, когда покупатель не хочет платить деньги до того, как получит товар, а поставщик не желает передать товар до получения гарантий платежа.

Чек может быть именным, ордерным и на предъявителя.

Именной — чек выписанный на определенное лицо.

Предъявительский — выписанный на предъявителя.

Ордерный чек выписывается в пользу определенного лица или по его приказу, т. е. чекодержатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента. Индоссамент — специальная надпись на оборотной стороне чека (векселя), свидетельствующая о передаче чека (векселя) новому владельцу. Поручительство за оплату чека, оформляемое гарантийной надписью, называется авалем. Платеж по чеку может быть гарантирован авалистом полностью или частично посредством аваля. Гарантия платежа по чеку может даваться любым лицом, за исключением плательщика. Аваль проставляется на лицевой стороне чека или на дополнительном листе путем записи «считать за аваль» и отметкой, за кого он дан. Аваль подписывается авалистом с указанием своего адреса и даты совершения записи.

Передача права по чеку производится в порядке, установленном статьей 146 ГК РФ. Именной чек не подлежит передаче. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа. Индоссамент, совершенный плательщиком, является недействительным. Лицо, владеющее переводным чеком, полученным по индоссаменту, считается его законным владельцем, если оно основывает свое право на непрерывном ряде индоссаментов.

В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

Указанную в чеке сумму плательщик выдает чекодержателю либо:

- 1. за счет средств на соответствующем счете чекодателя, но не свыше суммы, гарантированной банком по согласованию с чекодателем при выдаче чеков (суммы лимита чека);

- 2. за счет средств, депонированных чекодателем на отдельном чековом счете.

В целях обеспечения платежей по чекам с депонированием средств на отдельном счете вместе с заявлением о выдаче чека представляется платежное поручение для депонирования средств на отдельном лицевом счете чекодателя. На этот счет зачисляется сумма депонированных средств.

Банки перед выдачей чеков клиентам обязаны заполнить чеки, указав:

- — наименование банка и его местонахождение;

- — условный номер банка, номер лицевого счета чекодателя;

- — наименование чекодателя — юридического лица;

- — номер его счета;

- — предельный номер суммы, на которую может быть выписан чек.

Сумма лимита чека указывается цифрами и прописью, заверяется печатью и подписями должностных лиц банка.

Расчеты посредством чеков осуществляются за отгруженную продукцию, выполненные работы и оказанные услуги как физическими, так и юридическими лицами. Не допускаются расчеты чеками между физическими лицами.

Расчеты в порядке плановых платежей используются при постоянных устойчивых расчетных взаимоотношениях между предприятиями и организациями за продукцию и услуги. Обычно такие расчеты не завершаются поступлением оплаты по отдельному расчетному документу. Их учет ведется на обособленном субсчете к бухгалтерскому счету расчетов с покупателями и заказчиками. Аналитический учет расчетов плановыми платежами осуществляется по каждому покупателю и заказчику.

Почтовые переводы применяются для перечисления алиментов, заработной платы и командировочных расходов, а также в качестве платежей за продукцию и услуги предприятиям и организациям, где нет кредитных учреждений или сумма перечислений не превышает предельной величины, установленной для банковских операций по безналичным расчетам.

Переводы через органы связи оплачиваются наличными деньгами или платежными поручениями отправителя, акцептованными банком. Для этого в банк представляется список с указанием получателей денег, сумм и назначений переводов. Акцептованное банком платежное поручение со списком переводов сдается почтовому отделению.

Вексель — это письменное долговое обязательство, составленное в предписанной законом форме и дающее его владельцу безусловное право требовать по наступлении срока платежа уплаты обозначенной в векселе суммы. (ФЗ «О переводном и простом векселе» от 11.03.97 г. № 48-ФЗ).

Предметом вексельного обязательства могут быть только деньги.

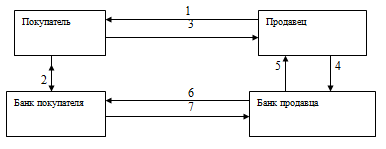

Вексельное обращение совершается по следующей схеме (рис.).

Рис. 1 Схема расчетов с помощью векселя 1. Поставка товара. 2. Акцепт векселя в банке, обслуживающем покупателя. 3. Передача векселя. 4. Платежное поручение банку, обслуживающему продавца, на оплату данного векселя. 5. Учет векселя (может быть предоставлен кредит) продавца в пределах учетной ставки. 6. Предъявление векселя к оплате в установленный срок. 7. Получение платежа

По обслуживаемым сделкам различают товарные и финансовые векселя.

В основе товарного векселя лежит сделка по купле-продаже товара. Вексель выписывается продавцу товара в обеспечение конкретной товарной сделки. Покупатель получает от продавца товар, передавая ему вексель. Т.о. продавец, поставляя покупателю товар, получает от него обязательство уплатить через определенное время стоимость товара и проценты за отсрочку платежа. Общая сумма задолженности фиксируется в векселе. Т.о., товарный вексель выступает как форма коммерческого кредита, предоставленного друг другу предприятиями.

Если отношения осуществляются только по схеме «продавец — покупатель», то имеет место простой вариант обращения векселя. Если же векселедержатель до наступления срока оплаты векселя рассчитается им по своим обязательствам перед третьими лицами, то это сложный вариант обращения векселя.

Финансовый вексель отражает отношения займа денег векселедателем у векселедержателя под определенные проценты, т. е. в его основе лежит финансовая операция, не связанная с куплей-продажей товаров. К финансовым также относятся векселя, оформляющие просроченную кредиторскую задолженность предприятий.

Финансовый вексель эмитируется уполномоченной организацией и продается любому ЮЛ или ФЛ. Продажа происходит либо по номиналу с дальнейшим начислением процентов, либо по цене ниже номинала — с дисконтом.

В ходе осуществления расчетных операций банки контролируют операции, совершаемые по расчетному счету. В частности, проверяют, не проводит ли предприятие-владелец счета операции, не соответствующие характеру его деятельности, предусмотренной уставом, нарушающие установленный порядок использования средств или правил расчетов.