Список использованной литературы и источников

Досрочный полный или частичный возврат кредита и начисленных процентов возможен только в изложенном выше порядке. В случае отсутствия или недостаточности денежных средств на счетах, указанных в п. 2.3. настоящего Договора, в объеме и в дату, указанные в заявлении Заемщика, либо непоступления в указанные сроки досрочно возвращаемой суммы на корреспондентский счет Банка, указанный в пункте 6… Читать ещё >

Список использованной литературы и источников (реферат, курсовая, диплом, контрольная)

I. Нормативно-правовые материалы

- 1) Гражданский кодекс Российской Федерации (часть вторая) от 30.11.1994 № 51-ФЗ // СПС «КонсультантПлюс».

- 2) О банках и банковской деятельности: Федеральный закон от 02.12.1990 № 395−1 // СПС «КонсультантПлюс».

- 3) О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации: Положение Центрального Банка России от 24.04.2008 № 318-П // СПС «КонсультантПлюс».

II. Специальная литература

- 4) Ежеквартальный отчёт по ценным бумагам за 1 кваратал 2012 года банка ВТБ24 (ЗАО)

- 5) Правила кредитования банка ВТБ24

- 6) Пояснительная записка к годовому отчёту по состоянию на 1.01.2012 банка ВТБ24 (ЗАО)

- 7) Регламент о порядке проведения операций по депозитам банка ВТБ24

- 8) Устав ЗАО «ВТБ 24», утвержденный Протоколом Общего собрания акционеров. кредитный депозитный банк кассовый

Приложения

Приложение 1

Сравнительная характеристика кредитования в банках г. Ярославля.

Банк Характеристика. | ВТБ 24. | Промсвязьбанк. | Сбербанк России. | Альфа-банк. |

Потребительские кредиты. | ||||

Кредитные продукты. |

|

|

| — кредит наличными. |

Процентные ставки. | От 10%. | От 16,9%. | От 5,06%. | От 16,99%. |

Сумма кредита. | От 50 тыс. до 3,6 млн руб. | От 15 тыс. до 1,5 млн руб. | От 45 тыс. до 1,5 млн руб. | От 50 до 750 тыс. руб. |

Сроки кредита. | От 6 мес. до 7 лет. | От 6 мес. до 7 лет. | До 11 лет. | От 12 до 36 мес. |

Кредиты малому и среднему бизнесу. | ||||

Кредитные продукты. | — кредит «Коммерсант» (лайт, актив, оптима). |

|

|

|

Процентные ставки. | От 18%. | ; | ; | От 18%. |

Сумма кредита. | От 100 тыс. до 3 млн руб. | От 150 тыс. до 120 млн руб. | ; | До 6 млн руб. |

Сроки кредита. | До 5 лет. | До 10 лет. | ; | От 6 мес. до 6 лет. |

Кредиты корпоративным клиентам. | ||||

Кредитные продукты. | — корпоративная программа. |

|

| — кредит на исполнение коммерческого контракта. |

Процентные ставки. | От 16%. | ; | ; | ; |

Сумма кредита. | От 100 тыс. до 3 млн руб. | ; | ; | ; |

Сроки кредита. | 5 лет. | От 1 до 10 лет. | ; | До 1 года. |

Ипотека. | ||||

Кредитные продукты. |

|

|

|

|

Процентные ставки. | От 8,9%. | От 9%. | От 9,5%. | От 12,25%. |

Сумма кредита. | От 150 тыс. руб. до 80% стоимости приобретённой квартиры. | До 30 млн руб. | ; | До 45 млн руб. |

Сроки кредита. | От 5 до 50 лет. | От 6 мес. до 25 лет. | До 30 лет. | От 5 до 25 лет. |

Автокредитование. | ||||

Кредитные продукты. |

| ; |

|

|

Процентные ставки. | От 16%. | ; | От 13%. | ; |

Сумма кредита. | От 30 тыс. до 5 млн руб. | ; | ; | От 4 до 200 тыс. долларов. |

Сроки кредита. | До 5 лет. | ; | До 5 лет. | От 1 до 6 лет. |

Кредитные карты. | ||||

Кредитные продукты. |

|

«Промсвязьбанк — Трансаэро» Классика, Золото, Платинум. -«Доходная карта». Standard. «Доходная карта» Gold.

| — Visa Classic &. Standard MasterCard.

|

|

Процентные ставки. | От 17%. | От 19,9%. | ; | ; |

Кредитный лимит. | До 2 млн руб. | До 1 млн руб. | ; | До 450 тыс. руб. |

Приложение 2

Законодательные акты и нормативные документы в области кредитования физических лиц.

№ п / п. | Законодательные акты, нормативные документы. | Дата утверждения номер |

Законодательный уровень. | ||

1.1. | Гражданский Кодекс РФ (часть первая). | От 30.11.1994 № 51-ФЗ (с последующими изменениями и дополнениями). |

1.2. | Гражданский Кодекс РФ (часть вторая). | От 26.01.1996 № 14-ФЗ (с последующими изменениями и дополнениями). |

1.5. | Федеральный Закон «О залоге». | От 29.05.1992 № 2872−1 (с последующими изменениями и дополнениями). |

Нормативный уровень. | ||

2.1. | Положение Банка России «О правилах бухгалтерского учета в кредитных организациях, расположенных на территории РФ. | От 05.12.2002 № 205-П (с последующими изменениями и дополнениями). |

2.2. | Положение Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)». | От 31.08.1998 № 54-П (с последующими изменениями и дополнениями). |

2.3. | Положение Банка России «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». | От 26.03.2004 № 254-П (с последующими изменениями и дополнениями). |

2.4. | Положение Банка России «О порядке осуществления безналичных расчетов физическими лицами в РФ». | От 01.04.2003 № 222-П (с последующими изменениями и дополнениями). |

2.5. | Положение Банка России «О порядке начисления процентов. по операциям, связанным с привлечением и размещением денежных средств банками, и отражением указанных операций по счетам бухгалтерского учета". | От 26.06.1998 № 39-П (с последующими изменениями и дополнениями). |

Методический уровень. | ||

3.1. | Инструкция ЦБР «Об обязательных нормативах банков». | От 16.01.2004 № 110-И (с последующими изменениями и дополнениями). |

3.2. | Письмо Банка России «Методические рекомендации к Положению Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)». | От 05.10.1998 № 273-Т. |

3.3. | Письмо Банка России «О применении Положений Банка России от 26.06.1998 № 39-П, от 31.08.1998 № 54-П, а также методических рекомендаций Банка России от 14.10.1998 № 285-Т». | От 24.03.1999 № 104-Т. |

3.4. | Инструкция предоставления физическим лицам кредитов по продукту «Кредит наличными (без поручительства)» № 119. | От 25.12.2008 № 1356. |

3.5. | Инструкция предоставления физическим лицам кредитов по продукту «Потребительский кредит с обеспечением» № 134. | От 25.12.2008 № 1356. |

3.6. | Инструкция «О порядке предоставления физическим лицам нецелевых кредитов под залог квартир и комнат в многоквартирных домах» № 137. | От 11.04.1008 № 328. |

Приложение 3

Законодательные акты и нормативные документы в области кредитования юридических лиц.

№. п/п. | Законодательные акты, нормативные документы. | Дата утверждения, номер | Назначение законодательных и нормативных актов. |

Законодательный уровень. | |||

Конституция РФ. | от 12.12.1993, принята всенародным голосованием (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ). | ст. 8 — гарантирует единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержку конкуренции, свободу экономической деятельности. Пункт ж ст. 71 — определяет, что в ведении РФ находится установление правовых основ единого рынка; финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики, федеральные экономические службы, включая федеральный банк. | |

Гражданский кодекс РФ Часть 1. | от 30.11.1994 № 51-ФЗ (принят ГД ФС РФ 21.10.1994)(ред. от 27.12.2009). | Ст. 60 определяет гарантии прав кредиторов юридического лица при его реорганизации, в пункте 2 говорится, что кредитор реорганизуемого юридического лица вправе потребовать прекращения или досрочного исполнения обязательств, должником по которому является юридическое лицо, и возмещение убытков. Удовлетворение требований кредиторов юридических лиц отражено в ст. 64. В главе 25 «Ответственность за нарушение обязательств» отражены такие понятия как ответственность за неисполнение денежного обязательства (ст.395), вина кредитора (ст.404), просрочка должника (ст.405), просрочка кредитора (ст.406). глава 25 «Обеспечение исполнения обязательств» подробно описываются такие наиболее часто используемые формы обеспечения кредитов как залог (§ 3), поручительство (§ 5), банковская гарантия (§ 6). | |

Гражданский кодекс РФ Часть 2. | от 26.01.1996 № 14-ФЗ (принят ГД ФС РФ 22.12.1995) (в ред. от 17.07.2009). | термин «заем» (ст. 807 — 818) применяется как общее понятие для сделок по поводу передачи денег или других вещей в собственность на срок под проценты, а термины «кредит», «товарный кредит» и «коммерческий кредит» — как разновидности займа. | |

Федеральный Закон «О банках и банковской деятельности». | от 02.12.1990 № 395−1 (с изм. И доп., вступившими в силу с 01.01.2010. | отражает некоторые правовые аспекты кредитования юридических лиц в главе 5 «Межбанковские отношения и обслуживание клиентов». Статья 29 определяет, что процентные ставки по кредитам, вкладам (депозитам), и комиссионное вознаграждение по операциям устанавливаются кредитной организацией по соглашению с клиентом, если иное не предусмотрено федеральным законом. Ст. 33 отражает обеспечение возвратности кредитов. В ней говорится, что кредиты, предоставляемые банком, могут обеспечиваться залогом недвижимого и движимого имущества, в том числе государственных и иных ценных бумаг, банковскими гарантиями и иными способами, предусмотренными федеральными законами или договором. При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом. | |

Федеральном Законе «О Центральном Банке Российской Федерации». | от 02.12.1990 № 395−1 (ред. от 27.12.2009) (с изм. И доп., вступившими в силу с 01.01.2010). | статьей 64 установлен максимальный размер риска на одного заемщика или группу связанных заемщиков, являющихся по отношению друг к другу зависимыми или основными и дочерними, который устанавливается в процентах от размера собственных средств (капитала) кредитной организации (банковской группы) и не может превышать 25 процентов размера собственных средств (капитала) кредитной организации (банковской группы). При определении максимального размера риска учитываются вся сумма кредитов кредитной организации, выданная одному заемщику или группе связанных заемщиков, а также суммы гарантий и поручительств, предоставленных кредитной организацией заемщику или группе связанных заемщиков. Статья 65 определяет максимальный размер крупных кредитных рисков как выраженное в процентах отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) кредитной организации (банковской группы). Крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента,. | |

превышающая 5 процентов собственных средств (капитала) кредитной организации (банковской группы). Максимальный размер крупных кредитных рисков не может превышать 800 процентов размера собственных средств (капитала) кредитной организации (банковской группы). | |||

Закон Российской Федерации № 2872−1 «О залоге». | от 29 мая 1992 г. (в ред. от 26.06.2006 N 129-ФЗ, с изм., внесенными Федеральным законом от 16.07.1998 N 102-ФЗ). | Даёт определение залога, его экономическую сущность, определяются правила документального оформления договора залога его форма. | |

Федеральный закон № 218-ФЗ «О кредитных историях». | от 22 декабря 2004 года (в ред. Федерального закона от 21.07.2005 N 110-ФЗ). | Определяет понятие и состав кредитной истории, основания, порядок формирования, хранения и использования кредитных историй, регулируется связанная с этим деятельность бюро кредитных историй. | |

Нормативный уровень. | |||

Положение ЦБ «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)». | от 31 августа 1998 года № 54-П (утв. ЦБ РФ 05.10.1998 № 273-Т). | устанавливает порядок осуществления операций по предоставлению (размещению) банками денежных средств клиентам, в том числе другим банкам, юридическим и физическим лицам, независимо от того, имеют они или не имеют расчетные, текущие, депозитные, корреспондентские счета в данном банке, и возврату (погашению) клиентами банков полученных денежных средств, а также бухгалтерский учет указанных операций. | |

Положение ЦБ «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражением указанных операций по счетам бухгалтерского учета». | от 26 июня 1998 года № 39-П (в ред. от 16 июня 2008 г. № 2028;У). | определяет порядок начисления процентов по активным и пассивным операциям банка, связанным с привлечением и размещением денежных средств клиентов банка — физических и юридических лиц, как в национальной валюте Российской Федерации, так и в иностранных валютах, а также за использование денежных средств, находящихся на банковских счетах, осуществляемых на основании договоров, заключаемых в соответствии с нормами Гражданского кодекса Российской Федерации, и порядок отражения в бухгалтерском учете указанных операций. | |

Положение ЦБ РФ «Об организации внутреннего контроля в кредитных организациях и банковских группах». | От 16.12.2003 г. № 242-П (ред. от 30.11.2004). | Система внутреннего контроля в кредитных организациях. | |

Положение ЦБ РФ «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». | от 26.03.2004 № 254-П. | Устанавливает порядок формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, к которым относятся денежные требования и требования, вытекающие из сделок с финансовыми инструментами, а также особенности осуществления Банком России надзора за соблюдением кредитными организациями порядка формирования резервов на возможные потери по ссудам. | |

Методический уровень. | |||

Инструкция ЦБ РФ «О порядке формирования и использования резерва на возможные потери по ссудам». | от 30.06.97 г. № 62а. | Определяет назначение резерва на возможные потери по ссудам, устанавливает порядок оценки кредитных рисков по выданным ссудам, регламентирует правила формирования этого резерва. | |

Методические рекомендации к Положению Банка России «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета». | от 26.06.98 г. № 39-П (ЦБ РФ, 14.10.98 г. № 285-Т). | Детализирует процесс принятие решения о выдаче кредита и последующий контроль. | |

Инструкция ЦБ РФ «Об обязательных нормативах банков». | от 16.01.2004 № 110-И (в ред. Указания ЦБ РФ от 13.08.2004 N 1489-У). | Нормативы банков. | |

Инструкция ЦБ РФ «О порядке регулирования деятельности кредитных организаций». | от 01.10.97 г. № 1 с последующими изменениями и дополнениями. | Обязательные экономические нормативы банков. | |

Методические рекомендации к Положению Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)». | от 31.08.98 г. № 54-П (письмо ЦБ РФ от 05.10.98 г. № 273-Т). | Детализирует порядок осуществления операций по предоставлению (размещению) банками денежных средств клиентам, в том числе другим банкам, юридическим и физическим лицам, независимо от того, имеют они или не имеют расчетные, текущие, депозитные, корреспондентские счета в данном банке, и возврату (погашению) клиентами банков полученных денежных средств, а также бухгалтерский учет указанных операций. |

Приложение 4

Кредитный договор именуемый в дальнейшем Банк, в лице действующего на основании и документ, удостоверяющий личность: выдан проживающий по адресу.

зарегистрированный по адресу: дата рождения именуемый (-ая) в дальнейшем Заемщик, заключили настоящий Договор о нижеследующем.

Предмет Договора

1.1. Банк обязуется предоставить Заемщику кредит в сумме на срок по года (включительно), а Заемщик обязуется своевременно возвратить сумму кредита и уплатить Банку установленные настоящим Договором проценты и иные платежи на условиях настоящего Договора.

Условия кредитования

2.1. Кредит предоставляется на потребительские нужды.

Кредит предоставляется путем зачисления суммы кредита на:

- — Банковский счет Заемщика, открытый в Банке на имя Заемщика в валюте кредита на основании Заявления-Анкеты Заемщика (далее — «банковский счет № 1»)/банковский счет Заемщика, предусматривающий использование платежной банковской карты, открытый в Банке на имя Заемщика в валюте кредита на основании Заявления-Анкеты Заемщика (далее-«счет платежной банковской карты Заемщика»),

- — Банковский счет Заемщика № _________________, открытый в валюте кредита в Банке (далее — «банковский счет № 1»)/банковский счет Заемщика, предусматривающий использование платежной банковской карты, №_____________ (далее — «счет платежной банковской карты Заемщика»), открытый в валюте кредита в Банке.

- (Выбирается в зависимости от ситуации)

Кредит предоставляется только при выполнении Заемщиком всех нижеперечисленных условий:

2.1.1. передачи Заемщиком Банку:

паспорта транспортного средства (в случае, если Заемщик оформляет залог ТС);

в залог простых векселей (далее — ценные бумаги) общей вексельной суммой (в случае, если Заемщик оформляет в залог ценные бумаги);

- — документа, подтверждающего согласие супруги (-га) Заемщика на передачу Банку в залог ТС/ценных бумаг в обеспечение исполнения обязательств Заемщика по настоящему Договору, содержащего заявление о том, что данное согласие не находится в противоречии с условиями брачно-семейных соглашений между Заемщиком и его (ее) супругой (-гом) (в случае, если Заемщик состоит в официальном браке. Данный документ может быть составлен супругой (-гом) в простой письменной или нотариальной форме. Составление документа в простой письменной форме допускается только в присутствии работника Банка, после установления им личности супруги (-га) на основании документа, удостоверяющего личность); (Данный абзац исключается без согласования с ЮУ)

- — заключенного с (необходимо указать полное наименование соответствующей страховой компании) договора страхования ТС от рисков повреждения, утраты (гибели), угона на страховую сумму, равную полной стоимости приобретаемого ТС, на срок не менее срока, указанного в п. 1.1. настоящего Договора плюс _1_ месяц. Указанный договор страхования должен быть заключен с указанием Банка в качестве Залогодержателя. (Данный абзац исключается без согласования с ЮУ).

- 2.2. За пользование кредитом Заемщик уплачивает Банку ______% (____________) процент____ годовых, начисляемых на остаток текущей ссудной задолженности по основному долгу. При расчете процентов количество дней в месяце и в году принимается равным календарному.

Размер полной стоимости кредита, а также перечень и размеры платежей, включенных и не включенных в расчет полной стоимости кредита, содержатся в Уведомлении о полной стоимости кредита (далее — Уведомление).

Уведомление, предоставленное Банком Заемщику до заключения настоящего Договора, подтверждающее факт ознакомления Заемщика с размером полной стоимости кредита, перечнем и размерами платежей, включенных и не включенных в расчет полной стоимости кредита, является неотъемлемой частью настоящего Договора.

В случае изменения условий настоящего Договора, влекущих изменение размера полной стоимости кредита, заемщик уведомляется о новом значении полной стоимости кредита в порядке, предусмотренном п. 4.2.5. настоящего Договора.

2.3. Заемщик обязан уплачивать Банку проценты ежемесячно ______ числа каждого календарного месяца. Каждый период между _____ числом (включительно) предыдущего календарного месяца и ____числом (включительно) текущего календарного месяца именуется далее процентный период.

Настоящим Договором без какого-либо дополнительного распоряжения Заемщик дает поручение Банку в день наступления срока исполнения обязательств Заемщика по уплате процентов по кредиту и погашению части суммы кредита, безакцептно списать в пользу Банка со счетов Заемщика, указанных в настоящем пункте, денежные средства в размере суммы обязательств Заемщика по настоящему Договору на день списания. Устанавливается следующий приоритет списания денежных средств в счет погашения задолженности по кредиту:

- 1) с банковского счета № 1/со счета платежной банковской карты Заемщика

- (Выбирается в зависимости от ситуации)

- 2) со всех остальных банковских счетов Заемщика, открытых в Банке, за исключением счетов открытых в системе Телебанк.

Заемщик считается исполнившим свои текущие обязательства в полном объеме и в срок при условии размещения не позднее 19 часов (по месту нахождения структурного подразделения Банка, осуществляющего кредитование) даты очередного платежа на банковском счете № 1/счете платежной банковской карты Заемщика (Выбирается в зависимости от ситуации) суммы денежных средств в размере, не меньшем, чем сумма обязательств Заемщика на указанную дату. В случае если дата очередного платежа приходится на день, являющийся в установленном законом порядке нерабочим, обязательство по платежу считается выполненным в срок при условии наличия достаточных средств на банковском счете № 1/счете платежной банковской карты Заемщика на следующий непосредственно за ним рабочий день.

Заемщик также считается выполнившим свои обязательства и в том случае, если надлежащие суммы будут зачислены на корреспондентский счет Банка, указанный в п.6. настоящего Договора, не позднее сроков, указанных в п.п. 1.1.,2.3.,2.5. настоящего Договора, в том случае, если погашение задолженности будет производиться Заемщиком с банковских счетов, открытых в других кредитных организациях.

Настоящим Заемщик признает, что в дату очередного платежа по кредиту при недостаточности средств на банковский счет № 1/счете платежной банковской карты Заемщика (Выбирается в зависимости от ситуации) и при наличии средств на банковских счетах Заемщика в Банке, открытых в валюте, отличной от валюты обязательства, Банк самостоятельно осуществляет списание денежных средств, при необходимости конвертацию средств в валюту обязательства по курсу Банка, действующему на момент проведения операции, с соблюдением требований валютного законодательства.

- 2.4. Проценты за пользование кредитом в размере, установленном в п.2.2. настоящего Договора, начисляются со дня, следующего за датой выдачи кредита, в качестве которой Стороны признают дату зачисления суммы кредита на банковский счет № 1/счет платежной банковской карты Заемщика (Выбирается в зависимости от ситуации), по день, установленный в п.п. 1.1., 2.3 настоящего Договора для погашения задолженности, либо по день фактического досрочного погашения задолженности (включительно).

- 2.5. Первый платеж по Кредиту включает проценты, начисленные за период, начиная со дня, следующего за датой фактического предоставления кредита по последнее число первого процентного периода включительно.

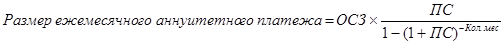

Следующие платежи по Кредиту осуществляются Заемщиком ежемесячно (в сроки внесения процентов, установленные п.2.3. настоящего Договора) Размер которого рассчитывается по формуле (далее по тексту — «ежемесячный аннуитетный платеж»):

.

где:

ОСЗ — остаток суммы Кредита на дату уплаты ежемесячного аннуитетного платежа,.

ПС — 1/1200 (Одна тысячадвухсотая) процентной ставки, определенной в соответствии с п 2.2. настоящего Договора;

Кол. мес. - количество полных процентных периодов, оставшихся до окончательного возврата Кредита.

Пример расчета ежемесячного аннуитетного платежа:

ОСЗ — 10 000 рублей ПС — 0,008 (3) (соответствует 10% годовых) Кол. Мес. — 24 месяца на дату выдачи кредита.

Расчет:

На день заключения настоящего Договора размер ежемесячного аннуитетного платежа, рассчитанный по вышеуказанной формуле, составляет ______________ (_________________________) долларов США/ евро/ рублей.

В срок возврата кредита, указанный в п.1.1. настоящего Договора, Заемщик возвращает Банку непогашенную часть кредита и уплачивает проценты за пользование кредитом по день погашения задолженности (включительно), начисленные в соответствии с п.п.2.2.-2.4. настоящего Договора. Размер последнего (итогового) платежа может отличаться от размера предыдущих ежемесячных платежей, порядок расчета которых определен выше. По просьбе Заемщика Банк вправе в срок не позднее 10 (Десяти) дней со дня соответствующего обращения Заемщика направить Заемщику расчет с указанием размера ежемесячного аннуитетного платежа и размера последнего (итогового) платежа, который не отменяет и не изменяет положений настоящего Договора.

Размер суммы основного долга, погашаемого при каждом ежемесячном аннуитетном платеже, определяется как разница между суммой аннуитетного платежа, рассчитанного по указанной выше формуле, и суммой ежемесячных процентов, рассчитанной в соответствии с п.п.2.2−2.4. настоящего Договора.

Банк информирует Заемщика о суммах ежемесячных аннуитетных платежей и графике их уплаты путем предоставления информационного расчета. При составлении информационного расчета предполагается, что Заемщик будет своевременно исполнять обязанности по уплате ежемесячных аннуитетных платежей, перенесение дат уплаты аннуитетных платежей в связи с выходными и праздничными днями не учитывается. Информационный расчет предоставляется в дату фактического предоставления Кредита и в случаях, указанных в п. 4.2.5 настоящего Договора.

При досрочном частичном погашении суммы кредита в соответствии с условиями настоящего Договора, изменение дальнейшего графика аннуитетных платежей производится по желанию Заемщика, выраженному в его заявлении о частичном досрочном погашении кредита, одним из двух способов:

- — сокращение срока возврата кредита с сохранением размера ежемесячного аннуитетного платежа, действовавшего до момента досрочного погашения,

- — уменьшение размера ежемесячного аннуитетного платежа с сохранением срока возврата кредита, указанного в п.1.1. настоящего Договора.

- 2.6. В случае просрочки исполнения Заемщиком своих обязательств по возврату кредита и/или уплате процентов, Заемщик уплачивает неустойку в виде пени в размере __ % (_______) процент __ в день от суммы невыполненных обязательств. Указанная неустойка начисляется по дату полного исполнения всех обязательств по погашению задолженности (включительно). При этом устанавливается очередность погашения задолженности, указанная в п. 2.7. настоящего Договора, независимо от инструкций, содержащихся в платежных документах Заемщика. Банк имеет право в одностороннем порядке изменить очередность погашения задолженности.

- 2.7. Устанавливается следующая очередность исполнения обязательств Заемщика по погашению задолженности по настоящему Договору, независимо от инструкций, содержащихся в платежных документах Заемщика:

судебные издержки по взысканию задолженности;

просроченные проценты на кредит;

просроченная сумма основного долга по кредиту;

проценты на кредит;

сумма основного долга по кредиту;

неустойка;

Банк имеет право в одностороннем порядке изменить указанную очередность погашения задолженности.

В случае если у Заемщика возникла просроченная задолженность перед Банком по нескольким обязательствам (договорам), Банк вправе в одностороннем порядке без уведомления Заемщика самостоятельно устанавливать порядок очередности погашения требований Банка, возникших из нескольких обязательств (договоров) Заемщика.

- 3. Права и обязанности Заемщика

- 3.1. Заемщик обязан:

- 3.1.1. Возвратить Банку сумму кредита, уплатить сумму начисленных процентов в сроки, предусмотренные настоящим Договором. Для кредита, выданного в иностранной валюте, данные обязательства могут быть исполнены Заемщиком как в валюте кредита, так и в другой иностранной валюте (по курсу Банка, установленному на день исполнения указанных обязательств) или в валюте РФ (по курсу Банка, установленному на день исполнения указанных обязательств).

- 3.1.2. Предоставлять по требованию Банка не позднее ____ (_________) рабоч____ дн____ со дня получения требования документы, необходимые для контроля за текущим финансовым состоянием Заемщика, по усмотрению Банка;

- 3.1.3. Незамедлительно извещать Банк обо всех обстоятельствах, способных повлиять на надлежащее исполнение Заемщиком обязательств по настоящему Договору, а также о перемене своего местонахождения, почтового адреса, адреса регистрации, места работы (смены работодателя), платежных и иных реквизитов;

- 3.1.4. В десятидневный срок уведомить Банк (телеграммой или заказным письмом с уведомлением о вручении) о наступлении следующих событий:

- а) заключение, изменение или расторжение брачного договора в соответствии с положениями статьи 46 Семейного кодекса Российской Федерации от 29.12.95 № 223-ФЗ.

- б) наступление страхового случая — утраты (гибели), повреждения, угона ТС — по договору страхования ТС от рисков повреждения, полной гибели (утраты), угона указанному в п. 2.1.1. настоящего Договора. (Данный подпункт исключается без согласования с ЮУ

- 3.1.5. Ознакомиться с информационным расчетом и уведомлением о размере полной стоимости кредита и перечнях и размерах платежей, включенных и не включенных в расчет полной стоимости кредита, подписать и передать Банку подписанные экземпляры информационного расчета и уведомления.

- 4. Права и обязанности Банка

- 4.1. Банк обязан:

- 4.1.1. Произвести выдачу кредита в день подписания настоящего Договора при условии предоставления Заемщиком всех документов в соответствии с условиями настоящего Договора.

- 4.1.2. Уведомить Заемщика о реквизитах банковских счетов, указанных в п.2.1., 2.6. настоящего Договора, открытых на имя Заемщика в Банке, в соответствии с п.11 Заявления-Анкеты Заемщика в течение 10 (Десяти) рабочих дней с даты открытия вышеуказанных счетов.

- (п. 4.1.2. исключается без согласования с Юридическим Управлением, в случае если у клиента открыты счета в банке к моменту подписания настоящего Договора)

- 4.2. Банк имеет право:

- 4.2.1. Контролировать финансовое состояние Заемщика;

- 4.2.2. Требовать от Заемщика предоставления документов, необходимых для контроля за финансовым состоянием Заемщика;

- 4.2.3. Досрочно взыскать сумму задолженности, в том числе суму кредита и начисленных процентов, в том числе путем списания в безакцептном порядке суммы текущей задолженности Заемщика по настоящему Договору с банковских счетов Заемщика, указанных в п. 2.3. настоящего Договора, при наступлении любого из ниже перечисленных случаев:

- — нарушение Заемщиком любого положения настоящего Договора, в том числе нарушение Заемщиком установленного настоящим Договором срока возврата очередной части кредита и/или срока уплаты процентов за пользование кредитом;

- — ухудшение финансового состояния Заемщика;

- — утрате обеспечения или ухудшения его условий по любым обстоятельствам (в том числе при нарушении Залогодателем (-ями) любого положения Договора (-ов) о залоге, обеспечивающего (-их) обязательства Заемщика по настоящему Договору), за исключением тех, за которые отвечает Банк. Под утратой обеспечения, в частности, понимается обращение взыскания любым лицом на имущество, заложенное в обеспечение обязательств по настоящему Договору, в том числе обращение Банком взыскания на имущество в соответствии с Договором о залоге №__ от «___» _________ ____ года между Банком и ____________; (Данный подпункт исключается без согласования с ЮУ

- — ухудшения финансового состояния Залогодателя и/или Поручителя по настоящему Договору; (при их наличии)

- — в случае прекращения действия (расторжения, прекращения по иному основанию до истечения срока действия) договора страхования, указанного в п.2.1.1. настоящего Договора, или изменения условий таких договоров, которые могут повлечь снижение размера возмещения в пользу Банка за счет страховых выплат; (Данный подпункт исключается без согласования с ЮУ

- — возникновение обстоятельств, ставящих под угрозу своевременность возврата Кредита.

При этом очередность погашения задолженности определяется в соответствии с п.2.7. настоящего Договора.

Не позднее чем за ___________ дней до даты досрочного взыскания кредита Банк извещает Заемщика о наступлении обстоятельств, являющихся основанием для досрочного взыскания суммы кредита и начисленных процентов, и необходимости возврата последним суммы задолженности не позднее установленной Банком даты досрочного взыскания. Такое извещение (требование о досрочном возврате) направляется Заемщику заказным письмом с уведомлением, курьерской почтой. При невыполнении Заемщиком указанного требования о досрочном возврате в указанный Банком срок, Банк осуществляет досрочное взыскание в соответствии с настоящим пунктом настоящего Договора.

Заемщик считается просрочившим исполнение своих обязательств по настоящему Договору в случае, если в день, определенный настоящим Договором как день исполнения соответствующего обязательства, причитающиеся Банку денежные средства не поступили на корреспондентский счет Банка, указанный в п.6. настоящего Договора, или не могли быть списаны Банком с банковских счетов Заемщика, указанных в п.2.3. настоящего Договора, вследствие их отсутствия либо недостаточности для полного исполнения обязательств Заемщика. В случае просрочки безакцептное списание средств со счетов Заемщика в Банке проводится в очередности, указанной в п.2.7. настоящего Договора.

- 4.2.4. В одностороннем порядке изменить размер процентной ставки за пользование кредитом по настоящему Договору, в том числе в связи с изменением размера ставки рефинансирования Банка России. В этом случае Банк не позднее ___________ рабочих дней до предполагаемой даты изменения размера процентной ставки направляет Заемщику заказным письмом с уведомлением, курьерской почтой либо телеграммой Извещение об изменении процентной ставки. При несогласии Заемщика пользоваться кредитом на условиях измененного размера процентной ставки, Заемщик обязан погасить кредит в течение __ (____________) рабочих дней с даты получения Извещения. Если погашение в указанный срок не произведено, считается, что Заемщик согласен с новым размером процентной ставки (по умолчанию) и процентная ставка считается измененной с даты, указанной в Извещении. (Данный пункт может быть исключен без согласования с Юридическим Управлением).

- 4.2.5. В случае изменения условий настоящего Договора, предоставить Заемщику уведомление о полной стоимости кредита и информационный расчет в следующем порядке:

- 4.2.5.1. в случае изменения условий настоящего Договора, влекущих уменьшение полной стоимости кредита (в том числе в случае осуществления Заемщиком частичного досрочного погашения) — не позднее 5-ти (пяти) рабочих дней после даты изменения условий, путем предоставления Заемщику указанных документов в подразделении Банка;

- 4.2.5.2. в случае изменения условий настоящего Договора, влекущих увеличение полной стоимости кредита — по почте заказным письмом с уведомлением не позднее 5-ти (пяти) рабочих дней после даты изменения условий.

В случае если изменение условий настоящего Договора оформляется дополнительным соглашением к настоящему Договору, уведомление о полной стоимости кредита предоставляется до заключения дополнительного соглашения и является неотъемлемой частью дополнительного соглашения. Информационный расчет предоставляется одновременно с подписанием дополнительного соглашения.

- 5. Особые условия

- 5.1. При неисполнении или ненадлежащем исполнении Заемщиком своих обязательств по погашению кредита и/или процентов Заемщик настоящим Договором предоставляет Банку право, а Банк вправе произвести списание любых сумм задолженностей (суммы кредита, начисленных процентов, комиссий и неустойки) в безакцептном порядке со счетов Заемщика в Банке, указанных в п. 2.3. настоящего Договора, с осуществлением при необходимости конверсии по курсу Банка на день проведения операции с соблюдением требований валютного законодательства.

Денежные обязательства Сторон, срок исполнения которых наступил, либо не указан или определен моментом востребования, могут прекращаться полностью или частично зачетом встречных однородных требований, возникших из любых Договоров, заключенных между Сторонами, по заявлению одной из Сторон настоящего Договора.

При этом под однородными требованиями понимаются встречные требования Сторон, выраженные в одной и той же валюте.

- 5.2. Заемщик имеет право на досрочное погашение кредита в следующем порядке:

- 5.2.1. Досрочное частичное погашение кредита производится только в сроки, установленные для осуществления плановых ежемесячных аннуитетных платежей.

Полное досрочное погашение кредита осуществляется в любой рабочий банковский день.

- 5.2.2. Досрочному погашению кредита по настоящему Договору предшествует письменное заявление о досрочном (частичном досрочном) погашении кредита со стороны Заемщика, предоставленное Банку, не позднее, чем за 1 (Один) день до даты планового погашения.

- 5.2.3. Сумма, заявляемая Заемщиком в качестве частичного досрочного возврата Кредита, не может быть меньше долларов США/ евро/ рублей.

Досрочный полный или частичный возврат кредита и начисленных процентов возможен только в изложенном выше порядке. В случае отсутствия или недостаточности денежных средств на счетах, указанных в п.2.3. настоящего Договора, в объеме и в дату, указанные в заявлении Заемщика, либо непоступления в указанные сроки досрочно возвращаемой суммы на корреспондентский счет Банка, указанный в пункте 6 настоящего Договора (в случае осуществления Заемщиком досрочного погашения посредством перечисления денежных средств со счета, открытого в другой кредитной организации), заявление Заемщика о досрочном (частичном досрочном) погашении кредита считается недействительным. Действующий до этого момента порядок погашения кредита сохраняется.

- 5.3. Возврат кредита обеспечивается, заключаемыми одновременно с настоящим Договором:

- (по ситуации, изменяется без согласования с Юридическим Департаментом)

- — Договором поручительства № ________ от «____» __________ ______ года, заключенным между Банком и

- — Договором о залоге № ________ от «____» __________ ______ года, заключенным между Банком и

- — Договором залога простых векселей № ________ от «____» __________ ______ года, заключенным между Банком и

Кроме того, Заемщик гарантирует возврат предоставленного кредита, начисленных процентов, а также уплату возможных комиссий и штрафных санкций всем принадлежащим ему имуществом.

5.4. Стороны обязуются соблюдать конфиденциальность в отношении условий настоящего Договора, а равно в отношении любой финансовой, коммерческой и прочей информации, ставшей им известной вследствие или в связи с заключением или исполнением настоящего Договора.<…

Тарифы по кассовому обслуживанию.

Кассовое обслуживание физических лиц в рублях Российской Федерации. | |||

Наименование услуги. | Тарифы. | Условия применения. | |

Базовая ставка. | Минимум. | ||

Выдача наличных рублей Российской Федерации, внесенных на счет наличными: | Вступает в действие с 01.03.2008. При проведении нескольких операций для определения размера тарифа вознаграждения суммируются выплаты наличных денежных средств за календарный месяц. | ||

до 600 000 руб. (вкл.). | Без взимания вознаграждения. | Действует с 01.04.2010. | |

cвыше 600 000 руб. до 3 000 000 руб. (вкл.). | 1% от суммы, заявленной клиентом. | Действует с 01.04.2010. | |

свыше 3 000 000 руб. | 7% от суммы, заявленной клиентом. | Действует с 01.04.2010. | |

Выдача наличных рублей Российской Федерации, поступивших безналично: | При проведении нескольких операций для определения размера тарифа вознаграждения суммируются выплаты наличных денежных средств за календарный месяц. | ||

до 600 000 руб. (вкл.). | 0.5% от суммы, заявленной клиентом. | 100 руб. | Действует с 01.04.2010. Комиссия не взимается при закрытии счета, если остаток денежных средств на счете менее 1000 рублей. |

cвыше 600 000 руб. до 3 000 000 руб. (вкл.). | 1% от суммы, заявленной клиентом. | Действует с 01.04.2010. | |

свыше 3 000 000 руб. | 7% от суммы, заявленной клиентом. | Действует с 01.04.2010. | |

Выдача наличных денежных средств, поступивших на счет клиента в рамках операции по покупке у клиента Банком обезличенного драгоценного металла, числящегося на ОМС того же клиента. | Без взимания вознаграждения. | Действует с 01.04.2010. | |

Выдача наличных денежных средств, поступивших на счета клиентов в рамках Договора на обслуживание Предприятия по выплате денежных средств на текущие счета физических лиц. | Без взимания вознаграждения. | Действует с 01.04.2010. | |

Выплата процентов по срочным вкладам, перечисляемых ежемесячно на счет в соответствии с условиями договоров в течение срока вклада. | Без взимания вознаграждения. | ||

Выдача части или полной суммы вклада, поступившей на счет в связи с окончанием срока вклада, в т. ч. процентов, капитализируемых в соответствии с условиями договоров. | Без взимания вознаграждения. | ||

Выдача наличных денежных средств, поступающих со счетов доверительного управления, в том числе ОФБУ. | Без взимания вознаграждения. | В случае, если доверительным управляющим является ВТБ 24 (ЗАО) и вывод средств осуществляется согласно графику вывода, предусмотренному договором доверительного управления, или если с момента внесения средств на счет доверительного управления/ОФБУ прошло не менее 180 дней. | |

Выдача наличных денежных средств, поступающих с брокерских счетов, открытых в ВТБ 24 (ЗАО), по операциям с ценными бумагами. | Без взимания вознаграждения. | ||

Выдача наличными с банковских счетов клиентов сумм дивидендов, поступивших от эмитента по акциям ОАО Банк ВТБ. | Без взимания вознаграждения. | ||

Кассовое обслуживание физических лиц в иностранной валюте. | |||

Выдача наличной иностранной валюты, внесенной на счет наличными денежными средствами, кроме операций в японских йенах: | |||

до 30 000 (вкл.) единиц валюты операции. | Без взимания вознаграждения. | ||

cвыше 30 000 до 50 000 (вкл.) единиц валюты операции. | 1% от суммы, заявленной клиентом. | ||

свыше 50 000 единиц валюты операции. | 7% от суммы, заявленной клиентом. | ||

Выдача наличной иностранной валюты, внесенной на счет наличными денежными средствами по операциям в японских йенах: | |||

до 3 000 000 (вкл.) японских йен. | Без взимания вознаграждения. | ||

cвыше 3 000 000 до 7 000 000 (вкл.) японских йен. | 1% от суммы, заявленной клиентом. | ||

свыше 7 000 000 японских йен. | 7% от суммы, заявленной клиентом. | ||

Выдача наличной иностранной валюты за счет переводов, поступивших на счета внутри Банка ВТБ 24 (ЗАО) и из других банков, кроме операций в японских йенах: | |||

до 30 000 (вкл.) ед. валюты. | 0.5% от суммы, заявленной клиентом. | 5 единиц валюты. | |

cвыше 30 000 до 50 000(вкл.) ед. валюты. | 1% от суммы, заявленной клиентом. | ||

свыше 50 000 ед. валюты. | 7% от суммы, заявленной клиентом. | ||

Выдача наличной иностранной валюты за счет переводов, поступивших на счета внутри Банка ВТБ 24 (ЗАО) и из других банков по операциям в японских йенах: | |||

до 3 000 000 (вкл.) японских йен. | 0.5% от суммы, заявленной клиентом. | 500 единиц валюты. | |

cвыше 3 000 000 до 7 000 000 (вкл.) яп. йен. | 1% от суммы, заявленной клиентом. | ||

свыше 7 000 000 японских йен. | 7% от суммы, заявленной клиентом. | ||

Выплата процентов по срочным вкладам, перечисляемых ежемесячно на счет в соответствии с условиями договоров в течение срока вклада. | Без взимания вознаграждения. | ||

Выдача части или полной суммы вклада, поступившей на счет в связи с окончанием срока вклада, в т. ч. процентов, капитализируемых в соответствии с условиями договоров. | Без взимания вознаграждения. | ||

Выдача наличных денежных средств, поступающих с брокерских счетов, открытых в ВТБ 24 (ЗАО), по операциям с ценными бумагами. | Без взимания вознаграждения. | ||

Выдача наличных денежных средств, поступающих с гарантийно-торговых счетов по операциям с иностранными валютами на условиях «Margin Trading». | Без взимания вознаграждения. | ||

Выдача наличных денежных средств в иностранной валюте, поступающих со счетов доверительного управления, в том числе ОФБУ. | Без взимания вознаграждения. | ||

Оформление чековой книжки по счету Клиента: | При переоформлении чековой книжки в связи с изменением наименования Банка вознаграждение не взимается. | ||

25 листов. | 125 руб. | Действует с 01.12.2008. | |

50 листов. | 250 руб. | Действует с 01.12.2008. | |

Операции с наличными денежными средствами. | 1. Вознаграждение взимается в день совершения операции. ВСТУПАЕТ В ДЕЙСТВИЕ С 16.06.2008 2. В случае, если тариф содержит после суммы указание «в месяц», это означает, что вознаграждение за проводимую операцию рассчитывается в зависимости от общей суммы операций с наличными денежными средствами аналогичного характера (приём/выдача), проведенных клиентом в текущем календарном месяце (далее — общая сумма операций) по состоянию на дату проведения операции, по которой рассчитывается вознаграждение, включительно. — на сумму, превышающую пороговое значение ранее действовавшего диапазона сумм, вознаграждение начисляется в соответствии со значением для нового диапазона сумм. Единоразовые приём/выдача суммы, превышающей любую из пороговых сумм, не влияет на методику расчёта взимаемой комиссии. | ||

Прием, пересчет наличных денежных средств для зачисления на счета Клиентов. | 0,15% от суммы. | 50 руб. | Действует с 01.03.2011. |

Выдача наличных денежных средств со счетов клиента: | Действует с 10.09.2009. | ||

На заработную плату, для осуществления выплат социального характера, стипендий, пенсий, пособий и страховых возмещений. | 0,5% от суммы. | ||

На другие цели: | |||

до 500 000 рублей в месяц. | 1% от суммы. | Действует с 01.03.2011. | |

от 500 001 до 1 000 000 рублей в месяц. | 2% от суммы. | Действует с 01.03.2011. | |

от 1 000 001 до 3 000 000 рублей в месяц. | 3% от суммы. | Действует с 10.09.2009. | |

от 3 000 001 до 10 000 000 рублей в месяц. | 6% от суммы. | Действует с 10.09.2009. | |

свыше 10 000 001 рубля в месяц. | 10% от суммы. | Действует с 01.12.2008. | |

Повторный пересчет наличных денежных средств по вине Клиента. | 0,1% от суммы. | 30 руб. | |

Прием, пересчет монет. | 10% от суммы. | ||

Прием, пересчет наличных денежных средств в одном подразделении Банка с зачислением на счет Клиента, открытый в другом подразделении. | 0,4% от суммы. | 100 руб. | Действует с 10.09.2009 Вознаграждение взимается обслуживающим счет Клиента подразделением Банка в безналичном порядке путем списания суммы вознаграждения со счета Клиента при зачислении денежных средств. |

Прием наличной иностранной валюты. | Без взимания вознаграждения. | ||

Выдача наличных денежных средств со счетов в иностранной валюте. | 1% от суммы. | Вознаграждение взимается в день проведения операции. | |

Выдача дорожных чеков на командировочные расходы. | 0,5% от суммы. | Вознаграждение взимается в день проведения операции. | |

Возврат дорожных чеков, выданных на командировочные расходы. | 2% от суммы. | Вознаграждение взимается в день проведения операции. |

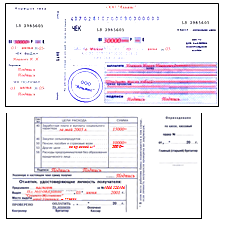

Приложение 8

Расходный кассовый ордер

Приложение 9.

Нормативно-правовые акты в области организации кассовых операций.

№ п / п. | Законодательные акты, нормативные документы. | Дата утверждения. |

Методический уровень. | ||

1.1. | " Положение о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации" № 318-П. | от 24.04.2008 года. |

1.2. | Инструкция Банка России «О порядке осуществления уполномоченными банками (филиалами) отдельных видов банковских операций с наличной иностранной валютой и операций с чеками (в том числе дорожными чеками), номинальная стоимость которых указана в иностранной валюте, с участием физических лиц» № 136-И. | от 16.09.2010. |

1.3. | Указание Банка России «О порядке ведения кассовых операций с наличной иностранной валютой в уполномоченных банках на территории Российской Федерации» № 2054;У. | от 14.08.2008. |

1.4. | Инструкция Банка России «О порядке выявления, временного хранения, гашения и уничтожения денежных знаков с радиоактивным загрязнением» № 131-И. | от 04.12.2007. |