Срочные операции с иностранной валютой

Размер премии и дисконта в пересчете в годовые проценты соответствует разнице в процентных ставках по депозитам на рынке евровалют. Это объясняется тем, что данная разница выравнивается путем привлечения депозита в одной валюте, которая продастся на другую валюту, а приобретенная валюта размещается на депозит на тот же срок. Во избежание валютного риска купленная валюта продается на срок. Если… Читать ещё >

Срочные операции с иностранной валютой (реферат, курсовая, диплом, контрольная)

Срочные валютные сделки (форвардные, фьючерсные, опционные) — это сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Из этого определения вытекают две особенности срочных валютных операций.

- 1. Интервал во времени между моментом заключения и исполнения сделки. Срок исполнения сделки, т. е. поставки валюты, определяется как конец периода от даты заключения сделки (срок 1—2 недели, 1, 2, 3, 6, 12 месяцев и до 5 лет), иногда любой другой период в пределах срока (ломаная дата).

- 2. Курс валют по срочной валютной операции фиксируется при заключении сделки, хотя она исполняется через определенный срок.

Котировка валют по срочным сделкам. Курс валют по срочным сделкам отличается от курса по операциям спот. Разница между курсами валют по сделкам форвард и спот называется «форвардная маржа» или «форвардные пункты». Она определяется как скидка (дисконт — dis, или депорт — D) с курса спот, когда курс срочной сделки ниже, или премия (pin, или репорт — R), если он выше. Премия означает, что валюта котируется дороже по сделке на срок, чем по наличной операции. Дисконт указывает, что курс валюты по форвардной операции ниже, чем по наличной.

При котировке курса срочной сделки на межбанковском рынке часто определяется только премия или дисконт. При прямой котировке курса валют по срочной сделке премия прибавляется к курсу спот, а дисконт вычитается из него. При косвенной котировке валют, наоборот, дисконт прибавляется, а премия вычитается из курса спот.

Курсы валют, но срочным сделкам, котируемые полностью в цифровом выражении (а не методом премии и дисконта), называются курсами аутрайт. Разница между курсами продавца и покупателя, т. е. маржа, по срочным сделкам больше, чем по сделкам спот. Маржа по срочным сделкам на 1—6 месяцев составляет обычно 1/8—¼% годовых от курса спот в пересчете на срок сделки, а по сделкам сроком на год и более достигает ½% годовых и выше.

Котировка валют по срочным сделкам методом премии или дисконта зависит как от прогнозируемой динамики курса в период от заключения до исполнения сделки, так и от различия в процентных ставках по срочным депозитам в этих валютах.

В обычных условиях разница между курсом спот и форвард определяется капитализированной разницей в процентных ставках по депозитам в валютах, участвующих в сделке. Однако в период резкого спекулятивного давления на валюту се курс по срочным сделкам может резко отрываться от курса спот. Увеличение скидки или премии вызывает изменение ставок по депозитам в валюте, являющейся объектом спекуляции на понижение или повышение ее курса.

Влияние процентных ставок на валютный курс определяется процентными расходами или доходами. Применяются ставки еврорынка, а не национального рынка. Например, для приобретения проданной на срок валюты можно взять кредит либо изъять сумму с депозита, выплатив процент по кредиту или потеряв процент по вкладу. А размещение купленной валюты на вклад приносит процент. В качестве процентной базы обычно принимается 360 дней, а по евростерлинговым депозитам — фактические календарные 365 дней.

Определение курса по срочным валютным сделкам проводится следующим образом (табл. 8.3).

Таблица 8.3. Нью-Йорк на Франкфурт-на-Майне (косвенная котировка)

Курс 1 долл. в евро | Курс продавца | Курс покупателя |

По сделке спот. | 1,2825. | 1,2835. |

Котируемая премия. | 0,0130. | 0,0120. |

Курс по срочной сделке (па 3 месяца). | 1,2695. | 1,2615. |

Примечание. При косвенной котировке в Нью-Йорке курсы продавца и покупателя устанавливаются американскими банками, которые продают и покупают евро в данном примере в сделке сроком на 3 месяца с премией, вычитаемой из курса спот.

Если во Франкфурте-на-Майне евро котируется по отношению к доллару по срочным сделкам с дисконтом, скидка при прямой котировке вычитается из курса спот (табл. 8.4).

Таблица 8.4. Франкфурт-на-Майне на Нью-Йорк (прямая котировка)

Курс 1 долл. в евро | Курс продавца | Курс покупателя |

По сделке спот. | 1,2815. | 1,2825. |

Котируемая премия. | 0,0125. | 0,0115. |

Курс по срочной сделке (на 3 месяца). | 1,2690. | 1,2710. |

Размер премии и дисконта в пересчете в годовые проценты соответствует разнице в процентных ставках по депозитам на рынке евровалют. Это объясняется тем, что данная разница выравнивается путем привлечения депозита в одной валюте, которая продастся на другую валюту, а приобретенная валюта размещается на депозит на тот же срок. Во избежание валютного риска купленная валюта продается на срок. Если премия по курсу валюты по срочной сделке выше отрицательной разницы в процентных ставках или дисконт ниже положительной разницы, то банк получит прибыль. Проведение такой операции ведет к изменению соотношения спроса и предложения на депозитном и валютном рынках и соответственно процентных ставок, премий или скидок, вновь уравнивая их. Положительная или отрицательная разница в процентных ставках служит базой для скидок и премий к наличному курсу.

Валюта, А котируется с премией по отношению к валюте Б, если процентная ставка по срочным депозитам в валюте, А ниже процентной ставки по вкладам в валюте Б. Наоборот, валюта, А котируется с дисконтом, если процентная ставка по вкладам в этой валюте выше, чем по вкладам в валюте Б.

Разница курсов по наличным и срочным сделкам подсчитывается в процентах по формуле.

где К,.,. — курс по срочным сделкам; К1К. — курс по наличным сделкам; Г — срок сделки.

Срочные сделки с иностранной валютой совершаются в следующих целях:

- • заблаговременная продажа валютных поступлений или покупка иностранной валюты для предстоящих платежей, чтобы застраховать валютный риск;

- • страхование портфельных или прямых инвестиций от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

- • получение спекулятивной прибыли за счет курсовой разницы.

Деление срочных валютных операций на конверсионные, страховые и спекулятивные в значительной мере условно. Почти в каждой из них присутствует элемент спекуляции.

Срочные валютные сделки часто не связаны с внешней торговлей или инвестициями и осуществляются исключительно в погоне за прибылью, основанной на разнице курсов валют во времени — на день заключения и исполнения сделки. Использование срочных валютных сделок клиентами в спекулятивных целях может оказать давление на курс соответствующих валют.

Валютная спекуляция — купля-продажа иностранных валют, совершаемая в целях получения спекулятивной прибыли на разнице в их курсах, осуществляется юридическими и физическими лицами на валютном рынке. Валютная спекуляция значительно усилилась в условиях плавающих валютных курсов, так как их колебания заметно возросли.

Среди спекулятивных срочных сделок с иностранной валютой различаются игра на понижение и игра на повышение курса валюты.

Если ожидается падение курса валюты, «понижатели» продают ее по существующему в данный момент форвардному курсу, с тем чтобы через определенный срок поставить покупателям эту валюту, которую они в случае благоприятной для них динамики курса смогут дешево купить на рынке, получив таким образом прибыль в виде курсовой разницы.

Если ожидается повышение курса, «повышатели» скупают валюту на срок в надежде при его наступлении получить ее от продавца по курсу, зафиксированному в момент сделки, и продать эту валюту по более высокому курсу. Подобные сделки обычно заключаются в массовом масштабе в ожидании ее девальвации или ревальвации.

В ожидании резкого изменения курса валюты несбалансированность спроса и предложения на нее в любом случае будет вызвана операциями по покрытию рисков: продажа валюты, в отношении которой ожидается обесценение, хеджирование риска вложений в этой валюте. Опережения и задержки по валютным расчетам и валютным сделкам достигают миллиардных сумм и вызывают огромное давление на курс. Спекулятивные валютные сделки могут многократно усилить эти факторы.

Игра на повышение и понижение курса валют дезорганизует валютный рынок, нарушает равновесие между спросом и предложением валюты, отрицательно влияет на валютно-экономическое положение соответствующих стран, мировую валютную систему и экономику.

Спекулятивные сделки обычно совершаются без наличия валюты. Валютный спекулянт продает валюту на срок в надежде на получение разницы в курсах. Иногда валютные сделки в целях спекуляции осуществляются на условиях спот: банк, получив кредит в валюте, которой угрожает девальвация, немедленно продает ее в расчете на то, что при наступлении срока платежа по кредиту он будет расплачиваться с кредитором по более выгодному для него курсу. Однако в чистом виде такие сделки немногочисленны.

Аналогично с валютной спекуляцией действует ускорение или задержка платежей в определенной валюте («лидз энд лэгз») в целях получения выгоды.

Манипулирование сроками международных расчетов осуществляется в ожидании резкого изменения валютного курса, процентных ставок, налогообложения, введения или усиления валютных ограничений, ухудшения платежеспособности должника. Опасаясь снижения курса национальной валюты, импортеры стремятся ускорять платежи или покупать на срок иностранную валюту, так как они проигрывают при повышении ее курса. Экспортеры, напротив, задерживают получение или репатриацию вырученной иностранной валюты или продают па срок будущие валютные поступления.

Операции «лидз энд лэгз» широко используются ТНК и ТНБ при расчетах между их отделениями в разных странах, чтобы избежать убытков от изменения валютного курса. Достаточно небольшого ускорения или замедления международных расчетов на крупные суммы, чтобы вызвать отток или приток иностранных капиталов.

Разновидностью срочных валютных сделок являются фьючерсные сделки. Валютные фьючерсы (англ. currency futures) соглашение, которое означает обязательство (а не право выбора в отличие от опциона) продать или купить стандартное количество конкретной валюты на определенную дату (в будущем) по курсу, установленному при заключении сделки. Разница между валютным курсом дня заключения и исполнения фьючерсной сделки называется спред.

В стандартных контрактах регламентируются все условия: сумма, срок, гарантийный депозит, метод расчета. Тип контракта определяется суммой валюты и месяцем его исполнения.

Исторический экскурс. Предшественниками валютных фьючерсов были фьючерсные товарные контракты, начиная с периода меркантилизма, в целях защиты от колебаний пен. В XVII в. они практиковались на рынке луковиц тюльпанов, с середины XIX в. — на рынках пшеницы. В конце XIX — начале XX в. для этих целей были созданы биржи в Лондоне, Чикаго. После Второй мировой войны стандартные контракты были введены на другие товары (медь, алюминий, свинец и т. д.), ценные бумаги, валюты.

С 1970;х гг. с переходом к плавающим валютным курсам получили развитие валютные фьючерсы. Участники торговли фьючерсными контрактами — банки, корпорации, индивидуальные инвесторы — обычно действуют через брокеров на специализированных биржах.

Лидирующими биржами по торговле фьючерсными контрактами ныне являются Чикагская товарная биржа (СМЕ), Нью-Йоркская (СОМЕХ), Лондонская (LIFFE), Сингапурская (SIMEX), Парижская (MATIF), Европейская биржа деривативов EUREX (создана в 1998 г. на базе слияния немецкой ДТВ и швейцарской SOFFEX).

Торговля фьючерсами осуществляется через клиринговую (расчетную) палату, которая является продавцом для покупателя и покупателем — для продавца. Тем самым упрощается торговля: одни сделки покрывают другие.

При заключении сделки покупатель и продавец обязаны резервировать на гарантийном депозите в расчетной палате первоначальную маржу, которая ежедневно пересматривается и колеблется от 0,04 до 6% номинальной цены контракта. Наличными оплачиваются лишь ежедневные прибыли и убытки (изменения маржи). Депозит возвращается после исполнения обязательств либо при заключении противоположной сделки (контрсделки), что означает закрытие валютной позиции. Количество открытых позиций участника валютного фьючерса равно разнице между числом проданных и купленных им контрактов.

Эффективность фьючерсной сделки определяется маржой, уточняемой после рабочего сеанса для каждой сделки:

где М — маржа (положительная или отрицательная); р = 1 при продаже валюты; р = -1 при покупке валюты; К — количество контрактов; С — курс валюты на день заключения сделки; Ст — курс валюты текущего рабочего сеанса (на день исполнения сделки).

Продавец валютного фьючерса выигрывает, если при наступлении срока сделки курс дня заключения контракта (С) выше курса на день ее исполнения (Ст), и терпит убытки, если курс дня заключения сделки ниже курса дня ее исполнения. По каждой открытой сделке, даже если ее участник не совершал операции на текущем рабочем сеансе, начисляется маржа.

где Сп — котировочный курс предыдущего рабочего сеанса.

Лондонская биржа по торговле фьючерсными контрактами (LIFFE) различает три категории их участников:

- • хеджеры (hedgers) — банки, корпорации, риск-менеджеры, которые управляют рисками;

- • спекулянты, трейдеры (traders), принимающие на себя риск в целях получения прибыли;

- • арбитражеры (arbitragers).

С 1970;х гг. с переходом к плавающим валютным курсам и процентным ставкам получили развитие фьючерсные контракты с процентными ставками для хеджирования инвестиций в ценные бумаги с фиксированным доходом. Например, кредитное учреждение, имея портфель государственных ценных бумаг, опасается снижения их курса в случае повышения рыночных процентных ставок (по депозитам, кредитам). Для страхования этого риска банк продает эти цепные бумаги в форме фьючерсного контракта. Если процентные ставки повысились, то доход от процентного фьючерса частично покроет убытки от обесценения портфеля этих ценных бумаг.

Использование срочных сделок для покрытия валютного риска при совершении коммерческих операций приобрело широкое распространение в условиях нестабильности валютных рынков.

Для страхования валютного риска участники рынка заключают срочные валютные сделки не только на условиях фиксации курса, суммы и даты поставки валюты (аутрайт), но и на условиях опциона — с правом выбора: осуществлять сделку или отказаться от нее.

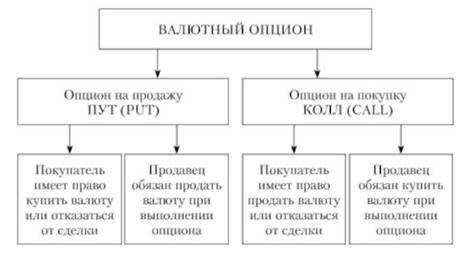

Опцион (от лат. oplio — выбор) с валютой — соглашение, которое при условии уплаты комиссии (премии) предоставляет одной из сторон в сделке купли-продажи право выбора (но не обязанность) либо осуществить сделку в определенный срок по курсу, установленному при заключении сделки, либо отказаться от исполнения контракта до окончания его срока (в любой день — американский опцион, на определенную дату раз в месяц — европейский опцион).

Различаются опцион покупателя (сделка call — колл-опцион) и продавца (сделка put — пут-опцион). Разница между курсом опциона продавца и покупателя называется спред (рис. 8.7).

Рис. 8.7. Опцион продавца и покупателя.

В основе заключения опционной сделки лежит колебание валютного курса. Доход от опциона на покупку валюты можно определить, используя формулу.

где 1с — доход от опциона на покупку; — курс спот на момент исполнения контракта; Ро — курс (страйк) опциона колл на покупку валюты; п — сумма сделки; Ип — премия опциона (комиссия).

Доход от опциона на продажу валюты можно определить, используя формулу.

где 1р — доход от опциона па продажу; Ро — курс (страйк) опциона пут на продажу валюты; — курс спот на момент исполнения контракта; п — сумма сделки; Вп — премия опциона.

Размер комиссии по опциону определяется при заключении сделки с учетом курса валюты (объекта сделки) по срочной сделке на дату исполнения опционного контракта. При тех или иных отклонениях разница между комиссией по опциону продавца и покупателя тяготеет к разнице между форвардным курсом и курсом исполнения опционного контракта.

В зависимости от характера и условий опционного контракта размеры комиссий по операциям колл и пут достаточно четко определены по отношению друг к другу и совместно ограничены форвардным курсом валюты. Опционные сделки выгодны при курсовых колебаниях, превышающих размер комиссии.

В отличие от форвардов валютные опционы дают возможность использовать выгодное изменение курсовых соотношений, так как согласованный наименьший курс защищает клиента от валютного риска и даст ему возможность отказаться от сделки.

Опцион подобно страховому полису используется покупателем лишь при неблагоприятном для него изменении курса валюты за период между заключением и исполнением сделки. Опционные сделки с валютой уступают другим валютным операциям, но объему, числу участвующих институтов и валют. Валютный опцион применяется для получения прибыли и страхования валютного риска.

Эта операция дает возможность трейдеру реагировать на курсовые изменения на рынке, покрывая (или перекрывая) потери прибылью от противоположной парной в стрэде операции.

Практикуется также индексный опцион, дающий право купить или продать определенную часть индекса — показателя курса валюты или ценных бумаг по заранее установленной цене и на определенную дату. Индексы определяются обычно к базисному периоду его введения. Опционами торгуют па межбанковском рынке и на биржах — фондовых и товарных.

Торговлю валютными опционными контрактами, которые появились с середины 1970;х гг. в США, осуществляют: крупнейшая в мире Чикагская биржа опционов (Chicago Board Options Exchange), Европейская опционная биржа в Амстердаме — ЕОЕ (European Options Exchange), Австрийская биржа срочных опционов в Вене — ОсТОВ (Oestetreichische Termin Optionsboerse).

Рынки валютных форвардных, фьючерсных и опционных сделок имеют сходство, определяемое сущностью срочных сделок с валютой, а также различия, отражающие особенности каждой из этих операций (табл. 8.5).