Понятия налоговой доктрины, налоговой политики и их содержание

Тем самым, такой тип налоговой политики обеспечивает существенное нивелирование в обществе, т. е. выравнивание доходов наиболее богатых и бедных слоев населения после налогообложения. Эта политика наиболее ярко применяется в Скандинавских странах (Швеции, Дании, Норвегии, Финляндии), где высокий уровень налоговой нагрузки (более 50% ВВП) сопровождается беспрецедентно высоким уровнем социальной… Читать ещё >

Понятия налоговой доктрины, налоговой политики и их содержание (реферат, курсовая, диплом, контрольная)

В настоящее время существует несколько подходов к определению понятия налоговой доктрины (стратегии).

Ряд авторов (например, В. А. Кашин) вначале определяют понятие налоговой доктрины, а затем вводят понятие налоговой политики как инструмента практической реализации налоговой стратегии. Другие авторы (например, В. Г. Пансков1) в зависимости от длительности периода реализации и стоящих целей разделяют налоговую политику на налоговую стратегию (доктрина) и налоговую тактику.

Согласно теории В. А. Кашина «налоговая доктрина представляет собой общее выражение основных принципов, норм и правил налогообложения, являющихся базой в рамках принятой общей финансово-экономической политики, сохраняющих свою силу при всех текущих изменениях налогового законодательства»[1][2].

По мнению В. Г. Панского «налоговая стратегия направлена на решение крупномасштабных задач, связанных с разработкой концепции и тенденций развития налоговой системы страны. Налоговая стратегия тесно увязана и вытекает из экономической, финансовой, а также социальной стратегии государства. Она рассчитана на длительную перспективу и поэтому представляет собой долговременный курс налоговой политики»[3].

Налоговая доктрина (стратегия) — это обобщенное выражение основных принципов, норм и правил, определяющих концепцию и тенденции развития налоговой системы страны на длительную перспективу, формулируемую с учетом социально-экономической стратегии развития государства.

Налоговая доктрина (стратегия) должна отражать стратегические и долговременные позиции государства по следующим важнейшим вопросам налогового законодательства, а именно:

- • роль и значение налогов в финансовой системе страны;

- • доля налогов в ВВП (общая налоговая нагрузка) и общих доходах бюджетной системы;

- • соотношение прямых и косвенных налогов;

- • определение крайних пределов налоговых изъятий для отдельных отраслей и сфер деятельности, для отдельных слоев и классов населения;

- • прогрессивность или регрессивность системы налогообложения;

- • налоговые режимы для накоплений и инвестиций, роль и значение налога на прибыль корпораций;

- • пределы компетенций налоговых органов в организации налогового учета и внесения корректировок в бухгалтерский учет для целей налогообложения;

- • пределы компетенции налоговых органов в осуществлении контроля и привлечения к ответственности за совершение налоговых правонарушений;

- • формы и методы контроля и надзора налоговых органов за деятельностью налогоплательщиков[4].

На основании налоговой доктрины формируется налоговая политика (налоговая тактика), которая, в отличие от налоговой стратегии, направлена на достижение целей достаточно конкретного этапа развития экономики. Она обеспечивает достижение целей путем своевременного изменения элементов налогового механизма.

Понятие «налоговая политика» в последнее время используется достаточно широко не только в учебно-научных изданиях, но и в нормативных документах органов государственной власти. Например, с 2007 г. Правительство РФ ежегодно утверждает Основные направления налоговой политики на следующий год и два последующих года. Вместе с тем в российском законодательстве понятие налоговой политики отсутствует.

Было сделано множество попыток дать определение этого понятия. С учетом анализа различных определений, можно дать обобщенное определение налоговой политике.

Налоговая политика — это совокупность экономических, финансовых и правовых мер государства по формированию налоговой системы страны в целях обеспечения финансовых потребностей государства, отдельных социальных групп общества, а также развитию экономики страны за счет перераспределения финансовых ресурсов на основе стратегической концепции развития налоговой системы.

В каждой стране налоговые системы подвержены непрерывному процессу совершенствования, оказывая серьезное влияние на экономические и социальные условия развития. Создавая налоговую систему страны, государство стремится использовать ее в целях своей определенной финансовой политики, которая в свою очередь связана с общей стратегией социально-экономического развития страны.

В основном формы и методы налоговой политики определяются политическим строем, национальными интересами и целями, административнотерриториальным устройством, отсутствием или наличием различных форм собственности, а также характером их взаимодействия и некоторыми другими положениями.

Налоговая стратегия (доктрина) и текущая налоговая политика неразрывно связаны друг с другом. С одной стороны, текущая налоговая политика представляет собой механизм реализации налоговой стратегии. С другой стороны, налоговая стратегия создает благоприятные возможности для решения текущих задач налоговой политики.

Налоговая политика находит свое выражение в налоговом праве и налоговом механизме.

Налоговое право — совокупность законодательных и иных нормативноправовых актов (не обязательно только налогового характера), которые определяют основные права и обязанности налогоплательщиков и налоговых органов в сфере налогообложения.

Налоговый механизм — совокупность правил и инструментов, которые определяют порядок исчисления и уплаты налогов, а также меры для поддержания общей налоговой дисциплины в стране.

Содержание налоговой политики. Под содержанием налоговой политики понимается совокупность последовательных действий государства по выработке научно обоснованной концепции развития налоговой системы, по определению важнейших направлений использования налогового механизма, а также по практической реализации концепции и контролю за эффективностью функционирования налоговой системы.

В зависимости от состояния экономики, от целей, которые на данном этапе развития экономики государство считает приоритетными, используются различные методы осуществления налоговой политики, о которых мы поговорим чуть позже.

Важнейшим элементом налоговой политики является ее субъект[5] — носитель прав и обязанностей, обладающий налоговым суверенитетом в пределах законодательно установленных полномочий и имеющий возможность воздействовать на объект налоговой политики.

Объектом налоговой политики является предмет, явление или процесс, на который направлена формируемая субъектом налоговая политика.

Субъектом налоговой политики в зависимости от государственного устройства выступают общегосударственные органы и местные органы власти (в случае унитарного устройства) либо Федерация, ее субъект (земли, республики, штаты, области и т. п.), муниципалитеты (города, районы, округа и т. п.) (в случае федеративного или конфедеративного государственного устройства).

В России субъектами налоговой политики являются Российская Федерация, республики, края, области, города федерального значения, а также местное самоуправление — города, районы, поселки и т. п. Каждый из них обладает налоговым суверенитетом в пределах своих полномочий, установленных налоговым законодательством.

Субъекты Федерации и муниципалитеты имеют право вводить и отменять налоги в пределах перечня региональных и местных налогов. Кроме того, им предоставлено право в широких пределах регулировать ставки налогов, устанавливать льготы и преференции. Проводя определенную налоговую политику, ее субъекты могут воздействовать на экономические интересы налогоплательщиков, создавать такие условия их хозяйствования, которые наиболее выгодны как для самих налогоплательщиков, так и для экономики регионов в целом.

Ряд авторов, например И. А. Майбуров1, в качестве субъекта налоговой политики предлагает рассматривать организации (корпорации) и семейные хозяйства.

В соответствии с выделенными субъектами налоговой политики различают пять ее уровней: федеральный; региональный; муниципальный; корпоративный; семейный.

В настоящем учебнике основное внимание будет уделяться вопросам налоговой политики государства.

На рис. 1.1 приведены определения понятия «налоговая политика» разного уровня[6][7].

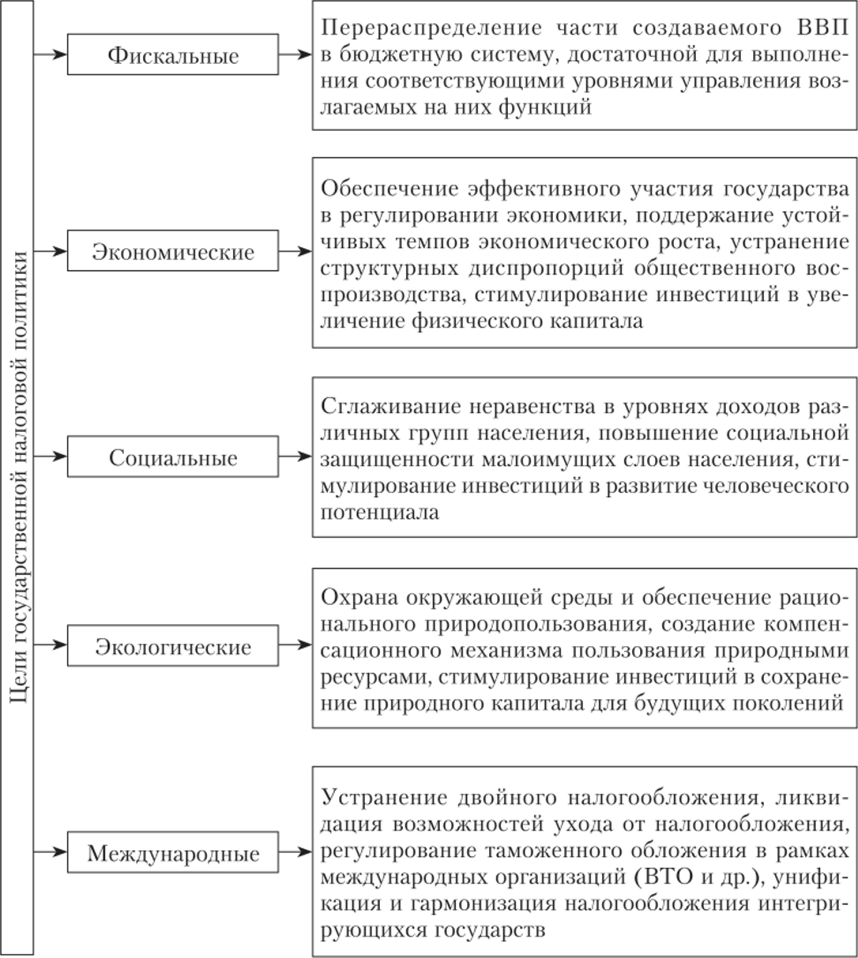

Цель государственной налоговой политики — это важнейший ориентир (например, целевая установка), которого необходимо обязательно достигнуть субъекту в результате реализации своей налоговой политики[8].

Различают следующие цели государственной налоговой политики: фискальные; экономические; социальные; экологические; международные.

На рис. 1.2 приведено содержание важнейших целей государственной налоговой политики.

Без сомнения, фискальные цели всегда были и будут оставаться главнейшими для государства. Однако соотношение основной и второстепенных целей, их содержание могут быть различными в зависимости от выбранной социально-экономической и налоговой доктрины государства.

Налоговая политика различных государств отличается оригинальностью и неповторимостью. Эти различия определяются национальными особенностями, географическими и историческими факторами, состоянием экономики и социальной сферы и многими другими параметрами. Кроме того, налоговая политика в одной и той же стране, даже в условиях неизменного социально-экономического строя может существенно различаться. Но вместе с тем представляет большой интерес выделить ряд понятий налоговой политики, которые позволяют классифицировать их сходство и различия. К таким понятиям относятся: тип, форма, модели и методы налоговой политики.

Рис. 1.1. Разноуровневые понятия «налоговая политика».

В различных работах указанные понятия имеют различное содержание, что часто приводит к различному их толкованию. Поэтому представляются полезными попытки И. А. Майбурова[9] упорядочить терминологию.

Рис. 1.2. Цели государственной налоговой политики.

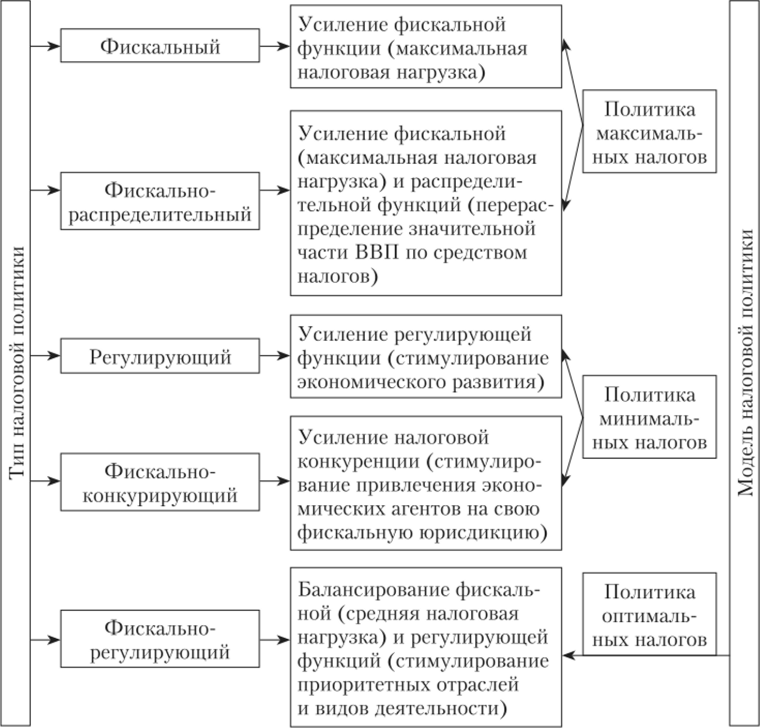

Тип налоговой политики — это определенный образец налоговой политики, имеющий присущие только ему характерные черты (признаки), по объективному проявлению которых возможно определенно отличить один образец политики от другого.

Выделяют следующие типы налоговой политики[10]:

- • фискальный — делает упор на достижение максимального фискального эффекта и приоритета фискальной функции над всеми другими функциями налогов, что достигается за счет максимальной налоговой нагрузки;

- • фискально-распределительный — предполагает сочетание максимальной налоговой нагрузки с перераспределением значительной части ВВП в социальную и производственную сферу;

- • регулирующий — в налоговой политике превалируют меры по усилению регулирующей функции с целью стимулирования экономического развития;

- • фискально-конкурирующий — налоговая политика стимулирует привлечение экономических субъектов иод собственную фискальную юрисдикцию за счет создания налоговых преференций в сравнении с другими странами (особые экономические зоны, офшоры);

- • фискально-регулирующий — предполагает балансирование фискальной функции (средняя налоговая нагрузка) и регулирующей функции (стимулирование приоритетных отраслей и видов деятельности).

Модель налоговой политики — это апробированный на практике в ряде стран и доказавший свою результативность образец (тип) налоговой политики, который может использоваться другими странами в качестве аналога.

Таким образом, тип налоговой политики — это некоторый теоретический образец налоговой политики, а модель — это некоторый образец, реализованный на практике, который может быть воспроизведен в другой стране.

Под формой налоговой политики понимают совокупность разработанных приемов, методов и инструментов налоговой политики, т. е. наполнение выбранной модели конкретным реализованным содержанием.

Таким образом, форма налоговой политики является практической реализацией определенной модели с помощью конкретных налоговых механизмов.

Различают следующие модели налоговой политики: максимальных налогов; минимальных налогов; оптимальных налогов.

На рис. 1.3 показано соответствие типов и моделей налоговой политики.

Налоговая политика максимальных налогов. Она характеризуется практикой установления максимального числа налогов, высоких прогрессивных ставок, сокращения налоговых льгот, расширением налоговых баз, приводящих к увеличению налогового бремени на экономику и население. В рамках этой модели возможна реализация двух типов налоговой политики, которые принципиально различаются по своим целям и последствиям их реализации. Рассмотрим каждый из них подробнее.

1. Фискальный тип модели политики максимальных налогов. Основными факторами налоговой политики в данном случае являются: высокое налоговое бремя; высокая доля участия государства в экономике; высокий уровень государственных инвестиций; низкий уровень социальных расходов.

Приоритетом налоговой политики в данном случае являются фискальные цели, а все остальные отходят на второй план.

Рис. 1.3. Соответствие типов и моделей налоговой политики.

Сущность политики подобного типа состоит в обобществлении значительной части средств экономических субъектов и перераспределении их через бюджет в экстренные (например, военные) расходы или государственные инвестиции в модернизацию и развитие производства.

В этом случае государство устанавливает достаточно высокие налоговые ставки, сокращает налоговые льготы и вводит большое число налогов, стараясь получить от своих граждан как можно больше финансовых ресурсов, не особенно заботясь о последствиях такой политики.

Подобный тип налоговой политики проводится государством, как правило, в экстраординарные моменты его развития, например в период экономических кризисов, войн, революций.

Эффективность проведения подобной мобилизационной политики обосновал Дж. М. Кейнс, которая, кстати, успешно применялась президентом США Ф. Рузвельтом в 1933—1945 гг. для выхода из Великой депрессии, а также Великобританией в период Второй мировой войны.

Подобная налоговая политика проводилась в России с первого дня введения налоговой системы в стране в 1992 г. Вместе с тем экономических, социальных и политических предпосылок для проведения политики максимальных налогов, в отличие от США времен Великой депрессии, в это время не существовало, вследствие чего подобная политика привела к резко негативным последствиям, суть которых состояла в следующем.

Во-первых, у налогоплательщиков после уплаты налогов практически не оставалось финансовых ресурсов, что делало невозможным расширенное воспроизводство. Экономика страны с каждым годом все сильнее сползала в пропасть кризиса, падали темпы роста производства во всех отраслях.

Во-вторых, широкие масштабы приобрело массовое уклонение от уплаты налогов, приведшее к тому, что по большинству налогов государство собирало чуть более половины причитающихся доходов. Практика уклонения от уплаты налогов фактически ставила под сомнение целесообразность функционирования российской налоговой системы. При этом каждый третий легальный налогоплательщик, стоящий на учете в налоговом органе, налогов вообще не платил, практически каждый второй — платил меньше, чем положено, но закону, и только один из шести налогоплательщиков исправно и в полном объеме рассчитывался по своим обязательствам с государством.

В-третьих, массовый характер приобрела так называемая теневая экономика, уровень производства в которой по разным оценкам достигал от 25 (но официальным данным Госкомстата России[11]) до 40% (по экспертным оценкам). По укрываемые от налогообложения финансовые ресурсы не шли, как правило, на развитие производства, а переводились на счета в зарубежных банках и «работали» на экономику других стран.

Все это стало одной из главных причин разразившегося в августе 1998 г. острого финансового кризиса, последствием которого стали изменявшаяся налоговая политика и усиление регулирующей роли государства в развитии экономики через более активное использование рыночных механизмов, в том числе и налогов.

2. Фискально-распределительный тип модели политики максимальных налогов. Данный тип характеризуется повышенным налоговым бременем, высокой долей участия государства в экономике, отличается от предыдущего типа высоким уровнем социальных расходов и значительными государственными инвестициями в экономику. При такой политике приоритетными являются социально-перераспределительные цели, достижение которых требует больших финансовых ресурсов.

Сущность этого типа налоговой политики состоит в обобществлении значительной части ВВП за счет высокопрогрсссивных и поимущественных налогов, взимаемых с наиболее обеспеченной части населения, и перераспределении этих средств с помощью бюджетных механизмов в доходы наименее обеспеченной части населения.

Тем самым, такой тип налоговой политики обеспечивает существенное нивелирование в обществе, т. е. выравнивание доходов наиболее богатых и бедных слоев населения после налогообложения. Эта политика наиболее ярко применяется в Скандинавских странах (Швеции, Дании, Норвегии, Финляндии), где высокий уровень налоговой нагрузки (более 50% ВВП) сопровождается беспрецедентно высоким уровнем социальной ответственности государства перед своими гражданами. Эти государства, наряду с Германией Францией, и являются примером эффективной реализации модели социально ориентированной рыночной экономики.

- [1] Пансков В. Г. Налоги и налогообложение: учебник для вузов. М.: МЦФЭР, 2003.С. 121.

- [2] Кашин В. Л. Налоговая политика и налоговое право // Финансы. 2002. № 4. С. 27—28.

- [3] Пансков В. Г. Налоги и иалогообложени. С. 121.

- [4] См.: Кашин В. А. Налоговая политика и налоговое право. С. 28.

- [5] См.: Пансков В. Г. Налоги и налогообложение. С. 120.

- [6] См.: Налоговая политика: теория и практика / под ред. И. А. Майбурова. М.: ЮНИТИ-ДАНА, 2010. С. 13.

- [7] См.: Там же. С. 15.

- [8] См.: Там же. С. 13.

- [9] См.: Налоговая политика: теория и практика. С. 24.

- [10] См.: Налоговая политика: теория и практика. С. 30.

- [11] В 2004 г. переименован в Федеральную службу государственной статистики (Росстат).