Теория портфеля.

Инвестиционный анализ

Если инвестор ориентируется на увеличение стоимости портфеля, то такой портфель должен быть составлен из акций. В процессе формирования такого портфеля можно выделить несколько этапов. На первом этапе следует решить, какое число акций включать в портфель. Эмпирический анализ показывает, что портфели с числом акций от 8 до 16 ведут себя ненамного хуже, чем портфели с большим количеством акций… Читать ещё >

Теория портфеля. Инвестиционный анализ (реферат, курсовая, диплом, контрольная)

Начало современной портфельной теории было положено работой Гарри Марковица (1952).

Концепция инвестиционного портфеля имеет важные следствия для многих сфер финансового управления. Например, цена капитала фирмы определяется степенью риска ценных бумаг, находящихся в ее портфеле, поскольку, во-первых, структура инвестиционного портфеля влияет на степень риска собственных ценных бумаг фирмы; во-вторых, требуемая инвесторами доходность зависит от величины этого риска. Кроме того, любая фирма, акции которой находятся в портфеле, в свою очередь, может рассматриваться как некий портфель находящихся в ее эксплуатации активов (или проектов), и поэтому владение портфелем ценных бумаг представляет собой право собственности на множество различных проектов. В этом контексте уровень риска каждого проекта оказывает влияние на рискованность портфеля в целом.

Согласно теории портфеля Марковица критериями оценки эффективности инвестиционных решений являются только два параметра — ожидаемая доходность и стандартное отклонение доходности. Теория портфеля состоит в том, что, как правило, совокупный уровень риска может быть снижен за счет объединения рисковых активов в портфели. Основная причина такого снижения риска заключается в отсутствии прямой функциональной связи между значениями доходности по большинству различных видов активов.

Невозможно найти ценную бумагу, которая была бы одновременно высокодоходной, высоконадежной и высоколиквидной. Каждая отдельная бумага может обладать максимум двумя из этих качеств. Сущность портфельного инвестирования как раз и подразумевает распределение инвестиционного потенциала между различными группами активов.

Инвестиционный портфель — это набор инвестиционных инструментов, которые служат достижению поставленных целей. Распределяя свои вложения по различным направлениям, инвестор может достичь более высокого уровня доходности своих вложений либо снизить степень их риска. Характерной особенностью портфеля является то, что риск портфеля может быть значительно меньше, чем риск отдельных инвестиционных инструментов, входящих в состав портфеля.

Вложения в ценные бумаги осуществляются с целью получения инвестиционного дохода. Однако такая формулировка является слишком обобщенной. Доход может быть получен в форме процентов и дивидендов или в виде прироста курсовой стоимости ценных бумаг (прежде всего акций). Поэтому на состав портфеля будет оказывать влияние то, какую цель преследует инвестор, вкладывая средства в ценные бумаги. На выбор цели оказывает влияние ряд факторов, среди которых можно назвать следующие.

- • Портфель должен обеспечивать регулярное поступление инвестору определенной суммы средств, необходимых для удовлетворения всех или части жизненных потребностей инвестора.

- • У инвестора может возникнуть необходимость быстрой ликвидации портфеля. В этом случае портфель должен быть составлен таким образом, чтобы при ликвидации обеспечить сохранность основной суммы и не потерять средства.

- • Налогообложение доходов инвестора. Инвестор, получающий высокие доходы и выплачивающий высокие налоги, в определенных ситуациях будет стремиться к приобретению ценных бумаг, доходы по которым не облагаются налогами.

- • Склонность инвестора к риску. Если инвестор не склонен рисковать, то состав портфеля будет иным, чем в случае с инвестором, готовым вложить средства в более рискованные ценные бумаги.

С учетом сказанного можно выделить следующие наиболее типичные цели портфеля ценных бумаг:

- 1) получение дохода;

- 2) получение дохода и повышение стоимости портфеля;

- 3) повышение стоимости портфеля и получение дохода;

- 4) повышение стоимости портфеля.

Портфели, в которых основное внимание уделяется доходу, принято считать наиболее консервативными. Такие портфели должны состоять из облигаций, по которым выплачивается вполне определенный доход, а также из тех акций, по которым дивидендные выплаты составляют высокий процент от прибыли.

В случае если ставится цель повышения стоимости портфеля, в портфель включаются акции быстрорастущих компаний. Потенциальная прибыль таких компаний велика, но эти компании оставляют прибыль на цели развития и выплачивают низкие дивиденды или не выплачивают их вовсе. Выгода инвестора происходит от роста курсовой стоимости акций. Потенциальный выигрыш инвестора может быть значительным, но таким же значительным является риск инвестора не получить ожидаемую прибыль. Этот риск связан как с самой компанией, так и с рынком.

Цель «получение дохода и повышение стоимости портфеля» предполагает, что чуть больше внимания уделяется получению дохода, в то время как цель «повышение стоимости портфеля и получение дохода» на первый план выдвигает повышение стоимости портфеля. Этим двум целям будут соответствовать портфели с различной долей более рискованных акций роста.

В результате установления цели портфеля вырабатывается направление по формированию состава портфеля. Если инвестор ориентирован на получение дохода, то портфель должен быть составлен из облигаций и акций надежных компаний, выплачивающих высокие дивиденды. Как крайняя позиция портфель может состоять только из облигаций. Это происходит в том случае, когда инвестор старается избежать всякого риска или когда он ставит своей целью получение строго определенного ежегодного дохода.

Если инвестор ориентируется на увеличение стоимости портфеля, то такой портфель должен быть составлен из акций. В процессе формирования такого портфеля можно выделить несколько этапов. На первом этапе следует решить, какое число акций включать в портфель. Эмпирический анализ показывает, что портфели с числом акций от 8 до 16 ведут себя ненамного хуже, чем портфели с большим количеством акций, и могут обеспечить достаточное снижение риска. Кроме того, такие портфели требуют меньших издержек по формированию и изменению своего состава.

На втором этапе формирования портфеля проводится тщательный отбор акций, включаемых в портфель. Для этого необходимо проанализировать, как ведут себя акции в условиях благоприятной и неблагоприятной конъюнктуры, и с учетом предпочтений инвестора к ожидаемой прибыли отобрать в портфель акции, которые ведут себя несхожим образом, чтобы обеспечить снижение риска портфеля.

На третьем этапе следует определить, какую долю инвестиций направить в каждый вид отобранных акций. Наиболее простой способ состоит в том, чтобы направить равные доли инвестиций в каждый пакет акций. Этот способ достаточно прост и удобен и, как показывает практика, дает неплохие результаты.

В случае если целью портфеля является получение текущего дохода и повышение стоимости актива, в портфель следует включить акции компаний, которые выплачивают относительно стабильные дивиденды, а также некоторую часть средств направить на приобретение долговых бумаг, которые являются стабильным источником дохода. Соотношение акций и долговых бумаг будет зависеть от того, на что делается больший упор — на повышение стоимости портфеля или на получение текущего дохода.

При формировании инвестиционного портфеля следует руководствоваться соображениями:

- • безопасности вложений (неуязвимости инвестиций от потрясений на рынке инвестиционного капитала);

- • стабильности получения дохода;

- • ликвидности вложений.

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитает надежность, будут предлагать высокую цену и снизят доходность.

После истечения определенного времени первоначально сформированный портфель может не отвечать требованиям инвестора и подлежит пересмотру. При этом состав портфеля изменяется только в том случае, когда меняются:

- 1) предпочтения инвестора;

- 2) безрисковая процентная ставка;

- 3) общие прогнозы доходности и риска исходного портфеля;

- 4) привлекательность отдельных отраслей и акций как объектов инвестирования из-за различий в нормах прибыли.

Отдельные составляющие портфеля с течением времени изменяют свои характеристики доходности и риска, поэтому инвестор должен избавляться от тех активов портфеля, которые не отвечают его целям.

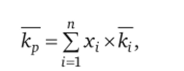

Ожидаемая доходность портфеля представляет собой взвешенную среднюю из показателей ожидаемой доходности отдельных ценных бумаг, входящих в данный портфель: где кр — ожидаемая доходность портфеля; х{ — доля портфеля, инвестируемая в i-й актив; /с, — ожидаемая доходность i-го актива; п — число активов в портфеле.

Пример.

Предположим, что ожидаемая доходность акций Н кн =10% , а акций Z kz= 15%. Если вес^капитал вложить в акции Н, ожидаемая доходность портфеля кр = к}1 =10%. Если инвестировать капитал только в акции Z, ожидаемая доходность инвестиций составит кр=к2 =15%. При инвестировании капитала в акции разными долями ожидаемая доходность портфеля будет равна средневзвешенной из доходностей акций:

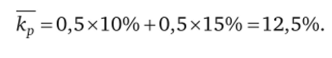

Мерой риска портфеля может служить показатель среднего квадратического отклонения распределения доходности, для расчета которого используется формула.

где kpi — доходность портфеля, соответствующая i-му состоянию экономики; кр — ожидаемая доходность портфеля; Р. — вероятность того, что экономика будет находиться в i-м состоянии.

Эта формула полностью совпадает с формулой расчета среднего квадратического отклонения отдельного актива, за исключением того факта, что в данном случае под активом понимается портфель активов.

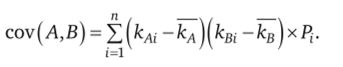

Основными понятиями, используемыми для анализа портфеля, являются ковариация и коэффициент корреляции. Ковариация (cov) — это мера, учитывающая дисперсию (или разброс) индивидуальных значений доходности акции и силу связи между изменением доходностей данной акции и всех других акций. Ковариация между акциями АиВ рассчитывается следующим образом:

Множитель (kAi -кл) представляет собой отклонение доходности акции, А от ее ожидаемого значения при i-м состоянии экономики. Множитель (кт -кв) — отклонение доходности акции В для того же состояния экономики; Р( — вероятность того, что экономика будет находиться в i-м состоянии; п — общее число состояний.

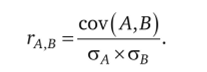

Содержательно интерпретировать численное значение ковариации достаточно сложно, поэтому очень часто для измерения силы связи между двумя переменными используется коэффициент корреляции. Этот коэффициент позволяет стандартизировать ковариацию путем деления ее на произведение соответствующих средних квадратических отклонений и привести величины к сопоставимому виду. Данный коэффициент рассчитывается следующим образом:

Знак коэффициента корреляции совпадает со знаком ковариации, поэтому положительная его величина означает однонаправленное изменение переменных, а отрицательная — их изменение в противоположных направлениях. Если значение г близко к нулю, связь между переменными слабая.

Пример

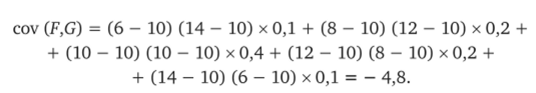

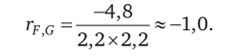

Рассчитаем ковариацию и коэффициент корреляции между акциями F и G исходя из данных, приведенных в табл. 3.1.

Таблица 3.1. Распределение вероятностей доходности акций Е, F, G и Н (%)

Вероятность | Е | F | G | Н |

од. | 10,0. | 6,0. | 14,0. | 2,0. |

0,2. | 10,0. | 8,0. | 12,0. | 6,0. |

0,4. | 10,0. | 10,0. | 10,0. | 9,0. |

0,2. | 10,0. | 12,0. | 8,0. | 15,0. |

0,1. | 10,0. | 14,0. | 6,0. | 20,0. |

к | 10,0. | 10,0. | 10,0. | 10,0. |

а | 0,0. | 2,2. | 2,2. | 5,0. |

Отрицательное значение ковариации говорит о том, что значения доходности этих акций изменяются в противоположных направлениях.

То есть между этими акциями действительно имеет место обратная функциональная связь.

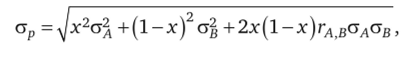

Если предположить, что распределения доходности отдельных ценных бумаг являются нормальными, то для определения риска портфеля, состоящего из двух активов, может использоваться формула.

где х — доля портфеля, инвестируемая в ценную бумагу А; 1 — х — доля портфеля, инвестируемая в ценную бумагу В.

Оптимальным всегда будет тот портфель, который обеспечит наименьший риск.

Выражение для определения весового коэффициента, минимизирующего риск портфеля, состоящего из двух активов, А и В, выглядит следующим образом:

где аА* — доля средств, инвестированных в актив А.

Предположим, что нам предлагают два вида инвестиций, Z и У, характеристики которых приведены в табл. 3.2.

Таблица 3.2. Различия доходности и риска.

Активы | Ожидаемая доходность | Стандартное отклонение, % |

Z | ||

Y |

Коэффициент корреляции равен -0,25, ковариации — (-200).

Допустим, что оба типа инвестиций могут сочетаться в любых пропорциях, т. е. являются абсолютно делимыми (как инвестиции в ценные бумаги). Но мы ограничимся фиксированным числом вариантов портфелей, показатели риска и доходности которых приведены в табл. 3.3.

Таблица 3.3. Сочетание риска и доходности портфеля, %.

Доля Z | Доля У | Ожидаемая доходность | Стандартное отклонение |

Стремясь минимизировать риск, мы можем инвестировать все средства в активы Z, имеющие наименьшее среднеквадратическое отклонение доходности. Однако при переходе от портфеля, целиком состоящего из активов Z, к портфелю, на 75% составленному из активов Z и на 25% — из активов У, риск всего портфеля в целом снижается, а ожидаемая доходность увеличивается.

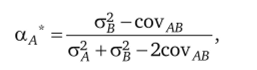

Возможные сочетания риска и доходности портфелей отражены на рис. 3.2.

Рис. 3.2. Доходность — риск рыночного портфеля.

При наличии в портфеле безрискового актива с доходностью к0 функция кр(<�зр) является отрезком прямой, соединяющей точку с координатой к0, лежащую на оси ординат, и точку касания М (рис. 3.2). Точка М называется рыночным портфелем.

Любой инвестор, формирующий оптимальный рыночный портфель, будет выбирать доходность и риск (стандартное отклонение) так, чтобы они лежали на этом отрезке. Прямая линия, проходящая через точки к0 и М, называется основной рыночной линией. Тангенс угла наклона этой прямой называется рыночной ценой риска.

Рыночный портфель определяется при равновесии на рынке. Равновесие на конкурентном финансовом рынке имеет место в том случае, если все его участники располагают одинаковой информацией и формируют на ее основе оптимальный портфель. При этом структура рисковой части оптимального портфеля полностью определяется вероятностными характеристиками ценных бумаг и не зависит от склонности инвестора к риску.

При равновесии на финансовом рынке предложение рисковых и безрисковых ценных бумаг равно спросу. Если долговые обязательства корпораций не соответствуют спросу, то вступает в действие закон конкурентного рынка, т. е. цена бумаг, спрос на которые превышает предложение, будет расти, и наоборот (при этом эффективности первых будут расти, а вторых падать). На основании информации об этом каждый инвестор скорректирует структуру рисковой части своего портфеля. В результате на рынке устанавливается равновесие. В этом случае распределение на рынке рисковых ценных бумаг по видам будет близко к распределению ценных бумаг в оптимальном портфеле. Задачу о доле капитала, вкладываемого в рисковую и безрисковую части портфеля, каждый инвестор решает сам. Эта доля зависит от склонности инвестора к риску.

Таким образом, наиболее предпочтительное сочетание рискованных активов всегда определяется отношением к риску лица, принимающего инвестиционное решение. Если знать степень неприятия риска этим лицом, т. е. размер премии, требуемый им для компенсации соответствующего повышенного риска — тогда можно точно определить состав наилучшего портфеля.

Это положение справедливо и для портфеля, состоящего из активов более чем двух типов. Правда, в этом случае у инвестора больше возможностей выбора для достижения более приемлемых сочетаний риска и доходности.

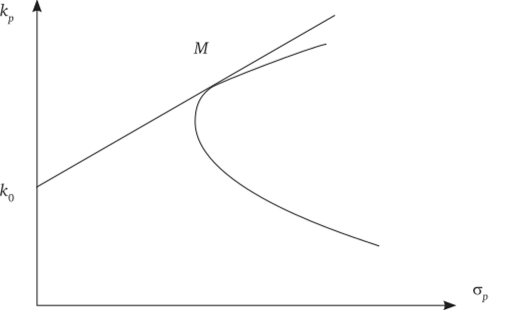

Зависимость риска портфеля от степени диверсификации представлена на рис. 3.3.

Рис. 3.3. Риски диверсифицированного портфеля.

Из рисунка видно, что риск портфеля имеет тенденцию к снижению и достижению асимптотического предела по мере увеличения размера портфеля. Из рисунка также видно, что рыночный риск не диверсифицируем. Устранить или существенно снизить недиверсифицируемый риск можно путем проведения хеджирования портфеля акций. В этом случае хеджирование представляет собой процесс снижения риска портфеля включением в него производного финансового инструмента на высококоррелированный актив (внебиржевой форвардный, фьючерсный контракт или длинный пут-опцион). Количество срочных контрактов, необходимых для хеджирования, определяется бета-коэффициентом.

Для портфелей с фьючерсом и опционом рыночный риск портфеля практически сводится к нулю, правда, возникает новый риск, связанный с возможностью неисполнения фьючерсных и опционных контрактов. Но риск неисполнения всегда на порядок ниже рыночного риска, поэтому проведение хеджирования все-таки целесообразно.

Итак, для того чтобы выбрать оптимальный с точки зрения отдельного инвестора портфель, нужно знать отношение инвестора к риску, проявляющееся в выборе параметров функции, описывающей взаимосвязь между риском и доходностью и называемой кривой безразличия. В основе построения этой функции заложены стандартные экономические концепции теории полезности и кривых безразличия.

Как уже отмечалось, большинство людей не склонны к риску, но многие вкладывают сбережения в акции или другие активы, связанные с риском.

Целью приобретения активов является получение дохода. Чтобы определить, какой из них выгоднее, надо сопоставить денежные поступления от них с их ценой. Таким образом, прибыль от актива представляет собой отношение общего объема денежных поступлений от актива к его цене. Например, облигация, цена которой составляет на данный момент 1000 ден. ед., приносит в данном году 100 ден. ед. поступлений, что означает 10% прибыли.

Вкладывая свои сбережения в акции, облигации и другие активы, люди рассчитывают на получение прибыли, которая превышает уровень инфляции. В этом случае, откладывая свое потребление, они смогут в будущем купить больше, чем в данный момент, расходуя весь свой доход. Следовательно, прибыль от активов должна быть определена в реальном (с поправкой на инфляцию) выражении. Реальная прибыль от актива представляет собой номинальную прибыль за вычетом инфляции. Например, если уровень инфляции составляет 5% в год, то реальная прибыль от облигации будет уже 5%.

Так как большинство активов связано с риском, вкладчик не может точно знать, какую прибыль он получит в дальнейшем. Сравнение рисковых активов осуществляется с помощью расчета ожидаемой прибыли, т. е. прибыли, которую актив принесет в среднем.

Существует связь между ожидаемой прибылью и риском: чем выше прибыль на капиталовложения, тем выше риск. Следовательно, не склонный к риску вкладчик должен соизмерять ожидаемую прибыль с риском.

Рассмотрим эту взаимосвязь более подробно.

Предположим, что у индивидуума есть желание вложить все свои сбережения в два актива:

- • облигации государственного займа;

- • акции банка.

В этом случае надо решить, какую часть сбережений вложить в каждый из них. Решение этой проблемы аналогично проблеме потребительского выбора при распределении бюджета на покупку потребительских товаров.

Пусть свободная от рисков прибыль по облигациям — Rf, а ожидаемая прибыль от акций — Rp, при этом действительная прибыль — Rm. Во время принятия решения о капиталовложении известен ряд возможных результатов и вероятность каждого, но неизвестно, какой именно из этих результатов осуществится. У рисковых активов пусть будет более высокая прибыль, чем у безрисковых (Rm > Rf). Иначе не склонные к риску вкладчики приобретали бы только облигации, а акции вообще бы не приобретались.

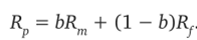

Чтобы ответить на вопрос, сколько денег вкладчик вложит в каждый вид актива, обозначим часть его сбережений, размещенных в акциях, через Ь, а ту часть, которая используется для покупки облигаций, — 1 — Ь. Ожидаемая прибыль от всей суммы ценных бумаг является средневзвешенной ожидаемой прибыли от двух активов:

Предположим, что облигации дают 6% дивидендов, акции — 8%, а Ъ = 0,5. Тогда Rp = 7%.

Для определения степени риска следует вычислить дисперсию общей прибыли от набора активов. В нашем случае стандартное отклонение <�т = Ьат, где, а — стандартное отклонение прибыли от вклада в акции.

Однако наиболее важным является вопрос о том, каким образом вкладчик принимает решение относительно размера части Ь. Чтобы это сделать, надо показать, что он сталкивается со взаимозаменяемостью риска и прибыли при построении своей бюджетной линии.

Приведенное выше уравнение для всей ожидаемой прибыли можно переписать так:

Данное уравнение является уравнением бюджетной линии, так как описывает взаимосвязь между риском и прибылью. Это уравнение прямой линии, из которого следует, что Rp возрастает по мере того, как стандартное отклонение этой прибыли ар увеличивается.

В этом случае величина угла наклона бюджетной линии Rm ~Rf «.

——называется ценой риска, так как она показывает,.

<*т насколько возрастает риск вкладчика, который намерен получить дополнительную прибыль.

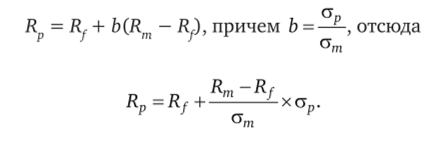

На рис. 3.4 это выглядит следующим образом:

Рис. 3.4. График выбора размеров риска и прибыли.

Если вкладчик не желает рисковать, он может вложить все свои средства в облигации (Ь = 0) и получить прибыль Rf. Чтобы получить более высокую ожидаемую прибыль, он должен пойти на некоторый риск. Например, он может вложить все средства в акции (b = 1) и заработать прибыль Rm, но при этом риск увеличится и стандартное отклонение составит стт. Или он может вложить свои средства по частям в различные виды активов, получить прибыль меньше Rm, но больше Rf и иметь риск меньше ат, но больше нуля. Это иллюстрируется с помощью рис. 3.4, где показаны три кривые безразличия, каждая из которых дает сочетание размеров риска и прибыли, в равной степени удовлетворяющих вкладчика (кривые идут с наклоном вверх, так как риск нежелателен и его увеличение следует компенсировать повышением объема прибыли). Кривая иг связана с максимальным удовлетворением вкладчика, a U3 — с минимальным. При одинаковом уровне риска ожидаемая прибыль на иг больше, чем на U2 и U3.

Подобно потребителю, делающему выбор между двумя благами, вкладчик выбирает сочетание риска и прибыли в точке, где кривая безразличия U2 является касательной по отношению к бюджетной линии. В этом случае прибыль R* и стандартное отклонение о*.

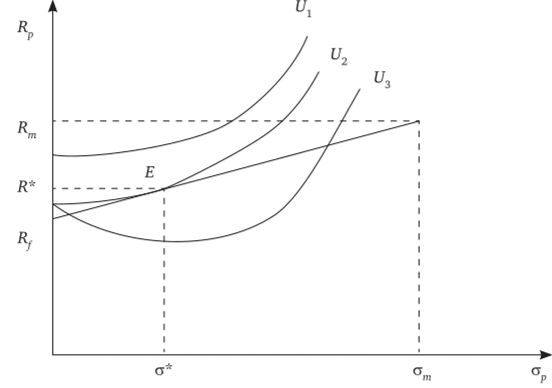

Рассмотрим ситуацию с двумя вкладчиками: А — нерасположенный к риску потребитель, В — более расположенный (рис. 3.5).

Рис. 3.5. Выбор наборов ценных бумаг двумя различными вкладчиками.

Кривая безразличия вкладчика Л касается бюджетной линии в точке с низким уровнем риска, поэтому он вложит почти все средства в облигации и получит ожидаемую прибыль RA, которая ненамного больше свободной от риска прибыли Rj. Вкладчик В вложит почти все свои средства в акции, и прибыль от его ценных бумаг будет иметь большую ожидаемую величину RB, но также и более высокое стандартное отклонение ов.

Те же принципы сохраняются, если для анализа будут взяты другие активы.

Максимальный размер риска, на который решится вкладчик, чтобы заработать более высокую ожидаемую прибыль, зависит от его отношения к риску. У более склонных к риску вкладчиков наблюдается тенденция к включению большей доли рисковых активов в портфель ценных бумаг.

Поэтому обычно осуществляется диверсификация портфеля в качестве метода, направленного на снижение риска путем распределения инвестиций между несколькими рискованными активами.

Контрольные вопросы и задания

- 1. Что означает понятие «сложный (кумулятивный) процент»?

- 2. В каком случае используется функция будущей стоимости денежной единицы?

- 3. Сформулируйте «правило 72». Каковы условия его применения?

- 4. Что такое реверсия?

- 5. Дайте определение аннуитета.

- 6. Чем отличается обычный аннуитет от авансового?

- 7. Что представляет собой компаундирование?

- 8. Что в теории финансов называют амортизацией?