Расчет тарифов по страхованию жизни

Сегодня типичному российскому страховщику, имеющему малый портфель, чрезвычайно сложно точно оценить тот или иной риск, руководствуясь собственным опытом. В данном случае он может опираться либо на ставки, уже действующие на рынке, либо на информацию крупных страховых компаний, имеющих достаточно представительный портфель по конкретному виду страхования и готовых «открыть» свои показатели… Читать ещё >

Расчет тарифов по страхованию жизни (реферат, курсовая, диплом, контрольная)

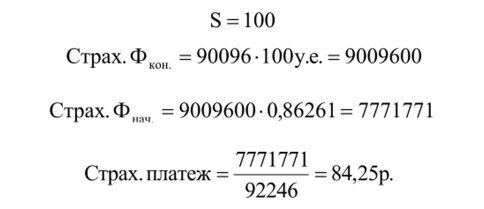

Страховщик заключает договор страхования 40-летних граждан на дожитие до 45 лет. Дожившие получают страховую выплату 100 ед. Страховщик имеет возможность в результате инвестирования средств ежегодно начислять на исходный фонд 3 сложных процента годовых. По условиям договора предполагается разовый платеж.

- 40-летних — 92 246 человек

- 45-летних — 90 096 человек

Тарифная политика страховых компаний в современных условиях.

Любая страховая компания при введении нового вида страхования сталкивается с проблемой определения нетто-ставки (а в связи с инфляцией и непредсказуемой налоговой политикой — и бруттоставки), что вызвано либо полным отсутствием статистических данных, либо их недостоверностью. Обычно в таких случаях ставки устанавливаются по аналогии с другими страховыми компаниями и далее корректируются на основе собранной в результате процесса страхования информации. Естественно, что показатель убыточности страховой суммы, лежащей в основе расчета страхового тарифа по «классическому» варианту, по впервые вводимому виду страхования рассчитан быть не может. Для правильного расчета тарифа в этом случае могут быть использованы данные разного рода статистических наблюдений от источников, не связанных с проведением страховой деятельности, а также экспертные оценки. С аналогичной проблемой страховые компании сталкиваются и тогда, когда на страхование принимаются редкие, уникальные объекты (космические аппараты, ядерные установки, нефтяные платформы, воздушные и морские суда и др.). В принципе, из-за особенностей индустриального развития России, любое более или менее крупное предприятие является единственным в своем роде (если принять во внимание характер производства, уровень изношенности основных фондов, район расположения, применяемую технологию, используемую технику, развитость инфраструктуры и т. п.), в связи с чем при расчете тарифов здесь трудно воспользоваться традиционными методами, основанными на законе больших чисел. В нынешних условиях развития российского страхового рынка зачастую невозможно воспользоваться даже уже накопленными страховыми компаниями данными из-за постоянно изменяющейся экономической ситуации. В условиях страховой монополии чем меньшее количество объектов принято на страхование, тем большим может быть размер тарифной ставки. Но в условиях рынка, когда действует множество страховщиков, такой подход неприемлем, поскольку для любого страхователя размер платы за страховую услугу, в качестве которой и выступает страховой взнос, должен зависеть только от реальной стоимости риска, а не от того, какое количество аналогичных договоров страхования имеется в портфеле той или иной компании.

Сегодня типичному российскому страховщику, имеющему малый портфель, чрезвычайно сложно точно оценить тот или иной риск, руководствуясь собственным опытом. В данном случае он может опираться либо на ставки, уже действующие на рынке, либо на информацию крупных страховых компаний, имеющих достаточно представительный портфель по конкретному виду страхования и готовых «открыть» свои показатели. Решению этой проблемы способствовала бы консолидация российских страховщиков, поскольку это позволило бы с максимальной эффективностью проводить целенаправленные исследования, опираясь на разработки отечественных и зарубежных специалистов.

В современных условиях, когда страхование производится различными страховыми организациями, размер тарифной ставки становится одним из элементов конкуренции, которая постоянно стимулирует страховщиков к снижению тарифов для привлечения страхователей. Правда, если страховщик осуществляет по какому-либо виду страхования единичные сделки, размер страхового тарифа не так важен для обеспечения финансовой устойчивости, поскольку в данном случае закон больших чисел не действует. Однако тариф должен и здесь учитывать сложившийся уровень избыточности на рынке с тем, чтобы принятый риск мог быть без труда передан в перестрахование либо сострахован. При проведении же массовых видов страхования значительное отклонение тарифных ставок от их объективных основ может разрушить финансовую устойчивость страховщика, привести к невозможности выполнения обязательств перед страхователями. С другой стороны, завышение размеров страховых тарифов, которое может иметь место либо при монопольном положении какого-либо страховщика (или группы страховщиков, связанных картельным соглашением) на страховом рынке, либо при проведении обязательных видов страхования, ведет к излишней уплате страхователями страховых взносов, т. е. нарушению принципа эквивалентности взаимоотношений сторон в страховании. Таким образом, «рыночное регулирование страхового тарифа не гарантирует соблюдения интересов страховщика, страхователя и общества». Поэтому соблюдение принципов построения страховых тарифов должно контролироваться органом страхового надзора, чтобы не допускать их завышения или занижения.