Портфельное инвестирование.

Рынок ценных бумаг

Уменьшения риска можно достигнуть, если вопрос о количественном составе портфеля будет отдан профессиональному управляющему. Только он, основываясь на личном опыте работы на рынке, может установить фиксированное количество ценных бумаг, оптимальное для определенных инвестиционных целей. Дальнейшее увеличение номенклатуры портфеля может создать эффект излишней диверсификации, которая, как уже… Читать ещё >

Портфельное инвестирование. Рынок ценных бумаг (реферат, курсовая, диплом, контрольная)

Из всего количества ценных бумаг, которые присутствуют на рынке, ни одна не может одновременно являться высокодоходной, высоконадежной и высоколиквидной. Поэтому приобретение сразу нескольких ценных бумаг позволяет распределить инвестиционный потенциал между различными их группами и одновременно снизить риск.

Идея инвестиционного портфеля относится к тому времени, когда появились сами ценные бумаги, и является следствием естественного нежелания инвестора связать свое финансовое благополучие с судьбой только одной ценной бумаги. Поэтому для получения максимальной отдачи от инвестирования на фондовом рынке его участники начали формировать портфели ценных бумаг, тем самым диверсифицируя риск инвестиций, а также повышая доходность.

Под портфелем ценных бумаг понимают некоторую совокупность различных ценных бумаг, принадлежащую инвестору (или группе инвесторов на правах долевого участия), которая является целостным объектом управления в течение длительного времени. Другими словами, портфель ценных бумаг представляет собой совокупность ценных бумаг разного вида, разного срока действия и разной степени ликвидности. Теоретически портфель можно составить из бумаг одного вида, а также изменять его структуру путем замещения одних ценных бумаг другими.

Когда инвестор приобретает одну ценную бумагу в большом количестве, такую совокупность принято называть не портфелем, а пакетом ценных бумаг (частный случай — контрольный пакет акций).

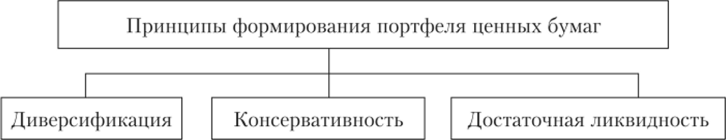

Рис. 7.2. Основы формирования портфеля ценных бумаг.

При формировании портфеля ценных бумаг необходимо придерживаться следующих трех принципов: диверсификации, консервативности, достаточной ликвидности (рис. 7.2).

Принцип диверсификации — основной в формировании портфеля ценных бумаг. Суть этого принципа проста: не вкладывай все деньги в одну бумагу, как бы выгодно это ни казалось. Только такая сдержанность позволит избежать катастрофических ущербов в случае ошибки.

Диверсификация — распределение инвестиций между разными активами; это вложение средств инвестора в различные ценные бумаги. Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам.

Способов диверсификации существует большое количество. К ним относятся покупки:

- — разных ценных бумаг;

- — одинаковых ценных бумаг, но эмитируемых разными компаниями;

- — ценных бумаг компаний, относящихся к разным отраслям и сферам экономики;

- — ценных бумаг компаний, располагающихся в различных регионах страны;

- — ценных бумаг компаний, расположенных в разных странах;

- — акций компаний с высокой степенью диверсификации их хозяйственной деятельности и т. д.

Проблема заключается только в наличии и доступности для конкретного инвестора соответствующей ценной бумаги.

Однако следует избегать излишней диверсификации, так как она может привести к невозможности качественного управления большим количеством ценных бумаг; покупке недостаточно надежных, низколиквидных ценных бумаг; росту издержек, связанных с поиском и покупкой (продажей) ценных бумаг (расходы на анализ, биржевые комиссионные и т. п.).

Принцип консервативности — это поддержание соотношения между высоконадежными и рискованными долями на таком уровне, чтобы возможные потери от рискованной доли с высокой вероятностью покрывались доходами от надежных ценных бумаг. Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода. Однако, не рискуя, нельзя рассчитывать и на высокие доходы.

Принцип достаточной ликвидности — это необходимость держать определенную часть средств в наиболее ликвидных (соответственно, и менее доходных) ценных бумагах, зато иметь возможность оперативно реагировать на изменения, происходящие на фондовом рынке.

Задачей любого инвестора является обеспечение требуемой доходности вложений при установленной степени риска. Решению этой задачи и способствует формирование портфеля ценных бумаг, так как каждая ценная бумага в отдельности не может обеспечить получение подобного результата ни по доходности, ни по риску. Другими словами, портфельное инвестирование позволяет придать совокупности ценных бумаг такие характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, а возможны только при различных их комбинациях. Лишь портфель ценных бумаг может дать новое инвестиционное качество с заданными характеристиками.

Смыслом портфельного инвестирования является формирование его из таких ценных бумаг, которые со временем дадут прирост рыночной стоимости и (или) доход в виде дивидендов или процентов. Поэтому продажа впоследствии всего портфеля или его части по более высокой цене или получение устойчивого дохода без продажи ценных бумаг удовлетворит потребности инвестора. Портфельное инвестирование позволяет оценивать, контролировать, планировать конечные результаты всей инвестиционной деятельности.

Портфельное инвестирование включает в себя несколько этапов:

- 1) определение целей и приоритетов инвестора;

- 2) выбор стратегии управления портфелем;

- 3) проведение мониторинга;

- 4) измерение эффективности портфеля.

Цели и приоритеты инвестора могут быть следующими: регулярное получение дивидендов или облигационного дохода, рост стоимости ценных бумаг, соблюдение определенного уровня риска вложений и т. д.

Финансовые возможности инвестора и цели, которые он ставит перед собой по использованию временно свободных денежных средств, определяют его инвестиционную стратегию. Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиций (например, получить максимальную прибыль или добиться минимальных рисков вложений) и выбор наиболее эффективных путей достижения этих целей. Инвестиционная стратегия определяет виды ценных бумаг, которые должны сформировать портфель, и носит по отношению к финансовым возможностям инвестора подчиненный характер.

В зависимости от направлений инвестирования и структуры портфеля принято выделять три типа стратегий: агрессивную (активную), консервативную (пассивную), смешанную (сбалансированную).

Агрессивная (активная) стратегия направлена на получение максимально возможного дохода, невзирая на сопутствующие высокие риски. Подобная стратегия предполагает, что инвестор формирует свой портфель из наиболее рискованных ценных бумаг, к числу которых относятся акции, производные ценные бумаги и др.

Проведение активной стратегии подразумевает контроль постоянно меняющегося инвестиционного качества бумаг, входящих в портфель, и управление их пропорциями в портфеле. Для этого необходимо осуществлять непрерывный детальный анализ фондового рынка и тенденций его развития. Активная стратегия предполагает постоянное отслеживание и немедленное приобретение перспективных ценных бумаг, отвечающих инвестиционным целям портфеля, и максимально быстрое избавление от активов, доходность которых снижается. Следовательно, необходимо сравнивать стоимость, доходность, риск и иные инвестиционные характеристики обновленного портфеля (с учетом продажи низкодоходных ценных бумаг и приобретения новых) с аналогичными характеристиками имевшегося портфеля.

Консервативная (пассивная) стратегия направлена на минимизацию рисков вложений. Приняв такую цель, инвестор должен согласиться на небольшой доход. Для достижения этой цели основу портфеля должны составлять ценные бумаги с фиксированной доходностью, в первую очередь государственные и некоторые региональные и корпоративные облигации. Эти ценные бумаги относят к группе пизкорисковаппых и с фиксированной доходностью. Облигации должны быть долгосрочными, для того чтобы структура портфеля не менялась в течение длительного времени. Это позволит реализовать основное преимущество пассивного управления — низкий уровень накладных расходов (расходы на анализ рынка и биржевые комиссионные).

Смешанная (сбалансированная) стратегия является компромиссом между агрессивной и консервативной стратегиями. Инвестор одну часть портфеля должен формировать рискованными ценными бумагами, а другую — фондовыми инструментами с фиксированной доходностью. Управление портфелем осуществляется пассивно, его структура пересматривается довольно редко. Применение данной стратегии позволяет снизить риск потери капитала относительно активной портфельной стратегии и при этом значительно повысить доходность по сравнению с пассивной портфельной стратегией.

Различные типы портфелей ценных бумаг позволяют решать специфические инвестиционные задачи. В каждом портфеле должен быть собственный баланс между ожидаемой отдачей в виде дохода и приемлемым для владельца портфеля уровнем риска в определенный период времени, т. е. каждый портфель должен обладать определенными инвестиционными качествами. Соотношение этих факторов (доход и риск) позволяет определить тип портфеля ценных бумаг и дает его инвестиционную характеристику.

Целями формирования портфеля ценных бумаг могут следующие:

- — обеспечение прироста капитала на основе повышения рыночной стоимости ценных бумаг;

- — получение дохода;

- — сохранение капитала.

Для сохранения капитала формируется портфель денежного рынка, который может состоять из денежной наличности (например, вкладов в банк) или быстрореализуемых активов.

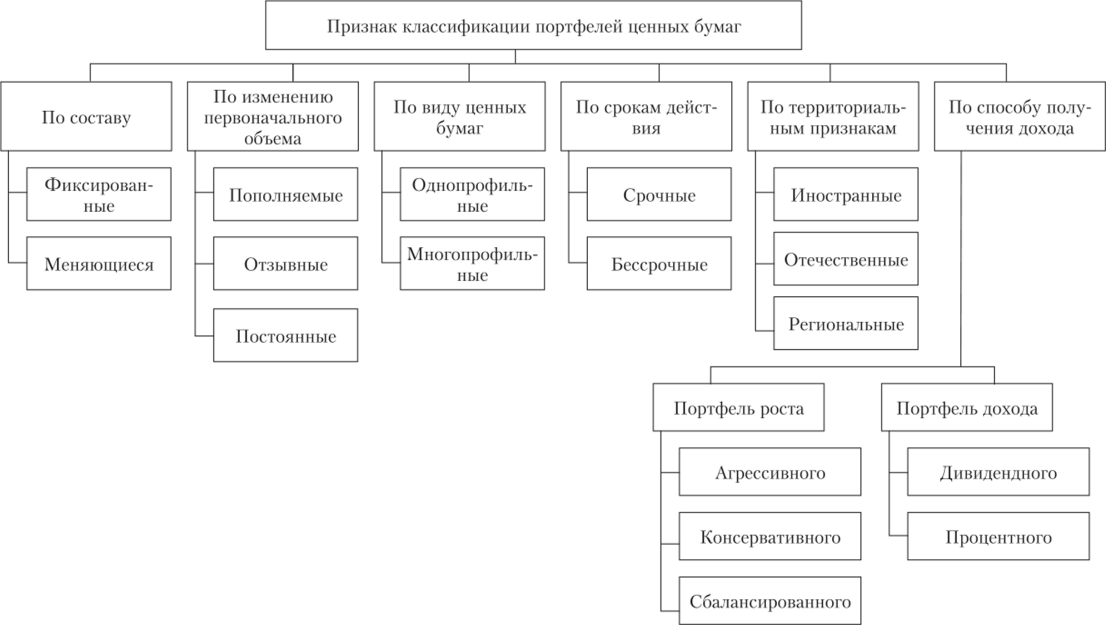

Портфели ценных бумаг классифицируются по различным признакам (рис. 7.3).

Рис. 7.3. Классификация портфелей ценных бумаг.

1. По составу портфели ценных бумаг бывают фиксированные и меняющиеся.

Фиксированные сохраняют свою структуру в течение установленного срока, продолжительность которого определяется сроком погашения входящих в него ценных бумаг.

Меняющиеся, или управляемые, портфели имеют подвижную структуру ценных бумаг, которая постоянно обновляется с целью получения максимального экономического эффекта.

2. По возможности изменять первоначальный объем денежных средств, вложенных в портфель, выделяют портфели пополняемые, отзывные и постоянные.

Пополняемый портфель допускает увеличение денежного выражения портфеля относительно первоначального за счет внешних источников, а не за счет доходов от управления портфелем.

Для отзывного портфеля является характерным возможность изъятия части денежных средств, первоначально вложенных в портфель.

В постоянном портфеле первоначально вложенные в него денежные средства сохраняются на протяжении всего периода существования портфеля.

3. По виду ценных бумаг различают однопрофильные и многопрофильные портфели.

Однопрофильные портфели включают в себя ценные бумаги одного вида, например только акции или только облигации.

Многопрофильные портфели состоят из различных видов ценных бумаг: из простых и привилегированных акций, облигаций различных эмитентов, могут включать векселя и т. п.

4. По срокам действия различают портфели срочные (краткосрочные, среднесрочные, долгосрочные) и бессрочные.

Срочный портфель формируется инвестором не просто для получения дохода, а для получения его в определенный момент времени. Установление временных границ существования портфеля ставит инвестора перед необходимостью отдавать предпочтение тем ценным бумагам, срок существования которых соответствует установленному сроку. Так, краткосрочные портфели должны состоять из краткосрочных ценных бумаг.

Для бессрочного портфеля временные сроки существования ценных бумаг не имеют значения.

5. По территориальным признакам различают портфели, состоящие из отечественных, иностранных и региональных ценных бумаг.

Портфели иностранных ценных бумаг могут состоять из ценных бумаг какой-то одной страны или включать ценные бумаги нескольких стран одного региона (например, ценные бумаги компаний, расположенных в ЮгоВосточной Азии или в Латинской Америке).

6. Одним из важных классификационных признаков является способ получения дохода при заданном уровне риска. Как уже отмечалось, доход может быть получен либо через рост курсовой стоимости ценных бумаг, либо за счет текущих выплат в виде дивидендов, процентов.

Портфели роста формируются из акций компаний, имеющих, по оценке экспертов, потенциал роста в обозримом периоде времени. Поэтому акции, которые могут вырасти в цене, — это определяющий фактор для всех видов портфелей данной группы. Однако внутри этой группы можно выделить портфели доходные, но с различным уровнем риска.

Портфель агрессивного роста — наиболее рискованный, но нацеленный на максимальный доход. В его состав обычно входят фондовые инструменты молодых компаний с быстрорастущим курсом акций. Кроме того, в портфель могут быть включены высокодоходные корпоративные облигации и некоторые производные ценные бумаги, обладающие значительным потенциалом роста.

Портфель консервативного роста — наименее рискованный из портфелей данной группы. Обычно он включает в себя акции крупных компаний, имеющих хорошую инвестиционную историю. Курс акций подобных компаний не обладает способностью к бурному росту. Особенностью этих акций является невысокий, но устойчивый рост их курса. Состав портфеля может оставаться стабильным в течение длительного времени.

Портфель сбалансированного роста сочетает в себе инвестиционные свойства агрессивного и консервативного портфелей. Соответственно, в него включаются наиболее доходные ценные бумаги, а также бумаги, приносящие невысокий, но устойчивый доход. Также достигается сбалансированный риск инвестиций, так как одна часть бумаг (акции молодых быстрорастущих компаний) относится к рискованным инструментам, а другая (акции крупных компаний с хорошей инвестиционной историей) — к низкорискованным.

Портфели дохода ориентированы на консервативных инвесторов, желающих получать доход, величина которого соответствовала бы низкой степени риска, приемлемой для этой группы инвесторов. Поэтому объектами инвестирования являются, как правило, надежные инструменты рынка ценных бумаг, приобретенные на продолжительный срок и приносящие стабильный доход в виде купонных выплат и дивидендов. Портфель дохода может включать в себя купонные облигации различных эмитентов, а также привилегированные акции «голубых фишек», которые выделяются стабильными дивидендными выплатами.

Портфель дохода может быть специализирован по инвестициям отдельно в акции и облигации. Если портфель состоит преимущественно из акций надежных эмитентов, то он называется портфелем дивидендного дохода. Если же он формируется в основном из корпоративных облигаций с разным сроком погашения и приносит высокий купонный (процентный) доход при среднем уровне риска, то такой портфель называется портфелем процентного дохода.

Кроме перечисленной встречаются менее распространенные классификации портфелей ценных бумаг по таким инвестиционным признакам, как отраслевая принадлежность, региональная принадлежность, ликвидность.

По отраслевой принадлежности портфель ценных бумаг формируется из бумаг компаний определенных отраслей промышленности (например, металлургических, нефтеперерабатывающих и т. д.) или же различных отраслей промышленности, но связанных технологически.

По региональной принадлежности портфель ценных бумаг формируется из бумаг компаний, находящихся в одном или нескольких близлежащих регионах.

Признак ликвидности предполагает, что основным критерием при выборе фондовых инструментов для портфеля ценных бумаг является способность ценных бумаг быть быстро проданными без потерь в цене для инвестора. Наиболее предпочтительные ценные бумаги для этого портфеля — это бумаги, торгуемые на биржах.

При портфельном инвестировании следует учитывать, что портфель ценных бумаг — это товар, который требует затрат на его создание и обслуживание. Поэтому оценка возможного дохода должна быть соотнесена с издержками на формирование и управление портфелем ценных бумаг.

Под управлением портфелем ценных бумаг следует понимать действия, направленные на сохранение основного инвестиционного качества портфеля, соответствующего интересам его собственника. Необходимо учитывать, что свойства ценных бумаг со временем могут меняться под влиянием изменений факторов внешней инвестиционной среды. Так, значительный рост курсовой стоимости конкретной акции сегодня может смениться замедлением роста завтра, а в дальнейшем может произойти и снижение курса. Такое изменение курсов акций является нормальным для рынка. Скорее исключением является стабильный рост (падение) курса в течение длительного времени. Поэтому управление портфелем подразумевает регулярную корректировку его структуры, т. е. замещение одних бумаг другими для сохранения его инвестиционного качества, а именно сохранения первоначально вложенных средств, достижения запланированного уровня дохода при заданном уровне риска, обеспечения инвестиционной направленности портфеля.

Таким образом, процесс управления портфелем ценных бумаг всегда нуждается в регулярной корректировке состава портфеля на основе мониторинга рынка ценных бумаг.

В зависимости от плана доходности и степени допустимого риска инвесторы могут вводить определенные ограничения на состав портфеля. В соответствии с этими ограничениями инвесторы выбирают стратегию управления портфелем. Стратегии управления портфелем могут быть активными, т. е. направленными на максимальное использование благоприятных возможностей рынка, и пассивными, т. е. выжидательными.

Активная стратегия управления портфелем предполагает, что в результате мониторинга портфель будет освобожден от ценных бумаг, которые перестали отвечать его инвестиционным целям, и немедленно будут приобретены бумаги, отвечающие таким целям. Мониторинг позволяет прогнозировать величину потенциального дохода ценных бумаг, находящихся на рынке. Поэтому менеджер, занимающийся активным управлением, должен прогнозировать возможные неблагоприятные изменения конъюнктуры фондового рынка и максимально быстро избавляться от низкодоходных ценных бумаг, замещая их более эффективными активами, т. е. производить постоянную ротацию портфеля. Целью этих операций является недопущение снижения доходности портфеля.

Применение активной стратегии в отношении портфелей, состоящих из разных видов ценных бумаг, требует различных подходов. Так, если портфель состоит из акций, то стратегия управления может быть основана на выборе:

- — акций, рыночная цена которых растет более быстрыми темпами (выше средних по рынку). Для таких акций, как правило, характерен высокий риск;

- — недооцененных акций. Разновидностью данного подхода является формирование портфеля акциями непопулярных в данный момент времени отраслей и регионов;

- — акций небольших по размеру компаний. Акции таких компаний обладают большим потенциалом роста, хотя они и более рискованные;

- — времени покупки и продажи акций: покупать, когда цены низкие, а продавать, когда цены высокие. Этот вариант основан на использовании технического анализа.

В отношении портфеля облигаций могут быть использованы следующие стратегии управления:

— он формируется из того вида облигаций (государственных, региональных, корпоративных), которые находятся, по мнению инвестора, в более благоприятных условиях. При изменении ситуации на рынке должна происходить замена облигаций на более перспективные;

отбираются (с помощью фундаментального анализа) лишь те облигации, по которым, по мнению инвестора, возможно повышение кредитного рейтинга.

Реализация активной стратегии управления портфелем ценных бумаг требует высоких текущих затрат, связанных с необходимостью использования значительной базы экспертных оценок и необходимостью проводить анализ состояния экономики в целом, оценивать, прогнозировать состояние рынка ценных бумаг во времени для регулярного пересмотра портфеля в поисках ценных бумаг, недооцененных рынком. Подобные затраты могут позволить себе лишь крупные финансовые компании, банки, инвестиционные фонды и др., формирующие большие портфели ценных бумаг, располагающие достаточным штатом высококвалифицированных специалистов и планирующие получение максимального дохода на фондовом рынке от этого вида деятельности. Определяя целесообразность пересмотра портфеля, следует учитывать издержки, связанные с этим процессом, поскольку они будут снижать доходность портфеля.

Пассивная модель управления портфелем предполагает формирование портфеля ценных бумаг на длительную перспективу. Для этого он должен состоять из бумаг с заранее определенным низким уровнем риска.

При пассивном управлении портфелем акций портфель должен формироваться по принципу индексного фонда, т. е. состоять из тех же акций, по которым рассчитывается данный индекс. Иногда портфель формируется не из всех акций, входящих в индекс, а лишь из тех, которые имеют в индексе наибольший удельный вес.

При пассивном управлении портфелем облигаций в портфель должны входить облигации с разным сроком существования. После погашения части облигаций они заменяются аналогичными бумагами и т. д. до окончания инвестиционного горизонта собственника.

Пассивный портфель пересматривается только в том случае, если меняются цели у инвестора или на рынке сформировалось новое общее мнение относительно риска и доходности ценных бумаг, включенных в портфель.

Продолжительность существования портфеля зависит от стабильности процессов на макроэкономическом уровне, которые могут характеризоваться, например, стабильным и невысоким значением ставки рефинансирования Банка России. Уровень инфляции 5—6% в год и выше, а также нестабильная конъюнктура фондового рынка делают пассивную модель управления неэффективной.

Для реализации преимуществ, характерных для пассивного управления, необходимо, чтобы портфель состоял не только из бумаг с низким уровнем риска, но также из бумаг долгосрочных. Только в этом случае будет реализовано основное преимущество пассивного управления — достигнут низкий уровень накладных расходов.

Один из наиболее затратных и дорогостоящих методов управления — это мониторинг. Мониторинг представляет собой процесс непрерывного анализа фондового рынка для определения тенденций его развития и оценки изменения инвестиционных качеств ценных бумаг. Конечной целью мониторинга является обоснование выбора ценных бумаг, обладающих такими инвестиционными свойствами, которые соответствуют определенному типу портфеля.

Мониторинг используется как основа и для активного, и для пассивного методов управления портфелем ценных бумаг. Активное управление предполагает высокие текущие затраты, поэтому оно поручается профессиональным управляющим. Доход управляющего зависит от профессиональных действий по купле-продаже и текущей корректировке структуры портфеля. Он должен прогнозировать возможные неблагоприятные изменения конъюнктуры фондового рынка и на этой основе превращать в реальность то, что подсказывает прогноз. Комиссионное вознаграждение управляющего обычно выражается в процентах от полученной прибыли.

Вопрос о количественном составе портфеля в теории не имеет ответа. С точки зрения практики установлено, что неограниченное увеличение числа различных ценных бумаг, находящихся в портфеле, не дает существенного уменьшения портфельного риска, но значительно увеличивает текущие затраты на управление портфелем.

Уменьшения риска можно достигнуть, если вопрос о количественном составе портфеля будет отдан профессиональному управляющему. Только он, основываясь на личном опыте работы на рынке, может установить фиксированное количество ценных бумаг, оптимальное для определенных инвестиционных целей. Дальнейшее увеличение номенклатуры портфеля может создать эффект излишней диверсификации, которая, как уже говорилось, приводит к росту издержек, связанных с оценкой инвестиционных характеристик ценных бумаг (расходы на сбор и анализ информации, затраты на куплю-продажу ценных бумаг и др.). Если темпы роста издержек превысят рост доходности портфеля, то инвестор может получить результат, обратный желаемому. Таким образом, диверсификация портфеля ценных бумаг, имеющая целью снижение риска инвестиций, но превышающая разумные границы, может привести к снижению доходности вложений.