Период (срок) окупаемости

Формула Гордона — увязка нормативного срока со стоимостью денег на рынке и продолжительностью периода получения денежных выгод. Нормативный срок () — функция стоимости денег на рынке, инвестиционного риска и срока жизни проекта (периода получения положительных операционных денежных потоков). Чем дороже деньги, тем жестче требования к сроку окупаемости (меньше нормативный срок), но и чем более… Читать ещё >

Период (срок) окупаемости (реферат, курсовая, диплом, контрольная)

Период (срок) окупаемости (payback period, РВ) — минимальный временной интервал (измеряемый в месяцах или годах) от начала осуществления проекта (от начала инвестиционной стадии) до достижения целей, за который инвестиционные затраты покрываются порождаемыми ими денежными поступлениями.

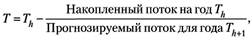

Метод расчета — через расчет накопленных денежных потоков по годам. Период (срок) окупаемости (T) превышает то чисто лет, после которого накопленные потоки меняют знак с «минуса» на «плюс» :

где Т — расчетный период окупаемости;  - число лет до смены знака накопленных денежных потоков, или в упрощенном виде (для постоянных по годам чистых операционных поступлений) Период окупаемости (Г) = Период инвестиционной стадии проекта + Инвестиционные затраты по проекту/Годовые операционные денежные потоки по проекту.

- число лет до смены знака накопленных денежных потоков, или в упрощенном виде (для постоянных по годам чистых операционных поступлений) Период окупаемости (Г) = Период инвестиционной стадии проекта + Инвестиционные затраты по проекту/Годовые операционные денежные потоки по проекту.

Основные претензии к методу — игнорирование стоимости денег и общего периода получения выгод. Долгоживущий проект с длительным сроком окупаемости в глазах аналитика всегда будет проигрывать проекту с быстро поступающими большими денежными потоками, хотя последний может оказаться высокорискованным и короткоживущим.

Пример 1

Компания рассматривает два альтернативных варианта реализации инвестиционного решения. Используемый метод для принятия решений — срок окупаемости. Покажем, как происходит расчет. Прогнозная финансовая информация, необходимая для принятия решения, приведена в табл. 29.1.

Таблица 29.1

Прогнозные денежные потоки по двум проектам, А и Б

Проект. | Годы. | ||||||

0-й | 1-й | 2-й | 3-й | 4-й | 5-й | 6-й | |

А. | — 1000. | ||||||

Б. | — 1000. | ||||||

- 1)

1, т. е. 3 года 10 месяцев и 15 дней;

1, т. е. 3 года 10 месяцев и 15 дней; - 2)

? т. е. 2 года и 4 месяца.

? т. е. 2 года и 4 месяца.

С точки зрения срока окупаемости, вариант Б для компании предпочтительнее.

Метод срока окупаемости базируется на сопоставлении расчетного значения периода окупаемости по проекту с нормативным значением.

Правило метода: расчетный период окупаемости < Нормативный период.

Проект принимается, если расчетный период окупаемости оказывается ниже нормативного срока.

Для обоснования нормативного срока инвесторы и аналитики используют различные методы. Значимые факторы для текущей рыночной среды — отрасль (сфера деятельности) и объем инвестиций. С течением времени нормативы меняются, так как рост процентной ставки на рынке вызывает сокращение нормативного срока (чем дороже деньги, тем быстрее они должны окупиться).

Варианты задания норматива

- 1. Экспертные оценки. Чем выше срок жизни активов по проекту или продукта, выводимого на рынок, тем выше нормативный срок. Чем дороже деньги на рынке, тем меньше нормативный срок.

- 2. Формула Гордона — увязка нормативного срока со стоимостью денег на рынке и продолжительностью периода получения денежных выгод. Нормативный срок (

) — функция стоимости денег на рынке, инвестиционного риска и срока жизни проекта (периода получения положительных операционных денежных потоков). Чем дороже деньги, тем жестче требования к сроку окупаемости (меньше нормативный срок), но и чем более долгоживущий проект рассматривается, тем лояльнее оценка нормативного срока.

) — функция стоимости денег на рынке, инвестиционного риска и срока жизни проекта (периода получения положительных операционных денежных потоков). Чем дороже деньги, тем жестче требования к сроку окупаемости (меньше нормативный срок), но и чем более долгоживущий проект рассматривается, тем лояльнее оценка нормативного срока.

Формула Гордона для нормативного срока окупаемости:

Формула выведена из конструкции дисконтированных выгод (расчет такого срока окупаемости, который обеспечивает неотрицательное значение NPV).

3. Мультипликаторный метод. Основа — отраслевой мультипликатор «цена-прибыль» или «цена-денежный поток». Например, мультипликатор PIE корректируется на специфические риски.

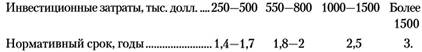

Приведенные выше данные позволяют выстроить рекомендации по нормативному сроку с учетом предполагаемой величины инвестиционных затрат.

Для торговли, сферы услуг, общепита используется понижающий коэффициент к нормативному сроку; для разработчиков природных ресурсов — повышающий коэффициент к нормативному сроку (на уровне 1,2−1,8).

Приведенные данные базируются на складывающихся мультипликаторах по сделкам на российском рынке (сопоставление цены бизнеса и годового операционного денежного потока).

Развитие метода срока окупаемости — дисконтированный период, когда при анализе проекта учитываются не номинальные денежные по;

токи в абсолютном выражении, а их приведенные оценки. По приведенным к текущему моменту денежным потокам рассчитывается срок окупаемости. Значение получается выше, чем обычный (традиционный) срок из-за потери стоимости будущих денежных потоков.