Обязательства по обеспеченным долгам

Вот так «паршивые непроданные облигации» выдавались за новый актив, до 80% содержимого которой оценивалось тройным А. С этим рейтингом CDO легко попадали в портфели крупнейших институциональных инвесторов, прежде всего пенсионных фондов, которым предписывалось инвестировать только в бумаги с тройным А. Инвесторы покупали CDO по разным причинам. Старшие транши превосходили по доходности… Читать ещё >

Обязательства по обеспеченным долгам (реферат, курсовая, диплом, контрольная)

Но капиталистам с Wall Street и ИЦБ было мало. Что бы еще такое «впарить» инвесторам за «50, 100, 200 миллиардов долларов в год»? В 1983 г. сотрудники Salomon Brothers и First Boston под руководством соответственно Гордона Тейлора и Декстера Сенфта создали для Freddie Mac первое обязательство по обеспеченным долгам (collateralized debt obligation, CDO). Это была «первая ласточка» огромной стаи финансовых пирамид, накрывшей Америку в 2005—2008 гг. Годами невостребованный финансовый продукт в первом десятилетии XXI в. трансформировал рынок ипотечных кредитов тем, что создал новый источник спроса на низкорейтинговые транши ИЦБ.[1]

Транши с рейтингом ниже ААА было трудно продать, несмотря на их повышенную доходность. Если должники по закладной задерживали платежи или оказывались в дефолте, то владельцы средств, вложенных в эти транши, оказывались «в пролете» из-за своего низкого места в иерархии претендентов на денежный поток. На Wall Street нашли выход: по словам одного банкира, они «создали инвестора», т. е. абстрактное юридическое лицо под названием «CDO» для скупки трудно реализуемых траншей ИЦБ и прочих нерыночных долгов.

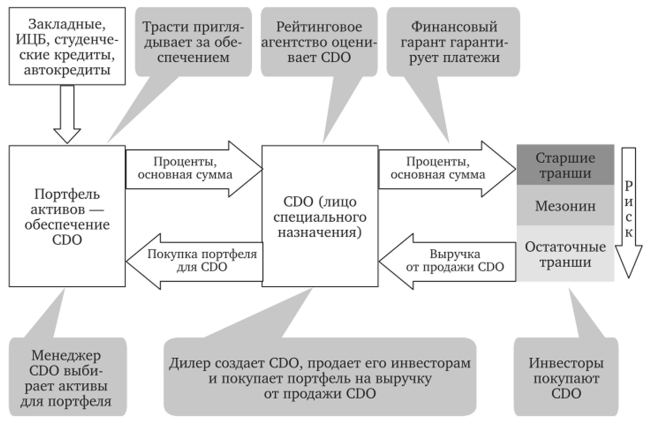

В создании и распространении CDO участвуют (рис. 12.1):

- • менеджер CDO, который выбирает обеспечение из различных активов и часто управляет портфелями CDO;

- • дилер по ценным бумагам (инвестиционный банк), который является андеррайтером, т. е. утверждает выбор обеспечения, покупает и группирует его в транши CDO и продает их инвесторам;

- • траста (доверенное лицо), который держит титул на обеспечение CDO ради инвесторов, администрирует обеспечение (готовит и рассылает инвесторам отчеты, проводит тесты в порядке соблюдения нормативов для структуры и ликвидности обеспечения), приоритизирует и осуществляет выплаты инвестора;

- • рейтинговые агентства, которые дают советы по обеспечению и структуре CDO, оценивают CDO и присваивают им кредитные рейтинги;

- • финансовый гарант, который обязуется компенсировать инвесторам потери на траншах CDO в обмен на премии (каско для инвесторов);

- • инвесторы, такие как состоятельные граждане, коммерческие банки, хедж-фонды, взаимные фонды, страховые компании, пенсионные фонды, государственные структуры и даже центральные банки.

Рис. 12.1. «Машина CDO»

Вот как работала «машина CDO» до 2009 г., когда спровоцированный ею глобальный финансовый кризис ее и раздавил. Менеджер подбирал базовые активы для CDO и формировал из них портфель. В ход шли закладные, низкорейтинговые транши ИЦБ, студенческие кредиты, автокредиты… Короче говоря, все, что плохо или вообще не продается.

Дилер с подачи менеджера покупал портфель и «переупаковывал» его в CDO. Слово «переупаковывал» означает, что известные активы трансформировались в новый актив. В фильме «Игра на понижение» знаменитый шеф-повар Энтони Бурден проводит параллель с приготовлением рыбного супа: «Три дня назад (в ресторан. — Б. А.) пришла рыба… Но часть рыбы осталась непроданной. Почему? Не знаю. Вдруг выяснилось, что у палтуса интеллект как у дельфина. Что мне делать, выбросить всю непроданную рыбу, являющуюся облигациями с рейтингом ВВВ, и смириться? Но нет! Будучи безнравственным и хитроумным поваром, я беру все эти паршивые непроданные облигации и делаю из них рыбный суп. Это уже новое блюдо, а не старая рыба. И все едят палтуса трехдневной давности. Это есть CDO».

Новое блюдо из старой рыбы. CDO «подавалось» в траншах, наполненных процентами и частями основного долга по старшинству. Получался денежный «водопад»: деньги падали в карманы сначала владельцев старших траншей, затем тех, кто в «мезонине» и, наконец, владельцев остаточных траншей.

Тут же дилер наделял CDO юридическим лицом специального назначения (special purpose entity), которое становилось эмитентом, а сам он — андеррайтером нового актива. Чтобы разместить CDO среди инвесторов, андеррайтеру нужно было получить от рейтинговых агентств рейтинги для траншей CDO. Он доказывал, и рейтинговые агентства соглашались (делая огромную ошибку), что CDO приносит выгоды (как оказалось, мнимые) в виде (дополнительной) диверсификации по траншам, собранным из регионально распыленных долгов, и потому «некоррелируемым». Если один «этаж» (транш — регион) CDO обрушится (заемщики перестанут платить), то следующий имеет малый шанс обрушиться в то же время (вспомним Г. Марковица). Пока убытки не выше определенного процента, только владельцы остаточных траншей могут потерять деньги.

Вернемся к CMLTI 2006;NC2. В сделке с этой бумагой участвовали 22 CDO (возможно, некоторые более одного раза). Все они купили только транши «мезонина» — те, что с рейтингом ниже ААА. Только одно CDO купило транш с рейтингом АА и только два — с рейтингом А. У остальных траншей рейтинг ниже А. Несмотря на это, все CDO получили ААА.

Вот так «паршивые непроданные облигации» выдавались за новый актив, до 80% содержимого которой оценивалось тройным А[2]. С этим рейтингом CDO легко попадали в портфели крупнейших институциональных инвесторов, прежде всего пенсионных фондов, которым предписывалось инвестировать только в бумаги с тройным А. Инвесторы покупали CDO по разным причинам. Старшие транши превосходили по доходности корпоративные облигации и другие традиционные активы того же качества. Инвесторы также использовали леверидж CDO, чтобы получить положительную разницу между доходностью старших траншей и стоимостью заемных средств. Ведь старшие транши приносили надбавку к LIBOR, несмотря на свои ААА. Арбитраж лежал в основе 86% сделок с CDO. Владельцы низкорейтинговых траншей получали закредитованные инвестиции с правом овладеть обеспечением в случае дефолта заемщика (но не больше). Ноты обитателей «мезонина» и владельцев остаточных траншей превосходили по доходности твердодоходные ценные бумаги.

Изготовленная «безнравственным и хитроумным» Wall Street и заправленная «старой рыбой», «машина CDO» быстро превратилась в конвейер, выпускавший в свои лучшие годы готовых изделий на сотни миллиардов долларов. Соответственно, быстро рос спрос на «сырье» и «полуфабрикаты» для изготовления CDO — ипотечные кредиты и низкосортные транши ИЦБ. За 2003—2007 гг. было выпущено ИЦБ на 4 трлн долл., а «финансовые инженеры» с Wall Street заработали почти 700 млрд на продаже CDO, обеспеченных ИЦБ1.

Еще в 2002 г. У. Баффетт называл CDO и прочие деривативы «финансовым оружием массового поражения, которое таит в себе потенциально смертельную опасность»[3][4]. Если в начале 2000;х гг. CDO действительно обеспечивали дополнительную диверсификацию, то к 2006—2007 гг. в обеспечении стали преобладать не регионально диверсифицированные стандартные кредиты, а низкорейтинговые (А или ВВВ) транши ИЦБ, собранные из субстандартных закладных. Эти поздние CDO назвали «мотором, который приводил в действие цепь предложения субстандартных кредитов».

В фильме «Игра на понижение» два ипотечных брокера (посредника между «ипотечным банком» и заемщиком), разбогатевших на сбыте субстандартных кредитов, хвастаются перед главным героем:

- — Я был барменом, теперь у меня яхта.

- — И сколько из них с плавающей процентной ставкой?

- — Большинство, где-то 90%…

- — Кому-нибудь когда-нибудь отказывали?

- — Вы серьезно? Если им отказывают, я хреново работаю.

- — (другой) Даже если у них нет денег, моя фирма предлагает «ниндзя-кредиты». Ни доходов, ни работы. Я оставляю графу «Доходы» пустой. В головном офисе всем плевать. Этим людям нужны свои дома, и они просто плывут по течению…

- — То есть проверок нет.

- — Если я выдаю кредит в пятницу, то крупный банк перекупит его в понедельник. Какие проверки!

С июня 2004 г. ФРС, стремясь «охладить» экономику, начала повышать ставку процента по федеральным фондам. Ставка выросла с 1 до 5,5% летом 2006 г. и оставалась такой до сентября 2007 г. Вслед за ней (под ее давлением) выросли долги тех, кто брал кредиты с переменной ставкой. (Вспомним: 70% субстандартных кредитов имели переменную ставку.) Процент задержек платежей и невозврата кредитов полез вверх, рынок жилой недвижимости зашатался, начался ипотечный кризис.

Ставка процента по федеральным фондам — ключевая на мировом денежном рынке. ФРС используется эту ставку в качестве промежуточной цели и инструмента воздействия на условия кредитования: Федеральный комитет ФРС по открытому рынку (Federal Open Market Committee, FOMC) периодически обновляет свой ориентир для ставки, a FRBNY добивается минимального отклонения ставки от ориентира путем операций на открытом рынке.

Поскольку ИЦБ все больше базировались на субстандартных кредитах1, a CDO — на ИЦБ, те и другие тоже начали «сыпаться». Ипотечный кризис в 2007 г. перерос в финансовый кризис. После 2008 г. новые CDO практически не выпускались. Их рынок начал оживать только в 2012 г., но до уровня 2003 г. ему еще далеко (см. табл. 12.2).

Вот как «сыпалась» CMLTI2006;NC2 по мере развертывания финансового кризиса. 10 июля 2007 г. рейтинговое агентство Moody’s понизило рейтинг 399 жилищных ИЦБ, включая три низших транша CMLTI 2006; NC2. 9 августа 2007 г. покупатель этой бумаги BNP Paribas «заморозил» выплаты основных сумм. 28 августа 2007 г. еще один покупатель Cheyne Finance объявил о проблеме с рефинансированием (и скоро обанкротился). 11 октября 2007 г. состоялось массовое понижение рейтингов, включая рейтинг траншей CMLTI 2006;NC2. К концу 2007 г. низкорейтинговые транши превратились в прах. А1 и некоторые А2 еще действовали. К концу 2008 г. все транши снова были понижены в рейтингах. Из всех ИЦБ, получивших в 2006 г. ААА от Moody’s, 73% были объявлены «мусорными»[5][6].

Кризис рынка жилой недвижимости обнажил трагическую несостоятельность моделей, на которых базировались CDO. ИЦБ в своей динамике оказались сильно коррелированными (курсировали в унисон). По всей Америке в регионах сосредоточения Alt-A и субстандартных кредитов заемщики массово дефолтировали. А ведь создатели CDO утверждали и рейтинговые агентства подтверждали, ссылаясь на результаты математического моделирования, что убыточные кредиты в одних регионах будут перекрыты успешными кредитами в других. В итоге CDO оказалось одним из самых злополучных активов «эпохи» глобального финансового кризиса. Огромные убытки понесли крупнейшие организаторы сделок с CDO, такие как Citigroup, Merrill Lynch и UBS, а также финансовые гаранты AIG, Ambac и MBIA. «Вся концепция CDO, обеспеченных активами, оказалась мерзостью»1, — заявил в марте 2010 г. высокопоставленный чиновник ФРС Патрик Паркинсон в интервью Комиссии по расследованию финансового кризиса.

Среди участников сделок с CDO числится финансовый гарант, который обязуется компенсировать инвесторам потери на траншах CDO в обмен на регулярные платежи (см. рис. 12.1). Финансовый гарант выпускает кредитные дефолтные свопы на денежные CDO, что позволяет переносить рейтинг ААА на синтетические CDO.

Кредитные дефолтные свопы на ИЦБ были важным драйвером роста спроса на синтетические CDO. Бывший ипотечный трейдер Deutsche Bank Грег Липпманн рассказал Комиссии по расследования финансового кризиса, что он часто посредничал в этих сделках, связывая «шорты» с «лонгами» и минимизируя риск для своего банка. В 2006—2007 гг. он заключил сделки с десятками хедж-фондов, которые хотели зашортить транши «мезонина» ИЦБ. А с длинной стороны большинство покупок свопов приходились на UBS, Merrill и Citibank, так как они были самыми агрессивными андеррайтерами синтетических CDO. Часто они занимали длинные позиции, чтобы встроить их в синтетические CDO[7][8].

Синтетические CDO — это просто ставка на результат вложений в реальные ИЦБ. Привлекая людей делать множественные ставки на одну и ту же бумагу, синтетические CDO увеличили потери от коллапса ипотечного «пузыря» и способствовали их распространению по всей финансовой системе США. В фильме «Игра на понижение» банкир Джаред Веннетт говорит: «Если ипотечные облигации были спичкой, a CDO — тряпкой, смоченной керосином, то синтетические CDO были атомной бомбой с пьяным президентом, держащим палец на кнопке».

- [1] SIFMA. US Bond Market Issuance and Outstanding (xls) — annual, quarterly, or monthlyissuance to January 2017 (issuance) and from 1980 to 2016 Q3 (outstanding) Updated02/13/17. URL: http://www.sifma.org/research/statistics.aspx.

- [2] Здесь речь идет о первозданном, «денежном» CDO. Некоторые спонсоры пошлидальше. Так появились «CDO в квадрате», «CDO из CDO» или «синтетические CDO"и многие другие CDO, которые здесь не рассматриваются.

- [3] См.: The Financial Crisis Inquiry Report. P. 102—103.

- [4] URL: http://www.fintools.com/docs/Warren %20Buffet %20on %20Derivatives.pdf.

- [5] В 2005 г. субстандартные ИЦБ частных лейблов оценивались в 465 млрд долл., а ИЦБ частных лейблов, собранные из кредитов с «чистой» историей обслуживания, —в 332 млрд. (The Financial Crisis Inquiry Report. P. 123.)

- [6] Cm.: The Story of a Mortgage Security: Inside CMLTI 2006;NC2. URL: https://fcic.law.Stanford.edu/resource/staff-data-projects/story-of-a-security.

- [7] The Financual Crisis Inquiry Report. P. 99.

- [8] Cm.: Ibid. P. 191.