Страхование предпринимательских (финансовых) рисков

Добровольное медицинское страхование проводится на основе программ ДМС и обеспечивает застрахованным лицам получение дополнительных медицинских и иных услуг, сверх предусмотренных программами ОМС. Цель — гарантия получения медицинской помощи, не включенной в программу ОМС, но предусмотренную ДМС. При этом происходит частичная или полная компенсация страховщиком расходов, которые несет физическое… Читать ещё >

Страхование предпринимательских (финансовых) рисков (реферат, курсовая, диплом, контрольная)

Несмотря на то что это страхование прописано только в ст. 933 ГК РФ, оно подпадает под другие законодательные документы, не связанные со страховой деятельностью. Однако данный вид рисков практически не принимается на страхование ввиду отсутствия серьезной статистической базы. Она позволила бы рассчитать стоимость услуги и страховую стоимость объекта страхования. Гражданский кодекс РФ предусматривает возможность страхования предпринимательских рисков. Страхование ответственности по договору фактически запрещено (п. 1 ст. 932). Теоретически предприниматель (юридическое лицо или индивидуальный предприниматель) может застраховать себя на случай причинения ему убытков вследствие неисполнения его контрагентом принятых на себя обязательств, но на практике страховщики таких договоров страхования практически не заключают.

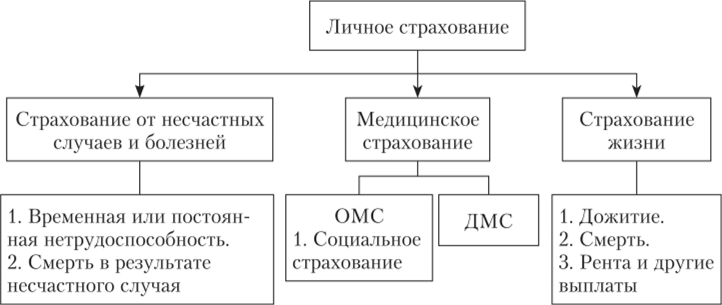

Личное страхование.

Объектом страховых отношений выступают имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением.

Объектами личного страхования могут быть также имущественные интересы, связанные:

- • с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан (страхование жизни);

- • причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

Таким образом, законодательно выделяют три вида личного страхования (рис. 3.5): страхование от несчастных случаев и болезней, медицинское страхование (страхование здоровья), страхование жизни. В России различают обязательное (для населения РФ) и добровольное медицинское страхование. Личное страхование может быть индивидуальным (страхование одного лица) и коллективным или групповым (страхование группы лиц или коллектива). Договорные отношения регулируются ст. 934 ГК РФ.

Кроме предложенной классификации по Закону о страховой деятельности в Российской Федерации, в литературе по страхованию предлагаются другие способы:

- а) личное страхование подразделяют на страхование жизни и от несчастных случаев, т. е. исключают медицинское страхование;

- б) зарубежное разделение предусматривает выделение страхования жизни из остальных видов (о чем уже говорилось ранее).

Рис. 35. Классификация видов личного страхования:

ОМС — обязательное медицинское страхование;

ДМС — добровольное медицинское страхование Страхование от несчастных случаев и болезней представляет собой совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в фиксированной сумме либо в размере частичной или полной компенсации дополнительных расходов застрахованного в связи с наступлением страхового случая (при этом возможна комбинация обоих видов выплат).

Страхованию подлежат несчастные случаи, связанные с профессиональной (трудовой, спортивной) деятельностью или отдыхом. Под несчастным случаем понимается непредвиденное, внезапное событие, произошедшее помимо воли застрахованного (страхователя, выгодоприобретателя), повлекшее за собой: травму, увечье, острое отравление (кроме токсичного и алкогольного), случайные вывихи, переломы и т. д. Острые хронические заболевания и их обострение нс рассматриваются как несчастный случай.

В договорах страхования от несчастных случаев и болезней объектом страхования являются имущественные интересы, связанные со здоровьем и, как следствие, качеством жизни, а также трудоспособностью страхователя или застрахованного.

Страховыми случаями считаются:

- • временная утрата трудоспособности в результате несчастного случая и (или) болезней (за исключением видов страхования, относящихся к медицинскому страхованию);

- • наступление инвалидности (постоянная утрата трудоспособности);

- • смерть застрахованного в результате несчастного случая.

Страхователем может быть лицо, достигшее 18-летнего возраста или ставшее дееспособным (т.е. работающим) с 16 лет. Застрахованным лицом при добровольном страховании может быть лицо в возрасте от одного года до 65 лет.

Объем страховой ответственности можно ограничивать временем действия страховой защиты:

- • в течение 24 часов в сутки;

- • во время исполнения служебных обязанностей и нахождения в пути на работу и обратно;

- • во время исполнения служебных обязанностей (например, на период тренировок).

С увеличением времени, покрываемого страхованием, увеличивается и стоимость страховых услуг. Тарифные ставки устанавливаются в зависимости от группы риска, к которым относятся застрахованные.

Страхование жизни представляет собой совокупность видов личного страхования, предусматривающих обязанности страховщика по страховым выплатам в случаях: дожития застрахованного до окончания срока страхования или определенного договором страхования возраста, смерти застрахованного, а также по выплате пенсий (ренты, аннуитетов) застрахованному в случаях, предусмотренных договором страхования (окончание действия договора, смерть кормильца, наступление инвалидности, текущие выплаты — аннуитеты — в период действия договора и др.).

Иначе говоря, в договорах страхования жизни объектом страхования являются имущественные интересы, связанные с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан.

Предметом страхования в этом виде страховой деятельности всегда выступает жизнь застрахованного лица. Субъективной целью застрахованных становится не только страховая защита этой нематериальной ценности, но и страхование доходов. На практике получило распространение так называемое смешанное страхование жизни. Оно представляет собой комбинированное страхование, которое включает в себя страховые случаи: дожитие, смерть в результате несчастного случая. Этот вид страхования имеет дополнительную цель — защиту имущественных интересов в связи с причинением вреда жизни, здоровью, трудоспособности в результате несчастных случаев. Оно обладает риск-сберегательной функцией.

Срок определяется сроком действия договора страхования и устанавливается по соглашению сторон договора, но не менее одного года.

Виды страхования жизни по целевой направленности, методам формирования страховых резервов и определения сумм страховых выплат имеют четко выраженный накопительный (сберегательный) характер. Они используются в качестве инвестиционных ресурсов. Проведение этого вида страхования позволяет страховым организациям занимать второе, после банков, место по аккумуляции (концентрации) денежных средств в резервах.

В зарубежной и российской практике достаточно широко применяется долгосрочное страхование на дожитие с убывающей до нуля страховой суммой к концу срока страхования. Оно используется в связи с обеспечением погашения за счет страховой суммы кредита страхователя (застрахованного лица). Выгодоприобретателем назначается банк-кредитор. Иначе говоря, проценты за кредит, как и сама сумма, погашается страховой компанией.

Правилами и договорами страхования предусматриваются различные формы участия страхователя (застрахованного) в прибыли страховщика:

- • взаимозачет прибыли и страховой премии (в рисковых видах страхования снижается размер премий, подлежащих к уплате);

- • капитализация (страховщик накапливает долю прибыли страхователя и вкладывает под определенный процент, при выплате страховой суммы перечисляются и накопленные дополнительные суммы);

- • увеличение страховых сумм за счет начисления бонусов;

- • снижение срока действия договора страхования (досрочное расторжение договора происходит, если накопленная прибыль и сумма средств в резервных фондах превысила оговоренную в договоре страховую сумму).

Основные отличия от зарубежной практики следующие: применяется более широкий спектр страховой защиты (например, затраты на лечение, выплаты пособий); более длительные сроки договоров (минимум 5—10, 25 и более лет); практикуется долгосрочное смешанное страхование с несколькими датами дожития с соответствующими выплатами части страховой суммы.

Медицинское страхование (страхование здоровья) определяется как совокупность видов страхования, предусматривающих обязанности страховщика по осуществлению выплат страхового обеспечения в размере частичной или полной компенсации дополнительных расходов застрахованного, вызванных его обращением в медицинские учреждения за услугами, включенными в программу медицинского страхования.

Медицинское страхование является формой социальной защиты имущественных интересов населения страны в охране здоровья. Его цель — гарантия получения медицинской помощи (при наступлении страхового случая) за счет накопленных целевых средств страхового фонда (резерва), а также финансирование профилактических мероприятий.

В нашей стране этот вид страхования является новым. Отношения, возникающие при проведении медицинского страхования, регулируются:

- • гл. 48 ГК РФ;

- • Законом РФ от 28 июля 1991 г. № 1499−1 «О медицинском страховании граждан в Российской Федерации» (далее — Закон о медицинском страховании граждан в Российской Федерации);

- • Законом об организации страхового дела в Российской Федерации;

- • нормативно-методическими документами государственного органа по надзору за страховой деятельностью;

- • другими ведомственными нормативными актами;

- • заключенными договорами между страхователями и страховщиками.

В соответствии с перечисленными законами медицинское страхование может быть осуществлено в двух формах: обязательной и добровольной.

В соответствии с Законом о медицинском страховании граждан Российской Федерации обязательное медицинское страхование является частью государственной системы социального страхования. Оно должно охватывать все население страны, гарантировать определенный минимум медицинской и лекарственной помощи физическим лицам (гражданам). Для этих целей формируются и используются средства из специальных фондов (Федерального и территориальных фондов ОМС), часть средств которых формируется за счет местных бюджетов. Фонды создаются на основе законов РФ при участии и контроле государства, а также субъектов данного вида страхования. Иначе говоря, финансовые средства ОМС формируются централизованно. Обязательное медицинское страхование проводится на некоммерческой основе страховыми медицинскими организациями (СМО), устав которых разрешает коммерческую деятельность.

Страховой случай — обращение застрахованного (лица) в медицинское учреждение, из числа включенных в систему ОМС, в связи с болезнью, повреждением здоровья или определенным его состоянием, которые требуют оказания медицинской помощи (услуг), предусмотренных территориальными программами ОМС. Перечень медицинских учреждений и оказываемые ими медицинские услуги являются составной частью договора ОМС и должны указываться на оборотной стороне медицинского страхового полиса.

Программы ОМС — основа отношений субъектов этого вида страхования. В них содержится минимально необходимый перечень медицинских услуг, который должен оказываться каждому гражданину. Гражданин должен иметь соответствующий страховой полис и право на пользование этими услугами. Перечень медицинских услуг обязательно включает в себя оказание гражданам конкретной первичной (скорой, поликлинической помощи и помощи на дому) и стационарной (больничной) помощи. Обязательное медицинское страхование опирается па два основных вида программ; базовую (федеральную) и территориальные (по количеству субъектов РФ).

Выделяют следующие субъекты ОМС.

- 1. Страхователи — юридические лица, заключившие договор и уплачивающие страховые взносы:

- • для неработающих граждан — государственные органы исполнительной власти РФ и органы местного самоуправления;

- • для работающих граждан — работодатели (предприятия, организации, учреждения, физические лица без образования юридического лица, занимающиеся бизнесом).

- 2. Страховщики — юридические лица — СМО, имеющие государственную лицензию на осуществление ОМС. Страховые медицинские организации должны иметь оплаченный уставной капитал стоимостью не менее 35 000 минимального размера оплаты труда. Другие требования изложены в Общем положении о СМО, утвержденном постановлением Правительства РФ от 23 января 1992 г. № 41.

- 3. Застрахованное лицо — физическое лицо, в пользу которого заключен договор ОМС.

Кроме СМО, в систему ОМС входят другие медицинские учреждения:

- • лечебно-профилактические учреждения (поликлиники, больницы, медицинские центры);

- • научно-исследовательские медицинские институты;

- • другие, имеющие лицензии на оказание медицинской помощи по программам ОМС и ДМС, а также прошедшие аккредитацию и получившие соответствующий сертификат.

Обязательное медицинское страхование осуществляется па основании двух видов договоров: между страховщиком (СМО) и медицинским учреждением заключается договор на оказание медицинских услуг; между страхователем и СМО заключается договор ОМС.

По выданному страховому полису застрахованное лицо имеет право:

- • на получение медицинских услуг по перечню и в объеме, предусмотренном в программе ОМС, на территории РФ;

- • свободный выбор медицинской организации и врача;

- • предъявления иска страхователю, СМО, медицинскому учреждению, в том числе на материальное возмещение причиненного вреда здоровью.

Социальное страхование (social insurance, national insurance) носит обязательный характер и относится к системе ОМС. В России оно представлено тремя самостоятельными внебюджетными фондами: Фондом социального страхования РФ, Пенсионным фондом РФ и Фондом ОМС. Средства этих фондов являются федеральной государственной собственностью, не входят в состав федерального бюджета, бюджетов других уровней и не подлежат изъятию.

В периодической печати и литературе существуют разные подходы в отношении социального страхования и социального обеспечения (social security, state insurance scheme). Являются ли они синонимами или одно из них подчиняется другому и входит в его состав?

В Российской Федерации система страхового обеспечения включает в себя:

- • пенсии;

- • пособия работающим (по временной нетрудоспособности, беременности и родам и др.), многодетным и одиноким матерям и малообеспеченным семьям, в которых есть дети;

- • содержание и обслуживание престарелых и инвалидов в специальных учреждениях (домах-интернатах для престарелых и инвалидов, для детей инвалидов и т. д.);

- • протезирование;

- • профессиональное обучение и трудоустройство инвалидов;

- • льготы инвалидам и многодетным матерям.

Добровольное медицинское страхование проводится на основе программ ДМС и обеспечивает застрахованным лицам получение дополнительных медицинских и иных услуг, сверх предусмотренных программами ОМС. Цель — гарантия получения медицинской помощи, не включенной в программу ОМС, но предусмотренную ДМС. При этом происходит частичная или полная компенсация страховщиком расходов, которые несет физическое лицо при обращении в медицинские учреждения. Предметом является здоровье застрахованного лица. Объектом выступают имущественные интересы застрахованного лица, связанные с дополнительными затратами на получение помощи в медицинских учреждениях.

Программами ДМС может быть гарантировано в том числе:

- • обслуживание в лучших (ведущих) медицинских учреждениях;

- • санаторно-курортное лечение;

- • стоматологическое обслуживание;

- • предоставление косметологических услуг, процедур;

- • другое обслуживание.

Страховщик не возмещает медицинскому учреждению стоимость медицинских услуг, если застрахованный обратился с травматическими повреждениями здоровья:

- • в состоянии алкогольного, наркотического или токсического опьянения;

- • умышленного причинения себе травм;

- • покушения на самоубийство, за исключением тех случаев, когда застрахованный был доведен до такого состояния третьими лицами, и т. д.

Добровольное медицинское страхование регулируется теми же законами, что и ОМС. Функции, обязанности, права и ответственность субъектов ДМС аналогичны существующим при ОМС.

Страховым случаем является обращение застрахованного лица в течение срока действия договора ДМС в соответствующие медицинские учреждения из числа предусмотренных договором при заболеваниях, повреждениях здоровья или определенном состоянии застрахованного, требующих оказания помощи или предоставления услуг, включенных в программу (договор) ДМС.

При ДМС выделяют следующие субъекты.

Страхователями в ДМС, в отличие от ОМС, являются:

- • дееспособные физические лица, заключающие договоры индивидуального медицинского страхования в свою пользу, т. е. страхователь и застрахованный — одно и то же лицо, или в пользу другого лица (застрахованного) и уплачивающие страховую премию из своих доходов;

- • юридические лица, заключающие договоры коллективного медицинского страхования в пользу своих работников. Страховую премию они уплачивают за счет средств создаваемых ими страховых фондов для проведения различных видов страховой защиты путем отчислений. При недостатке этих средств должна быть использована чистая прибыль.

Страховщиками при ДМС могут быть не только СМО, как при ОМС, но и страховые организации, получившие лицензию на ДМС.

Если финансовые средства государственной системы ОМС (страховые фонды) аккумулируются централизованно, минуя СМО, то в ДМС формируются и используются децентрализованно, т. е. страховые фонды организуются непосредственно страховщиками.

Услугами СМО являются полисы ДМС. В 2002 г. было проведено исследование, которое до сих пор позволяет их условно подразделить на три группы:

- 1) монополисы (10—30% в поступлениях ДМС) — псевдостраховой продукт, полисы, дающие право получить одну определенную платную медицинскую услугу; характеризуется большой долей физических лиц и небольшим размером страховых взносов на одного застрахованного; используют компании, осуществляющие и ОМС;

- 2) полисы накопительного (возвратного) страхования (до 50%) — полисы, по которым стоимость оказываемых медицинских услуг равна величине страхового взноса (премии), если за год не расходуется сумма, то соответствующая доля возвращается застрахованному лицу; характерно для корпоративных клиентов; продают кэптивные компании;

- 3) рисковые полисы (20—40%) — классические продукты, которые в основном направлены на корпоративных клиентов (малый и средний бизнес, иногда — крупный); продают универсальные компании.

Сегодня страховщики разрабатывают новые условия полисов с целью привлечь клиентов. Одним из таких примеров является разработка так называемого маршрутизатора по ДМС — нового онлайн-продукта. Таким образом, страховщики «идут в ногу» с цифровыми технологиями[1].

Добровольное медицинское страхование, так же как и обязательное, проводится на основании двух видов договоров:

- 1) между страхователем и страховщиком (договор ДМС);

- 2) между страховщиком и медицинским учреждением (договор на оказание медицинских услуг).

Между договорами ОМС и ДМС имеются и другие отличия. Первое состоит в установлении сроков: ОМС по закону бессрочно действует, в отличие от ДМС. Второе заключается в том, что в случае неуплаты премии по договору ДМС его действие может быть приостановлено или прекращено, в отличие от ОМС. В случае договора ДМС страхователь может выбрать размер премии, от которой будут зависеть объем ответственности страховщика (страховая сумма) и размер будущей выплаты.

Важно отметить, что выбор определенного вида страхования обеспечивает защиту от определенных рисков. В практике страхового дела иногда встречаются объекты страхования, одновременно относящиеся к нескольким видам имущественного и (или) личного страхования. В этом случае возможно использование комбинированного страхования, представляющего собой объединение соответствующих простых видов страхования.

- [1] Allianz запустила принципиально новый аналог полиса ДМС. URL: http://www.insurance-info.ru/?p=l 2698.