Проблема роста фирмы.

Виды ценных бумаг

Иными словами, любой из активов, расположенных на рис. 6.2, найдет своего покупателя. Конкретный выбор покупателя будет зависеть от его собственных предпочтений. Например, покупатели, более склонные к риску, предпочтут активы типа F, а осторожные покупатели остановят свой выбор на активе Е. Если же человек желает избежать хотя бы какого-то намека на риск, то он сосредоточит свое богатство в форме… Читать ещё >

Проблема роста фирмы. Виды ценных бумаг (реферат, курсовая, диплом, контрольная)

Почти все фирмы в процессе своего роста сталкиваются с бюджетными ограничениями — они ощущают нехватку собственных средств (прибыли и амортизационных отчислений) в связи с теми задачами, которые ставит перед собой руководство фирмы. Столкнувшись с такой проблемой, фирма вынуждена обратится за помощью к внешним заимствованиям. Возможны три варианта решения проблемы. Однако в любом случае фирма понесет дополнительные издержки, и они будут тем больше по относительной величине, чем больше объем заимствований.

Во-первых, фирма может обратиться за кредитом к специализированным финансовым учреждениям — коммерческим банкам. Предположим, что фирма обращается за помощью к банку, чьим традиционным клиентом она является. По мере того как увеличивается объем заимствований со стороны фирмы, структура активов банка ухудшается. Можно сказать, что портфель кредитов банка становится все менее диверсифицированным. Как мы видели выше, это означает, что риск потери значительной части богатства для владельца такого портфеля возрастает. Банк согласится на такое повышение риска только в том случае, если фирма будет компенсировать более высокий риск более высокой ставкой процента по кредиту. Не спасет положение обращение за кредитом к новому банку: информированность нового банка о фирме недостаточно полна, поэтому он несет дополнительный риск и так же, как и традиционный банк, потребует компенсации в виде более высокой процентной ставки.

Во-вторых, фирма может обратиться к кредитным ресурсам, находящимся на руках у частных лиц. Для этого она выпускает долговые обязательства — облигации — и продает их на фондовом рынке. Облигация — ценная бумага, свидетельствующая о том, что ее покупатель является кредитором фирмы. Размер кредита равен цене облигации. Покупателя привлекает величина процента — так называют доход, который выплачивает фирма по облигациям.

Цена облигации, как и любого другого рыночного блага, определяется соотношением спроса и предложения. Если фирма увеличивает объем заимствований на фондовом рынке, то предложение облигаций увеличивается, а их цена падает. Поскольку процент, который выплачивает фирма по своим облигациям, фиксирован, постольку снижение цены облигации означает рост нормы ее доходности. Следовательно, по мере роста объема заимствований увеличивается и реальная величина процента, которую фирма выплачивает своим кредиторам.

В-третьих, фирма может добыть искомые финансовые ресурсы, расширив круг собственников. С этой целью ее владельцы продают на фондовом рынке дополнительную партию акций фирмы. На фондовом рынке акции фирмы конкурируют с другими финансовыми инструментами, такими как государственные облигации, акции и облигации частных корпораций, страховые полисы, депозиты коммерческих банков, иностранная валюта и т. д. Покупатель оценивает приобретаемый актив по двум параметрам — он принимает во внимание тот доход, который, как ожидается, принесет ему данный актив (pi), и вероятность получения этого дохода, т. е. тот риск, с которым связано владение данным активом (а).

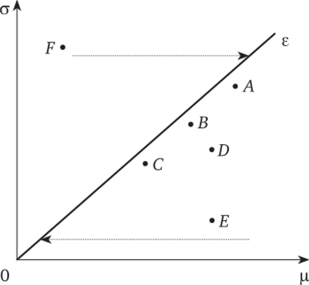

Если изобразить графически рынок ценных бумаг, можно предположить, что первоначально активы располагаются на всей поверхности, характеризующей активы, как это представлено на рис. 6.1. Это вытекает из того обстоятельства, что все активы обладают особыми характеристиками риска и доходности.

Рис. 6.1. Рынок ценных бумаг

Но на самом деле конкуренция между покупателями приведет к тому, что активы расположатся вдоль некоторой прямой линии Ое, как это показано на рис. 6.2. Люди, как правило, присваивают риску отрицательную полезность, как принято говорить, «испытывают отвращение к риску». Поэтому при появлении на рынке надежного высокодоходного актива, подобного активу Е на рис. 6.2, покупатели перенесут свой спрос на него. Цена такого актива на фондовом рынке начинает расти, а норма доходности по нему (р) — снижаться. На графике актив начнет дрейфовать влево в направлении линии Ое до тех пор, пока не займет свое место на ней. С рискованным активом (F) будет происходить противоположный процесс — он будет дешеветь и смещаться вправо. В конце концов все активы выстроятся вдоль линии Ое, которую называют траекторией доходности. Такой процесс позволяет нам сформулировать одно из основных правил, действующих в отношении ценных бумаг: покупатели согласятся приобрести любой, даже самый рискованный актив, если только риск по нему в достаточной мере компенсирован более высокой доходностью.

Рис. 6.2. Траектория доходности

Иными словами, любой из активов, расположенных на рис. 6.2, найдет своего покупателя. Конкретный выбор покупателя будет зависеть от его собственных предпочтений. Например, покупатели, более склонные к риску, предпочтут активы типа F, а осторожные покупатели остановят свой выбор на активе Е. Если же человек желает избежать хотя бы какого-то намека на риск, то он сосредоточит свое богатство в форме денег, и его положение будет описываться точкой 0 (деньги, если не принимать в расчет инфляцию, приносят человеку нулевой доход при нулевом риске).