Общая характеристика ЗАО «Кредит Европа Банк» и его кредитных продуктов

Процентная политика Банка ЗАО «Кредит Европа Банк» основывается на экономической эффективности и поддержании необходимого уровня доходности, учете рыночной конъюнктуры. Доходность кредитных операций определяется исходя из расчета стоимости привлеченных ресурсов, а также реальной величины кредитного риска. При этом считается нецелесообразным кредитование клиентов, полученный процентный доход… Читать ещё >

Общая характеристика ЗАО «Кредит Европа Банк» и его кредитных продуктов (реферат, курсовая, диплом, контрольная)

Вопросы оценки кредитоспособности заемщика (физического лица) будут в работе более подробно рассмотрены на примере ЗАО «Кредит Европа Банк» (до марта 2007 года банк носил название «Финансбанк»).

ЗАО «Кредит Европа Банк» — новое наименование ЗАО «Финансбанк», которое он получил вследствие международных структурных изменений в компании FIBA International Holding. Изменение названия связано с тем, что в августе 2006 года FIBA International Holding (владелец ЗАО Финансбанк) реализовал контрольный пакет акций Финансбанк (Турция) Национальному Банку Греции (NBG), в результате чего к нему перешли права на использование бренда «Финансбанк». В связи с этим «Финансбанк» Россия, а также филиалы в Нидерландах, Румынии, Швейцарии и Украине продолжат работать под новым именем «КРЕДИТ ЕВРОПА БАНК».

По существу «КРЕДИТ ЕВРОПА БАНК» — не новый банк, это банк с 20-летним международным опытом. Международная финансовая группа FIBA Group, основанная в 1987 году, активно развивает свою деятельность во всех областях финансового рынка. Группа представлена сетью кредитных и финансовых учреждений в 12 странах Западной и Восточной Европы: Турция, Мальта, Россия, Голландия, Германия, Бельгия, Швейцария, Румыния, Китай, Украина, Франция и Ирландия. Основные направления деятельности группы: банковские услуги для корпоративных и частных клиентов; инвестиционные операции на международном рынке капитала; страхование; лизинг; факторинг; доверительное управление; розничные торговые сети и другие операции; недвижимость; туризм; энергетика.

Банковское подразделение — приоритетное направление деятельности FIBA Group. За последние годы позиции группы значительно укрепились, и на начало сентября 2005 года размер консолидированных активов FIBA Group составлял более 12 млрд. долларов США. Численность персонала компаний, входящих в состав группы, превышает 8 000 человек.

«КРЕДИТ ЕВРОПА БАНК» основан полностью за счет средств FIBA Group и является четвертой по счету банковской структурой Группы в Европе, наряду с банками в Швейцарии, Голландии и Франции. В настоящее время основным акционером банка является Finans International Holding N.V. (Нидерланды). «КРЕДИТ ЕВРОПА БАНК» динамично растет и развивается, воплощая в жизнь корпоративный лозунг «Ценность, обретенная с годами» и разделяя достигнутые успехи со своими клиентами, партнерами и акционерами.

Российское представительство международной финансовой группы FIBA Group начало работу в Москве в 1994 году. После глубокого изучения специфики российского рынка в сентябре 1997 года ЗАО «Финансбанк» был учрежден как банк со 100% иностранным капиталом и получил лицензию ЦБ РФ на осуществление банковской деятельности. Сейчас в «КРЕДИТ ЕВРОПА БАНКЕ» работают более 2000 высококвалифицированных специалистов. Количество корпоративных клиентов, обслуживающихся в банке, превысило 1000, а число физических лиц более 1 200 000 человек. Филиальная сеть ЗАО «Кредит Европа Банк» насчитывает 73 представительства в Москве и регионах России.

Схема организационной структуры и структуры управления ЗАО «Кредит Европа Банк» представлена в Приложении 5. Высшим органом управления ЗАО «Кредит Европа Банк» является Общее собрание акционеров, которое определяет цели и стратегию развития банка. Общее руководство деятельностью ЗАО «Кредит Европа Банк» осуществляет Совет директоров, руководство текущей деятельностью — Правление и Президент. Президент назначается Советом директоров. Образование Правления банка, назначение новых членов и досрочное прекращение их полномочий относится к компетенции Совета директоров. Правление банка действует на основании Устава, а также Положения о Правлении. Все члены Правления обладают значительным практическим и академическим опытом руководства в области экономики, финансов и банковского дела.

Банк динамично развивается. К примеру, в 2008 году ЗАО «Кредит Европа Банк» продолжал расширять свое присутствие на российском банковском рынке, открывая новые отделения, диверсифицируя спектр предлагаемых услуг и увеличивая клиентскую базу, что естественным образом отразилось на росте основных финансовых показателей: активов, собственного капитала, чистой прибыли банка.

Одним из факторов, способствующих увеличению масштабов деятельности банка, оказывает репутация материнской компании и опыт ее менеджеров, курирующих инвестиции в России. ЗАО «Кредит Европа Банк» стремится расширять свою деятельность в России — как с точки зрения объема операций, так и географического охвата и перечня предоставляемых услуг. ЗАО «Кредит Европа Банк» демонстрирует высокую операционную эффективность в сочетании с гибким управлением своими ресурсами. Высокие темпы роста активов, прибыли и клиентской базы, расширение географического охвата рынка и ожидаемое развитие рынка финансовых услуг, на наш взгляд, обеспечат ЗАО «Кредит Европа Банк» дальнейший рост операций и прибыли.

В Приложении 6 приведены основные виды услуг ЗАО «Кредит Европа Банк» для физических и юридических лиц. Основным видом активных операций ЗАО «Кредит Европа Банк» являются операции кредитования. Рост активов банка происходит в основном за счет роста кредитного портфеля, который составил в 2008 году 23,5 млрд руб.

Кредитная политика ЗАО «Кредит Европа Банк» осуществляется в соответствии с действующим законодательством и Положением о кредитной политике ЗАО «Кредит Европа Банк». В обеспечение функционирования кредитного направления деятельности Банк разрабатывает и утверждает положения и инструкции, определяющие распределение функций и полномочий между подразделениями и должностными лицами банка, включающие внутренние правила размещения средств, в том числе правила кредитования клиентов банка (Положение о лимитах кредитования, Положение о Кредитных Комитетах и другие).

Целью проведения кредитных операций в ЗАО «Кредит Европа Банк» является:

- — формирование кредитного портфеля банка, обеспечивающего получение необходимых процентных и непроцентных доходов,

- — обеспечение (не превышение) допустимого уровня кредитных рисков.

Кроме того, выдача кредита заемщику рассматривается, как один из инструментов для его привлечения на комплексное обслуживание в банк.

Объемы предоставляемых кредитов определяются действующими законодательством и локальными нормативными актами банка, платежеспособностью заемщика, обеспеченностью кредитов залогом либо поручительством отраслевыми и региональными особенностями ведения бизнеса. Конкурентоспособность кредитных продуктов, как отмечено в Положении о кредитной политике ЗАО «Кредит Европа Банк» должна достигаться за счет повышения гибкости условий кредитования, расширения продуктового ряда, учета потребностей клиентов, повышения доступности кредитов для максимального числа платежеспособных заемщиков при эффективной рекламной поддержке. Особое внимание должно уделяться консультированию и оказанию дополнительных услуг клиентам Банка.

Банком на постоянной основе проводится работа по совершенствованию действующих и утверждению новых программ кредитования, как физических, так и юридических лиц. Указанная работа основана на поддержании конкурентоспособности предлагаемых ЗАО «Кредит Европа Банк» услуг в области кредитования, а также увеличении доходности кредитного портфеля банка при не превышении допустимого уровня кредитных рисков.

Все программы кредитования и изменения к ним вводятся в действие Приказами ЗАО «Кредит Европа Банк». Кредитование по каждой из программ кредитования проводится на основании утвержденных в ЗАО «Кредит Европа Банк» соответствующих инструктивных и нормативных документах. Банк может участвовать в кредитных проектах, осуществляемых совместно с клиентом и в индивидуальном порядке, т. е. вне условий какой-либо утвержденной программы кредитования. Участие в таком проекте основывается на соблюдении действующего законодательства РФ и интересах банка в соответствии с Положение о кредитной политике ЗАО «Кредит Европа Банк».

Процентная политика Банка ЗАО «Кредит Европа Банк» основывается на экономической эффективности и поддержании необходимого уровня доходности, учете рыночной конъюнктуры. Доходность кредитных операций определяется исходя из расчета стоимости привлеченных ресурсов, а также реальной величины кредитного риска. При этом считается нецелесообразным кредитование клиентов, полученный процентный доход по кредитным договорам которых не покрывает в совокупности стоимость привлеченных ресурсов и величины затрат на оформление кредитной сделки. Единые минимальные процентные ставки и тарифы по кредитным операциям разрабатываются Отделом маркетинга Центрального аппарата Банка совместно с Управлением активных операций Центрального аппарата Банка при согласовании с Казначейством Банка и утверждаются Председателем Правления банка. Конкретная процентная ставка по каждой ссуде определяется на основе базовой ставки, кроме того, в соответствии с внутрибанковскими локальными нормативными актами могут применяться корректировки на уровень риска ссуды и конкурентной среды. В силу особенностей кредитования физических лиц по программам экспресс-кредитования, кредитования на неотложные нужды, процентные ставки и тарифы устанавливаются по каждому заемщику не ниже процентных ставок, утвержденных по каждой из программ экспресс-кредитования.

Кредитная деятельность Банка основана на соблюдении следующих принципов, регламентирующих кредитный процесс: платность; срочность; возвратность; целевое использование кредитных заимствований; обеспеченность; дифференцированный подход; оперативность. Более подробно реализация данных принципов представлена в приложении 7.

Деятельность по кредитованию физических лиц в ЗАО «Кредит Европа Банк» является одним из приоритетов в развитии деятельности банка. Ранее основным направлением кредитования для ЗАО «Кредит Европа Банк» являлись корпоративные кредиты. В целом, корпоративный кредитный портфель компании диверсифицирован по отраслям экономики. В то же время приоритетными являются те отрасли, в которых ожидается наибольший рост спроса на кредиты, а также заемщики отличаются высоким кредитным качеством (к таковым по состоянию в первой половине 2008 года относились недвижимость, производство потребительских товаров, обрабатывающая промышленность и розничная торговля). В целом, ЗАО «Кредит Европа Банк» очень консервативно расценивает риски корпоративных клиентов.

Несмотря на консервативный подход в отношении кредитования клиентов, в 2003 году ЗАО «Кредит Европа Банк» вышел на рынок потребительского (моментального) кредитования физических лиц (вообще обслуживание частных клиентов осуществляется банком с 1999 года). Данное направление характеризуется значительными рисками, которые в результате покрываются высокими доходами, Выход на рынок кредитования физических лиц также является стратегией диверсификации рисков уже по направлению кредитования ЗАО «Кредит Европа Банк» приступил к оказанию услуг по потребительскому кредитованию в мае 2003 года, и на сегодняшний день данный продукт играет одну из главных ролей в формировании прибыли банка. В частности, в 2008 года банком ЗАО «Кредит Европа Банк» было получено 2310 млн руб. процентных доходов при кредитовании физических лиц, а при кредитовании юридических лиц только 900 млн руб.

В настоящее время потребительское кредитование в ЗАО «Кредит Европа Банк» развивается по следующим основным направлениям:

- 1. Кредит «Моментальный»: экспресс-кредиты для приобретения различных товаров. Кредит «Моментальный» позволяет осуществить покупку различных товаров в кредит в предприятиях торговли и сервиса, сотрудничающих с ЗАО «Кредит Европа Банк». ЗАО «КРЕДИТ ЕВРОПА БАНК» сотрудничает с большим количеством предприятий торговли и сервиса по программе экспресс-кредитования (магазины компаний Эльдорадо, Ашан, Шатура, Снежная Королева, Евросеть, Диксис, туристические компании Куда.ру, VKO-Клуб, Детур, Атлас, компании по производству и установке пластиковых окон Отличные окна, Simplex, Winder и многие другие магазины бытовой техники, мебели, одежды, и другие). Сумма кредита может составлять от 2 500 до 1 000 000 рублей (сумма кредит варьируется в компаниях-партнерах). Срок кредитования от 3 месяцев до 3 лет. В местах оформления экспресс-кредита можно выбрать наиболее удобную кредитную схему — в зависимости от условий соглашения с компанией-партнером возможен большой выбор кредитных продуктов, в том числе кредит без переплаты, кредиты без первого взноса и другие. Экспресс-кредиты отличает простая процедура оформления, минимальное количество запрашиваемых документов, скорость принятия решения о выдаче кредита (около 30 минут).

- 2. Кредит «Многоцелевой»: выдача кредитов на различные цели: ремонт квартиры, образование, оплата медицинских услуг, свадьба и другие. Кредит выдается на сумму от 30 000 рублей до 1 000 000 рублей наличными деньгами (в рублях РФ) на неотложные нужды. Многоцелевой кредит доступен жителям всех регионов, в которых работают представительства ЗАО «Кредит Европа Банк». Кредит выдается на срок от 6 месяцев до 5 лет без залога. Процентная ставка составляет от 1,2% до 1,55% в месяц (в зависимости от срока кредита). Кредитное решение в течение 3−5 рабочих дней.

- 3. «Отдых в кредит»: кредитование туристических поездок. Кредит, предназначен для оплаты туров в любых туристических агентствах. Сумма кредита составляет от 15 000 рублей до 100 000 рублей (в отдельных турагентствах — до 300 000 рублей). Срок кредита — от 3 до 12 месяцев. Процентная ставка — 1% в месяц. Комиссия за ведение ссудного счета — от 4,5% до 12% (в зависимости от срока кредита). Комиссия за ведение ссудного счета — 500 рублей. В компании «Атлас» и некоторых других действует предложение «Кредит без переплаты» (компании — партнеры предоставляет клиенту скидку в размере процентов по кредиту), другие варианты кредитования.

- 4. Автокредитование. Кредиты на покупку любого автомобиля, оплату его страховки и дополнительного оборудования. Банк предлагает как возможность автокредита при покупке в любом автосалоне, так и специальные предложения при покупке автомобиля в компаниях-партнерах. Стандартные варианты подразумевают сумму кредита от 50 000 до 1 500 000 рублей, срок от 6 до 48 месяцев, первоначальный взнос от 10−20%, ставку от 0,65% до 0,8% в месяц (от 9,9% до 15% годовых), единовременную комиссию от 4500 до 6000 рублей, комиссию за досрочное погашение кредита (2%).

- 5. Ипотечные кредиты (с 2007 года в Ипотечном центре Банка). Кредиты на приобретение жилья на первичном рынке недвижимости (НОВОСТРОЙКА), на приобретение жилья на вторичном рынке недвижимости (ПОКУПКА), а также на ремонт и обустройство имеющегося в собственности жилья. В качестве объекта кредитования выступают квартиры, коттеджи. Срок кредита: от 1 года до 30 лет. Валюта кредитования — российские рубли или доллары США. Минимальная сумма кредита 250 000 рублей или 10 000 долларов США, Максимальная сумма кредита 25 000 000 рублей или 1 000 000 долларов США. Процентная ставка по ипотечному кредиту — от 11,5% в рублях и от 9,9% в долларах США. Рассмотрение заявки осуществляется бесплатно в течении двух рабочих дней.

- 6. Кредитные карты «Card Credit» (варианты Classic и Gold). Универсальное платежное средство, предоставляющее постоянный доступ к возобновляемой кредитной линии в банке. Картой в любое время можно оплатить покупки или получить наличные в кредит. При этом клиент самостоятельно решаете, когда и сколько нужно потратить, как погашать задолженность по карте (полностью или небольшими частями), главное чтобы сумма была не меньше минимального платежа — 8% от суммы задолженности плюс начисленные в отчетном периоде комиссии и проценты (оплата происходит ежемесячно не позднее 10 или 20 числа). Кредитный лимит составляет от 10 000 до 200 000 рублей (или эквивалент в долларах США). Кредитный лимит (лимит разрешенного овердрафта) — сумма, в пределах которой владелец карты может пользоваться средствами банка. Как только клиент вносит потраченную сумму на карту (погашает свою задолженность), кредитные средства банка ему снова доступны (возобнавляемая кредитная линия). Проценты за пользование кредитом начисляются только на сумму использованных денежных средств в соответствии с действующими тарифами банка, дополнительных комиссий, начисляемых за пользование кредитом отсутствуют, предлагается льготный период кредитования до 50 дней.

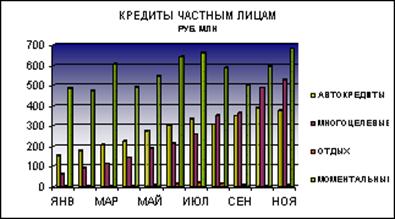

В последние годы ЗАО «Кредит Европа Банк» демонстрирует существенный рост кредитного портфеля, в частности, кредитов физическим лицам. В таблице 2.1 представлены данные о динамике кредитования физических лиц в ЗАО «Кредит Европа Банк» в течении 2008 года.

Таблица 2.1.

Динамика кредитования физических лиц в ЗАО «Кредит Европа Банк» в 2008 году источник: ЗАО «Кредит Европа Банк».

млн.руб.

ЯНВ. | ФЕВ. | МАР. | АПР. | МАЙ. | ИЮН. | ИЮЛ. | АВГ. | СЕН. | ОКТ. | НОЯ. | |

АВТОКРЕДИТЫ. | 155,4. | 178,4. | 207,5. | 301,4. | 336,3. | 350,3. | |||||

МНОГОЦЕЛЕВЫЕ. | 94,3. | 114,2. | 144,2. | 190,5. | 216,5. | 259,4. | 352,7. | 364,6. | |||

ОТДЫХ. | 2,5. | 3,9. | 3,7. | 9,7. | 14,5. | 18,2. | 9,7. | ||||

МОМЕНТАЛЬНЫЕ. | 486,2. | 475,4. | 605,7. | 492,9. | 548,3. | 641,2. | 661,2. | 588,2. |

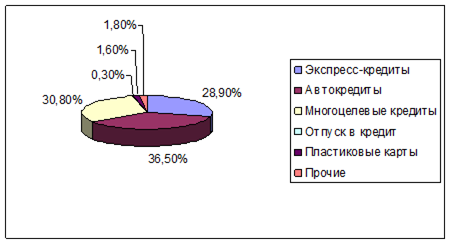

В графическом выводе динамика кредитования физических лиц в ЗАО «Кредит Европа Банк» в 2006 году представлена на рисунке 2.1, а на рисунке 2.2 представлена структура кредитов населению ЗАО «Кредит Европа Банк» по состоянию на конец 2006 года (отличия от приведенных выше данных по объему выданных кредитов связаны с различиями в средних сроков погашения кредитов разного типа).

Рисунок 2.1 — Динамика кредитования физических лиц в ЗАО «Кредит Европа Банк» в 2008 году, млн.руб. источник: ЗАО «Кредит Европа Банк».

Рисунок 2.2 — Структура кредитов населению ЗАО «Кредит Европа Банк» (2008 год) источник: ЗАО «Кредит Европа Банк».

Отметим, что на сегодняшний момент 30% всех кредитов населению, выданных банком, составляют экспресс-кредиты, предоставляемые в точках продаж. Данный сегмент является наиболее рискованным, но и наиболее прибыльным. Кроме того, в банке предполагают, что активное развитие розничного бизнеса должно позволить банку накопить значительный объем кредитной статистики. Это позволит усовершенствовать подходы к оценке кредитоспособности заемщиков физических лиц, что в перспективе должно привести к снижению рисков в области розничного кредитования.

В целом, за последние два года (2007 и 2008 годы) кредитный портфель ЗАО «Кредит Европа Банк» вырос в семь раз. Объемы кредитования частных лиц в абсолютном выражении продолжают стремительно расти. Впрочем, По состоянию на конец 2008 г. доля кредитов частным лицам в кредитном портфеле ЗАО «Кредит Европа Банк» несколько снизилась и составила 55% против 61% годом ранее (отметим, что 43% составляют корпоративные кредиты и 2% кредиты малому и среднему бизнесу). Некоторое уменьшение удельного веса кредитования физических лиц в 2008 году в структуре кредитного портфеля ЗАО «Кредит Европа Банк» связано с тем, что банк намерен диверсифицировать свой кредитный портфель за счет увеличения доли кредитов, выдаваемых малому и среднему бизнесу и корпоративным клиентам. Это согласуется со стратегией банка, нацеленной на достижение соотношения кредитов частным лицам, малому и среднему бизнесу и крупным компаниям на уровне 40:20:40.

Отметим, что с существенным увеличением операций банка по кредитованию физических лиц, растет и доля просроченной задолженности по кредитам. В целом, в 2008 г. качество активов ЗАО «Кредит Европа Банк» ухудшилось, что выразилось в увеличении доли просроченных кредитов с 5,5% до 7,7% (впрочем, этот показатель остается ниже среднего значения для российских банков, работающих на рынке розничного кредитования). Основной причиной стал именно рост портфеля необеспеченных розничных кредитов. Правда, предпринимаемые банком усилия по диверсификации кредитного и розничного бизнеса позволяют рассчитывать на улучшение ситуации. Следует также отметить, что низкое качество активов компенсируется их высокой доходностью. Кроме того, в высоком показателе просроченных кредитов учитывается часть ссуд, которые, скорее всего, будут возвращены, а также давно просроченные кредиты, которые пока не списаны. Можно также предполагать, что по мере расширения кредитной базы данных самого ЗАО «Кредит Европа Банк» и развития системы кредитных бюро качество розничного кредитного портфеля улучшится. Кроме того, планируется увеличение в портфеле розничных кредитов доли кредитов, выдаваемых в отделениях банка, а не в точках продаж.

Заметим также, что в 2008 г. ЗАО «Кредит Европа Банк» значительно увеличил резервы по кредитам — с 4,2% до 6,3%, что привело к резкому (на 132%) увеличению отчислений на создание резервов, а также заметному снижению рентабельности банка. Текущие резервы покрывают лишь 82% просроченных кредитов, однако, на наш взгляд, это связано с уверенностью руководства банка в том, что часть кредитов, просроченных на 90 дней и более, будет возвращена. Но, в дальнейшем необходимость обеспечения адекватного уровня резервов может негативно сказаться на рентабельности банка.

Таким образом, с учетом увеличения объемов кредитования физических лиц и повышением кредитных рисков (роста просроченной задолженности) совершенствование подходов к оценке кредитоспособности заемщика — физического лица становится актуальной для ЗАО «Кредит Европа Банк» задачей.