Нормативное регулирование бухгалтерского учета кредитов и займов, их классификация для составления управленческой отчетности

Исходя из особенностей экономического развития на современном этапе в России и имеющегося международного опыта развития предпринимательства следует, что хозяйствующие субъекты не могут развиваться только за счет собственных средств и не могут существовать не имея долговых обязательств, следовательно, дебиторская и кредиторская задолженности являются неотъемлемыми составляющими отчетности любого… Читать ещё >

Нормативное регулирование бухгалтерского учета кредитов и займов, их классификация для составления управленческой отчетности (реферат, курсовая, диплом, контрольная)

Основное нормативное регулирование кредитов и займов осуществляется Гражданским кодексом РФ. Данным вопросам посвящена глава 42 ГК РФ. Статьи 807—818 ГК РФ регулируют порядок заключения договора займа, обязанности заемщика и последствия нарушения заемщиком договора займа.

Сущность договора займа — одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Заем должен быть оформлен в письменном виде, это может быть договор, а может быть расписка или же иной документ, подтверждающий передачу (получение) денежных средств или вещи, причем договор считается заключенным только в момент передачи денег или вещи. Особенностями такого рода договоров являются отсутствие ограничений на их участников и то, что передаются одни вещи, а возвращаться могут другие вещи того же рода и качества. Иностранная валюта и валютные ценности могут быть предметом договора займа, но при этом следует руководствоваться действующим валютным законодательством РФ.

В соответствии с Гражданским кодексом РФ выделяются следующие виды займов.

- 1. Целевой заем. Средства, полученные по такому договору, могут быть использованы строго на определенные цели, и заемщик должен обеспечить возможность контроля за целевым использованием займа. Использование займа не по назначению приводит к досрочному расторжению договора с уплатой причитающихся процентов. Следовательно, за исполнением таких договоров должен быть установлен усиленный контроль со стороны руководителя, а бухгалтерская служба должна предоставлять сведения для осуществления контроля.

- 2. Вексель — это ничем не обусловленное обязательство векселедателя выплатить по наступлении определенного срока полученные взаймы денежные суммы. Основная сложность при этом состоит в том, что отношения, связанные с расчетом векселями, регулируются также Федеральным законом о переводном и простом векселе в совокупности с Положением о переводном и простом векселе, утвержденном Постановлением ЦИК и Совнаркома СССР от 7 августа 1937 г. № 104/1341 и сложившейся арбитражной практикой. В настоящее время вексель является достаточно развитой формой предоставления займа.

- 3. Облигация — ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. В самой облигации оговаривается возможность получения процентов. Существуют государственные, муниципальные и корпоративные облигации. В России наиболее распространенными являются государственные облигации.

- 4. Договор государственного займа — заимодавец приобретает выпущенные государственные облигации. Одной из сторон в данном договоре всегда выступает государство.

Сущность кредитного договора — кредитор обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Чем же отличается кредитный договор от договора займа? Основное отличие состоит в том, что кредитором выступает банк или иное кредитное учреждение (имеющее соответствующую лицензию), а объектом договора являются только денежные средства. Договор считается заключенным в момент подписания, т. е. кредитный договор, в отличие от договора займа, может содержать только обещание предоставить денежные средства. Сумма кредита подлежит возврату в заранее оговоренный определенный срок, а за пользование кредитом взимается плата.

Важной особенностью гражданского законодательства является выделение еще двух видов кредита: товарного кредита и коммерческого, которые регулируются ст. 822, 823 ГК РФ.

Сущность товарного кредита — одна сторона предоставляет другой стороне вещи, определенные родовыми признаками (договор товарного кредита). Товарный кредит направлен на удовлетворение потребностей в определенных продуктах (вещах), определенных родовыми признаками, но которые отсутствуют на момент заключения договора у одного из участников. Сторонами в таких договорах являются любые организации, передаются и возвращаются определенные вещи. Но на данные договора распространяются правила, установленные ГК РФ для договоров купли-продажи товаров.

Заключение

договоров товарного кредита свойственно предприятиям, производящим и перерабатывающим продукцию.

Сущность коммерческого кредита — дополнительный договор, заключенный во исполнение обязательств по уже заключенным договорам, связанным с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит), если иное не установлено законом.

Особенностью коммерческого и товарного кредита является то, что данные виды кредитования осуществляются без специального юридического оформления, в силу одного из условий заключенного договора. При коммерческом кредите в договор включается условие, в силу которого одна сторона предоставляет другой стороне отсрочку или рассрочку исполнения какой-либо обязанности (уплатить деньги либо передать имущество, выполнить работы или услуги). Предоставление подобного кредита неразрывно связано с тем договором, условием которого является. Коммерческим кредитованием может считаться всякое несовпадение во времени встречных обязанностей по заключенному договору, когда товары поставляются (работы выполняются, услуги оказываются) ранее их оплаты либо платеж производится ранее передачи товаров (выполнения работ, оказания услуг) Комментарий к Гражданскому кодексу Российской Федерации, части второй (под ред. Т. Е. Абовой и А.Ю. Кабалкина). — М.: Юрайт-Издат, 2004.

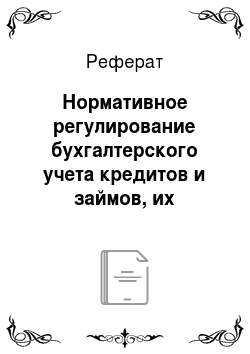

В статье 809 ГК РФ определено, что займы могут быть возмездными и безвозмездными. Так как правила, предусмотренные п. 1 главы 42 Заем и кредит ГК РФ, применяются и к п. 2 и п. 3 данной главы, то, следовательно, также кредиты могут быть возмездными и безвозмездными. В случае если кредит и заем относятся к возмездным кредитам, то заимодавец имеет право на получение процентов, размер которых определяется договором. При отсутствии в возмездном договоре условий о размере процентов заимодавец имеет право на проценты на сумму займа в размере ставки рефинансирования, устанавливаемой Банком России. Размер процентов определяется существующей в месте жительства заимодавца либо в месте нахождения юридического лица ставкой банковского процента, в настоящее время не применяется (п. 51 Постановления Пленумов ВС РФ и ВАС РФ № 6/8). На рисунке 1 представлена классификация кредитов и займов в соответствии с Гражданским кодексом РФ Зимакова Л. А. Савченко Т.В., Возможности использования различных классификаций кредитов и займов для составления управленческой отчетности // Управленческий учет. — № 4. — 2006.

Рис. 1. Классификация кредитов и займов в соответствии с гражданским законодательством

Рассмотрим взгляд налогового законодательства на проблему классификации кредитов и займов, а также уплаты процентов по ним.

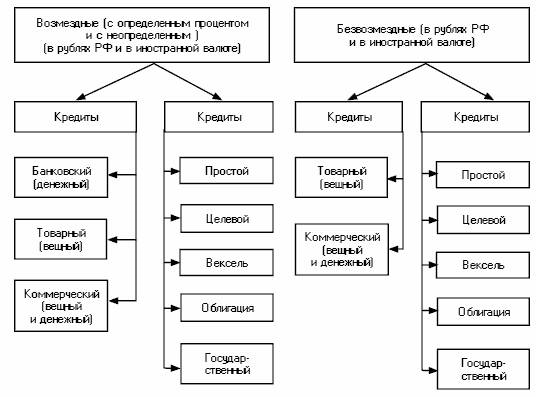

Налоговый Кодекс РФ (НК РФ) не дает четкой классификации кредитов и займов, но в нем установлены специальные правила для отнесения процентов по кредитам и займам на расходы при налогообложении прибыли. Следует отметить, что положения ст. 269 НК РФ распространяются не только на заемные средства, но и в целом на долговые обязательства, а к данной категории обязательств кроме кредитов и займов отнесены банковские вклады, банковские счета или иные заимствования независимо от формы их оформления. Исходя из п. 1 ст. 269 НК РФ могут быть выделены кредиты, товарные и коммерческие кредиты, займы, иные заимствования. По мнению В. В. Нарежного, высказанного в статье «О включении в расходы процентов по долговым обязательствам», к иным заимствованиям можно отнести и ценные бумаги (векселя, облигации и т. п.) Набережный В. В. О включении в расходы процентов по долговым обязательствам // Налоговый вестник. — № 2. — 2003. Но так как эти заимствования четко не определены, то выделять каждый вид заимствования в целях признания расходов для налогообложения не следует. В соответствии с п. 2 ст. 269 НК РФ российская организация может иметь непогашенную задолженность по долговым обязательствам перед иностранной организацией, прямо или косвенно владеющей более 20% уставного (складочного) капитала (фонда) этой российской организации, и размер непогашенных налогоплательщиком — российской организацией долговых обязательств, предоставленных иностранной организацией, более чем в три раза (для банков и организаций, занимающихся лизинговой деятельностью, — более чем в двенадцать с половиной раз) превышает разницу между суммой его активов и величиной обязательств, которая будет являться контролируемой задолженностью. В данной статье речь также ведется и о валюте обязательства, следовательно, кредиты и займы следует группировать и по валюте денежных средств — в рублях РФ и в иностранной валюте. На рисунке 2 схематично представлена классификация кредитов и займов на основе НК РФ.

Рис. 2. Классификация кредитов и займов по налоговому законодательству

В соответствии с действующим налоговым законодательством проценты за пользование заемными средствами признаются расходами организации в пределах нормативной величины, которая может быть исчислена двумя способами:

- 1) в пределах до 20% превышения среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале на сопоставимых условиях, т. е. фактически начисленные проценты сравниваются со средним уровнем процентов по всем кредитам и займам, которые получены в отчетном периоде на сопоставимых условиях;

- 2) в пределах, не превышающих сумму, рассчитанную исходя из увеличенной в 1,1 раза ставки рефинансирования Центрального банка РФ по рублевым кредитам и в пределах до 15% годовых по валютным кредитам.

Проводя анализ способов определения нормативной величины процентов по заемным средствам, позволяющей уменьшать налогооблагаемую базу по налогу на прибыль, Ю. Подпорин отмечает, что первый способ выгоден тем организациям, которые часто берут кредиты под проценты, превышающие ставку рефинансирования Центрального банка РФ (15% годовых по валютным кредитам), а второй — тем, кто берет кредиты и займы под проценты, которые намного ниже ставки рефинансирования Подпорин Ю. Налогообложение внереализационных операций // Бухгалтерское приложение к газете «Экономика и жизнь». № 38. Кроме того, этот способ стоит выбрать организациям, у которых есть беспроцентные кредиты и займы. Таким образом, основным критерием при выборе способа определения нормативной величины по процентам является максимизация этой нормативной величины. Во-первых, это позволит снизить налогооблагаемую прибыль, а во-вторых, ставки по банковским кредитам превышают нормативную величину процентов, рассчитанную вторым способом, что приводит к тому, что организация платит налог на прибыль, но имеет при этом фактические убытки.

Отсюда следует необходимость ведения учета кредитов и займов, а также процентов уплачиваемых и получаемых по ним с выделением условий, с целью группировки кредитов и займов по принципу сопоставимости условий.

Согласно п. 1 ст. 265 НК РФ проценты по долговым обязательствам любого вида, в том числе начисленные по ценным бумагам и иным обязательствам, выпущенным налогоплательщиками, включаются в состав внереализационных расходов. В то же время проценты по долговым обязательствам, связанным с приобретением ТМЦ, в соответствии с п. 2 ст. 254 НК РФ не относятся к внереализационным расходам, а включаются в стоимость ТМЦ.

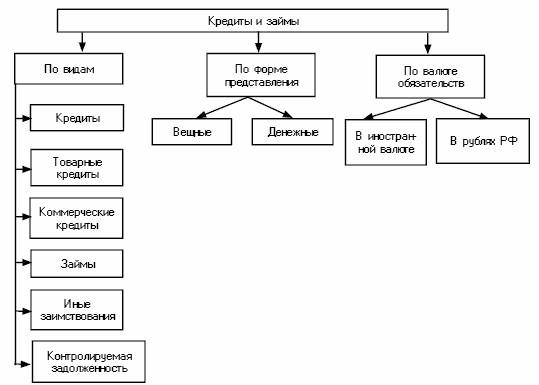

Порядок учета кредитов и займов в бухгалтерском учете определен в ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию», утвержденном приказом Минфина России от 02.08.01 № 60 (далее — ПБУ 15/01). В нем приводится следующая классификация задолженности по кредитам и займам:

- — краткосрочная задолженность — задолженность по полученным займам и кредитам, срок погашения которой согласно условиям договора не превышает 12 месяцев;

- — долгосрочная задолженность — задолженность по полученным займам и кредитам, срок погашения которой по условиям договора превышает 12 месяцев;

- — срочная задолженность — задолженность по полученным займам и кредитам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке;

- — просроченная задолженность — задолженность по полученным займам и кредитам с истекшим согласно условиям договора сроком погашения.

В данном Положении по бухгалтерскому учету отмечается необходимость ведения аналитического учета как по видам заемных обязательств, так и по кредиторам и заимодавцам. Одновременно с этим указывается возможность выдачи кредитов и займов в виде векселей и облигаций.

Согласно п. 9 ПБУ 15/01 задолженность по предоставленному заемщику займу и (или) кредиту, полученному или выраженному в иностранной валюте или условных денежных единицах, учитывается заемщиком в рублевой оценке по курсу Центрального банка Российской Федерации, действовавшему на дату фактического совершения операции (предоставления кредита, займа, включая размещение заемных обязательств). Следовательно, различий между организацией учета задолженности по кредитам и займам, полученным в валюте и выраженным в иностранной валюте (в условных денежных единицах), практически нет.

Учитывая вышеописанное и то, что данное Положение не распространяется на кредиты и займы беспроцентные и государственные, на рисунке 3 представлена классификация кредитов и займом в соответствии с ПБУ 15/01.

Рис. 3. Классификация кредитов и займов в соответствии с законодательными актами по бухгалтерскому учету

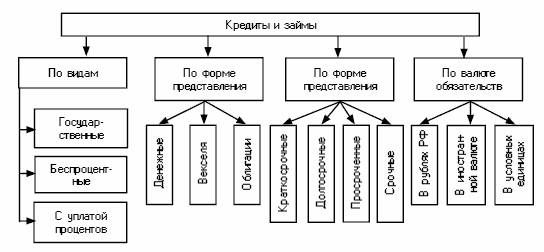

В соответствии с действующим Планом счетов и требованиями по составлению финансовой отчетности задолженность по кредитам и займам прежде всего подразделяется на краткосрочные и долгосрочные обязательства. Долгосрочная задолженность учитывается на счете 67 «Расчеты по долгосрочным кредитам и займам», а краткосрочная — на счете 66 «Расчеты по краткосрочным кредитам и займам». Но следует учесть, что долгосрочная задолженность переводится в состав краткосрочной задолженности в тот момент, когда срок погашения обязательств становится менее 365 дней, что сопровождается соответствующими бухгалтерскими проводками.

Таким образом, речь ведется только о двух видах кредитов и займов.

В учебной литературе чаще всего используются два вида классификаций кредитов и займов:

- 1) по лицу, выдавшему кредит и заем — коммерческий кредит (предоставляемый организациями друг другу в виде отсрочки уплаты денег за проданные товары) и банковский кредит (выдаваемый банками в виде денежных ссуд);

- 2) по сроку погашения кредитов и займов — краткосрочные и долгосрочные.

Если же рассматривается ситуация, когда хозяйствующий субъект предоставляет заем, то в соответствии с действующим Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций используется счет 58 «Финансовые вложения» субсчет 3 «Предоставленные займы». Таким образом, в части бухгалтерского учета предоставленный заем относится к категории финансовых вложений.

В случае проведения предварительной оплаты поставщикам и подрядчикам суммы авансовых платежей отражаются по дебету счета 60 «Расчеты с поставщиками и подрядчиками» в корреспонденции со счетами учета денежных средств и др. В случае поступления авансов и предварительной оплаты от покупателей данные суммы учитываются по кредиту 62 «Расчеты с покупателями и заказчиками».

Таким образом, предварительная оплата и авансы, а также отсрочка платежа за продукцию, товары, услуги с точки зрения гражданского законодательства рассматриваются как товарный и коммерческий кредит (при этом договор может не носить названия кредитного договора или договора займа), а с точки зрения бухгалтерского законодательства — как дебиторская и кредиторская задолженность.

Важной особенностью является и то, что предварительная оплата, авансы, отсрочка платежа и в финансовой отчетности (в бухгалтерском балансе) отражаются в разделах дебиторская задолженность и долгосрочные и краткосрочные обязательства. Следовательно, информация, содержащаяся в отчетности, будет понятной только пользователям, знающим бухгалтерское законодательство. Если учесть, что финансовая отчетность предназначена для внешних пользователей, то противоречия гражданского и бухгалтерского законодательства могут порождать неправильное чтение и понимание некоторых показателей отчетности.

Порядок учета процентов по заемным средствам при приобретении материальных запасов в бухгалтерском учете регулируется положениями: ПБУ 5/01 «Учет материально-производственных запасов», 15/01 «Учет займов и кредитов и затрат по их обслуживанию», ПБУ 10/99 «Расходы организации».

В соответствии с ПБУ 5/01 и 15/01 проценты по заемным средствам, использованным на приобретение материально-производственных запасов, начисленные до постановки на учет, увеличивают их стоимость. На остальные случаи начисления процентов распространяется Положение по бухгалтерскому учету 10/99, которое рекомендует включать проценты по заемным средствам в состав операционных расходов. Таким образом, налицо противоречие налогового законодательства, относящего проценты за пользование заемными средствами к категории внереализационных, и бухгалтерского.

Из всего вышеописанного следует, что налицо целый ряд противоречий. Как же быть при составлении управленческой отчетности? Какую классификацию кредитов и займов использовать? Как сделать информацию, представляемую во внутренней отчетности понятной и доступной руководителю?

На эти вопросы должен ответить каждый бухгалтер-аналитик самостоятельно с учетом особенностей конкретной организации и требований, предъявляемых руководителем. Предлагается общая схема организации управленческого учета кредитов и займов и затрат, связанных с их обслуживанием, с целью управления дебиторской и кредиторской задолженностью и снижения затрат.

Исходя из особенностей экономического развития на современном этапе в России и имеющегося международного опыта развития предпринимательства следует, что хозяйствующие субъекты не могут развиваться только за счет собственных средств и не могут существовать не имея долговых обязательств, следовательно, дебиторская и кредиторская задолженности являются неотъемлемыми составляющими отчетности любого развивающегося хозяйствующего субъекта. Главным условием при этом является необходимость контроля за состоянием задолженности и за своевременностью ее погашения. Нарушение сроков исполнения обязательств по кредитам и займам может привести к возникновению дополнительных затрат в виде возросших процентов, связанных с несвоевременностью погашения долговых обязательств, неустойки, штрафов и пени, в некоторых случаях это приводит к недоверию со стороны кредитора (заемщика) и к проблемам в последующем при получении заемных средств. Небольшие, на первый взгляд, дополнительные затраты могут превратиться в «снежный ком», сметающий на своем пути прибыль хозяйствующего субъекта. Таким образом, руководителю важно проводить экономический расчет последствий несвоевременного погашения обязательств.

Еще одним важным моментом в целях организации контроля за затратами является контроль за правильностью включения процентов за пользование заемными денежными средствами. Выше описывались два способа отнесения процентов:

- — включаются в стоимость материально-производственных запасов, затем включаются в себестоимость выпускаемой продукции, и соответственно увеличивают стоимость остатков незавершенного производства, стоимость готовой, но нереализованной продукции, а следовательно, включаются в состав расходов только в момент реализации продукции;

- — включаются в состав операционных (в бухгалтерском учете) и в состав внереализационных (в налоговом учете) и уменьшают прибыть организации в том периоде, к которому они относятся.

Таким образом, второй способ включения процентов будет более предпочтительным.

На основании вышеописанного предлагается для эффективного управления обязательствами определить следующее.

- 1. Основную цель подготовки информации в рамках ведения управленческого учета (контроль за своевременностью погашения кредитов, выбор заемщика или кредитора, анализ структуры заемного капитала и др.). Для большинства руководителей это будет организация оперативного учета и контроля за состоянием текущей и просроченной задолженности по заемным средствам, реструктуризация задолженности, прогноз текущих платежей.

- 2. Конечного потребителя информации (исходя из этого может быть введено ограничение на показатели, содержащиеся в управленческом отчете). Вопросы кредитов относятся к категории финансовых вопросов и могут влиять на процесс организации хозяйственной деятельности, значит, основными потребителями могут являться плановый и финансовый отделы.

- 3. Подконтрольные показатели (изменение которых влияет на достижение поставленной цели). Исходя из действующего гражданского законодательства, можно рекомендовать выделить: заем, целевой заем, кредит, товарный кредит, коммерческий кредит. Перечисленные займы и кредиты регулируются различными статьями Гражданского кодекса РФ, имеют разную экономическую сущность и могут быть представлены в различных формах.

Учитывая, что в бухгалтерском учете долгосрочные и краткосрочные кредиты учитываются на различных счетах и особенности современных краткосрочных кредитных договоров (применение плавающей процентной ставки по кредитам и повышенных коэффициентов к процентам за каждый день просрочки платежей по кредиту) рекомендуется для организации текущего контроля сосредоточить внимание на краткосрочных кредитах и займах.

- 4. Основные направления организации управленческого учета (исходя из особенностей имеющейся системы сбора и обработки информации).

- 5. Срок представления текущих управленческих отчетов.

- 6. Информационные источники. Входная информация — договора на получение кредитов и займов, оперативная бухгалтерская информация о проведении расчетов по рассматриваемым договорам и о состоянии залогового имущества, ставка рефинансирования.

В таблице 1 представлен образец управленческого отчета.

Таблица 1 Отчет о структуре задолженности по полученным кредитам и займам ООО «…» за сентябрь 2008 г. (по состоянию на 25.09.2008 г.).

Вид задолженности. | Срок погашения кредита (займа). | Сальдо задолженности на начало, руб. | Годовой процент, %. | Начисленный процент, руб. | Сумма оплаченного процента, руб. | Сумма оплаченного кредита (займа), руб. | Размер просроченного платежа, руб. | Процент по просроченному платежу,. |

1. Заем (по видам заимодавцев) ОАО «Финансово-инвестиционная компания». | 01.08.2005. | 60 000. | -; | 10 000. | -; | -; | ||

2. Целевой заем (по видам, с выделением целей). | -; | -; | -; | -; | -; | -; | -; | -; |

|

|

|

|

|

|

|

|

|

4. Товарный кредит (по кредиторам и срокам погашения кредита). | -; | -; | -; | -; | -; | -; | -; | -; |

5. Коммерческий кредит (по кредиторам и срокам погашения кредита). | -; | -; | -; | -; | -; | -; | -; | -; |

Итого. | -; | 4 060 000. | -; | 59 448. | 52 450. | 1 010 000. | 500 000. |

Данный отчет рекомендуется составлять ежемесячно и предоставлять в срок до 25-го числа текущего месяца для того, чтобы руководство могло принять меры до истечения месяца. Крупным хозяйствующим субъектам, пользующимся большим количеством кредитов и займов (особенно товарных), рекомендуется чаще составлять подобный отчет. Состав показателей отчета меняется в зависимости от целей, на решение которых направлен отчет.

Контроль — это одна из основных функций управления. В зависимости от уровня его организации зависит не только конечный результат деятельности хозяйствующего субъекта, но и вообще возможность осуществления деятельности. Важнейшим информационным источником, обеспечивающим выполнение контрольной функции, служит бухгалтерский учет. Но действующее бухгалтерское законодательство не позволяет получить достаточно информации для управления.

Руководитель при принятии решений должен руководствоваться всеми видами законодательств, регулирующими определенные вопросы. А из различных классификаций кредитов и займов, рассмотренных в данной статье, следует неоднозначность в подходах при выборе классификационных признаков и невозможность получения разноплановой информации о задолженности по кредитам и займам в рамках ведения бухгалтерского финансового учета. Поэтому для улучшения качества информационных потоков рекомендуется вести расширенный управленческий учет кредитов и займов, а на основании сформированной информации составлять отчет о структуре задолженности. Важной особенностью предлагаемых отчетов является фокусирование внимания, как на внутренних аспектах работы хозяйствующего субъекта, так и на внешней среде, окружающей его и играющей немаловажную роль в деятельности субъекта. Регулярное представление руководству подобного отчета будет способствовать сокращению затрат и планированию денежных потоков организации.