Направление совершенствования организации кредитной работы в банке

По Базелю 2 к внутрибанковскому процессу рейтинга предъявляются определенные требования, при соблюдении которых банки могут использовать для измерения кредитных рисков подход Internal-Rating-Based (IRB-подход) и самостоятельно рассматривать взвешенный риск заемщика на основании вероятности «выпадения» кредитов в отдельных рейтинговых классах. IRB-подход представляет собой математическую модель… Читать ещё >

Направление совершенствования организации кредитной работы в банке (реферат, курсовая, диплом, контрольная)

Совершенствование управления кредитным риском

В настоящее время рост просроченной задолженности по кредитам в российских банках и в целом переоценка ими кредитных портфелей в сторону увеличения их рисковости актуализирует не только краткосрочные меры по ужесточению методов управления кредитным риском, но и решение долгосрочных проблем трансформации стандартов управления кредитным риском. Направления совершенствования подобных стандартов могут быть рассмотрены, с одной стороны, со стороны кредитной организации и, с другой стороны, со стороны органа банковского регулирования и надзора.

Направления совершенствования стандартов управления кредитным риском со стороны КБ «РИАЛ-КРЕДИТ» включают:

- — внедрение системного подхода к управлению кредитным риском, и прежде всего учет взаимосвязей между кредитным и другими видами рисков, и в целом повышение роли риск-менеджмента в принятии стратегических и повседневных решений;

- — применение портфельных концепций, то есть переход от управления кредитным риском отдельных кредитов к управлению кредитным риском портфеля кредитов.

Направления совершенствования стандартов управления кредитным риском со стороны органа банковского регулирования и надзора включают:

- — развитие регулирования рейтинговых агентств;

- — дальнейшее совершенствование порядка формирования резерва по ссудам.

Раскроем выявленные нами направления совершенствования стандартов управления кредитным риском.

Системный подход к управлению кредитным риском, и прежде всего учет взаимосвязей между кредитным и другими видами рисков, на наш взгляд, состоит в следующем.

Во-первых, необходима согласованность таких внутрибанковских документов, как политика по управлению кредитным риском, политика по управлению валютным риском, политика по управлению риском вложений в ценные бумаги.

Во-вторых, необходим учет рисков валютных кредитов. С подобными рисками сейчас столкнулись российские банки — вследствие различных причин заемщики не могут вернуть кредиты, в том числе валютные, при этом в связи с ростом курса доллара объем их задолженности увеличивается. Меры по управлению подобными рисками должны быть заложены в порядке формирования и использования резервов на возможные потери по ссудам, или же подобные риски должны быть учтены в лимитах валютных позиций по валютным кредитам.

Почему нами предложено применение портфельной концепции как совершенствование управления кредитным риском? Дело в том, что в условиях кризиса общепринятые подходы к управлению риском теряют эффективность. Портфельные концепции имеют значительный научный и практический потенциал и поэтому могут рассматриваться в качестве нового подхода к управлению кредитным риском, учитывая, что понятие «кредитный портфель» широко применяется в российской практике. Анализ кредитного портфеля российских коммерческих банков показал наличие проблем в сфере кредитования юридических лиц. На предложениях по разработке управления риском портфеля кредитов юридических лиц мы акцентируем наше внимание.

В первую очередь, рассмотрим основные понятия портфельной теории с позиции кредитования юридических лиц. Кредитный риск представляет собой риск неисполнения кредитных обязательств одной стороной и, вследствие этого, возникновение финансового убытка у другой стороны. Для баланса банка большое значение имеют списания за счет резерва на убытки по ссудам и возврат кредитов. С точки зрения кредитования юридических лиц, невозврат кредита, особенно имеющего большой вес в портфеле, может привести к значительным убыткам.

Однако, с точки зрения портфеля, риск понимается в широком смысле как отклонение фактической доходности от ожидаемой. Это определение открывает в кредитовании юридических лиц новые измерения. Так, убыток от невозврата кредита должен включать не только уменьшение резервов на покрытие потерь по ссудам, но и стоимость рабочего времени, потраченного на возвращение долга, финансирование неработающих активов, упущенные возможности и т. д.

Другое понятие портфельной теории — диверсификация, предполагающее, что риск портфеля может быть ниже риска каждой из его составляющих за счет распределения ресурсов между разнообразными активами. В случае кредитования юридических лиц необходимо распределение ресурсов между отдельными заемщиками, отраслями и географическими зонами, а также установление лимитов концентрации. Определенный вклад в решение задачи диверсификации вложений российских банков вносят установленные Центральным банком РФ максимальные размеры рисков:

- — максимальный размер риска на одного заемщика или группу взаимосвязанных заемщиков в размере 25% собственных средств (капитала) банка,

- — максимальный размер крупных кредитных рисков в размере 800% собственных средств (капитала) банка, при этом определено понятие крупного кредитного риска как суммы кредитов, гарантий и поручительств в пользу одного клиента, превышающей пять процентов собственных средств (капитала) банка;

- — максимальный размер кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) в размере 50% собственных средств (капитала) банка;

- — совокупная величина риска по инсайдерам банка, к которым относятся физические лица, способные воздействовать на принятие решения о выдаче кредита банком в размере 3% собственных средств (капитала) банка.

Исследователями сформулированы три фундаментальных условия управления портфелем кредитов юридических лиц, которые позволят нам определить меры по управлению кредитным риском:

- — наличие логичной, неизменной и эффективной системы оценки риска, позволяющей определить начальный рейтинг и корректировать его в дальнейшем при изменении качества кредита;

- — наличие метода, помогающего предсказать уровень убытков, присущий любой совокупности кредитов с одним и тем же уровнем риска;

- — наличие низкого уровня лимитов концентрации, который предполагает, что изменение качества небольшого числа крупных кредитов не может повлиять на прогнозируемый уровень убытков.

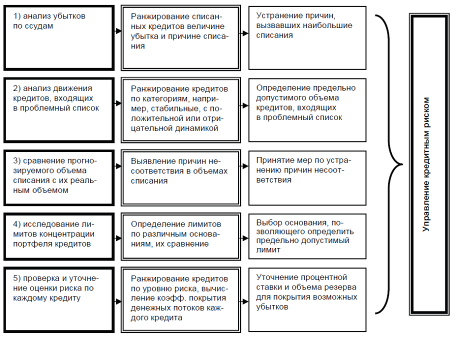

Таким образом, применение портфельной концепции позволяет предложить КБ «РИАЛ-КРЕДИТ» следующие меры по управлению кредитным риском (рис. 3.1).

Раскроем данные меры подробнее. Во-первых, устранение причин, вызвавших наибольшие списания убытков по ссудам. К возможным причинам масштабных списаний могут быть отнесены:

- 1) отсутствие четкого определения целевого рынка;

- 2) чрезмерная концентрация кредитов по заемщикам, отраслям или регионам;

- 3) промедление с принятием мер реагирования на отрицательную информацию о платежеспособности заемщика со стороны сотрудников кредитного отдела;

- 4) неразработанность процедур выхода из кредитного договора или опоздание с выходом.

Рис. 3.1 Меры по управлению кредитным риском в рамках портфельной концепции

В случае, если анализ убытков по ссудам показал невысокий, приемлемый уровень, то необходимость определить причины убытков остается. Более того, важно определить, вызван ли невысокий уровень списаний эффективным управлением или является следствием благоприятной экономической ситуации.

Во-вторых, определение предельно допустимого объема кредитов, входящих в проблемный список, проводится путем определения отношения объема прогнозируемых потерь к общему объему кредита за ряд лет. В свою очередь, расчет объема прогнозируемых потерь производится посредством анализа движения кредитов, входящих в проблемный список, по таким категориям, как «стабильные», «с положительной динамикой», «с отрицательной динамикой», а также «выплаченные», «проблемные», «сомнительные», «списанные».

Далее, определение лимитов концентрации кредитов по заемщикам, отраслям и регионам может проводиться по нескольким основаниям:

- 1) согласно законодательным нормам;

- 2) с использованием количественных методов;

- 3) согласно профессиональному суждению, подкрепленному анализом кредитной истории и оценкой вероятности убытков.

Законодательные нормы уже рассматривались нами ранее. Количественные методы в определении лимитов концентрации кредитов состоят, например, в упорядочивании всех обязательств в порядке убывания, оценке вероятности убытков по каждому обязательству и на этой основе оценке потерь для портфеля в целом. Однако на практике вероятность убытка по кредиту может изменяться, что снижает эффективность количественных методов.

И наконец, уточнение процентной ставки и объема резерва для покрытия возможных убытков, основанное на проверке и уточнении оценки риска по каждому кредиту. Если оценка риска по каждому кредиту была произведена верно, то по мере увеличение риска покрытие должно заметно уменьшаться.

Развитие внутренних рейтинговых систем, которые позволяют банкам количественно измерить кредитный риск и отнести заемщиков в определенную группу с точки зрения вероятных потерь, рассмотрим особенно.

По Базелю 2 к внутрибанковскому процессу рейтинга предъявляются определенные требования, при соблюдении которых банки могут использовать для измерения кредитных рисков подход Internal-Rating-Based (IRB-подход) и самостоятельно рассматривать взвешенный риск заемщика на основании вероятности «выпадения» кредитов в отдельных рейтинговых классах. IRB-подход представляет собой математическую модель, учитывающую четыре фактора: вероятность дефолта контрагента, удельный вес потерь при дефолте контрагента, абсолютную величину потерь при дефолте и остаточный срок кредита или срок обращения долговой ценной бумаги.

Важным вопросом для КБ «РИАЛ-КРЕДИТ» и органа банковского регулирования и надзора является оценка эффективности IRB-моделей, которая может проводиться по разным критериям. В ходе такой оценки по тестируемой модели просчитывается вероятность дефолта по каждому заемщику и сравниваются полученные результаты с реальными фактами взаимоотношений банка с этими клиентами. Однако для проведения подобной проверки необходима большая ретроспективная статистическая база и наличие в ней всех необходимых для расчета вероятности дефолта и присвоения рейтинга сведений.

Другой вариант, непосредственно рекомендуемый Базельским комитетом, это проведение стресс-тестирования IRB-моделей. Суть стресс-теста состоит в соотнесении двух потоков: исходящего (все кредиты, по которым имеются документальные обязательства банка) и входящего (суммы депозитов, в отношении которых помимо договорного оформления существует абсолютная уверенность в поступлении, суммы погашения кредитов такими клиентами, сомнения в платежеспособности которых отсутствуют полностью).

В целях распространения методов активного управления кредитным риском КБ «РИАЛ-КРЕДИТ» необходимо начинать разработку системы внутренних кредитных рейтингов уже сегодня. Накопление данных, создание хранилищ и системы обработки данных, разработка и валидация внутренней рейтинговой модели требует времени. С другой стороны, расходы на внедрение внутренних рейтинговых методик довольно высоки, и мелкие банки не могут позволить себе подобные затраты. Поэтому такие методики наиболее приемлемы для крупных системообразующих банков.

В целом изложенные предложения позволят КБ «РИАЛ-КРЕДИТ» усовершенствовать управление кредитными рисками и адекватно реагировать на вызовы современной хозяйственной жизни.