Анализ кредитования физических лиц в ОАО «Промсвязьбанк»

На протяжении нескольких лет Промсвязьбанк стабильно входит в ТОП — 10-ку банков России по величине активов, 15 место по размеру собственного капитала среди кредитных организаций Центральной и Восточной Европы и 440-ое место в мире. Так же, по данным таблицы 2.1.3, можно проследить динамику роста резервного фонда, что на конец 2013 г. составил 556 млн руб. Этот показатель на 106 млн руб. больше… Читать ещё >

Анализ кредитования физических лиц в ОАО «Промсвязьбанк» (реферат, курсовая, диплом, контрольная)

Организационно-экономическая характеристика в ОАО «Промсвязьбанк»

Промсвязьбанк — открытое акционерное общество, основанное в 1995 году.

Банк является юридическим лицом и со своими имеющими филиалами и их внутренними структурными подразделениями составляет единую систему Промсвязьбанк.

Первоначально Банк создавался как отраслевой банк для крупнейших предприятий связи. Банк активно занимался проведением расчетно-кассовых операций, параллельно развивая программы кредитования и проектного финансирования, лизинговые схемы, региональные проекты, расширяя присутствие на финансовых рынках. В процессе своего развития Банк стал универсальным финансовым институтом, оказывающим многопрофильные банковские услуги.

На протяжении нескольких лет Промсвязьбанк стабильно входит в ТОП — 10-ку банков России по величине активов, 15 место по размеру собственного капитала среди кредитных организаций Центральной и Восточной Европы и 440-ое место в мире.

Промсвязьбанк предоставляет широкий спектр банковских услуг как юридическим, так и физическим лицам:

- — Кредитование российских предприятий;

- — Кредитование частных клиентов;

- — Вложение в государственные ценные бумаги и облигации Банка России;

- — Осуществление операций на комиссионной основе;

Банк лидирует на российском рынках международного финансирования, факторинга, кредитования МСБ.

В клиентскую базу банка входят более 93 000 российских предприятий и 1 400 000 россиян.

Для оценки общего имущественного потенциала необходимо сделать анализ изменений в балансе банка. Для этого необходимо рассмотреть состав имущества предприятия и источников его формирования. Произведем оценку динамики, состава и структуры актива и пассива баланса исследуемого банка.

Таблица 2.1.1. — Оценка актива бухгалтерского баланса ОАО «Промсвязьбанк», млн. руб. [Данные взяты с официального сайта ОАО «Промсвязьбанк"].

Статьи баланса. | На конец года. | Изменение. | |||||

2013 г. к 2009 г., +,; | 2013 г. к 2009 г.,. %. | ||||||

АКТИВЫ. | |||||||

Денежные средства. | 8 263. | 12 641. | 18 126. | 19 288. | 24 146. | +15 883. | 292,23. |

Средства кредитных организаций в ЦБ РФ. | 29 466. | 14 646. | 13 115. | 25 599. | 23 150. | — 6 315. | — 78,57. |

Средства в кредитных организациях. | 9 668. | 12 892. | 5 156. | 45 742. | 19 186. | +9 518. | 198,45. |

Чистые вложения в ценные бумаги. | 8 841. | 19 272. | 23 186. | 25 718. | 30 821. | +21 979. | 348,58. |

Продолжение таблицы 2.1.1. — Оценка актива бухгалтерского баланса ОАО «Промсвязьбанк», млн. руб. [Данные взяты с официального сайта ОАО «Промсвязьбанк"].

Чистая ссудная задолженность. | 329 786. | 335 122. | 439 416. | 505 009. | 564 267. | +234 480. | 171,10. |

Основные средства, нематериальные активы и материальные запасы. | 19 240. | 25 704. | 25 498. | 25 426. | 23 545. | +4 305. | 122,38. |

Прочие активы. | 18 509. | 14 343. | 12 371. | 18 497. | 24 159. | +5 650. | 130,53. |

ВСЕГО активов. | 423 776. | 434 623. | 524 499. | 665 282. | 709 277. | +285 501. | 167,37. |

Проанализировав данные таблицы 2.1.1., можно сказать, что за данный период, 5 лет, прослеживается активное повышение финансовой устойчивости ОАО «Промсвязьбанк». Это связанно с тем, что денежные средства банка увеличились на 15 883 млн руб., то есть в 2,9 раза, что обусловлено ростом собственных средств на балансе банка.

В целом активы ОАО «Промсвязьбанка» увеличились за период 2009;2013 гг. в 1,7 раз, иначе говоря на 285 501 млн руб.

Таблица 2.1.2 — Оценка пассива бухгалтерского баланса ОАО «Промсвязьбанк», млн.руб. [Данные взяты с официального сайта ОАО «Промсвязьбанк"].

Статьи баланса. | На конец года. | Изменение. | |||||

2013 г. к 2009 г., +,; | 2013 г. к 2009 г.,. %. | ||||||

ПАССИВ. | |||||||

Кредиты, депозиты и прочие средства ЦБ РФ. | 5 827. | 2 444. | 9 419. | +3 591. | 161,63. | ||

Средства кредитных организаций. | 78 122. | 73 297. | 83 618. | 75 846. | 62 199. | — 15 923. | — 79,62. |

Средства клиентов. | 310 635. | 328 474. | 385 499. | 501 167. | 547 151. | +236 516. | 176,14. |

— в т. ч. вклады физических лиц. | 87 707. | 102 972. | 121 889. | 167 207. | 197 051. | +109 343. | 224,67. |

Продолжение таблицы 2.1.2 — Оценка пассива бухгалтерского баланса ОАО «Промсвязьбанк», млн.руб. [Данные взяты с официального сайта ОАО «Промсвязьбанк"].

Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток. | 1 558. | 1 285. | 2 040. | 3 005. | +2 602. | 746,92. | |

Выпущенные долговые обязательства. | 27 733. | 23 994. | 38 698. | 39 906. | 41 822. | +39 049. | 150,80. |

Прочие обязательства. | 6 949. | 7 234. | 6 920. | 9 930. | 11 661. | +4 711. | 167,80. |

Резервы на возможные потери по условным обязательствам кредитного характера. | +382. | 221,29. | |||||

ВСЕГО пассивов. | 517 693. | 435 082. | 638 403. | 799 036. | 873 008. | +355 314. | 168,63. |

Проведем анализ пассивов баланса ОАО «Промсвязьбанк». По данным таблицы мы наблюдаем, что пассив так же как и актив баланса преимущественно имеет рост практически всех статей.

Вложенные денежные средства клиентов банка выросли за 5 лет в два раза и составили на конец 2013 года 197 051 млн руб. Данный показатель превышает показатель 2009 года на 39 049 млн руб. или иначе говоря на 150, 80%.

Сумма вложенных денежных средств клиентов в динамике показывает положительный результат.

Из этого следует, что банк за этот период значительно увеличил свою линейку предлагаемых депозитов или улучшил условия их использования.

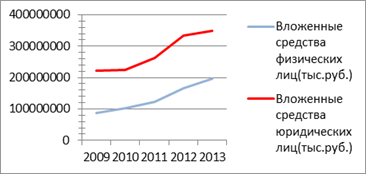

По данным таблицы, вложения юридических лиц идет более высокими темпами за период с 2009 по 2013 годы, чем вложения физических лиц.

На рисунке 2.1 видно, что в 2011 году идет резкое увеличение вкладов от юридических лиц, в то время как вложенные средства физических лиц значительно меньше;

Рисунок 2.1.1 — Вложения средств клиентов ОАО «Промсвязьбанк».

С ростом вложений денежных средств в различные продукты ОАО «Промсвязьбанк» выросли и резервы на возможные потери по условным обязательствам кредитного характера. Прирост составил 382 млн руб. (221,29%). заем кредитный портфель рассрочка Таблица 2.1.3 — Объем и состав собственных средств ОАО «Промсвязьбанка», млн. руб. [Данные взяты с официального сайта ОАО «Промсвязьбанк"].

Статьи баланса. | На конец года. | Изменение. | |||||

2013 г. к 2009 г., +,; | 2013 г. к 2009 г., %. | ||||||

СОБСТВЕННЫЕ СРЕДСТВА. | |||||||

Средства акционеров. | 8 994. | 10 443. | 11 133. | 11 133. | 11 133. | +2 139. | 123,79. |

Резервный фонд. | +106. | 123,79. | |||||

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи. | — 44. | +815. | 8 102,82. | ||||

Переоценка основных средств. | 2 993. | 3 300. | 3 381. | 3 460. | 2 410. | — 583. | — 80,52. |

Нераспределенная прибыль (непокрытый убыток). | 8 171. | 5 780. | 5 472. | 9 501. | 18 292. | 10 121. | 223,86. |

Неиспользованная прибыль (убыток). | — 2 964. | — 378. | 3 970. | 8 697. | 6 611. | 9 575. | — 223,06. |

ВСЕГО. | 17 655. | 19 727. | 24 435. | 33 576. | 39 830. | +22 175. | 225,60. |

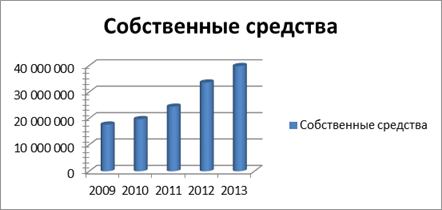

Как видно из таблицы 2.1.3, собственные средства на конец 2013 года в целом увеличились на 22 175 млн руб. Это характеризует деятельность ОАО «Промсвязьбанк» с положительной стороны. Рост собственных средств означает увеличение финансовой устойчивости любого предприятия, в том числе и исследуемого банка.

Рисунок 2.1.2 — Собственные средства ОАО «Промсвязьбанк» за период 2009 — 2013 г. г.

На рисунке 2.1.2. изображен график роста собственных средств. На графике можно увидеть, что собственные средства ОАО «Промсвязьбанк» в динамике имеют устойчивую тенденцию роста. Это может произойти благодаря переоценке основных средств.

Так же, по данным таблицы 2.1.3, можно проследить динамику роста резервного фонда, что на конец 2013 г. составил 556 млн руб. Этот показатель на 106 млн руб. больше показателя 2009 г., иначе говоря, резервный фонд увеличился на 123,79%.

Показатели капитализации и доходности:

* Коэффициент достаточности Н1 увеличился на 0.6 п.п. до 12.0% на конец 2013 года.

* Коэффициент общей достаточности капитала по Базелю I составил 14,4% на 31 декабря 2013 года против 16,0% на конец 2012 года.

* Коэффициент достаточности основного капитала (первого уровня) банка по Базель I сократился с 10,3% до 9,4% за 2013 год.

* Коэффициент общей достаточности капитала по Базелю III по РСБУ составил 11,4%, превысив минимальный уровень 10% согласно требованиям Банка России; коэффициент достаточности базового капитала составил 6,7% (минимальное требование: 5%) и коэффициент достаточности основного капитала составил 7,1% (минимальное требование: 5,5%).

* Рентабельность собственного капитала за 2013 год снизилась до 5,9% по сравнению с 14,1% за 2012 год.