Система продвижения страховых продуктов

Внешние коммуникации страховщика можно разделить на формальные и неформальные. Формальные коммуникации — это реклама с использованием СМИ: на телевидении, радио и в прессе, а также вне СМИ: при помощи афиш, лотерей, спонсорской деятельности, меценатства и т. д. Формальные коммуникации составляют лишь незначительную часть от общего объема коммуникаций. Гораздо больший вес имеют неформальные… Читать ещё >

Система продвижения страховых продуктов (реферат, курсовая, диплом, контрольная)

Современный маркетинг требует не только производства высококачественного товара по доступной для потребителей цене, не только выбора эффективных каналов сбыта, но и эффективной программы продвижения товара на рынок. Сфера деятельности по распространению положительных сведений о себе и своем товаре с целью заинтересовать потенциальных потребителей и склонить их к покупке товара представляет собой маркетинговые коммуникации. Она обозначается английским словом " promotion" (продвижение) и является составляющей комплекса маркетинга на выбранном целевом рынке.

Коммуникации — это обмен информацией между двумя и более людьми. Под коммуникациями страховщика понимаются все те «сигналы» и сообщения, которые он направляет различным аудиториям: страхователям, потенциальным клиентам, своим сбытовым сетям, собственному персоналу, общественному мнению, т. е. всем тем, кто заинтересован в деятельности страховой компании или действует вместе с ней. Итоги коммуникаций подтверждают правильность или показывают ошибочность маркетинговой стратегии страховщика.

Цель единой стратегии коммуникаций — достижение наилучшего коммерческого результата страховой компании при минимизации вложений в организацию и контроль ее деятельности. Коммуникации способствуют улучшению экономического результата за счет преодоления разрозненности и замкнутости структурных подразделений страховой компании, налаживания контактов страховщика с клиентами, внедрения его торговой марки и услуг в повседневную жизнь потребителей.

По структуре коммуникативная политика страховой компании включает внутренние и внешние коммуникации. Оба эти вида являются неотъемлемой частью коммуникативной программы предприятия.

Внутренние коммуникации способствуют созданию прозрачной внутренней среды страховой компании, тогда как внешние коммуникации направлены на формирование общественного мнения, страхователей и потенциальных потребителей страховой продукции. Внутренние коммуникации необходимы, чтобы любой сотрудник страховой компании знал, что происходит на уровне ее управления, в других структурных блоках и регионах. Помимо чисто информативной функции внутренние коммуникации связывают воедино весь комплекс разрозненных подразделений страховой компании, создавая единую систему корпоративных ценностей, традиций и интересов.

Цель внутренних коммуникаций — достижение такого положения, при котором каждый сотрудник страховой компании гордился бы принадлежностью к ней, старался в максимальной степени оправдать доверие корпорации, принявшей его в свои ряды. Лозунгом внутренних коммуникаций должно стать выражение: «Общаться, чтобы разделить общие цели и общие интересы»[1]. Другое назначение внутренних коммуникаций — приобщение персонала к целям, стоящим перед компанией; внутренние коммуникации разъясняют сотрудникам, куда и почему должна двигаться компания и все они вместе. Личное участие каждого сотрудника компании, разделение общих целей и понимание общих опасностей создает благоприятный микроклимат, способствующий максимальной самоотдаче персонала.

Роль внутренних коммуникаций состоит в том, чтобы вносить согласованность, обеспечивать нормальное функционирование всех подразделений страховой компании. Коммуникации включают в себя все формы межчеловеческого взаимодействия — слова, улыбку, положение тела или выражение интереса. Это результаты обмена мнений, впечатлений или чувств. От 50 до 90% всего рабочего времени руководитель страховой организации тратит на коммуникации.

Основной инструмент внутренних коммуникаций — специализированная пресса, журналы. Крупные страховые группы издают до нескольких десятков газет и журналов для своих сотрудников. Помимо печатной продукции организуются различные встречи, семинары и совместные поездки, направленные на то, чтобы познакомить сотрудников друг с другом и сплотить их.

Внутренние коммуникации включают в себя также взаимодействие с ближайшим клиентским окружением компании — «друзьями страховщика». Это, как правило, фиделизированная клиентура — добровольные страховые агенты. Их необходимо приглашать на различные внутренние торжественные мероприятия, регулярно отмечать памятными подарками или призами.

Внешние коммуникации страховщика не менее разнообразны. Их основное назначение:

- • ознакомление потенциальных потребителей со страхованием и со своими страховыми продуктами;

- • продвижение на рынок или его целевые сегменты страховых продуктов страховщика;

- • улучшение имиджа торговой марки страховщика в общественном сознании.

Таким образом, основное назначение внешних коммуникаций — увеличение продаж страховой продукции. Страховщик не только сам должен знать о положительных свойствах и качестве своих услуг, но и донести это знание до потребителя. Коммуникации и добрые отношения с клиентами в последнее время воспринимаются все большим количеством страховщиков как одна из составляющих их капитала — наравне с финансовыми средствами, торговыми марками, недвижимостью, людскими ресурсами, агентскими сетями, информационными базами данных и т. д.

Внешние коммуникации представляют собой важнейший маркетинговый мостик между страховщиком и страхователем. Успех коммуникаций становится необходимым условием успеха всей деятельности страховщика, так как только при помощи внешних коммуникаций страховщик может убедить клиента приобрести его страховое покрытие.

По мере роста конкуренции и развития рынка коммуникации стали необходимым и наиболее важным маркетинговым инструментом страховщика. Отсутствие публичной (общественной) информации о страховщике может истолковываться потребителями как знак закрытости, неблагополучия, нечестности и нестабильности.

Отказ от широких общественных коммуникаций ошибочен и в психологическом плане, так как люди привыкают к знакомым образам, встречающимся им повседневно, и охотнее идут на контакт с представителями знакомой торговой марки. Если специалисты в области страхования (например, риск-менеджеры предприятий) составляют мнение о страховщике на основании цифровой информации о нем (баланс, технические результаты, сбор страховой премии и т. д.), то простые люди — неспециалисты ориентируются обычно на ряд ключевых цифр, мнение специалистов-экспертов, образ (имидж), созданный самим страховщиком при помощи внешних коммуникаций. Общественные коммуникации имеют положительное влияние на фиделизацию клиентуры, так как показывают страхователям, что они имеют дело с надежной, стабильной, уважаемой всеми престижной компанией.

Внешние коммуникации страховщика можно разделить на формальные и неформальные. Формальные коммуникации — это реклама с использованием СМИ: на телевидении, радио и в прессе, а также вне СМИ: при помощи афиш, лотерей, спонсорской деятельности, меценатства и т. д. Формальные коммуникации составляют лишь незначительную часть от общего объема коммуникаций. Гораздо больший вес имеют неформальные коммуникации — работа агентов, мнения фиделизированной клиентуры, цены на страховую продукцию и др. Деление коммуникаций на формальные и неформальные определяется тем, какие источники информации о страховщике задействованы в данном случае.

Другой принцип деления коммуникаций — разнесение их на группы в зависимости от целей. Как уже отмечалось выше, основное назначение коммуникаций — стимулирование продаж посредством продвижения на рынок конкретной страховой продукции или торговой марки страховщика в целом. Поэтому коммуникации можно разделить на чисто маркетинговые, предназначенные для продвижения конкретной гаммы страховых услуг, и институциональные или корпоративные — рассчитанные на продвижение торговой марки страховщика.

Инструментами маркетинговых коммуникаций являются реклама на месте продажи, телефонный и почтовый маркетинг, специальные рекламные продажи, выставки (ярмарки), реклама страховых продуктов и т. д.

Корпоративные коммуникации осуществляются в основном путем рекламы торговой марки в прессе, на телевидении и радио, а также за счет спонсорских мероприятий и меценатства.

Страховые компании поддерживают театры, музеи и библиотеки, являющиеся национальным достоянием, устраивают выставки современных художников, участвуют в организации теннисных турниров, экспедиций и парусных регат. Корпоративные коммуникации рассчитаны на общество в целом, т. е. на создание благоприятного имиджа компании в глазах общественного мнения, государственной и муниципальной власти, потребителей. Кроме того, корпоративные коммуникации — важный инструмент практического маркетинга, когда страховщику сложно выделить чем-то особенным гамму своих продуктов на общем фоне конкурентов. В этом случае упор во внешних коммуникациях делается именно на торговую марку компании.

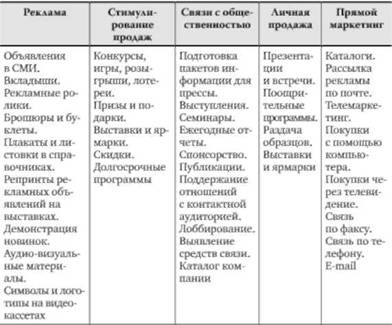

Средства маркетинговых коммуникаций. В продвижении страхового продукта (коммуникациях маркетинг-микса) используется ряд инструментов, в частности (табл. 3.4):

Таблица 3.4. Основные средства коммуникации маркетинг-микса и их характеристики

Источник: Никулина Н. Н. Страховой маркетинг / Н. Н. Никулина, Л. Ф. Суходоева, Н. Д. Эриашвили. М.: ЮНИТИ, 2009. С. 372.

- 1) реклама — оплачиваемая форма неличного представления и продвижения ноу-хау по страховым продуктам;

- 2) связи с общественностью и публикации в прессе, сопровождаемые разнообразными программами, созданными для продвижения и (или) защиты имиджа страховщика и его страховых продуктов;

- 3) стимулирование продаж за использование разнообразных краткосрочных поощрительных акций, направленных на стимулирование покупки или апробирование страховых продуктов;

- 4) личная продажа — непосредственное взаимодействие с одним или несколькими потенциальными покупателями в целях организации презентаций, ответов на вопросы и заключения договоров страхования;

- 5) прямой маркетинг (директ-маркетинг), сочетающий использование почты, телефона, факса, электронной почты и других неличных средств связи для прямого воздействия на реальных и потенциальных клиентов-страхователей.

Для проведения эффективной коммуникации страховой компании необходимо разработать программу продвижения, которая включает несколько стадий.

Формулировка цели. Страховщик — отправитель коммуникации должен знать, какие аудитории он хочет охватить и какого типа реакции получить. Это предполагает выбор целевой аудитории и постановку конкретных целей коммуникации.

Создание сообщения. Создатели коммуникационных сообщений страховщика должны обладать навыками кодирования информации, равно как и понимать, каким образом сообщения декадируются представителями целевой аудитории. Это предполагает продуманную разработку обращений и проверку их правильной обработки целевой аудиторией для создания желаемого коммуникационного эффекта. Сообщения должны быть связаны с опытом и впечатлениями страхователей, т. е. быть «написанными» на понятном им языке.

Медиапланирование: выбор средства информации, составление графика коммуникаций.

Эффективность коммуникации. Страховая компания должна изучить реакцию страхователей на свое сообщение и определить, в какой мере достигнуты цели коммуникации.

Реклама — это способ коммуникации, посредством которого фирма может донести сообщение до потенциальных страхователей, не вступая с ними в прямой контакт. Страхователю реклама предоставляет информацию об отличительных характеристиках страхового продукта, экономя при этом его личное время, так как информация поступает к страхователям сама, без усилий с его стороны. Страховой компании реклама позволяет донести информацию до страхователей, познакомить их со страховым продуктом, чтобы вызвать интерес и создать спрос на него.

Реклама представляет платную форму односторонней массовой коммуникации, исходящую от четко определенного спонсора и служащую в качестве прямой или косвенной поддержки действий страховой организации.

Страховая реклама — это краткая информация, где в яркой, образной и доходчивой форме раскрываются основные условия предлагаемых страховых продуктов. Она должна учитывать интересы разных групп страхователей с неодинаковым уровнем доходов, природно-климатическими условиями, национальными особенностями и т. д. Цель такой рекламы — целенаправленное формирование разумных потребностей клиентов в страховой защите имущественных интересов.

Выделяют следующие основные формы рекламной коммуникации.

- 1. Реклама имиджа подробно сфокусирована на продукт. Цель ее — сформировать отношение клиента к данному виду страхового продукта. Такая реклама предполагает оценку только в долгосрочной перспективе.

- 2. Побуждающая реклама — оказывает воздействие на поведение, а не на отношение страхователя. Сообщение должно подтолкнуть к приобретению страхового продукта. Эффективность подобной рекламы краткосрочна и оценивается по уровню продаж.

- 3. Интерактивная реклама представляет собой персонализированное рекламное сообщение, цель которого — установление диалога с потенциальным страхователем путем поощрения его отклика, создание имиджа.

Процесс разработки рекламной кампании начинается с постановки задач. Их можно классифицировать в зависимости от предназначения (информирование, увещевание или напоминание).

Информационная реклама преобладает на этапе выведения на рынок новых страховых продуктов, когда основной задачей является создание первичного спроса.

Увещевательная реклама приобретает особую значимость на этапе роста, когда перед страховой организацией стоит задача формирования избирательного спроса.

Напоминающая реклама важна на этапе зрелости, чтобы заставить потребителя вспомнить о предлагаемых страховых продуктах.

При планировании рекламных мероприятий (особенно начинающему страховщику) рекомендуется выбрать рекламные средства, которые подразделяются на следующие группы:

- 1) периодическая печать (газеты и журналы, издаваемые большим тиражом и имеющие широкое распространение);

- 2) прямая реклама (рекламные письма и открытки, вкладыши и конверты, листовки, проспекты, брошюры, каталоги);

- 3) сувенирная реклама (значки, брелоки, шариковые ручки, пепельницы, зажигалки, записные книжки и т. п. с фирменной символикой страхового общества);

- 4) изобразительная реклама (уличная и придорожная, афиши и плакаты, рекламные щиты (транспаранты), световая реклама);

- 5) смешанная изобразительная реклама (объявления в такси, рекламные объявления, надписи и афиши на специализированном грузовом транспорте, рекламные надписи на театральных занавесах, диапозитивы);

- 6) транспортная реклама (объявления в вагонах метро и железнодорожного транспорта; станционные плакаты; автобусные и троллейбусные рекламные плакаты);

- 7) радиои телевизионная реклама (студийные передачи с участием дикторов или артистов; воспроизведение предварительно записанных передач);

- 8) специальные рекламные средства (викторины, смотры-конкурсы, ревю, концерты и т. п.).

Выбор того или иного средства рекламы основан на следующих критериях:

- • возможность охвата целевой аудитории;

- • необходимая частота рекламного воздействия;

- • тарифные ставки.

При оценке эффективности рекламы используются пять типов эффектов, которые могут быть полностью или частично достигнуты.

- 1. Реклама может стимулировать ощущение потребности в страховом продукте.

- 2. Реклама может создавать или поддерживать известность бренда страховщика.

- 3. Реклама может создавать и поддерживать благоприятное отношение к страховому продукту.

- 4. Реклама может стимулировать намерение приобрести страховой продукт.

- 5. Реклама может способствовать использованию упрощенных способов приобретения страхового продукта в сочетании с другими факторами, без которых покупка не состоится.

Связи с общественностью. По определению Американского института по связям с общественностью паблик рилейшнз (РК) — это запланированные и продолжительные усилия по установлению и поддержанию доброжелательности и взаимопонимания между организацией и общественностью. Под общественностью понимаются лидеры мнений, представители властных структур, участники общественных и политических партий и движений, представители финансовых кругов, журналисты, местные жители, поставщики, посредники и т. д.

Для увеличения доверия к информации о себе и своих продуктах страховая компания старается использовать различные средства неличного, косвенно оплачиваемого представления — паблисити.

Работа с общественностью, как и реклама, является инструментом коммуникативной политики страховой компании и базируется на принципах взаимопонимания, правдивости, ясности, полной информированности и сотрудничества, единства слова и дела.

Посредством целенаправленных действий создается психологический климат понимания и взаимного доверия между страховщиком и страхователем. Если страховщику удается создать о себе и о своей деятельности позитивное представление у интересующих его групп общественности (включая собственных работников), то это облегчает достижение поставленных целей. Реклама страховой организации с положительным имиджем воспринимается общественностью с большим доверием. Для формирования позитивного мнения используются различные методы работы с общественностью. Основная идея формирования благоприятного общественного мнения заключается в том, что организация предлагает страховую продукцию в интересах потребителя, а не только ради извлечения прибыли. Целью работы по связи с общественностью является создание благоприятного климата, позитивного мнения о страховой организации как о продавце среди потенциальных клиентов, в общественных и правительственных организациях, формирование доверия к организации и ее деятельности, руководству, страховому продукту.

В работе с общественностью используются следующие инструменты:

- • установление контактов с прессой, радио и телевидением;

- • проведение пресс-конференций;

- • выпуск хорошо оформленных годовых отчетов и юбилейных изданий;

- • проведение экскурсий по страховой организации и других подобных мероприятий для общественности (например, проведение дня открытых дверей);

- • участие в выставках;

- • строительство спортивных сооружений;

- • создание обществ, союзов, клубов;

- • поддержка научно-исследовательских работ. Установление действенных связей с помощью РК позволяет осуществлять регулярное распространение сведений о страховой компании для привлечения к ней внимания, укреплять взаимоотношения между фирмой и целевыми группами потребителей.

Заметим, что из-за снижения эффективности рекламы в средствах массовой информации связи с общественностью постепенно набирают популярность.

Стимулирование продаж — это различные формы кратковременного воздействия на страхователей, страховых посредников для привлечения их внимания к продуктам страховой компании и увеличения продаж страхового продукта в определенные периоды времени. Оно направлено на поддержку, информирование и мотивацию всех участников бизнес-процесса продаж в целях создания непрерывного потока реализации страхового продукта, координирует рекламу и каналы продаж страховых продуктов. Это средство коммуникации применяется в следующих ситуациях:

- • на рынке присутствует конкурирующий продуктовый ряд с одинаковыми потребительскими характеристиками;

- • рынок характеризуется отсутствием или спадом спроса;

- • новый страховой продукт выводится на рынок или страховая организация выходит на новый рынок с продуктом, ранее получившим признание;

- • страховой продукт переходит в жизненном цикле из фазы роста в фазу насыщения;

- • на страховом рынке покупатели недостаточно осведомлены о предлагаемых страховых продуктах.

Используются три вида маркетинговых мероприятий по стимулированию продаж.

- 1. Мероприятия, содействующие производителю-страховщику и способствующие увеличению объема продаж путем стимулирования персонала собственных внутренних и внешних служб организации, поощрения наиболее активных сотрудников и мотивирования труда руководителей этих служб (например, премии лучшим сотрудникам, конкурсы страховых агентов и т. д.).

- 2. Мероприятия по содействию посредникам, способствующим росту объема продаж, стимулированию максимизации объема реализации страховых продуктов, поощрению обмена передовым опытом при реализации продукта.

- 3. Мероприятия по содействию потребителю, нацеленные на ознакомление с новыми страховыми продуктами; убеждение потребителя-страхователя в необходимости приобретения страхового продукта; поощрение непрерывности реализации продуктов; снижение сезонной неравномерности приобретения страховых продуктов (например, скидки с цены страхового продукта, бонусные скидки, распространение купонов и т. п.).

Система стимулирования продаж обладает следующими достоинствами: привлекательностью для клиента, информативностью, ненавязчивостью приемов воздействия, разнообразием приемов. Однако она действует только на краткосрочный период.

К наиболее эффективным средствам стимулирования продаж относятся:

- • скидки с цены — поощряют регулярное приобретение страхового продукта в большом количестве. Они связаны с увеличением объема продаж, недостаточной избирательностью к потенциальным группам клиентов, возможностью падения имиджа марки;

- • купоны — сертификаты, дающие их владельцам право на отдельные льготы (скидки) при приобретении конкретных страховых продуктов. Распространяются через журналы и почту. Они дают эффект при стимулировании приобретения новых страховых продуктов, характеризуются высокими затратами и небольшим охватом целевой аудитории страхователей;

- • презентация страхового продукта — предполагает проведение демонстраций, показов, вечеров в целях привлечения внимания покупателей к характеристикам продукта;

- • гарантирование возврата денег — оказывает незначительное влияние на рост продаж, но повышает престиж страховой организации и создает возможность формирования новых рынков сбыта;

- • продажа страхового продукта в кредит — стимулирует сбыт дорогостоящих продуктов, однако есть высокий риск невозврата кредитов. Зависит от социального положения потребителей-страхователей;

- • премии — могут предоставляться в виде страховых продуктов, которые передаются бесплатно или по низкой цене в качестве поощрения за приобретение другого страхового продукта, способствуют росту объема продаж, но эффект — кратковременный;

- • лотереи — используются для поощрения потребления продуктов и привлечения новых страхователей. В качестве призов выступают либо престижные страховые продукты, либо крупные денежные суммы.

Каждый из рассмотренных приемов и инструментов стимулирования сбыта имеет свои достоинства и недостатки. Достоинства средств стимулирования продаж:

- • обеспечивают маневренность роста продаж страхового продукта;

- • создает интеграцию с другими средствами продвижения продукта — рекламой, личной продажей;

- • ориентируют на незамедлительное заключение договора страхования;

- • придают привлекательность сделке благодаря введению стимулов в виде уступок;

- • осуществляются собственными силами и средствами страховой организации.

К недостаткам можно отнести:

- • краткосрочность;

- • сложность определения успешности продаж;

- • сравнительно высокие затраты.

Личная продажа — вид продвижения, который предполагает личный контакт страховщика со страхователем, их взаимодействие, общение, в процессе которого устно представляются характеристики страхового продукта, принимаются совместные решения о возможности (или невозможности) заключения договора страхования. В отличие от рекламы это средство коммуникации осуществляется в форме диалога, а не монолога.

Личная продажа — это не только средство формирования плановых взаимодействий со страхователем, но и форма осуществления сбытовых операций, способ получения информации от страхователей об их отношении к покупке того или иного страхового продукта.

Особенностями личных продаж являются:

- • непосредственный, личный контакт страховщика и страхователя;

- • диалоговый характер взаимодействия;

- • возможность установления длительных партнерских взаимоотношений «страховщик — страхователь» ;

- • наличие действенной обратной связи со стороны клиента-страхователя;

- • высокая результативность осуществления этого средства коммуникации;

- • сравнительно высокая удельная стоимость.

К главным достоинствам личных продаж относятся:

- • широкие возможности личных коммуникаций, диалога «страховщик — страхователь» ;

- • наличие эффективной обратной связи;

- • избирательность и адаптивность к характеристикам покупателей-страхователей;

- • сокращение потерь при охвате полезной аудитории клиентов и определенных сегментов страхового рынка;

- • возможности непрерывности этого средства коммуникации и вовлечения через постоянных страхователей новых клиентов.

Недостатки личных продаж:

- • невозможность захвата рынка, расположенного на одной территории;

- • большие затраты, связанные с привлечением и обучением персонала;

- • низкая эффективность использования медиасредств маркетинговых коммуникаций;

- • эпизодичность воздействия.

Каждый вид маркетинговых коммуникаций страховщика имеет высокую результативность в том случае, если он применяется по назначению или в сочетании с другими элементами продвижения. В зависимости от целевой аудитории и коммуникативной стратегии на рынке может применяться различное сочетание форм продвижения, которое представляет собой комплекс маркетинговых коммуникаций.

Экономическая эффективность маркетинговых коммуникаций зависит от ряда факторов. Рассмотрим их.

- 1. Тип рынка. Если страховая организация предлагает обязательное страхование, то рекомендуется осуществлять продвижение в следующем порядке: стимулирование продаж, реклама, личная продажа, связи с общественностью. Для производителей страховых продуктов добровольного страхования продвижение совершается в следующем порядке: личная продажа, стимулирование сбыта, реклама, связи с общественностью. На рынках сложных, дорогих и рискованных страховых продуктов активно используются личные продажи, поскольку основными функциями продвижения на них являются информационное обеспечение, эффективное напоминание и повторное убеждение.

- 2. Готовность к заключению договора страхования на определенный продукт. Если страховщику необходимо проинформировать неосведомленного клиента, то здесь важную роль играют реклама и публикации. Когда клиент готов выбрать страховой продукт, то на него лучше всего действуют реклама и личные продажи. На клиента, благожелательно относящегося к торговой марке страхователя, в большей степени воздействуют личные продажи. Вероятность пролонгации договора во многом определяется личными продажами и стимулированием продаж, рекламой-напоминанием.

- 3. Жизненный цикл страхового продукта. На разных стадиях жизненного цикла продукта применяются различные средства и каналы продвижения.

В последнее время все большую известность приобретает интегрированный комплекс маркетинговых коммуникаций. Интегрированная маркетинговая коммуникация (ИМК) — это концепция планирования маркетинговых коммуникаций, исходящая из необходимости оценки стратегической роли их отдельных направлений (рекламы, стимулирования продаж, РК и др.) и поиска оптимального сочетания для обеспечения четкости, последовательности и максимизации воздействия коммуникационных программ посредством непротиворечивой интеграции всех отдельных обращений.

Одной из ключевых задач страховых организаций является обеспечение высокого качества продукции, обслуживания и продаж. Ее решение зависит от качественных характеристик используемых страховщиком коммуникаций. Необходимость высокого качества коммуникаций страховщика выражается в ряде требований, относящихся к коммерческой деятельности, послепродажному обслуживанию, информированию страхователей. Инструментом контроля программы качества в страховой организации является компьютерный комплекс баз данных и математических моделей, который интегрирует в себе весь набор имеющихся методик расследования и урегулирования страховых случаев и позволяет упростить и ускорить эту процедуру. Информационная система включает компьютерное отслеживание информационного обмена с клиентом и контроль внутренних информационных потоков. Помимо повышения качества обслуживания и иных коммуникаций страховой организации информационная система позволяет снизить затраты на содержание агентских сетей за счет снижения цены урегулирования страховых случаев, что положительно сказывается на конкурентоспособности страховщика за счет снижения уровня страховых тарифов.

- [1] Зубец А. Н. Страховой маркетинг. М.: АНКИЛ, 1998. С. 170.