Непропорциональное перестрахование.

Актуарные расчеты

Сущность непропорционального перестрахования (non-proportional reinsurance) заключается в том, что возможное предоставление перестрахования определяется исключительно размером убытка и не привязывается к размеру страховой суммы, т. е. отсутствует пропорциональное разделение ответственности по отдельному риску и соответствующей оригинальной премии. Поэтому в актуарной литературе пропорциональное… Читать ещё >

Непропорциональное перестрахование. Актуарные расчеты (реферат, курсовая, диплом, контрольная)

Возникли договоры непропорционального перестрахования гораздо позже пропорционального, и наибольшее распространение получили после Второй мировой войны, особенно с 1970;х гг.[1]

Сущность непропорционального перестрахования (non-proportional reinsurance) заключается в том, что возможное предоставление перестрахования определяется исключительно размером убытка и не привязывается к размеру страховой суммы, т. е. отсутствует пропорциональное разделение ответственности по отдельному риску и соответствующей оригинальной премии. Поэтому в актуарной литературе пропорциональное перестрахование часто называют перестрахованием по страховой сумме, а непропорциональное — по убыткам.

Важное отличие непропорционального перестрахования от пропорционального состоит в том, что пропорциональные договоры обеспечивают выплаты по всем убыткам согласно определенной договором доле, а непропорциональные возмещают только убытки, превысившие определенный уровень.

Непропорциональное перестрахование представлено следующими основными видами договоров:

- • договор эксцедента убытка (excess of loss);

- • договор эксцедента убыточности (stop loss).

Общей чертой этих договоров является то, что устанавливается «приоритет» (priority, deductible, net retention, excess point) — абсолютная величина (в договоре эксцедента убытка) или процентное выражение (в случае с договором эксцедента убыточности), в пределах которого цедент самостоятельно несет ответственность и предоставляет возмещение в случае возникновения ущерба по оригинальному договору страхования — уровень собственного удержания цедента. Убытки, превышающие приоритет (эксцедент), возмещаются перестраховщиком в пределах лимита ответственности (cover limit), предусмотренных договором. Данный предел выражается как абсолютная величина в договорах перестрахования на базе эксцедента убытка либо как процент от заработанной или начисленной премии в случае с договором эксцедента убыточности.

В договорах непропорционального перестрахования доля перестраховщика в сумме убытка не пропорциональна доле первоначальной стоимости премии. Это договор перестрахования, при котором перестраховщик не включен в прямое разделение рисков. Ответственность перестраховщика наступает только после того, как выплаты по убытку передающего страховщика превышают заранее определенную сумму. После этого доля перестраховщика в урегулировании последующего ущерба является главной или даже основной.

При непропорциональном делении риска случайная величина убытка страховой компании делится на две части — первичный риск ( ) и вторичный риск (

) и вторичный риск ( )[2]:

)[2]:

(5.3).

(5.3).

В то время как при пропорциональном делении риска обе части содержат убыток, при непропорциональном перестраховании вторичный риск не реализуется, если убыток не превысил уровня собственного удержания цедента r.

Отличительная особенность непропорционального перестрахования состоит в том, что страховые выплаты со стороны перестраховщика определяются исключительно размером убытка. Непропорциональное перестрахование возникло как форма эффективной защиты от кумуляционных и катастрофических убытков.

Эксцедент убытка

Договор эксцедента убытка (excess of loss (XL) reinsurance) является наиболее распространенной формой непропорционального перестрахования и служит для защиты страхового портфеля компании от крупных непредвиденных убытков. Вся ответственность по убыткам делится на две возможные части: первый убыток до определенного лимита выплачивает цедент, а убыток, превышающий лимит цедента до определенного предела, выплачивает перестраховщик. Этот диапазон ответственности перестраховщика называется эксцедентом убытка.

Таким образом, инструмент перестрахования вступает только тогда, когда окончательная сумма убытка по застрахованному риску превысит обусловленную сумму — уровень собственного удержания цедента r. Ответственность перестраховщика сверх этой суммы ограничивается определенным лимитом (второй риск), являющимся приоритетом передающей компании.

Перестрахование эксцедента убытка служит для защиты страховых портфелей компании от непредвиденных наиболее крупных убытков.

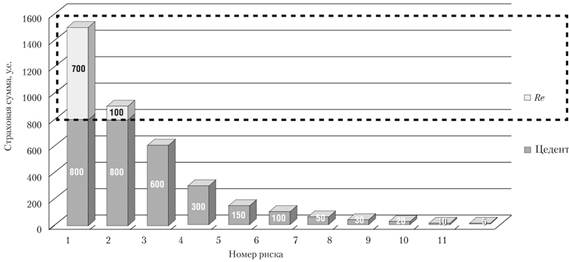

Например, для страхового портфеля, представленного на рис. 5.6, 5.9 и 5.10, договор эксцедента убытка 1000, превы;

Рис. 5.10. Разделение ответственности между цедентом и перестраховщиком по договору эксцедента убытка 1000 у.е., превышающего 800 у.е.

шающего г = 800 у.е., приводит к результатам, представленным на рис. 5.10.

Например, если по 1-му или 2-му риску убыток наступит в размере 850 у.е., перестраховщик оплатит только превышение — разницу между уровнем собственного удержания цедента и реальным убытком, т. е. 50 у.е. Все остальные риски этим договором не перестраховываются.

Различают два вида перестрахования эксцедента убытка — по риску и по событию. Первый покрывает убытки сверх приоритета (первый риск или удержание передающей компании), установленного для одного риска (по риску) — WXL/R — «working XL per risk» [3]. Второй предназначен для покрытия эксцедента совокупного убытка по определенному количеству договоров, если этот совокупный убыток является результатом одного события (по событию) — Cat XL — " catastrophe XL" , например, землетрясения, урагана, цунами и т. п.

Возмещение рассчитывается на полис, на риск или на событие. Различают покрытия: рабочее и чрезвычайное в зависимости от ответственности (по одному или нескольким рискам). Покрытие на полис или риск — всегда рабочее, а на событие — может быть и рабочим, и чрезвычайным.

Разницу между перестрахованием эксцедента убытка по риску WXL/R и по событию Cat XL рассмотрим на примере.

ПРИМЕР 5.3[3]

После заключения всех пропорциональных договоров перестрахования прямой страховщик (цедент) имеет на собственном удержании необеспеченные риски стоимостью 8 миллионов.

Чтобы обеспечить себя финансовой защитой от крупных убытков, он покупает договор эксцедента убытка по риску WXL/R с покрытием 6 млн у.е. сверх 2 млн у.е.

Для дальнейшей страховой защиты от катастрофических событий (например, землетрясения), ои также заключает договор эксцедента убытка по событию CatXL с лимитом 9 млн у.е. сверх 4 млн у.е. у другого перестраховщика.

Найдите, какие выплаты обеспечит ему такая дополнительная непропорциональная перестраховочная защита портфеля в случае наступления следующих убытков:

- а) вследствие пожара прямой страховщик получил убыток в 1 млн у.е.;

- б) огромный пожар принес цеденту убытки суммой 7 млн у.е.;

- в) после землетрясения убытки прямого страховщика составили: по риску А — 1 млн у.е.; по риску В — 1 млн у.е.; по риску С — 1 млн у.е.; по риску D — 2 млн у.е.; по риску Е — 4 млн у.е.; всего — 9 млн у.е.

Решение

а) выплаты по наступившему ущербу после обычного пожара разделятся между тремя страховыми компаниями (прямой страховщик (цедент), WXL/R-перестраховщик (с которым заключен договор перестрахования убытка по риску) и CatXL-перестраховщик (с которым заключен договор перестрахования убытка, но событию)) следующим образом.

Таблица 5.4

Разделение убытков между тремя страховыми компаниями в случае небольшого пожара с ущербом в 1 млн у.е.

Страховая компания. | Ее выплаты, млн у.е. | Пояснение. |

Прямой страховщик (цедент). | Убыток в пределах его уровня собственного удержания, платит сам цедент. | |

WXL/R-перестраховщик. | Не превышен уровень собственного удержания цедента в 2 млн у.е. по WXL/R-договору. | |

Cat XL-перестраховщик. | Не превышен уровень собственного удержания цедента в 4 млн у.е. по CatXL-договору. |

- б) в случае более существенного суммарного ущерба в 7 млн у.е. после огромного пожара убытки разделятся следующим образом.

- в) в случае катастрофических потерь после землетрясения убытки суммой в 9 млн у.е. разделятся следующим образом.

При пропорциональном перестраховании цедент платит перестраховщику пропорциональную часть от оригинальной нетто-премии (или брутто-премии, и тогда перестраховщик платит ему перестраховочную комиссию).

Таблица 5.5

Разделение убытков между тремя страховыми компаниями в случае огромного пожара с суммарным ущербом 7 млн у.е.

Страховая компания. | Ее выплаты, млн у.е. | Пояснение. |

Прямой страховщик (цедент). | Это уровень собственного удержания цедента в 2 млн у.е. по WXL/R -договору. | |

WXL/R-перестраховщик. | Превышен уровень собственного удержания цедента по WXL/R-договору в 2 млн у.е., все превышение 5 млн у.е. (7 — 2) выплачивается, так как лимит ответственности перестраховщика 6 млн у.е. не превышен. | |

CatXL-перестраховщик. | Не превышен уровень собственного удержания цедента в 4 млн у.е. по CatXL-договору (2 млн у.е. < 4 млн у.е.). |

Перестраховочная премия в перестраховании на базе эксцедента убытка рассчитывается с учетом следующих основных факторов[5]:

- — чистой рисковой премии, необходимой для оплаты предполагаемых убытков при перестраховании;

- — гарантийной надбавки, зависящей от вида страхования, приоритета цедента, предела ответственности перестраховщика, общего размера и сбалансированности портфеля перестрахованных договоров, поскольку договоры непропорционального перестрахования подвержены существенным колебаниям убыточности из года в год;

- — дополнительных расходов, оплачиваемых перестраховщиком — брокерской комиссии, налогов, расходов при передаче в ретроцессию, надбавки на административные расходы перестраховщика, а также на прибыль, которую перестраховщик должен получить на инвестированный капитал.

Главная проблема при расчете премии перестраховщика па базе эксцедента убытка заключается в предварительной оценке частоты и размера крупных убытков, для чего используются три основных метода[1]:

Таблица 5.6

Разделение убытков между тремя страховыми компаниями в случае землетрясения с суммарным ущербом 9 млн у.е.

Страховая компания. | Ее выплаты, мл и у.е. | Пояснение. |

Прямой страховщик (цедент). | Это уровень собственного удержания цедента в 4 млн у.е. по CatXL-договору. | |

WXL/R-перестраховщик. | Убытки по риску Е превышают уровень собственного удержания цедента по WXL/ R-договору в 2 млн у.е., все превышение 2 млн у.е. (4−2) выплачивается, так как лимит ответственности перестраховщика 6 млн у.е. не превышен. По остальным рискам уровень собственного удержания цедента (2 млн у.е.) не превышен, цедент все выплачивает сам. | |

CatXL-перестраховщик. | Превышен уровень собственного удержания цедента в 4 млн у.е. по CatXL- договору. Убыток цедента после выплат по WXL/R- договору уменьшился до 9 — 2 = 7 млн у.е. Все, что превышает уровень собственного удержания цедента, возмещает CatXL- перестраховщик: 7−4 = 3 млн у.е. (так как это не превышает его лимит покрытия в 9 млн у.е. и относится к убыткам, произошедшим вследствие одного катастрофического события (землетрясения)). |

- • метод " biming cost" («experience ratting») — оценка риска на основе исследования статистики убытков и экстраполяции развития убыточности прошлых лет;

- • метод " exposure raiting" — калькуляция на основе структуры подобного перестрахованного портфеля;

- • сценарный метод — расчет премии на основе частоты повторения событий, приводящих к большим убыткам.

Какой метод применим в том или ином случае, зависит от вида страхования, приоритета цедента, лимита ответственности перестраховщика, представленных статистических данных и т. д.

ПРИМЕР 5.4

По данным примера 5.1 требуется вычислить премии и выплаты цедента и перестраховщика по договору эксцедента убытка WXL/R 30 000 у.е., превышающего 10 000 у.е.

Премию перестраховщика рассчитайте по доле его ответственности за риск.

Решение

В договорах эксцедента убытка (excess of loss) от каждого страхового возмещения, превышающего приоритет («первый риск» или уровень собственного удержания цедента согласно договору) перестраховщик оплачивает превышение, ограниченное пределом («вторым риском») или размером перестраховочного покрытия.

Из всех рисков только у рисков Е и F страховая сумма превышает заданный в условии уровень собственного удержания цедента — 10 000 у.е., поэтому этот договор будет перестраховывать только крупные убытки по рискам E, F. Риски А, В, С, ? вообще нс будут перестраховываться.

Так как в условии задачи заданы структура и состав портфеля и нет никаких данных о развитии подобных убытков за прошлые годы, рассчитаем премию перестраховщика по доле его ответственности за риск.

Лимит ответственности перестраховщика 30 000 у.е., следовательно, доля его ответственности в этих рисках будет соответственно равна 0,5 и 0,6. (табл. 5.7). По риску F остается необеспеченная часть — 10 000 у.е., которую цедент оставляет на своем удержании или, если не хочет разориться, должен передать в перестрахование другой компании.

Премия перестраховщика будет равна доле от нетто-премии по каждому риску:

Таблица 5.7

Исходные данные

Риск. | Удержание цедента, у.е. | Страховая сумма риска, у.е. | Ответственность перестраховщика, (шах 30 000) у.е. | Доля перестраховщика Re | Неттопремия, у.е. | Премия Re, у.е. |

Е | 10 000. | 20 000. | 10 000. | 0,5. | ||

F | 10 000. | 50 000. | 30 000. | 0,6. |

Договор эксцедента убытка относится к непропорциональным договорам перестрахования, здесь перестраховщик оплачивает все, что превышает уровень собственного удержания цедента в пределах своей ответственности. Убыток был только по риску F — 20 000 у.е. Все, что превышает хоть на 1 у.е. уровень собственного удержания цедента, оплачивает перестраховщик:

![ПРИМЕР 5.5[7].](/img/s/8/92/1292692_6.jpg)

ПРИМЕР 5.5[7]

Исследуйте однородный страховой портфель объемом п = = 5000 договоров сроком на 1 год со страховой суммой 5 = 1000 у.е., выплачиваемой полностью при наступлении страхового случая (страхование автомобилей от угона), вероятность наступления которого в течение года равна 0,002.

- а) Найдите рисковую премию, нетто-премию, если рисковая надбавка должна обеспечить надежность не ниже 69% (1 —? = 0,69), и брутто-премию, если доля нагрузки в тарифе равна 11% (/= 0,11).

- б) Определите, какой размер собственных средств нужен страховщику, чтобы повысить надежность (вероятность неразорения) на 10% (1 — ?'= 0,79).

- в) Оцените возможность перестрахования страховых случаев, не обеспечиваемых собираемыми премиями и собственными средствами, если относительная надбавка у перестраховщика на треть больше, чем у страховщика 0Де = (4/3)0, а федеральные органы страхового надзора требуют повысить надежность до 99% (1 — ?" = 0,99). Считать, что НП перестрахования оплачивается из СНП цедента.

Решение

Договоры однородны, ущерб фиксирован, имеем дело с биномиальным распределением, а, так как р мало, а число договоров п велико — 5000, используем для расчетов вероятностей пуассоновскую аппроксимацию биномиального распределения — формулу Пуассона (3.13):

где  - параметр распределения Пуассона — среднее число страховых случаев в портфеле в течение года;

- параметр распределения Пуассона — среднее число страховых случаев в портфеле в течение года;  - вероятность того, что в портфеле из п договоров число страховых случаев в течение года будет равно к.

- вероятность того, что в портфеле из п договоров число страховых случаев в течение года будет равно к.

Можно использовать для облегчения расчетов приложение 3 или встроенную функцию Microsoft Excel ПУАССОН (.г; среднее; интегральная), где х — количество страховых случаев (у нас к); среднее — математическое ожидание (у нас М (Х) =? = 10); интегральная — логическое значение, определяющее вид функции:

- — если аргумент «интегральная» имеет значение ИСТИНА (или 1), то функция ПУАССОН определяет интегральное распределение Пуассона, т. е. функцию распределения (или накопленную вероятность) — вероятность того, что число случайных событий будет от 0 до X включительно;

- — если аргумент «интегральная» имеет значение ЛОЖЬ (или 0), то определяется вероятность того, что событий будет в точности X. Если X не целое, то присваивается значение «целая часть числа». Тогда функция рассчитывает вероятность по формуле Пуассона — с какой вероятностью Р"(k) число страховых случаев будет равно k.

Итак, получаем вероятности (табл. 5.8).

Таблица 5.8

Таблица распределения вероятностей наступления числа страховых случаев k в исследуемом портфеле.

Число страховых случаев, k | Вероятность. Р"(к) | Накопленная вероятность ??? |

0,45. | 0,45. | |

0,45. | 0,499. | |

0,227. | 0,277. | |

0,757. | 0,1 034. | |

0,1 892. | 0,2 925. | |

0,3 783. | 0,6 709. | |

0,6 306. | 0,13 014. | |

0,9 008. | 0,22 022. | |

0,11 260. | 0,33 282. | |

0,12 511. | 0,45 793. | |

0,12 511. | 0,58 304. | |

И. | 0,11 374. | 0,69 678. |

0,9 478. | 0,79 156. | |

0,7 291. | 0,86 446. | |

0,5 208. | 0,91 654. | |

0,3 472. | 0,95 126. | |

0,2 170. | 0,97 296. | |

0,1 276. | 0,98 572. | |

0,709. | 0,99 281. | |

0,373. | 0,99 655. | |

0,187. | 0,99 841. | |

0,89. | 0,99 930. |

Таким образом, можно утверждать, что с практической достоверностью > 0,999 в исследуемом портфеле произойдет (за год) не более 21 страхового случая (на практике вполне достаточно и достоверности 0,99, т. е. что произойдет не более 18 случаев, этого же требуют федеральные органы страхового надзора).

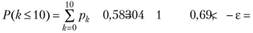

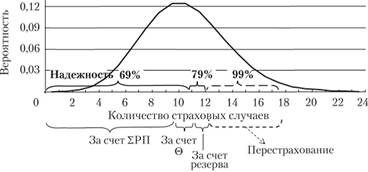

а) Собранной с портфеля суммарной рисковой премии СРП = п • р • S = 5000 • 0,002 • 1000 = 10 000 у.е. будет достаточно для выплаты по 10 страховым случаям. Это обеспечивает вероятность выживания страховой компании (см. табл. 5.8).

т.е. надежность ниже заданной.

следовательно, нужно рассчитать рисковую надбавку, чтобы иметь возможность покрыть не менее 11 страховых случаев, чтобы обеспечить рисковой надбавкой заданную в условии надежность 69%. Для этого относительная рисковая надбавка должна быть:

т.е. рисковая надбавка должна составлять 10% от рисковой премии. Таким образом, получаем премии на один договор:

Рисковая премия: РП = р • S = 0,002 • 1000 = 2 у.е.; Нетто-премия: НП = РП (1 + 0) = 2 • 1,1 = 2,2 у.е.;

Брутто-премия:

Итак, мы определили, что собранная со всего портфеля суммарная рисковая премия покрывает только 10 страховых случаев, но это намного меньше заданной надежности в 69% (только 58% надежности). За счет рисковой надбавки мы собираем со всего портфеля сумму для покрытия 11 страховых случаев, надежность достигает 69,68%, что превышает требования к заданной в условии примера надежности 69%.

Напомним, что нагрузка в брутто-премии идет на обеспечение расходов на ведение дела и формирование прибыли страховой компании и не участвует в оплате убытков.

б) Определим размер собственных средств, который нужен страховщику, чтобы повысить надежность на 10% (1 — ?' = 0,79).

Если иметь резерв R в размере одной страховой суммы S = = 1000 у.е. для покрытия 12-го страхового случая, то.

что превышает требуемую по условию надежность 79% (повышение надежности на 10%).

Если страховая компания может позволить себе иметь в резерве не одну страховую сумму, а, например, семь, то это позволит увеличить надежность до >99% (рис. 5.11). Если же такой возможности нет — необходимо прибегнуть к перестрахованию.

в) Оценим возможность перестрахования всех страховых случаев, не обеспечиваемых собираемыми нетто-премиями, если относительная надбавка у перестраховщика на треть больше, чем у страховщика ??{?, = (4/3)?, а орган страхового надзора требует повысить надежность до 99% (1 —? «= 0,99). Считаем, что НП перестрахования оплачивается из СН11 цедента.

Рис. 5.11. Обеспечение выплат по страховым случаям в исследуемом портфеле за счет различных механизмов страхования Предположим, что страховая компания приняла решение удержать случаи до 12-го включительно (обеспечивает за счет премий и собственных средств выживание > 78%), а на перестрахование передает 13−18-й случаи, чтобы обеспечить надежность > 99%. Это соответствует договору эксцедента убытка 6000 у.е. свыше 12 000 у.е.

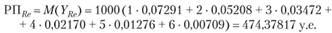

Для определения премий перестраховщика? П К (. оценим его риск. Перестраховщик должен будет оплачивать 13−18-й случаи и, соответственно, рисковая премия перестраховщика будет равна математическому ожиданию его выплат.

Если в портфеле в течение года будет 13 страховых случаев, перестраховщик оплачивает один из них, выплачивает одну страховую сумму S = 1000 у.е., если произойдет 14 страховых случаев — две страховые суммы и т. д. С учетом вероятностей наступления соответствующих событий рассчитываем рисковую премию перестраховщика (табл. 5.9).

Таблица 5.9

Таблица расчета вероятностей распределения числа страховых случаев, передаваемых в перестрахование

k |  |  |  |

0,7 291. | 72,90 795. | ||

0,5 208. | 104,15 421. | ||

0,3 472. | 104,15 421. | ||

0,2 170. | 86,79 517. | ||

0,1 276. | 63,81 998. | ||

0,709. | 42,54 665. |

Тогда рисковая премия за перестрахование:

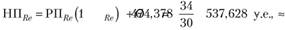

По условию рисковая надбавка перестраховщика равна:

Следовательно, его нетто-премия составит:

т.е. около 53,76% от страховой суммы S.

Такое количество случаев (6), переданное на перестрахование (чтобы обеспечить надежность 99%), отразилось на рисковой премии, но зато дало возможность не использовать для создания соответствующих резервов собственные значительные средства.

Итак, цедент собрал по всему портфелю суммарную нетто-премию СНП = 5000 — 2,2 = 11 000 у.е., заплатил за перестрахование 537,628 у.е., поэтому у него осталось: 11 000 — 537,628 = 10 462,372 у.е. А он должен иметь возможность оплатить 12 случаев, для чего ему надо иметь 12 000 у.е., поэтому разность 1537,628 у.е. и составляет необходимый ему в общей сложности резерв для обеспечения требуемой федеральным органом страхового надзора надежности 0,99 (можно было передать в перестрахование и 12-й страховой случай, тогда собственных средств понадобилось бы меньше, но премия перестраховщику еще немного бы увеличилась).

В рассмотренном примере нам удалось достаточно легко рассчитать премию перестраховщика, так как исследуемый портфель был прост и однороден. На практике часто расчет премии перестраховщика в договорах непропорционального перестрахования является весьма непростой задачей.

Эксцедент убыточности

Договор эксцедента убыточности (stop loss (SL) reinsurance) служит для защиты финансового положения страховщика по определенному виду страхования. Под эксцедентом убыточности понимается превышение размера суммарных выплат страховщика по какому-либо определенному виду страхования за согласованный промежуток времени (например, один год). По условиям этого договора страховая компания защищает себя на случай, если убыточность превысит обусловленный в договоре процент или ее величину.

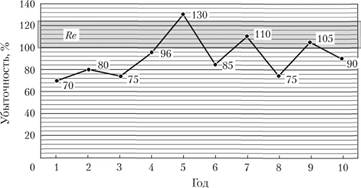

Например, на рис. 5.12 представлен договор эксцедента убыточности 20%, превышающей 100%. Как только суммарная годовая убыточность цедента превысит 100% (на рисунке это произошло на 5-й, 7-й и 9-й годы), вступает в силу договор перестрахования, по в пределах лимита ответственности перестраховщика — пока убыточность цедента нс превысит 120%. Поэтому по 5-му году перестраховщик выплатит только 20% от суммарной убыточности, остальное цедент должен покрывать собственными средствами или другими договорами перестрахования.

Размер убыточности, сверх которой действует договор, обычно устанавливается таким образом, чтобы передающая компания не имела возможности извлечь какую-либо.

Рис. 5.12. Договор эксцедента убыточности 20% свыше 100% убыточности.

финансовую выгоду по падающей на нее доле ответственности, а только защитить себя от дополнительных и чрезвычайных потерь.

Применение договоров «стоп лосс» целесообразно тогда, когда один или несколько страховых случаев (например, ураганы, необычайно частый град и др.) могут сильно повлиять на результаты работы страховой компании за соответствующий период. Договор эксцедента убыточности может применяться в качестве дополнения к другим видам перестрахования, например пропорциональным.

Итак, цель перестрахования эксцедента убыточности — предоставление цеденту покрытия при превышении его совокупными убытками приоритета, выражаемого как процент заработанной или полученной прямым страховщиком годовой премии. При этом характер убытков, повлекших за собой превышение приоритета, значения не имеет. Это может быть и катастрофический убыток, и огромное количество достаточно мелких ущербов, способных пошатнуть финансовую устойчивость страховых компаний.

Убыточность рассчитывают по формуле.

Перестрахование эксцедента убыточности максимально обеспечивает стабилизацию нетто-результата. Обычно ставка постоянна, но может быть переменная ставка, вычисляемая по данным прошлых лет.

Договоры эксцедента убыточности не гарантируют цеденту прибыли, они лишь предохраняют его как от чрезвычайно крупных убытков, так и от аномально большого числа мелких убытков, т. е. от любых превышений суммарной убыточности, в отличие от договора эксцедента суммы, предохраняющего только от крупных рисков.

Таким образом, договор эксцедента убыточности представляет цеденту надежную защиту. Но, вследствие больших объемов риска для перестраховщиков, они стараются ограничить количество договоров эксцедента убыточности, чем объясняется не слишком широкое распространение такого вида договоров во всем мире[8].

ПРИМЕР 5.6

По данным примера 5.1, требуется вычислить премии и выплаты цедента и перестраховщика по договору эксцедента убыточности 30 000 у.е. сверх 15 000 у.е.

Премию перестраховщика рассчитайте по доле его ответственности за суммарный риск.

Решение

Договор эксцедента убыточности максимально обеспечивает стабилизацию нетто-результата (ограничение годовых убытков передающей компании). Перестраховщик оплачивает до определенного предела (до 30 000 у.е. в данном случае) сумму всех страховых возмещений, превышающую определенный процент от исходного объема премии (удержание — точка stop loss) или указанную в договоре сумму s. Премии перестраховщика, обычно, определяются или фиксированным процентом или долей его ответственности в общем риске. Согласно условию примера рассчитаем премию по доле ответственности за риск.

Суммарные убытки, которые могут наступить по данным рискам, составляют общую страховую сумму всех рисков — 73 800 у.е. По условиям договора лимит ответственности перестраховщика задан в 30 000 у.е., следовательно, его доля ответственности за суммарный риск равна 30 000/73 800 = 0,4065.

Таким образом, премия перестраховщика будет равна доле от суммарной нетто-премии по всем рискам:

Договор эксцедента убыточности, как и договор эксцедента убытка, рассмотренный в примере 5.4, относится к непропорциональным договорам перестрахования, и здесь перестраховщик оплачивает все суммарные убытки, превышающие уровень собственного удержания цедента (он оплатит 15 тыс. у.е.) в пределах своей ответственности (30 тыс. у.е.):

Сведем и проанализируем полученные в примерах 5.1,5.2,5.4 и 5.6 результаты в одну таблицу (табл. 5.10) — как разделились суммарная нетто-премия по портфелю (2168 у.е.) и суммарные годовые выплаты (21 100 у.е.) между двумя страховыми компаниями согласно рассмотренным пяти основным договорам перестрахования (1−3 — пропорциональные, 4−5 — непропорциональные).

Таблица 5.10

Сводная таблица результатов расчетов примеров 5.1, 5.2, 5.4 и 5.6 различных договоров перестрахования.

Договор перестрахования. | Страховщик (цедент). | Перестраховщик (Re) | ||

Премия, у.е. | Выплаты, у.е. | Премия, у.е. | Выплаты, у.е. | |

Квотный. | 15 825. | |||

Эксцедента суммы. | 6383.33. | 14 716,67. | ||

Факультативный с квотой. | 14 100. | |||

Эксцедента убытка. | 11 100. | 10 000. | ||

Эксцедента убыточности. | 1286,70. | 15 000. | 881,30. | |

Очевидно, что наибольшую пользу в данных условиях цеденту принес договор перестрахования эксцедента суммы: принес самые большие выплаты (14 716,67 у.е.). Самая малая премия, переданная перестраховщику, у квотного договора перестрахования (542 у.е.), но зато по нему самые большие убытки остались на собственном удержании (15 825 у.е.).

Такая картина сложилась именно в конкретной ситуации — когда по итогам года наступил достаточно крупный убыток. Если бы крупных убытков не было, то выплаты последовали бы только по пропорциональным договорам, а по непропорциональным были бы только уплачены премии.

Каждый договор перестрахования имеет свои особенности и свою область применения, поэтому выбор вида договора — серьезная задача цедента, который должен учитывать особенности определенного страхуемого портфеля.

- [1] An introduction to reinsurance. Technical publishing. URL: swissre.com.

- [2] Мак Т. Указ. соч.

- [3] An introduction to reinsurance. Technical Publishing. URL: swissre.com.

- [4] An introduction to reinsurance. Technical Publishing. URL: swissre.com.

- [5] Пфайфер К. Указ. соч.

- [6] An introduction to reinsurance. Technical publishing. URL: swissre.com.

- [7] Прообраз задачи см.: Корнилов И. А. Указ. соч.

- [8] An introduction to reinsurance.