Краткосрочные модели страхования жизни

В качестве критерия оценки суммарного риска («степень риска») в страховании используется коэффициент вариации суммарных выплат по данной страховой совокупности. Коэффициент вариации показывает сбалансированность наиболее вероятных значений суммарных выплат вокруг их среднего ожидаемого значения и может служить критерием оценки суммарного риска страхового портфеля. В данном случае он зависит… Читать ещё >

Краткосрочные модели страхования жизни (реферат, курсовая, диплом, контрольная)

Под краткосрочными моделями в страховании жизни понимают договоры, заключенные сроком не более 1 года и не учитывающие доход от инвестирования собранных премий. Другими словами, на протяжении срока действия договора инфляция уравновешивает наращение денежных средств. В подобных договорах не учитывается время фактического предъявления требования о выплате.

Пусть клиент платит страховой компании р руб. — страховую премию. Компания обязуется выплатить наследникам сумму b руб., если клиент умрет в течение года, в противном случае выплаты нс производятся. Справедливо неравенство b > р.

Купив за р руб. страховой полис, клиент избавил свою семью от риска финансовых потерь, связанных с неопределенностью момента смерти. Этот риск приняла на себя страховая компания. С целью упрощения расчетов положим b = 1 — единица страховой суммы.

Этот индивидуальный риск является составляющей финансового риска страховой компании. Введем обозначения:

'tj — случайная величина, определяющая элементарный риск;

х — возраст застрахованного, лет;

рх — вероятность того, что человек в возрасте х лет проживет по меньшей мере 1 год;

qx — вероятность того, что человек в возрасте х лет умрет в течение ближайшего года.

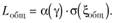

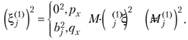

Тогда распределение ?;• имеет вид:

(8.11).

(8.11).

Это позволяет найти характеристики риска для отдельного договора и всего портфеля, объединяя отдельные договора.

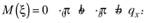

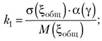

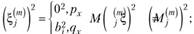

Средняя величина убытка составит:

(8.12).

(8.12).

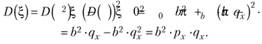

Дисперсия убытка равна:

(8.13).

(8.13).

Рисковая премия обеспечивает выполнение принципа эквивалентности финансовых обязательств страховщика и страхователя, который состоит в том, что в среднем обе стороны должны платить одинаково. Тогда рисковая премия одного договора должна быть равна математическому ожиданию величины индивидуального иска.

Рисковая надбавка должна отражать возможные флуктуации индивидуального иска. Так как риск перераспределяется между многими участниками страховой совокупности, то страховая надбавка определяется для всей совокупности договоров. Чем больше совокупность одинаковых независимых рисков, тем меньше фактический суммарный риск отличается от своего математического ожидания.

В качестве критерия оценки суммарного риска («степень риска») в страховании используется коэффициент вариации суммарных выплат по данной страховой совокупности. Коэффициент вариации показывает сбалансированность наиболее вероятных значений суммарных выплат вокруг их среднего ожидаемого значения и может служить критерием оценки суммарного риска страхового портфеля. В данном случае он зависит от параметра индивидуального риска цх и обратно пропорционален объему п страховой совокупности.

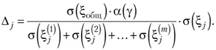

Эмпирически установлено, что для финансовой устойчивости портфеля достаточно, чтобы степень риска была меньше 1 /3. Отсюда может быть установлен минимальный объем портфеля для обеспечения финансовой устойчивости. Если страховая совокупность состоит не из одинаковых рисков (например, в одном портфеле есть договора, в которых возраст застрахованных разнится), то суммарная степень риска должна быть не больше, чем степени рисков подсовокупностей данной совокупности, составленных из одинаковых рисков.

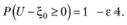

Поставим задачу: вычислить фонд страховых возмещений, который с надежностью? = 99% обеспечит все поступающие требования о выплате возмещений по данной совокупности договоров. Общие выплаты нс должны превышать величину резерва страховых выплат:

(8.14).

(8.14).

где U — величина резерва страховых выплат.

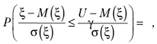

(8.15).

(8.15).

(8.16).

(8.16).

(8.17).

(8.17).

(8.18).

(8.18).

(8.19).

(8.19).

где? — уровень выполнения обязательств по выплатам страховой компанией. Каждая страховая компания определяет для себя различный уровень надежности выполнения обязательств, но не ниже уровня, регламентируемого Росстрахнадзором.

Преобразуем выражение:

(8.20)

(8.20)  (8.21).

(8.21).

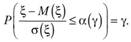

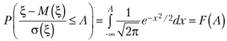

Согласно центральной предельной теореме, если ?• ограничены и одинаково распределены, то при больших значениях п выражение.

(8.22).

(8.22).

является функцией распределения вероятностей нормальной случайной величины.

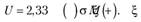

По таблице значений функции распределения нормальной случайной величины (Приложение 1) находим, что а (0,99) = 2,33. Следовательно, величина страхового резерва может быть определена:

(8.23).

(8.23).

Страховая компания со всех клиентов данной совокупности должна собрать U. Следовательно, если сложить все премии, слева получим U, а справа.

(8.24).

(8.24).

где  — фонд суммарной страховой надбавки.

— фонд суммарной страховой надбавки.

Тогда получаем:

(8.25).

(8.25).

Остается задача разделения фонда суммарной страховой надбавки между различными договорами. Рассмотрим три наиболее часто используемых способа решения этой задачи.

Первый способ заключается в том, что страховая надбавка пропорциональна индивидуальным средним выплатам, т. е.:

(8.26).

(8.26).

(8.27).

(8.27).

(8.28).

(8.28).

(8.29).

(8.29).

(8.30).

(8.30).

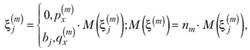

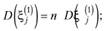

Аналогичным образом определяются риски остальных частей совокупности:

(8.31).

(8.31).

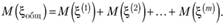

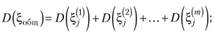

где пт — ожидаемое количество договоров в доле т-м субпортфеле; М (хобщ) — суммарное среднее ожидаемое значение страховых выплат.

(8.32).

(8.32).

(8.33).

(8.33).

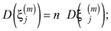

Аналогичным образом определяется дисперсия для отдельных частей совокупности:

(8.34).

(8.34).

(8.35).

(8.35).

где  — общее среднеквадратическое отклонение.

— общее среднеквадратическое отклонение.

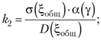

Второй способ заключается в том, что страховая надбавка устанавливается пропорционально индивидуальной дисперсии выплат:

(8.36).

(8.36).

(8.37).

(8.37).

(8.38).

(8.38).

Недостатком этого метода является несоответствие единиц измерения: страховая надбавка измеряется в единицах дисперсии (руб.2). Это учитывается в размерности коэффициента к.

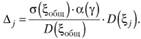

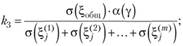

Третий способ заключается в том, что страховая надбавка пропорциональна среднеквадратическому отклонению выплат:

(8.39).

(8.39).

(8.40).

(8.40).

(8.41).

(8.41).

Этот способ используется наиболее часто.

Отметим, что, в принципе, можно ориентироваться на равенство надежностей в каждом субпортфеле. Если субпортфели недостаточно велики, что не позволяет использовать нормальную аппроксимацию, актуарию приходится опираться на процентные точки распределения суммарного ущерба.

- [1] Фалин Г. И. Указ. соч.