Управление инвестициями.

Финансовый менеджмент

Текущая (современная, приведенная) стоимость денежных средств (present value, PV) означает сегодняшнюю стоимость сумм, которые будут получены в будущем (через определенный период времени). Расчет текущей стоимости денежных сумм осуществляется на основе коэффициента дисконтирования. Дисконтирование — это вычисление текущей стоимости некой денежной суммы. Кроме двух названных коэффициентов, большое… Читать ещё >

Управление инвестициями. Финансовый менеджмент (реферат, курсовая, диплом, контрольная)

Методы оценки эффективности инвестиций

Стоимость денег во времени

Одна из основных проблем финансового менеджмента состоит в необходимости оценивать сегодня последствия финансовых решений (в том числе инвестиционного характера), которые могут наступить через некоторый, иногда весьма отдаленный, период времени. Одной из базовых концепций финансового менеджмента является концепция изменения ценности (стоимости) денег во времени. Это означает, что денежные средства, которые выплачиваются сегодня, имеют другую реальную ценность, чем те, которые будут выплачены в будущем. Действительно, всегда имеется несколько вариантов вложения имеющегося капитала:

- а) можно использовать его в виде инвестиций в развитие производства, однако отдача на вложенный капитал откладывается на определенный период;

- б) можно просто держать имеющиеся средства дома в виде наличных денег, при этом сохраняется их номинальная величина, но деньги не «работают», не приносят прибыли, при этом денежные средства обесцениваются под влиянием инфляции;

- в) можно поместить деньги в банк или же вложить в ценные бумаги, начинающие приносить определенную прибыль (процент) сразу же, т. е. инвестировать их и получить доход на вложенный капитал.

Это многовариантность использования капитала заставляет определять издержки упущенной выгоды, связанные с тем или иным вариантом использования денежных средств. По сути дела, речь идет об упущенных возможностях получения выгоды инвестирования денежных средств сегодня (opportunity costs) в связи с тем, что деньги поступят через определенный промежуток времени.

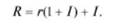

Будущая стоимость денежных средств (future value, FV) — это сумма денег, которая будет получена в результате их инвестирования на конкретный период времени в будущем при определенной процентной ставке. Процесс вычисления будущей стоимости называется компаундированием. Основной формулой, позволяющей рассчитывать будущую стоимость денежных средств, выступает коэффициент накопления.

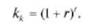

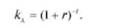

Коэффициент накопления (сложного процента, будущей стоимости), kk, показывает будущую стоимость одной денежной единицы по прошествии заданного числа периодов времени t и при заданной процентной ставке г1. Формула для расчета при условии дискретного начисления процентов имеет следующий вид:

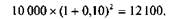

Пример 6.1.

Предположим, что у вас имеется 10 000 руб., которые вы можете положить в банк па два года, и банк выплачивает 10% годовых по депозитам. Тогда будущая стоимость ваших инвестиций (сумма, которую вы получите при таких условиях через два года) составит, тыс. руб.:

Процесс начисления процентов на сумму инвестиций и проценты, полученные в предыдущем периоде, называют капитализацией процентов. Эффект капитализации невелик при прошествии короткого периода времени и проявляется по-настоящему при долгосрочных инвестициях.

Пример 6.2

В 1626 г. голландский колониальный чиновник Петер Меньюит купил остров Манхэттен у коренных жителей — индейцев, заплатив им товарами и безделушками примерно на сумму 24 долл. Предположим, что индейцы продали эти товары и инвестировали 24 долл. под 10% годовых. Сколько бы это стоило сегодня?

Со дня сделки прошло более 375 лет. Коэффициент накопления примерно равен 1 300 000 000 000 000. Тогда.

24×1 300 000 000 000 000 = 31 200 000 000 000 000 (31,2 квадриллиона долл.).

На эти деньги можно купить США, Канаду, Мексику и остаток мира целиком.

Если имеет место несколько периодов начисления в год, необходимо разделять эффективную и номинальную процентные ставки. Пусть номинальная годовая ставка процента равна гч, количество периодов начисления процентов в год — т, тогда эффективная годовая ставка процента будет определяться по формуле.

Текущая (современная, приведенная) стоимость денежных средств (present value, PV) означает сегодняшнюю стоимость сумм, которые будут получены в будущем (через определенный период времени). Расчет текущей стоимости денежных сумм осуществляется на основе коэффициента дисконтирования. Дисконтирование — это вычисление текущей стоимости некой денежной суммы.

Коэффициент дисконтирования (приведения сумм, получаемых в будущем, к настоящему моменту), k^ показывает сегодняшнюю стоимость денежной единицы, которая будет получена через t периодов времени при процентной ставке г.

К расчету этого коэффициента существует несколько подходов.

Обычно поток платежей и поступлений рассматривается как дискретный (прерывный): итоги подводятся на конец каждого года (квартала, месяца) и полученные значения величины денежных потоков приводятся к текущему моменту времени исходя из формулы сложного процента:

Нетрудно заметить, что коэффициент дисконтирования выполняет функции, противоположные коэффициенту сложного процента, а следовательно, рассчитывается как обратная ему величина:

Если поток платежей и поступлений рассматривается как непрерывный, дисконтирование проводится на основе непрерывного годового коэффициента дисконтирования кда, рассчитываемого по формуле.

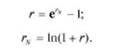

Для перехода от номинальной процентной ставки при непрерывном начислении процента к эффективной процентной ставке и обратно используются следующие формулы:

Коэффициент сложного процента при непрерывном начислении процента будет рассчитываться по формуле.

Пример 6.3.

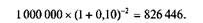

Допустим, что вы заключили договор на выполнение определенной работы, по окончании которой (через два года) вам обещали заплатить 1 млн руб. Если процентная ставка, но депозитам составляет 10%, то текущая стоимость пашет дохода составит, руб.:

Таким образом, стоимость вашего вознаграждения составляет 826,4 тыс. руб., что тоже немало, но меньше обещанного миллиона.

Кроме двух названных коэффициентов, большое значение в инвестиционных и финансовых расчетах имеют аннуитеты, выражающие одинаковые по величине денежные потоки, поступающие или выплачиваемые в течение фиксированного периода времени Гири процентной ставке г, отражающей условия возможного инвестирования.

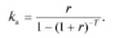

Коэффициент аннуитета, кй, показывает размер постоянных ежегодных денежных потоков, современная стоимость которых равна одной денежной единице для заданного количества лет и при заданной процентной ставке г:

Пример 6.4.

Предположим, что у вас образовались свободные денежные средства в размере 1 млн руб., которые вы хотите тратить по вашему усмотрению в течение трех лет. Деньги лежат на банковском счете, по которому выплачивается 10% годовых. Сколько денег вы сможете снимать со счета ежегодно?

Коэффициент аннуитета для трех лет и 10% равен 0,4021. Тогда вы можете снимать со счета 10 000×0,4021 = 402 100 руб.

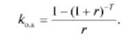

Коэффициент обратного аннуитета (дисконтирования повторяющихся сумм), кол, показывает современную стоимость этих ежегодных денежных потоков:

Пример 6.5.

Например, вы хотите в течение трех лет снимать со своего банковского счета, по которому ежегодно выплачивается 10% годовых, 50 000 руб. для проведения летнего отпуска. Сколько денег вам нужно положить на банковский счет?

Коэффициент обратного аннуитета для 10% и трех лет равен 2,4869. Тогда вам нужно положить на счет 2000×2,4869 = 124 345 руб.

Данный коэффициент применяется в тех случаях, когда известно, например, что сумма поступлений и платежей за каждый год осуществления инвестиционного проекта будет постоянной.

Учет эффекта процентных начислений позволяет сделать два основных вывода о современной стоимости сумм, получаемых по прошествии определенного времени. Во-первых, текущая стоимость некоторой суммы будет тем ниже, чем более отдален во времени момент ее получения. Во-вторых, текущая стоимость данной суммы при фиксированном сроке ее получения будет тем ниже, чем будет выше ставка учетного процента.

В условиях рыночной экономики немаловажное значение для точности инвестиционных расчетов имеет учет изменения рыночных цен на отдельные виды товаров и услуг и общего снижения стоимости денег (инфляции). Проблемы, вызываемые этими явлениями, играют значительную роль при оценке инвестиций, поскольку их экономические последствия сказываются на протяжении многих лет.

Инфляция проявляется в увеличении цен на товары и обычно измеряется индексами цен за определенный период и их динамикой. Индекс роста потребительских цен является наиболее часто применимым на практике индикатором инфляции. Па отраслевом уровне определяются так называемые производственные индексы цен.

Учетная ставка процента и уровень ожидаемой прибыли от инвестиционной деятельности зависят от темпов инфляции. Коэффициент дисконтирования должен реально отражать снижение стоимости денежных потоков с течением времени. Необходимость учета темпов инфляции требует корректировки значения учетного процента. Рекомендуемая в экономической литературе формула для учета влияния инфляции на реальную ставку процента — формула Фишера — выглядит следующим образом:

где г — расчетная (реальная) процентная ставка; /? — рыночная (номинальная) ставка процента; /- темпы инфляции за период.

Как легко можно убедиться путем осуществления расчетов, в данном случае г — это реальный уровень доходности инвестиций с учетом инфляции, который будет значительно ниже номинальной процентной ставки, и, таким образом, его использование для расчета коэффициента дисконтирования приведет к значительному искажению результата. Мы предлагаем, исходя из предположения о том, что можно относительно точно спрогнозировать темпы инфляции за период (Г) и определить желаемый уровень реальной доходности инвестиций (/?), рассчитывать учетную ставку процента по формуле.