Расчет тарифов в долгосрочном страховании жизни

Страхование жизни на срок на случай смерти: если застрахованное лицо умирает в течение срока страхования, установленного договором, то производится выплата страховой суммы, также установленной договором. Если застрахованный доживает до момента окончания договора страхования, то никаких выплат не производится. Кредитное страхование: страхование жизни заемщика кредита на случай смерти. Срок… Читать ещё >

Расчет тарифов в долгосрочном страховании жизни (реферат, курсовая, диплом, контрольная)

Таблицы смертности. Элементы таблицы смертности. Тарифный базис

Рассмотрение принципов расчета тарифной ставки в долгосрочном страховании жизни начнем с определения таблицы смертности и ее элементов.

Таблицы смертности и средней продолжительности жизни — упорядоченный ряд взаимосвязанных величин, показывающих уменьшение с возрастом вследствие смерти некоторой совокупности родившихся; система возрастных (т. е. представленных как функции возраста) показателей, измеряющих уровень смертности в отдельные периоды времени или (для некоторой совокупности родившихся) дожитие до некоторого возраста, продолжительность жизни и др.

Таблица смертности имеет следующие элементы: qx — вероятность лицу в возрасте х умереть до достижения возраста х + 1, т. е. в течение года; основной показатель таблицы смертности;

рх — вероятность лицу в возрасте х прожить год, рх= 1 — qx; 1Х — число людей в возрасте х. 1Х можно рассчитать рекуррентно, зная qx: 1Х — 1Х _ (1 — qx _ j), где 10 — задается; dx — число умерших в возрасте х, dx = lxqx;

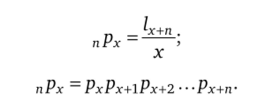

, jpx — вероятность лицу в возрасте х лет прожить п лет.

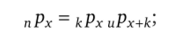

Из курса актуарной математики известны следующие полезные формулы:

Пусть к < п, и < п, к + и = п, тогда.

v — дисконтирующим множитель, v =-1 — норма доходности. 1 + *.

Введем понятие тарифного базиса. Таблица смертности, норма доходности, расходы на обслуживание договоров страхования, используемые при расчете тарифа, называются тарифным базисом. Иногда (в России — никогда) в тарифный базис могут быть включены вероятности расторжения договоров страхования.

Тарифная ставка зависит не только от пола, возраста застрахованного лица, срока страхования, тарифного базиса. Она также может существенно зависеть и от типа страхового покрытия, т. е. именно от выплат, которые предполагает договор долгосрочного страхования жизни.

Основные виды страховых покрытий в страховании жизни и пенсий (рент)

Страхование жизни на срок на случай смерти: если застрахованное лицо умирает в течение срока страхования, установленного договором, то производится выплата страховой суммы, также установленной договором. Если застрахованный доживает до момента окончания договора страхования, то никаких выплат не производится.

Пожизненное страхование на случай смерти: более общий случай по сравнению с предыдущим, здесь срок страхования устанавливается не на определенное количество лет, а до момента смерти застрахованного. Таким образом, страховая компания выплату производит в любом случае. Неизвестен лишь только момент, когда эта выплата будет сделана.

Страхование на дожитие: если застрахованное лицо доживает до момента окончания договора страхования, то производится выплата страховой суммы, установленной договором. Если застрахованный умирает в течение срока страхования, то никаких выплат не производится. Данный вид страхования на практике почти не применяется.

Смешанное страхование жизни: объединение двух покрытий — страхование на срок на случай смерти и страхование на дожитие. Страховые суммы по дожитию и по смерти могут быть различны.

Страхование к сроку: страхователь и застрахованный — разные лица, и это — ключевой момент в данном страховом покрытии.

Если застрахованный доживает до конца срока страхования, то он получит страховую сумму, установленную договором.

Если страхователь умирает в течение срока страхования, то застрахованный получит страховую сумму по окончании договора страхования.

Если застрахованный умирает в течение действия договора страхования, то страхователь расторгает договор и получает определенную в договоре страхования сумму денег, которая называется выкупной суммой. В параграфах, посвященных резервированию, будет рассмотрено, как рассчитывается выкупная сумма.

Кредитное страхование: страхование жизни заемщика кредита на случай смерти. Срок страхования равен сроку кредитного договора с банком. Страховая сумма при заключении договора страхования равна начальной сумме кредита (иногда она может быть дополнительно увеличена на определенный процент, установленный банком).

Страховая сумма в течение действия договора страхования может оставаться постоянной, а может уменьшаться в соответствии с графиком платежей по кредиту. В первом случае, если заемщик умер, банк получает выплату в размере непогашенной части кредита, а родственники заемщика — разницу между страховой суммой и непогашенной частью кредита. Во втором случае, если заемщик умер, банк является единственным выгодоприобретателем и получает непогашенную часть кредита.

Семейное страхование: одна из разновидностей страхования на случай смерти. Устанавливается срок страхования. Если в течение этого срока страхователь (он же застрахованный) умирает, то его семья оставшуюся часть срока будет получать регулярные выплаты — ренту.

Страхование ренты (пенсии): срок страхования разделен на две части — период накопления, когда аккумулируется сумма денег, необходимая для выплат, и собственно период выплат, когда застрахованному производятся регулярные платежи.

Выплаты могут быть:

- • пожизненными или в течение установленного договором страхования срока;

- • предназначены одному застрахованному или двум застрахованным (по очереди или вместе).

Математически страхование пенсии ничем не отличается от страхования ренты. Разница в следующем юридическом моменте:

- • пенсия выплачивается при наступлении пенсионных оснований в соответствии с действующим законодательством (пенсионный возраст, военные пенсионеры и т. п.);

- • рента выплачивается в любом возрасте безотносительно пенсионных оснований.

Выплаты могут производиться как в начале периода (месяца, квартала, года), так и в конце. В первом случае выплаты называются пренумерандо, во втором постнумерандо.

Описанные виды пенсии (ренты) называются отложенными, так как существует период накопления. Однако пенсия (рента) может быть также и немедленной, когда уплачивается единовременный взнос, и пенсионные выплаты начинаются сразу же — период накопления отсутствует.