Организация учета затрат и расходов инновационной деятельности

Период окупаемости — это период времени (обычно в годах), за которой сумма денежных поступлений по инвестиционному проекту достигнет величины первоначальных затрат. Если поступления наличных денег от вложенного капитала постоянны каждый год, то период окупаемости может быть вычислен делением совокупных первоначальных денежных затрат на сумму ожидаемых доходов. Если доходы из года в год… Читать ещё >

Организация учета затрат и расходов инновационной деятельности (реферат, курсовая, диплом, контрольная)

- 1. Инновационная деятельность, инновационный процесс. Национальные инновационные системы РК.

- 2. Организация учета затрат и расходов в научных организациях.

- 3. Инновационные решения в системе углубленного управленческого учета. Метод окупаемости. Метод учетной нормы дохода (прибыли).

- 4. Этапы анализа проекта. Инфляция и неопределенность при выборе проекта. Процесс моделирования и оценка инвестиций. Влияние налогообложения на анализ проекта.

- 1. В настоящее время инновации являются активным звеном всех сфер жизнедеятельности общества. Невозможно представить современный мир без как уже осуществившихся инноваций и ставших привычными, так и без будущих, способствующих дальнейшей эволюции. Большинство ученых сходятся во мнении, что инновации превратились в основную движущую силу экономического и социального развития. Инновационная деятельность привела мировое сообщество к новой, более высокой ступени развития.

Под инновацией можно понимать конечный результат инновационной деятельности, получивший воплощение в виде нового или усовершенствованного продукта, внедренного на рынке, нового или усовершенствованного технологического процесса, используемого в практической деятельности, нового подхода к социальным проблемам.

Термин «инновации» можно трактовать по-разному. Российский ученый экономист Жданова О. А. отмечает («Роль инноваций в современной экономике» в материалах междунар. заоч. науч. конф. (г. Пермь, июнь 2011 г.) — Экономика, управление, финансы), можно сделать вывод, что под «инновацией» понимается или конечный результат или процесс. Это, по сути, диаметрально противоположные точки зрения. Первой точки зрения придерживаются Балабанов И. Т., Борисенко И. А., Винокуров В. И., Дорофеев В. Д. и Древясников В. А., Ильенкова С. В., Коровина А. Н., Медынский В. Г., Сурин А. В. и Молчанова О. П., Фатхутдинов Р. А. и др., второй — Аньшин В. М., Гринев В. Ф., Друкер П., Румянцев А. А., Хотяшева О. М., Цветков А. Н., Шумперт Й и др. Как видно, ученых, которые считают, что инновация — это, прежде всего, результат несколько больше. Такая же точка зрения указывается в методическом документе — «Руководстве Осло», которое принято странами Организацией экономического сотрудничества и развития.

2. Информация о расходах по научно-исследовательским, опытно-конструкторским и технологическим работам отражается в бухгалтерском учете в качестве вложений во внеоборотные активы.

Аналитический учет расходов по научно-исследовательским, опытно-конструкторским и технологическим работам ведется обособленно по видам работ, договорам (заказам).

Единицей бухгалтерского учета расходов по научно-исследовательским, опытно-конструкторским и технологическим работам является инвентарный объект — совокупность расходов по выполненной работе, результаты которой самостоятельно используются в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации.

Расходы по научно-исследовательским, опытно-конструкторским и технологическим работам признаются в бухгалтерском учете при наличии следующих условий:

- • сумма расхода может быть определена и подтверждена;

- • имеется документальное подтверждение выполнения работ (акт приемки выполненных работ и т. п.);

- • использование результатов работ для производственных и (или) управленческих нужд приведет к получению будущих экономических выгод (дохода);

- • использование результатов научно-исследовательских, опытно-конструкторских и технологических работ может быть продемонстрировано.

В состав расходов при выполнении научно-исследовательских, опытно-конструкторских и технологических работ включаются:

- • стоимость материально-производственных запасов и услуг сторонних организаций и лиц, используемых при выполнении указанных работ;

- • затраты на заработную плату и другие выплаты работникам, непосредственно занятым при выполнении указанных работ по трудовому договору;

- • отчисления на социальные нужды (в т.ч. единый социальный налог);

- • стоимость спецоборудования и специальной оснастки, предназначенных для использования в качестве объектов испытаний и исследований;

- • амортизация объектов основных средств и нематериальных активов, используемых при выполнении указанных работ;

- • затраты на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других объектов основных средств и иного имущества;

- • прочие расходы, непосредственно связанные с выполнением научно-исследовательских, опытно-конструкторских и технологических работ, включая расходы по проведению испытаний.

Списание расходов по каждой выполненной научно-исследовательской, опытно-конструкторской, технологической работе производится одним из следующих способов:

- • линейный способ;

- • способ списания расходов пропорционально объему продукции (работ, услуг).

- 3. По мере усложнения бизнеса и изменяющегося окружения (социального, экономического, технологического и политического) ставится под сомнение, сможет ли любая фирма выжить, просто продолжая делать то, что делали всегда.

Если фирма желает заработать удовлетворительный уровень дохода в будущем, она должна планировать свой курс действий на более длительный период.

Долгосрочное планирование является деятельностью, которая направлена на поиск направлений, в которых фирма должна двигаться в будущем. Задачи представляют собой простые утверждения того, что фирма желает достигнуть. Традиционно предполагалось, что все фирмы были заинтересованы только в увеличении дохода (или благосостояния своих акционеров). В наши дни признано, что для многих фирм прибыль является важной задачей, но не единственной, а одной из многих других задач.

Фирмам могут быть предложены различные задачи, и каждая отдельная компания будет принимать свои собственные решения. В целях долгосрочного планирования важно, чтобы выбранные задачи могли быть определены количественно, и их осуществление было бы спланировано согласно определенному временному графику. С точки зрения корпоративного планирования такие утверждения, как максимизация дохода и увеличение объема продаж не принесут много пользы. Более полезно использовать, например следующие утверждения:

- (а) достичь роста прибыли на акцию на 5% в течение следующих 10 лет;

- (b) достичь уровня товарооборота в размере 100 000 000 тенге в течение шести лет;

- © запускать в производство, по крайней мере, два новых продукта в год.

Некоторые задачи будет трудно определить количественно (например, довольство работников), но если не будет предприниматься никаких попыток, то не будет установлено никаких стандартов, которые можно будет сравнивать с фактическими показателями деятельности.

Главной характеристикой решений о капиталовложениях на длительный период является время. Решения о капиталовложениях рассчитаны на длительный период между осуществлением инвестиционных затрат и окупаемости инвестиций. Решение о капиталовложениях касаются инвестиций в машины, оборудования, опытные разработки, внедрение новых видов продукции (услуг), программы модернизации и т. д.

Инвестиционные решения следует рассматривать через призму финансовых критериев, также и с точки зрения вписываемости в ряд других предполагаемых или осуществляемых инвестиционных проектов. До проведения анализа требуется оценить необходимость инвестиции в контексте стратегических целей организации. Прогнозирование денежных поступлений — сложная задача, а в планировании финансовых вложений эта проблема встает особенно остро. Это обусловлено тем, что анализ проводиться, как правило, не по одному или двум годам, а по пяти, десяти и даже двадцати годам. Поэтому лица, применяющие решения, должны учитывать влияние колебаний оценок на принимаемые решения.

Методы анализа капиталовложений. Капиталовложения оцениваются 4 методами:

- • Чистая приведенная стоимость (NPV) — это приведенная стоимость чистых поступлений денежной наличности минус первоначальные инвестиционные затраты по программе капиталовложений. Проект считается приемлемым, если его чистая приведенная стоимость положительна, если же она отрицательна, проект следует отклонить. При сравнении двух или более взаимоисключающих проектов следует отдать предпочтение варианту с наибольшей чистой приведенной стоимостью.

- • Внутренний коэффициент окупаемости — точная ставка процента, полученного от инвестиции в течение их срока (дисконтированная норма дохода). Расчет внутреннего коэффициента окупаемости капиталовложений (IRR) является одним из методов, используемых при принятии решений о капиталовложениях, когда принимается во внимание временная стоимость денег. Внутренний коэффициент окупаемости (внутренняя ставка дохода) представляет собой точную ставку процента, полученного от инвестиций в течение их срока. Этот показатель иногда называется дисконтированной нормой дохода. Иными словами, это ставка дисконта, при которой NPV капиталовложений будет равен нулю. Так как, при использовании процентной ставки равной IRR, чистая приведенная стоимость равна нулю, то тогда дисконтированные потоки денежных средств равны дисконтированным оттокам.

Расчет IRR (внутренний коэффициент окупаемости капиталовложения).

IRR = A + х (B-A), где, А — более низкая ставка дисконтирования В — более высокая ставка дисконтирования.

N — чистая приведенная стоимость Учетный коэффициент окупаемости — деление среднего ежегодного дохода проекта на средние затраты по вложению в проект. Среднегодовой чистый доход включает в себя только разницу в дополнительных доходах и расходах по капиталовложениям. В состав дополнительных расходов включают или чистую стоимость инвестиций, или совокупные амортизационные отчисления. Средняя величина инвестиций зависит от метода начисления амортизации (равномерное, производственное, ускоренное). Заметим, что метод интерполяции дает только прилагательное значение внутреннего коэффициента окупаемости. Чем больше расстояние между любыми двумя точками, имеющими положительную и отрицательную NPV, тем менее точным будет подсчет внутреннего коэффициента окупаемости. Метод проб и ошибок весьма трудоемок при выполнении расчетов вручную, но электронные таблицы позволяют его упростить, поскольку обычно они содержат встроенную функцию вычисления IRR. Итак, правило принятия решения IRR следующее: если внутренний коэффициент окупаемости больше процентной ставки ® на капитал, инвестиция считается доходной и дает положительную приведенную стоимость. И наоборот, если внутренний коэффициент окупаемости меньше процентной ставки, капиталовложение невыгодно и его результатом будет отрицательная NPV.

Учетный коэффициент окупаемости (бухгалтерская рентабельность) или эта есть расчетная норма дохода на инвестиции. Данный критерий устанавливает связь между чистым доходом и капиталом, в который необходимо инвестировать для получения этого чистого дохода. Учетный коэффициент окупаемости можно рассчитать по формуле:

= Среднегодовой чистый доход Средняя величина капитального вложения Среднегодовой чистый доход представляет собой частное от деления совокупного чистого дохода, которого дадут вложения в течение ожидаемого срока, на продолжительность этого срока в годах. Полученный коэффициент окупаемости сравнивают с прогнозируемым чистым доходом, который, в свою очередь, определяется исходя из стоимости капитала для предприятий. Если расчетная норма чистого дохода превышает прогнозируемую, инвестиции в финансовом отношении оправданны, в противном случае проект следует отклонить.

Средняя величина капитальных вложений, используемая в вычислении, зависит от метода начисления амортизации. Если начисление амортизации равномерное, то предполагается, что стоимость капитальных вложений будет уменьшаться равномерно с течением времени. Средняя величина капитальных вложений при этом равна половине суммы первоначальных инвестиционных затрат плюс половина ликвидационной стоимости в конце срока проекта. Однако, учетный коэффициент окупаемости имеет серьезный недостаток: при его применении игнорируется временная стоимость денег.

• Период окупаемости — это период времени (обычно в годах), за которой сумма денежных поступлений по инвестиционному проекту достигнет величины первоначальных затрат. Если поступления наличных денег от вложенного капитала постоянны каждый год, то период окупаемости может быть вычислен делением совокупных первоначальных денежных затрат на сумму ожидаемых доходов. Если доходы из года в год не постоянны, то период окупаемости определяют суммированием поступлений денежной наличности, ожидаемой в течение ряда лет, до тех пор, пока полученная общая сумма не станет равна первоначальным затратам. Если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет — отвергается.

Недостатком периода окупаемости является то, что этот метод не учитывает стоимости денег во времени, все денежные потоки считаются возникающими в один и тот же момент времени. Это говорит о том, что будущие поступления денежной наличности нельзя обоснованно сравнивать с первоначальными затратами до тех пор, пока будущие поступления не будут дисконтированы для вычисления их приведенной стоимости. Следующим недостатком периода окупаемости является то, что чистые денежные потоки после срока окупаемости, по сути, выпадают из анализа. Это означает, что проект может быть принят только потому, что дает значительные денежные поступления в первые годы (и, следовательно, быстро окупаемые), но он может оказаться не особенно выгодным в целом, в течение всего его срока жизни.

Достоинства периода окупаемости — наглядность и простата в расчете. Далее, величина срока окупаемости может быть существенной для предприятий, испытывающих затруднения с наличием денег (проблемы ликвидности). В подобных обстоятельствах бывает необходимо, чтобы капиталовложения окупались за короткий период, быстро создавали дополнительные денежные поступления, помогая тем самым повысить ликвидность.

Метод срока окупаемости должен применяться совместно с методом чистой приведенной стоимости, причем потоки денежной наличности должны быть предварительно дисконтированы и лишь, потом использованы для расчетов периода окупаемости.

Обычно инфляция искажает результаты анализа эффективности долгосрочных инвестиций. Основная причина здесь кроется в том, что амортизационные отчисления базируются на первоначальной стоимости объекта, а не его стоимости при замене. По мере того, как доход растет вместе с инфляцией, большая часть его облагается налогами, в результате чего реальные денежные потоки отстают от инфляции. Чтобы проиллюстрировать это, рассмотрим инвестиционное предложение стоимостью 24 000 долл., предполагая, что нет инфляции, амортизация начисляется равномерно на протяжении 4 лет и уровень налогообложения 50%. Ожидается, что при принятии предложения будут иметь место следующие денежные потоки, (долл.):

год. | экономия. | амортизация. | налоги. | денежный поток после налогообложения. |

10 000. | 6 000. | 2 000. | 8 000. | |

10 000. | 6 000. | 2 000. | 8 000. | |

10 000. | 6 000. | 2 000. | 8 000. | |

10 000. | 6 000. | 2 000. | 8 000. |

Амортизацию вычитают из накоплений с тем, чтобы получить налогооблагаемую базу для ставки 50%. Если нет инфляции, то амортизационные отчисления представляют собой «стоимость» замещения инвестиций после того, как они «износятся». Поскольку номинальный доход, который облагается налогом, есть реальный доход, последний столбец представляет собой реальные денежные потоки после налогообложения. Внутренняя норма прибыли, которая уравнивает текущую стоимость денежных притоков с издержками проекта, составляет 12,6%.

Рассмотрим теперь ситуацию, когда присутствует инфляция, уровень которой составляет 1% в год, и ожидается, что денежные накопления будут расти вместе с инфляцией теми же темпами. Денежные потоки после уплаты налогов становятся следующими, (долл.):

год. | экономия. | амортизация. | налоги. | денежный поток после налогообложения. |

10 700. | 6 000. | 2 350. | 8 350. | |

11 449. | 6 000. | 2 725. | 8 724. | |

12 250. | 6 000. | 2 125. | 9 125. | |

13 108. | 6 000. | 3 554. | 9 554. |

Хотя по абсолютной величине эти потоки больше, чем рассматривавшиеся ранее, они должны быть продефлированы на уровень инфляции, если мы хотим найти реальную, а не номинальную норму прибыли. Следовательно, последний столбец будет таким:

год. | ||||

Реальный денежный поток после налогообложения, долл. |

Как видно из таблицы, реальные денежные потоки после налогообложения уступают приведенным выше, и они устойчиво уменьшаются с течением времени. Причина в том, что амортизационные отчисления не изменяются в зависимости от инфляции, поэтому все возрастающая часть налоговой экономии становится объектом налогообложения. Поскольку налоги растут быстрее инфляции, реальные денежные потоки после налогообложения должны уменьшаться. Внутренняя норма прибыли, основанная на величинах реальных денежных потоков после налогообложения, составляет 9,9% в отличие от 12,6% при отсутствии инфляции.

Следовательно, инфляция приводит к снижению реальной нормы прибыли. Значит, влияние побудительных мотивов к инвестированию ослабевает. Хотя ускоренный метод амортизации улучшает ситуацию с денежными потоками, и для него выполняются прежние неблагоприятные сравнения. В условиях инфляции побудительные мотивы к инвестированию отсутствуют, поскольку инвестированные средства, как оказывается, имеют меньшую стоимость, чем при отсутствии инфляции. Отсюда следует, что фирмы будут искать возможности инвестирования с быстрой окупаемостью, а данная отрасль станет менее капиталоемкой.

При расчете величин денежных потоков каждая компания должна принимать во внимание ожидаемый уровень инфляции. Часто наблюдается тенденция предполагать, что уровни цен неизменны на протяжении всего срока реализации проекта. Зачастую это предположение делают из-за недостатка информации, и объемы денежных потоков в будущем рассчитывают на базе существующих цен. Однако здесь возникает изменение в процессе выбора: необходимая норма прибыли на проект обычно основана на текущей стоимости капитала, которая в свою очередь включает премию, связанную с инфляционными ожиданиями.

Представим ситуацию, в которой ставка отсечения проекта равна необходимой норме прибыли как для инвесторов, так и для кредиторов. Существует общее согласие относительно того, что инфляция оказывает влияние на стоимость ценных бумаг. Эта зависимость далека от простой и нестабильна во времени. Ключевой момент в этих рассуждениях состоит в том, что если в соответствии с критерием приемлемости, а именно, необходимой нормой прибыли, имеет место премия, связанная с инфляционными ожиданиями, то рассчитанные величины денежных потоков тоже должны отражать инфляцию. Инфляция влияет на эти потоки по-разному. Если у компании денежный приток от реализации продукции, то величина этого потока зависит от ожидаемых цен. Что касается денежных оттоков, то инфляция оказывает воздействие как на ожидаемый уровень заработной платы, так и ожидаемые материальные затраты. Заметим, что будущая инфляция не влияет на амортизационные отчисления по существующим активам. Объем этих отчислений известен со всей определенностью уже после приобретения активов. Влияние инфляционных ожиданий на денежные притоки и оттоки изменяется в зависимости от сущности проекта. В некоторых случаях денежные притоки увеличиваются за счет роста цен и растут быстрее денежных оттоков; в других случаях имеет место обратное явление. Независимо от характеристик этой зависимости она служит важной частью оценки денежных потоков. В противном случае возникают изменения, описанные выше.

Иллюстрация инфляционных изменений. Рассматривается проект стоимостью 100 000 дол. в момент 0, который, как ожидается будет обеспечивать денежные поступления на протяжении следующих 5 лет. Объем равномерных амортизационных отчислений составляет 20 000 дол. в год, а уровень налогообложения корпорации равен 50%. Величины денежных потоков рассчитаны в соответствии с уровнем цен в момент 0; влияние инфляции на эти цены не учитывается. Расчет денежных потоков по этому проекту следующий (долл.) :

период. | |||||

Ожидаемый денежный приток,. | 30 000. | 40 000. | 50 000. | 50 000. | 30 000. |

Ожидаемый денежный отток, Ot | 10 000. | 10 000. | 10 000. | 10 000. | 10 000. |

20 000. | 30 000. | 40 000. | 40 000. | 20 000. | |

Умножить (1-ставка налогообложения). | 0,50. | 0,50. | 0,50. | 0,50. | 0,50. |

10 000. | 15 000. | 20 000. | 20 000. | 10 000. | |

Амортизация х ставка налогообложения. | 10 000. | 10 000. | 10 000. | 10 000. | 10 000. |

Чистый денежный поток. | 20 000. | 25 000. | 30 000. | 30 000. | 20 000. |

Если необходимая норма прибыли по этому проекту равна 14%, то чистая текущая стоимость проекта составит -14 821 дол. Поскольку это значение отрицательно, проект будет отвергнут.

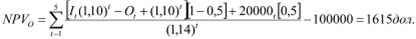

Изменение в результатах происходит из-за того, что ставка дисконтирования включает элемент, обусловленный инфляционными ожиданиями, а расчет денежных потоков — нет. Предположим, что существующий уровень инфляции, измеряемый изменением индекса цен, составляет 10%, и ожидается, что этот уровень сохранится на ближайшие 5 лет. Если ожидается, что и притоки, и оттоки капитала будут увеличиваться такими же тем ними, чистая текущая стоимость проекта составит:

It — приток средств в году t;

Ot — отток средств в году t,.

20 000 долл. — годовой объем амортизации, начисленной в момент t, который, будучи умноженным на ставку налогообложения, дает денежную экономию от налогового прикрытия.

Поскольку в настоящий момент чистая текущая стоимость проекта положительна, проект будет принят, хотя ранее он был отвергнут фирмой. Отказ от него в результате поведения денежного потока в соответствии с методом показанным выше, приводит к издержкам упущенных возможностей для акционеров, поскольку проект обеспечивает несколько более высокую, чем необходимая, прибыль для инвесторов.

Этот пример служит для иллюстрации необходимости четко учитывать ожидаемую инфляцию при расчете величин денежных потоков. Слишком часто просматривается тенденция не учитывать влияние инфляции на потоки капитала. Но поскольку ожидаемый уровень инфляции является одной из составляющих необходимой нормы прибыли, если его не принимать во внимание при расчете величин денежных потоков, будет искажена оценка проекта, и капитал в свою очередь будет распределен не оптимально.

Сопоставлять можно только сопоставимые вещи. Если используется номинальная необходимая норма прибыли, как это обычно и бывает, то нужно рассматривать номинальные денежные потоки с учетом ожидаемого уровня инфляции. Если используется реальная норма прибыли, то для потоков капитала не следует делать поправку на инфляцию. Этот принцип соответствия очень важен, что и было продемонстрировано в нашем примере. Влияние инфляции на капиталовложения описывается в других источниках, однако последовательность предположений — важный урок, который необходимо усвоить уже сейчас.