Банковская система РФ. Коммуникационные задачи организаций банковской сферы и методы их решения

Аудитория банков, представленная физическими лицами, неоднородна. Экономически активное население России можно разделить на три основные группы: Low Mass, Mass, Upper Mass (см. Рис.1) Зибарев И. Сегментация как подход к формированию стратегии банка // Home Credit Bank Presentations. URL: https://goo.gl/d4j6Pn. Ноябрь 2013 (Дата обращения: 17.04.2017). К категории Low Mass относятся экономически… Читать ещё >

Банковская система РФ. Коммуникационные задачи организаций банковской сферы и методы их решения (реферат, курсовая, диплом, контрольная)

Банковская сфера в России представляет собой совокупность банков, небанковских организаций, банковской инфраструктуры, функционирование и взаимодействие которых регулируется на основании федерального закона от 7 июля 1995 года № 395−1 «О банках и банковской деятельности». Современная банковская система Российской Федерации представляет собой двухуровневую структуру, состоящую из Центрального банка РФ и кредитных организаций (к ним относятся коммерческие банки, региональные филиалы банков, представительства, внутренние структурные подразделения, небанковские кредитные организации, учреждения банковской инфраструктуры). Все элементы банковской системы функционируют в рамках единого финансово-кредитного механизма, в котором ЦБ РФ выполняет роль регулятора. К небанковским кредитным единицам, входящим в состав банковской системы РФ, относятся расчетные, платежные и небанковские депозитно-кредитные организации. По данным статистики Центрального банка Российской Федерации, на 1 апреля 2017 года в России зарегистрировано 607 кредитных организацийСведения о количестве действующих кредитных организаций и их филиалов в территориальном разрезе по состоянию на 01.04.2017 [Электронный ресурс] // Официальный сайт ЦБ РФ. URL: http://www.cbr.ru/statistics/print.aspx?file=bank_system/cr_inst_branch_10 417.htm&pid=lic&sid=itm_3982. 01.04.2017. (Дата обращения: 15.04.2017), общая сумма операций, совершенных через платежную систему Банка России за 2016 год составила 1 340 034,2 млрд рублей Структура переводов денежных средств, осуществленных через платежную систему Банка России [Электронный ресурс] // Официальный сайт ЦБ РФ. URL: http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet004.htm&pid=psrf&sid=ITM_63 138. 01.04.2017. (Дата обращения: 15.04.2017).

Банковская деятельность является разновидностью предпринимательской деятельности, так как ее деятельность направлена, в первую очередь, на получение финансовой прибыли. Сегодня компании банковской сферы представляют свои услуги на рынке под тем или иным брендом, а следовательно, к бизнес-задачам банка добавляются, так называемые, имиджевые цели и коммуникационные задачи бренда компании. К бизнес-целям банковской организации можно отнести следующие:

- — Получение прибыли, а также ее максимизация

- — Достижение определенного положения на рынке, конкретной позиции относительно конкурентов

- — Поддержание ликвидности банковской организации (постоянное обеспечение возможности рассчитываться по банковским обязательствам: проценты от вкладов, кредитование, выплата дивидендов)

- — Достижение и поддержание роста курса акций банка на национальном и/или мировом рынке

- — Формирование уникального торгового предложения, качественно отличающего компанию от конкурентов

Коммерческие цели банка характеризуются наличием конкретных KPIs (Key Performance Indicators — ключевые показатели эффективности) и формулируются в соответствии с принципом SMART, используемом в менеджменте и проектном управлении, где:

S — Specific (Конкретный).

M — Measurable (Измеримый).

A — Attainable, Achievable (Достижимый).

R — Relevant (Актуальный).

T — Time-bound (Ограниченный во времени) Однако в условиях ужесточения конкуренции на рынке банковских услуг и унификации банковских предложений успешная деятельность организации зависит от выбранной стратегии развития, ряда имиджевых факторов, грамотного бренд-менеджмента. Выбор стратегии базируется на выбранных миссии и бизнес-целях банка, на результатах стратегического и конкурентного анализа. На основе мониторинга внутренней и внешней среды (Например, SWOT-анализа) банк выбирает основное направление своей коммуникации, свою целевую аудиторию, формулирует ценность бренда для своих клиентов, определяет позиционирование бренда своей компании на рынке. Таким образом, компания определяет для себя ключевые имиджевые задачи, к которым можно отнести следующие:

- — Повышение лояльности к бренду банка, формирование имиджа надежной и стабильной организации

- — Поддержание коммуникации с клиентом, получение обратной связи с целью последующего анализа отзывов и совершенствования качества услуг

- — Формирование имиджа социально ответственной компании, например, путем участия в благотворительных акциях

- — Намеренное акцентирование внимания на честности и прозрачности условий оказания банковских услуг, формирование имиджа банка «без обмана»

Исследование корпоративного имиджа (C. Heerden и G. Puth, 2007) Heerden C., Puth G. Factors that determine the corporate image of South African banking institutions: an exploratory investigation [Электронный ресурс] // International Journal of Bank Marketing. URL: http://www.emeraldinsight.com/doi/abs/10.1108/2 652 329 510 082 979. (Дата обращения: 15.04.2017) позволило определить четыре основных фактора успешности имиджа банка:

- 1. Динамизм: банк должен определяться потенциальными и реальными клиентами как быстро растущий, активный, модернизированный, динамичный, гибкий;

- 2. Стабильность/платежеспособность: банк должен вызывать доверие, быть открытым, честным, надежным

- 3. Обслуживание клиентов: обеспечение высокого уровня сервиса

- 4. Визуальная идентичность: должен обладать уникальной визуальной айдентикой, обеспечивающей имиджевую индивидуальность, узнаваемость.

Основным продуктом, который предлагают компании банковского сектора, является финансовая услуга. При стратегическом планировании банки стараются делать акцент на преимуществах использования конкретной услуги (или пакета услуг), подчеркивая её специфику и отличие собственного предложения от предложений конкурентов. Тем не менее, российский рынок банковских услуг характеризуется высоким уровнем конкуренции. Кроме того, регулирование со стороны государства и сложившиеся условия рынка не позволяют банкам существенно менять специфику продуктов, поэтому пакеты услуг у различных компаний имеют аналогичные характеристики, существенно не отличаясь от конкурентных предложений. Эксперты компании «Юникредитбанк» в интервью изданию «Континент Сибирь» пояснили: «Услуги у всех банков практически одинаковы, отличаются деталями, но не все клиенты эти детали хорошо понимают, поэтому при продвижении банковских продуктов и услуг следует доносить информацию для клиентов максимально просто и понятно. По нашему опыту, хорошо работает либо постоянная коммуникация в нескольких каналах, как минимум в трех, либо очень интересный и удачный креатив с точным попаданием в целевую аудиторию» Недозрелов А. Финансовый рынок: как «банковать» в кризис? [Электронный ресурс] // Континент Сибирь. URL: http://www.ksonline.ru/227 376/finansovyj-rynok-kak-bankovat-v-krizis/. 23.05.2016. (Дата обращения: 17.03.2017).

Отсутствие уникального (по объективным показателям) торгового предложения вызывает необходимость искать особые пути к построению коммуникации, а также повышать эффективность кампании за счет целенаправленного воздействия на отдельные аудитории, при этом придерживаясь единой коммуникационной стратегии. Именно интегрированные маркетинговые коммуникации стали этим комплексным методом, применяемым сегодня на многих рынках, в том числе на рынке банковских услуг.

Согласно определению, сформулированному американским ученым Крисом М. Блутом (Chris M. Bluth), интегрированные коммуникации — это стратегический подход, который позволяет координировать все элементы коммуникации с важными для организации целевыми группами; целью ИМК является улучшение бренда, репутации и прибыльности компании. К. Блут также отмечает, что при интегрированном маркетинговом подходе используются современные тенденции, а ключевую роль играет стратегический менеджмент, необходимый для формулирования маркетинговых и имиджевых целей, а также для приобретения конкурентного преимущества Душкина М. Р. PR и продвижение в маркетинге. — Спб.: Издательский дом «Питер», 2010. — 571 c. .

При реализации интегрированной коммуникационной кампании все элементы комплекса маркетинга (речь идет о расширенной модели Marketing Mix, которая помимо ключевых 4 понятий — product, price, place, promotion — содержит такие элементы, как people, planning, presentation и т. д.) должны быть объединены одной концепцией, соответствовать единой коммуникационной стратегии и выражать миссию бренда банковской организации. В таком случае, результатом проведения подобной кампании станет не только более эффективное расходование рекламного бюджета, но и, при грамотном комплексном планировании, взаимная интеграция всех элементов комплекса маркетинга позволит достичь эффекта синергии. Принцип синергетического эффекта интегрированной кампании заключается в том, что совместное использование нескольких коммуникационных инструментов дают в сумме больший эффект, чем отдельное применение каждого из них. Для компаний банковской сферы интегрированные маркетинговые коммуникации также предоставляют возможность донести ключевые сообщения сразу до нескольких целевых аудиторий, сформировать единую концепцию бренда как для частных, так и для корпоративных клиентов, несмотря на то, что сами сообщения для этих групп различаются в зависимости от потребностей и поведенческих особенностей клиентов.

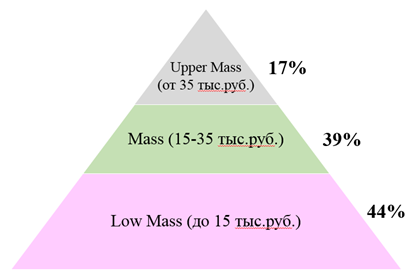

Аудитория банков, представленная физическими лицами, неоднородна. Экономически активное население России можно разделить на три основные группы: Low Mass, Mass, Upper Mass (см. Рис.1) Зибарев И. Сегментация как подход к формированию стратегии банка [Электронный ресурс] // Home Credit Bank Presentations. URL: https://goo.gl/d4j6Pn. Ноябрь 2013 (Дата обращения: 17.04.2017). К категории Low Mass относятся экономически активные граждане, чей доход не превышает 15 тысяч рублей в месяц. По данным Росстата, численность населения, относящегося к данному сегменту, составляет приблизительно 33 млн человек. В Mass-сегмент входят россияне, имеющие официальный ежемесячный доход от 15 до 35 тыс. рублей (всего 29 млн. человек). Категория Upper Mass — это совокупность граждан с уровнем дохода от 35 тысяч рублей и выше, их доля в общей численности экономически активного населения составляет 18% - 13,2 млн человек.

Рис. 1 Структура экономически активного населения России. Росстат, 2013

Основываясь на представленных данных, эксперты компании Home Credit Bank провели сегментацию клиентов банка (только физические лица), выделив по мимо уровня дохода ряд дополнительных критериев и определив ключевые особенности финансового поведения представителей отдельных сегментов. Категория Low Mass + Mass — это клиенты, проживающие преимущественно в небольших городах, имеющие низкий уровень финансовой грамотности. Они чаще расплачиваются наличными, нежели картой, не имеют сбережений и берут кредиты на покупку товаров повседневного спроса. Основные требования таких клиентов к банковскому обслуживания:

- — Быстрое обслуживание в отделениях;

- — Прозрачность и ясность кредитных условий, простота получения займов;

- — Удобство погашения кредитов;

- — Возможность совершения денежных переводов, в том числе, международных.

Клиенты сегмента Upper Mass, согласно данной категоризации, имеют более высокий уровень финансовой грамотности, чем Low Mass + Mass. Их доход в месяц — от 35 до 100 тысяч рублей; кроме того, такие клиенты имеют сбережения и вклады до 1 миллиона рублей. Клиенты данной категории существенную долю покупок совершают транзакционным путем, т. е. при помощи кредитных и дебетовых карт, на крупные покупки расходуют накопления или берут кредит. Upper Mass потребители бережно относятся к финансам, стремятся их преумножить, а поэтому для них важно:

- — Наличие бонусов и программ лояльности в банке;

- — Возможность брать в кредит крупные суммы, наличие гибкой системы процентных ставок;

- — Выгодная стоимость обслуживания, минимальные комиссионные издержки;

- — Быстрое и комфортное обслуживание, доступность услуг круглосуточно.

Третья категория банковских клиентов — Affluent Mass — представлена лицами, имеющими высокий уровень дохода (от 100 тыс. в месяц), источниками которого помимо заработной платы являются дивиденды, проценты по депозитам, валютные операции. Такие клиенты нацелены на долгосрочные отношения с банком, пользуются широким спектром банковских услуг. Обычно представители данного сегмента являются привилегированными клиентами, пользуются преимуществами VIP-сервисов банков и предъявляют повышенные требования к эффективности, качеству и оперативности обслуживания, а также персонализации услуг.

Проблема выстраивания коммуникационной стратегии для компаний банковского сектора заключается в том, что каждый из описанных выше сегментов требует особенного подхода, однако при различных ключевых сообщениях необходимо сохранять единую концепцию бренда. Именно поэтому в современных условиях рынка банки выстраивают коммуникацию с потребителем посредством реализации интегрированных маркетинговых кампаний. коммуникация банк клиент мессенджер Специфика продвижения банковских продуктов, по мнению управляющего партнера агентства InMar Relations Владимира Косых, заключается в том, что банки должны продавать фактически два противоположных по сути продукта — кредиты и вклады. На рынке физических лиц потребители этих двух продуктов, с точки зрения эксперта, практически не пересекаются друг с другом: «Одни предпочитают копить деньги, другие тратить. С одной стороны, финансовые услуги — рынок, на котором велика роль доверия к бренду — его репутация. С другой — сравнивать предложения на этом рынке очень просто: это буквально 2−3 четких количественных показателя, т. е. велика роль ценовой конкуренции». Также Владимир Косых отмечает, что банки, по его наблюдениям, сокращают бюджеты на коммуникации. «Часть банков закрывается, и для оставшихся на рынке игроков важно привлечь клиентов закрытых банков к себе на обслуживание. Но для этого обычно используются личные коммуникации. По моим наблюдениям, возрастает доля каналов коммуникаций, позволяющих четко таргетировать аудиторию и/или вообще обратиться персонально. В первую очередь это Интернет, SMM, и директ-маркетинг — личные коммуникации через Интернет и соцсети. Увеличивается доля рекламы с „прозрачным“ ROI (показатель окупаемости инвестиций), а это „продуктовая“ реклама — продвижение конкретных финансовых продуктов», — отмечает эксперт Недозрелов А. Финансовый рынок: как «банковать» в кризис? [Электронный ресурс] // Континент Сибирь. URL: http://www.ksonline.ru/227 376/finansovyj-rynok-kak-bankovat-v-krizis/. 23.05.2016. (Дата обращения: 17.04.2017).

Двойное направление коммуникаций компаний банковой сферы отмечает и исполнительный директор брендингового агентства KIAN Анна Литвинцева: «Маркетинговая активность любого банковского бренда обычно строится в двух ключевых направлениях: построение бренда банка и работа с продвижением отдельных услуг или сервисов. Что касается продвижения основного бренда, здесь на первый план выходят имиджевые каналы, так как одними из ключевых и наиболее значимых для потребителей характеристик банковского бренда являются его надежность, устойчивость и величина», — делится своими наблюдениями и выводами Анна Литвинцева.

Однако при продвижении конкретных товаров и услуг, выбор каналов и инструментов коммуникации зависит в большей степени от целевой аудитории конкретного продукта. Эксперт объясняет: «Потребители кредитов — это обычно более молодая аудитория, при работе с которой очень эффективны digital-каналы и социальные сети. Аудитория банковских вкладов — взрослая и состоятельная, для работы с ней привлекаются более статусные каналы.» Одним из наиболее эффективных со всех точек зрения инструментом продвижения банковских услуг, по мнению Анны Литвинцевой, является работа с собственной базой контактов (звонки, smsи email-рассылка), то есть, удержание имеющихся клиентов. По словам эксперта, около 50% всех продаж компаний банковского сектора приходится именно на этот канал.

Таким образом, особенностью продвижения бренда на рынке банковских услуг является двунаправленность коммуникации компания — клиент: с одной стороны, банку необходимо формулировать сообщения, направленные на частных лиц, но при этом им должны соответствовать элементы кампании, нацеленные на корпоративных клиентов, так как они находятся в рамках единой коммуникационной стратегии банка. При разработке коммуникационной маркетинговой кампании, банковским организациям важно учитывать неоднородность аудитории по социально-демографическим, географическим, поведенческим критериям, и, что самое главное, уровню дохода (отношение к сегментам Low, Mass и т. д.), так как, по мнению экспертов, именно этот критерий определяет поведение клиента на рынке банковских услуг, его покупательскую корзину, перечень сервисов, которые он использует, и предъявляемых им требований к банку, а следовательно — способ коммуникации для более эффективного воздействия на этого клиента. Двойственный характер коммуникации определяется также тем фактом, что компании банковского сектора продвигают, во-первых, свои услуги, пакеты предложений, а во-вторых, их промо-активность направлена на построение бренда банка, формирование и поддержание имиджа. Данную проблему построения коммуникации с клиентами банки решают посредством интегрированного маркетингового подхода, неотъемлемой частью которого сегодня является мобильный банкинг.