Анализ финансовых показателей деятельности банка

Коэффициент достаточности собственных средств (капитала) коммерческого банка определяется как отношение собственных средств (капитала) коммерческого банка к суммарному объему активов, взвешенных с учетом риска, за вычетом суммы созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам 2 — 4 групп риска. Минимально допустимое значение коэффициента устанавливается… Читать ещё >

Анализ финансовых показателей деятельности банка (реферат, курсовая, диплом, контрольная)

В данном разделе использовался метод статистического анализа динамики показателей, который позволяет оценить изменение анализируемых показателей в период 2008;2012 гг. в абсолютном и относительном значении.

В течение периода с 2008 по 2012 гг. КБ «Уралсиб» динамично развивался и достиг увеличения следующих показателей:

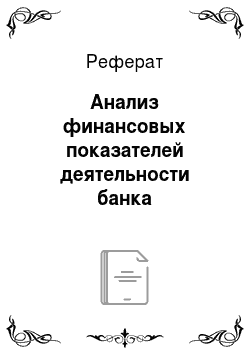

— собственного капитала с 86 744 тыс. руб. до 174 470 тыс. руб. (в 2 раза);

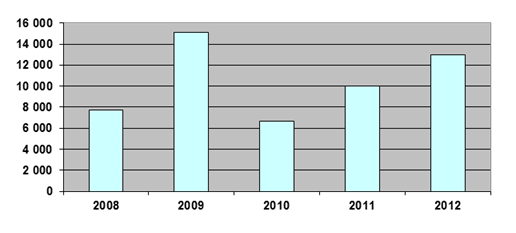

Рис. 1 — Динамика собственного капитала КБ «Уралсиб» тыс. руб.

Предпосылкой к этому стало увеличение объемов приносящих доход активов и успешно проведенные эмиссии акций, что позволило банку увеличить размер прибыли, получаемой от использования собственных средств;

- — уставного капитала с 55 000 тыс. руб. до 125 000 тыс. руб. (в 2,3 раза);

- — денежных средств и счета кредитной организации в ЦБ РФ с 68 435 тыс. руб. до 134 117 тыс. руб. (1,95 раза);

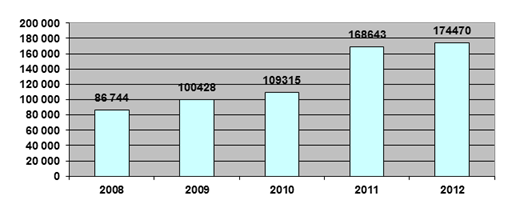

- — активы выросли с 259 183 тыс. руб. до 1 220 540 тыс. руб., в 4,7 раза.

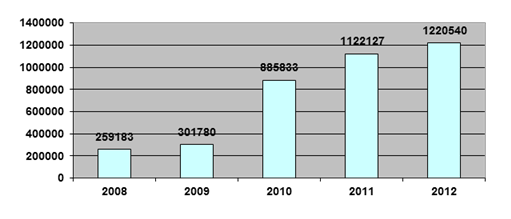

- — основные средства увеличились с 31 164 тыс. руб. до 103 250 тыс. руб. (в 3,3 раза).

Рис. 2 — Динамика активов КБ «Уралсиб», тыс. руб.

Рис. 3. Динамика основных средств КБ «Уралсиб», тыс. руб.

К основным средствам относят: землю, вложения в сооружение (строительство), создание (изготовление) и приобретение основных средств и нематериальных активов; имущество, полученное в финансовую аренду (лизинг), если по условиям договора финансовой аренды (лизинга) оно учитывается на балансе лизингополучателя; нематериальные активы и материальные запасы.

Динамика экономического развития КБ «Уралсиб» в период с 2008 г. по 2012 г. представлена ниже. Рассмотрим подробнее динамику этих и других показателей отражающих экономическое развитие КБ «Уралсиб».

Рис. 4 — Динамика прибыли КБ «Уралсиб», тыс. руб.

В течение периода с 2008 г. по 2012 г. динамика полученной прибыли анализируемого коммерческого банка имеет непостоянную динамику, что характеризует деятельность коммерческого банка как неустойчивую. Например, на конец 2008 г. прибыль составила 7 739 тыс. руб.; на конец 2009 г. — 15 139 тыс. руб.; на конец 2010 г. — 6 334 тыс. руб.; на конец 2011 г. — 9 997 тыс. руб.; на конец 2012 г. — 12 967 тыс. руб.

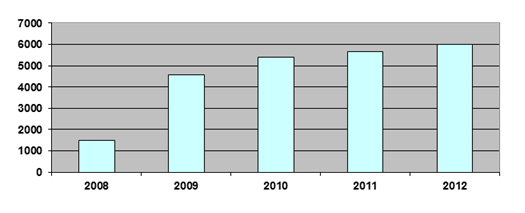

Также нет постоянной динамики эксплуатационных расходов. Согласно финансовой отчетности в 2008 г. расходы по статье «Эксплуатационные расходы» составили 1490 тыс. руб., то в 2009 г. — уже 4560 тыс. руб., в 2010 г. — 5 383 тыс. руб., в 2011 г. — 5675 тыс. руб. а в 2012 году — 5987 тыс. руб. (рисунок 5.).

Подобное увеличение статьи эксплуатационных расходов за 2009;2011 гг., связано с переездом коммерческого банка в новое здание, где были созданы современные условия для обслуживания клиентов.

Рис. 5 — Динамика эксплуатационных расходов КБ «Уралсиб», тыс.руб.

Основной объем доходов сформирован двумя классическими направлениями работы — кредитованием и расчетно-кассовым обслуживанием. Проценты, полученные от ссуд, предоставленных другим клиентам в 2011 г. составили 108 065 тыс. руб., что в 1,15 раза больше по сравнению с аналогичным периодом 2010 г. (94 417 тыс. руб.). Это связано с ростом ссудной задолженности. Только за год этот показатель вырос на 117% (с 785 268 до 921 489 тыс. руб.). По оценкам экспертов КБ «Уралсиб», это связано с активной работой коммерческого банка на рынке розничных услуг, а именно в сфере потребительского кредитования.

Доходы от операций с иностранной валютой и с другими валютными ценностями включая курсовые разницы, составили: 2008 г. — 11 321 тыс. руб.; 2009 г. — 16 556 тыс. руб.; 2010 г. — 67 128 тыс. руб., 2011 г. — 55 318 тыс. руб., 2012 г. — 45 987 тыс. руб.

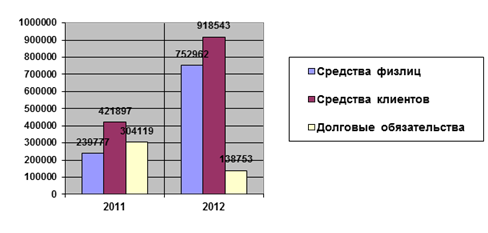

Как видно, в 2011 г. произошло некоторое снижение роста доходов от операций с иностранной валютой, но к концу 2012 г. ситуация изменилась к лучшему. Привлечение валютных средств и депозитов, осуществление валютных переводов, проведение валютно-обменных операций и многое другое способствовало росту данных показателей Объем вкладов физических лиц увеличился за период с 2008 по 2012 гг. в 15,5 раз (с 48 720 тыс. руб. до 752 962 тыс. руб.). Средства клиентов (не кредитных организаций) изменились с 163 793 тыс. руб. до 918 543 тыс. руб. (5,6 раз).

Это связано с активной маркетинговой работой коммерческого банка на рынке, основными инструментами которой являлись: масштабная рекламная кампания, повышенные процентные ставки как по рублевым, так и по валютным вкладам по сравнению со ставками других банков.

Более глубокий качественный и количественный анализ деятельности коммерческого банка необходимо проводить с использованием коэффициентов отражающих результаты банковской деятельности утвержденных Центральным Коммерческим банком России (таблица 1).

Таблица 1 — Аналитические коэффициенты деятельности коммерческого банка.

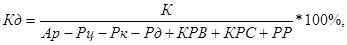

№. | Наименование коэффициента. | Формула расчета экономического норматива. |

Коэффициент достаточности собственных средств коммерческого банка. |  где К — капитал коммерческого банка; Ар — сумма активов коммерческого банка, взвешенных с учетом риска; РР — размер рыночного риска; Рц — общая величина созданного резерва под обесценение ценных бумаг; Рд — величина созданного резерва на возможные потери по прочим активам и по расчетам с дебиторами; КРВ — величина кредитного риска по инструментам, отражаемым на внебалансовых счетах бухгалтерского учета; КРС — величина кредитного риска по срочным сделкам. | |

Коэффициент динамики нетто-активов. | Кна = НА1 / НА2 *100%, где НА — нетто-активы отчетного и предыдущего года соответственно. | |

Коэффициент роста капитала. | Крк = К2 / К1 *100%, K2, K1 — капитал отчетного и предыдущею года соответственно. | |

Коэффициент достаточности капитала. | К дк = К / АР * 100%, где АР — активы реализуемые (кредитный портфель, векселя третьих лиц, дебиторская задолженность, вложения в государственные долговые обязательства, ценные бумаги для перепродажи). | |

Коэффициент качества кредитного портфеля. | К ккп = РВПС / ССД * 100%, где РВПС резерв на возможные потери по ссудам; |

Значения указанных коэффициентов (таблица 6) дают представление о состоянии финансовой деятельности КБ «Уралсиб». Рассмотрим каждый из этих показателей в динамике развития КБ «Уралсиб».

Таблица 2 — Расчетные значения и динамика изменений величин коэффициентов по КБ «Уралсиб».

№. | Наименование коэффициента. | Расчетные значения коэффициентов по ОАО КБ «Уралсиб»". | ||||||

01.12.2008. | 01.06.2009. | 01.12.2009. | 01.06. 2010. | 01.12.2010. | 01.12.2011. | 01.12.2012. | ||

Коэффициент достаточности собственных средств коммерческого банка. | 28,74. | 15,29. | 11,85. | 15,36. | 12,12. | 12,52. | 12,67. | |

Коэффициент роста нетто-активов. | 1,17. | 1,15. | 1,07. | 1,14. | 1,19. | 1,18. | 1,17. | |

Коэффициент роста капитала. | 1,15. | 1,09. | 1,11. | 1,55. | 1,54. | 1,18. | 1,19. | |

Коэффициент достаточности капитала, %. | 28,74. | 15,3. | 11,9. | 15,4. | 12,1. | 12,4. | 12,3. | |

Коэффициент качества кредитного портфеля, %. | 2,25. | 1,00. | 1,22. | 0,86. | 0,44. | 0,71. | 0,75. |

Коэффициент достаточности собственных средств (капитала) коммерческого банка определяется как отношение собственных средств (капитала) коммерческого банка к суммарному объему активов, взвешенных с учетом риска, за вычетом суммы созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам 2 — 4 групп риска. Минимально допустимое значение коэффициента устанавливается в зависимости от размера собственных средств (капитала) коммерческого банка в следующих размерах — 10% при размере собственного капитала менее 5 млн евро.

Коэффициент достаточности капитала — отражает степень устойчивости коммерческого банка.

Коэффициенты динамики нетто-активов и роста капитала позволяют оценить темпы развития коммерческого банка. Нетто-активы — это стоимость капитала по рыночной цене, т. е. включая неосязаемые ценности за вычетом суммы долговых обязательств; (активы за минусом: средств отвлеченных из прибыли, межфилиальных расчетов, разных резервов, износа основных средств и нематериальных активов).

Коэффициент качества кредитного портфеля отражает деятельность коммерческого банка на кредитном рынке.

Анализ расчетных значений коэффициентов и динамики их изменений выявил следующее. За рассматриваемый период произошли следующие изменения:

- — коэффициент достаточности собственных средств (капитала) коммерческого банка имеет тенденцию к приближению к критической отметке;

- — коэффициент роста нетто-активов остается на одном уровне, что говорит об ухудшении работы направленной на увеличение капитала коммерческого банка;

- — значения коэффициента роста капитала имеют тенденцию к снижению. За анализируемый период не были предприняты шаги направленные на кардинальное увеличение собственного капитала коммерческого банка;

- — коэффициент достаточности капитала держится примерно на одном месте, но его показатели невысоки. Необходимо предпринять усилия направленные на увеличение капитала коммерческого банка и его активов.

- — коэффициент качества кредитного портфеля держится на одном уровне по сравнению с прошлогодним показателем. Этот показатель должен стремится к уменьшению своей величины.

Проведя анализ деятельности коммерческого банка, хотелось бы отметить, что основная задача банка — максимизация прибыли при одновременной минимизации рисков. От степени ее решения зависит надежность Коммерческого банка и его жизнеспособность, уровня доверия к нему клиентов. Данный расчет и анализ данных показателей основан на публикуемых по Закону Российской Федерации «Об акционерных обществах» в средствах массовой информации отчетности по результатам деятельности, что делает эти выводы объективными и обоснованными.

Финансирование деятельности КБ «Уралсиб» осуществляется за счет банковских ресурсов, формируемых в результате проведения пассивных операций. К банковским ресурсам относятся:

- — Собственный капитал кредитной организации;

- — Привлеченные средства;

- — Заемные средства;

- — Средства, поступающие в порядке распределения (страховые возмещения по наступившим страховым случаям).

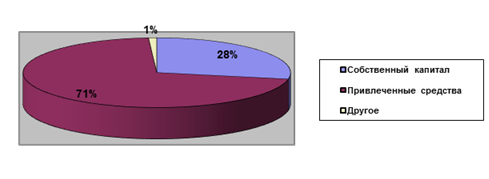

По состоянию на начало 2013 г. общий объем ресурсов коммерческого банка состоял: собственного капитала кредитной организации; привлеченных средств; средств, поступающих в порядке распределения (страховые возмещения по наступившим страховым случаям) (рис. 6).

Рис. 6 — Состав банковских ресурсов КБ «Уралсиб», %.

Заемные средства (кредиты ЦБ РФ и других кредитных организаций) — отсутствуют.

Собственный капитал составляет основу деятельности коммерческого банка. Формируется в момент создания коммерческого банка и первоначально состоит из сумм, полученных от учредителей в качестве их взноса в уставной капитал коммерческого банка, через покупку акций, так как КБ «Уралсиб» создан в форме акционерного общества.

К собственному капиталу также относят все накопления получаемые коммерческим банком в процессе его деятельности, которые не были распределены среди акционеров коммерческого банка в виде дивидендов либо израсходованы на другие цели. Собственный капитал олицетворяет ту сумму денежных средств, которая будет распределена среди акционеров (участников) коммерческого банка в случае его закрытия. Иными словами, если реализовать все активы коммерческого банка (принадлежащие ему ценные бумаги, здания, оборудование, другие ценности) и востребовать все выданные им ссуды, а вырученную сумму направить на погашение обязательств коммерческого банка перед третьими лицами (вкладчиками, кредиторами), то оставшаяся после этого сумма и будет тем фактическим собственным капиталом, на который могут претендовать акционеры (участники).

Собственный капитал обеспечивает коммерческому банку экономическую самостоятельность и стабильность функционирования. Собственный капитал, считается в банковской практике резервом ресурсов, позволяющим поддерживать платежеспособность коммерческого банка даже при утрате части собственных активов.

Источниками собственного капитала (собственных средств) КБ «Уралсиб» являются:

- — Уставный капитал;

- — Добавочный капитал;

- — Фонды коммерческого банка;

- — Нераспределенная прибыль отчетного года и прошлых лет;

- — Страховые резервы.

Уставный капитал коммерческого банка формируется из величины вкладов ее участников и определяет минимальный размер денежных средств, гарантирующих интересы его кредиторов, в сумме номинальной стоимости выпущенных акций. КБ «Уралсиб» создано и функционирует в форме открытого акционерного общества, номинал одной акции 100 руб. Каждый акционер КБ «Уралсиб» пропорционально своему вкладу в уставной капитал ежегодно получает часть банковской прибыли в виде дивидендов. Выплата дивидендов осуществляется из фонда потребления формируемого за счет прибыли КБ «Уралсиб».

Порядок формирования уставного капитала КБ «Уралсиб» и его величина определяется в учредительном договоре о создании коммерческого банка и Уставом КБ «Уралсиб». Уставный капитал Коммерческого банка состоит из номинальной стоимости акций коммерческого банка, приобретенных акционерами — физическими и юридическими лицами. Уставный капитал Коммерческого банка определяет минимальный размер имущества Коммерческого банка, гарантирующего интересы его кредиторов. При публичном размещении акционеры Коммерческого банка — владельцы голосующих акций имеют преимущественное право на покупку дополнительного выпуска акций в случае их оплаты денежными средствами в количестве, пропорциональном количеству принадлежащих им голосующих акций. Уставной капитал КБ «Уралсиб» может формироваться только за счет собственных средств акционеров, привлеченные денежные средства для формирования его использоваться не могут.

Добавочный капитал включает в себя: прирост стоимости имущества при его переоценке; эмиссионный доход, то есть разницу между ценой размещения акций при эмиссии и их номинальной стоимостью; стоимость имущества, безвозмездно полученного коммерческим банком в собственность от юридических и физических лиц.

Фонды коммерческого банка образуются из прибыли в порядке установленном учредительскими документами коммерческого банка с учетом требований действующего законодательства. К их числу относят: резервный фонд; фонды специального назначения; фонды накопления и другие фонды, которые коммерческий банк считает необходимым создавать при распределении прибыли.

Резервный фонд предназначен для возмещения убытков и потерь, возникающих в результате деятельности коммерческого банка. Формирование фонда осуществляется за счет ежегодных отчислений от чистой прибыли, предельный размер устанавливается Уставом КБ «Уралсиб». Минимальный размер данного фонда, в соответствии с действующим законодательством, не может составлять менее 15% от величины уставного капитала КБ «Уралсиб».

Фонды специального назначения также создаются из прибыли отчетного года. Они являются источником материального поощрения и социального обеспечения работников коммерческого банка, предназначены для производственного и социального развития коммерческого банка. Порядок их образования и расходования определяется в положениях о фондах.

Фонды накопления представляют собой нераспределенную прибыль коммерческого банка, зарезервированную в качестве финансового обеспечения его производственного и социального развития и других мероприятий по созданию нового имущества; предназначены для целей, связанных с расширением и оптимизацией структуры основных фондов. Фонды накопления, как правило, не уменьшаются, происходит лишь изменение формы их существования. Из денежной формы они переходят в форму материальных активов (здания, транспортные средства). [11. С.143].

КБ «Уралсиб» самостоятельно определяет величину собственных средств и их структуру исходя из принятой им стратегии развития.

Страховые резервы образуются коммерческим банком при совершении конкретных операций в соответствии с нормативными актами ЦБР. Состав страховых резервов:

- — резервы на возможные потери по ссудам;

- — резервы под обесценение вложений в ценные бумаги.

Размер отчислений в резерв определяется в зависимости от группы риска, к которой отнесена конкретная ссуда.

На практике существуют два пути увеличения собственного капитала:

- 1. Накопление прибыли;

- 2. Привлечение дополнительного капитала на финансовом рынке.

Накопление прибыли может происходить в форме ускоренного создания резервных и других фондов коммерческого банка с последующей их капитализацией. Это наиболее дешевый способ увеличения капитала, не затрагивающий сложившейся структуры управления коммерческим банком. Однако использование значительной части полученной прибыли для увеличения собственного капитала означает снижение дивидендных выплат акционерам коммерческого банка и может привести к снижению курсовой стоимости акций коммерческого банка.

Привлечение дополнительного капитала КБ «Уралсиб» осуществляется путем размещения дополнительных акций.

Акция — ценная бумага, удостоверяющая внесение доли (пая) в уставный капитал ее эмитента и закрепляющая право ее держателя (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении делами акционерного общества и на часть имущества, оставшегося после ликвидации общества.

Решение об увеличении уставного капитала КБ «Уралсиб» принимается Советом директоров коммерческого банка либо общим собранием акционеров в соответствии с Уставом КБ «Уралсиб». Увеличение уставного капитала должно быть согласовано с территориальным учреждением Коммерческого банка России, которое контролирует правомерность учета и оплаты участников своих долей (акций) в капитале коммерческого банка.

В соответствии с положениями ФЗ «Об акционерных обществах», коммерческий банк имеет право осуществлять дополнительную эмиссию акций в пределах количества объявленных акций, указанного в Уставе. Размещение акций может происходить путем:

- а) приема от инвесторов в установленном законодательством РФ и действующими правилами порядке взносов в Уставный капитал Коммерческого банка принадлежащими им материальными активами, которые могут быть использованы в деятельности коммерческого банка.

- б) продажа акций за рубли и иностранную валюту;

- в) капитализации прочих собственных средств Коммерческого банка в установленном законодательством порядке и начисленных, но не выплаченных дивидендов;

- г) конвертации облигаций и иных ценных бумаг Коммерческого банка в соответствии с проспектами эмиссии этих ценных бумаг и в порядке, установленном законом.

Собственный капитал коммерческого банка составил на начало 2013 года 174 470 тыс. руб.

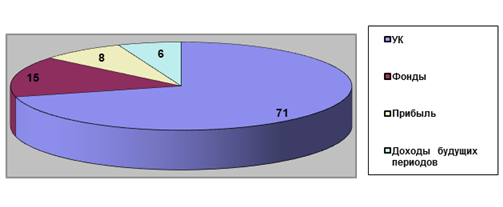

В составе собственного капитала уставной капитал составляет — 125 000 тыс. руб. (71,65%); фонды и неиспользованная прибыль прошлых лет в распоряжении коммерческого банка — 24 511 тыс. руб. (14,6%); прибыль — 12 967 тыс. руб. (7,45%); доходы будущих периодов — 11 621 тыс. руб. (6,3%).

Рис. 7 — Состав собственного капитала КБ «Уралсиб», %.

Анализ темпов роста собственных средств, в период с 2010 по 2012 гг., КБ «Уралсиб» показывает следующее:

- — прибыль коммерческого банка по сравнению с 2010 годом возросла в 1,74 раза;

- — в 1,37 раз возрос объем фондов коммерческого банка (в частности за счет увеличения уставного капитала);

- — в 1,38 раз вырос объем страховых резервов, предписывающую всем кредитным организациям на территории РФ выйти на 100% формирование страховых резервов;

- — в 1,53 раз выросли доходы будущих периодов.

Преобладающую часть банковских ресурсов КБ «Уралсиб» составляют привлеченные средства — депозиты (вклады), банковские сертификаты, векселя.

Привлеченные средства формируются при проведении следующих банковских операций:

- — открытие и ведение счетов юридических лиц;

- — привлечение средств во вклады денежных средств физических лиц;

- — выпуск коммерческим банком собственных долговых обязательств.

Привлеченные таким образом банковские ресурсы называются депозитарными ресурсами.

По степени надежности для размещения в банковские активы привлеченные средства распределяются в следующей последовательности:

- — депозиты юридических лиц; средства, привлеченные под векселя и депозитные сертификаты;

- — срочные вклады физических лиц; средства, привлеченные под сберегательные сертификаты;

- — вклады до востребования физических лиц; остаток на текущих счетах для расчетов по банковским картам; остатки на расчетных счетах юридических лиц.

Депозит — форма выражения кредитных отношений коммерческого банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное пользование.

Существуют разнообразные депозитные счета (до востребования, срочные, условные).

К разновидности срочных депозитов юридических и физических лиц относятся банковские сертификаты и банковские векселя, которые являются собственными долговыми обязательствами коммерческого банка.

Сберегательный сертификат представляет собой ценную бумагу, удостоверяющую сумму вклада внесенного в коммерческий банк и права вкладчика на получение по истечении установленного срока, суммы вклада и обусловленных сертификатом процентов в банке, выдавшем сертификат.

Банковский вексель — это ценная бумага, содержащая безусловное долговое обязательство векселедателя (коммерческого банка) об уплате определенной суммы векселедержателю в конкретном месте и в указанные сроки.

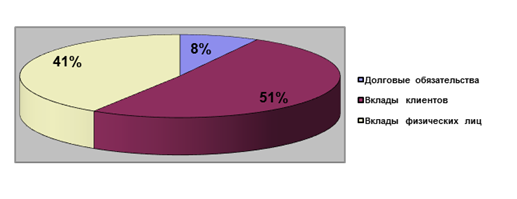

Возможности банков в привлечении средств регулируются нормативными актами ЦБР и определяются исходя из величины собственного капитала коммерческого банка и его организационно-правовой формы, исходя из текущего состояния активов и пассивов в целом по КБ «Уралсиб». КБ «Уралсиб» выпускает простые процентные и беспроцентные векселя с номиналом в валюте РФ и в иностранной валюте. Векселя продаются как юридическим, так и физическим лицам. Все операции с векселями осуществляются в соответствии с действующим законодательством, а также «Положением по работе с векселями КБ «Уралсиб». Привлеченные средства коммерческого банка, по состоянию на начало 2013 г. составляют 1 810 258 тыс. руб. (рис. 8). В составе привлеченных средств выпущенные долговые обязательства составляют 138 753 тыс. руб. (7,7%); средства клиентов (не кредитных организаций) — 918 543 тыс. руб. (50,8%); средства физических лиц — 752 962 тыс. руб. (41,5%).

Рис. 8 — Состав привлеченных средств КБ «Уралсиб», %.

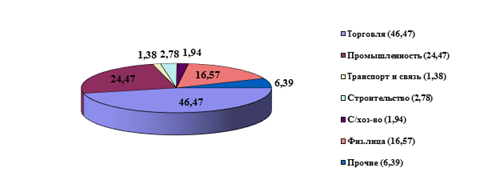

Средства клиентов — всего — денежные средства, депозиты и прочие средства в валюте Российской Федерации и иностранной валюте, переданные в коммерческий банк их собственниками (резидентами и нерезидентами, юридическими и физическими лицами) в наличной и безналичной форме для хранения на определенных условиях, а также неисполненные обязательства по договорам на привлечение средств клиентов.

Структура клиентов коммерческого банка по состоянию на начало 2013 г. представлена на рисунке 9.

На основании этих данных можно сделать вывод о том, что основная масса клиентов коммерческого банка — это предприятия и организации, хотя и физическим лицам коммерческий банк уделяет много внимания, заимствуя их временно свободные денежные средства.

Рис. 9 — Структура клиентов коммерческого банка, %.

Динамика темпа роста привлеченных средств показывает, что за период с 2010 по 2012 гг.:

- — более чем в 10 раз увеличились остатки на расчетных счетах, что говорит о значительном расширении клиентской базы коммерческого банка;

- — средства на вкладах граждан увеличились по сравнению с 2010 годом в 3,15 раза;

- — средства на вкладах клиентов (не кредитных организаций) увеличились в 2,15 раза;

- — выпущенные долговые обязательства уменьшились в 2,2 раза.

Рис. 10 — Динамика темпа роста привлеченных средств КБ «Уралсиб», т.р.

Из рисунка 10 видно, что помимо увеличения объема привлеченных ресурсов произошло изменение в их структуре. Прежде выросли объемы средств клиентов (с 44% до 51%), в том числе физических лиц (с 24% по 41%) и уменьшились объемы выданных долговых обязательств (с 32% по 8%), что свидетельствует о политике коммерческого банка направленной на привлечение средств клиентов.

К заемным средствам относятся межбанковские ссуды и кредиты, эмиссию коммерческим банком собственных облигаций. Порядок взаимодействия КБ «Уралсиб» с рынком банковских ссуд определяется внутренними нормативными документами. Документы устанавливают цели взаимодействия, инструменты, участников процесса оперативного управления ресурсами, порядок действий коммерческого банка на рынке МБК. По состоянию на начало 2013 г. КБ «Уралсиб» к заемным средствам не прибегал и облигаций не выпускал.