Анализ ресурсной политики банка ОАО «Ощадбанк»

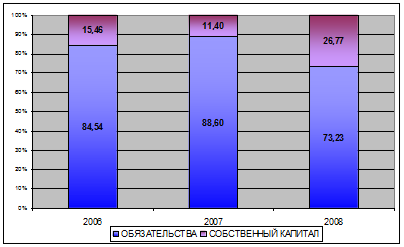

При анализе структуры пассивов банка, следует отметить, что основная доля пассивов приходится на привлеченные средства банка, при этом их удельный вес на 1.01.2007 г. был равен 84,54%, на 01.01.2008 г. — 88,6%, а на 1.01.2009 г. он уменьшился на 15,38 п.п. и составил 73,23%. Соответственно, на долю собственных средств банка приходится на 1.01.2007 г. — 15,46%, на 01.01.2008 г. — 11,4… Читать ещё >

Анализ ресурсной политики банка ОАО «Ощадбанк» (реферат, курсовая, диплом, контрольная)

Структурно-динамический анализ ресурсов банка ОАО «Ощадбанк»

Структура ресурсов в разрезе собственных и привлеченных средств отражает основные особенности функционирования банка как кредитной организации. Традиционно структура ресурсов по показателям собственных и привлеченных средств банка представлена соотношением: доля собственных средств в пассиве баланса банка — в среднем колеблется от 10% до 25% в общем объеме ресурсов банка, доля привлеченных средств — от 75% до 90%.

Балансовый капитал за 2007 год увеличился на 407 013 тыс. грн (1,22 раза) и составил 2 198 420 тыс.грн., а за 2008 год увеличился на 13 273 523 тыс. грн, или в 7,03 раза, и составил 15 471 943 тыс. грн. Структура собственного капитала изменилась в сторону роста доли уставного капитала в 2007 г. с 40,3% до 41,94%, а за 2008 г. — до 89,79% на конец года. Его увеличение произошло в основном за счет пополнения в 2008 году уставного капитала банка на 12 970 000 тыс. грн. акционером банка — государством. Такое пополнение капитала банка значительно улучшило состояние капитализации банка и положительно повлияло на его платежеспособность и стабильность.

Процентные обязательства на конец 2007 г. составили 16 050 704 тыс.грн. (83,2% пассивов баланса), а на конец 2008 г. составили 40 848 896 тыс. грн., или 70,69% пассивов банка, из которых средства физических лиц — 13 409 796 тыс. грн., Средства юридических лиц — 3 787 061 тыс. грн, обязательства перед другими банками и НБУ — 23 157 471 тыс. грн, выпущенные долговые ценные бумаги — 494 595 тыс. грн. При этом темп прироста составил по процентным обязательствам за 2007/2006 — 71,58%, за 2008/2007 — 154,5% (в 2,54 раза). В том числе средства физических лиц увеличились на 46,61%, и 22,28%, средства юридических лиц на 206,03% и 28,78%, обязательства перед другими банками и НБУ — на 134,61 и 908,18% соответственно в 2007 и 2008 годах. Такая динамика обусловлена политикой банка проводимой в условиях кризисных явлений на финансовом рынке, так для повышения уровня капитализации в 2007 году были привлечены средства на условиях субординированного долга, их остаток на 01.01.2009 г. составил 761 706 тыс. грн.

Таблица 2.1 — Анализ структуры и динамики ресурсов банка ОАО «Ощадбанк» за 2006;2008 года.

Наименование статьи. | Сумма, тыс.грн. | Структура, %. | Изменение. | |||||||

абс. (+/-), тыс.грн. | отн. (+/-), в п.п. | |||||||||

|

|

|

| |||||||

Пассивы всего, в том числе: | 0,00. | 0,00. | ||||||||

Собственные средства. | 15,46. | 11,40. | 26,77. | — 4,06. | 15,38. | |||||

Привлеченные средства. | 84,54. | 88,60. | 73,23. | 4,06. | — 15,38. |

Таблица 2.2 — Анализ динамики ресурсов банка ОАО «Ощадбанк» за 2006;2008 гг.

Наименование статьи. | Показатели динамики, в %. | Процентное изменение итога пассива за счет процентного изменения основных статей, в % к изменению итога пассива. | ||||

Темп роста. | Темп прироста. | |||||

|

|

|

| 2007/2006. | 2008/2007. | |

Пассивы всего, в том числе: | 166,44. | 299,56. | 66,44. | 199,56. | ||

Собственные средства. | 122,72. | 703,78. | 22,72. | 603,78. | 5,29. | 34,48. |

Привлеченные средства. | 174,43. | 247,57. | 74,43. | 147,57. | 94,71. | 65,52. |

Рисунок 2.1 — Структура банковских ресурсов ОАО «Ощадбанк», 2006;2008 гг.

Анализируя структуру банковских ресурсов ОАО «Ощадбанк» можно отметить, что наибольшая доля приходиться на привлеченные средства. Однако за анализируемый период структура пассивов банка изменилась в сторону роста доли балансового капитала с 11,4% до 27%, и уменьшение доли обязательств банка с 88,6% до 73%.

При оценке общей величины пассивов можно отметить их рост, если на 1.01.2007 г. в абсолютном значении они составляли 11 590 416 тыс. грн, на 1.01.2008 г. 19 290 906 тыс. грн., то уже на 1.01.2009 г. их величина достигла 57 788 082 тыс. грн., что на 7 700 490 тыс.грн. и 38 497 176 тыс. грн. больше, чем на предыдущие отчетные даты (темп роста при этом составил 166,44% и 299,56%, соответственно).

При этом рост пассивов был вызван, прежде всего, ростом собственных средств, размер которых на 1.01.2008 г. был равен 2 198 420 тыс. грн., а на 1.01.2009 г. он возрос на 13 273 523 тыс. грн. и достиг 15 471 943 тыс. грн. (при этом темп роста составил 122,72% и 703,78% соответственно). Вторым по значению показателем, также оказавшим влияние на рост пассивов в целом, является показатель привлеченных средств, величина которого на 1.01.2008 г. составляла 17 092 486 тыс. грн., а на 1.01.2009 г. возросла на 25 223 653 тыс. грн. и достигла 42 316 139 тыс. грн. (при этом темп роста составил 174,43% и 247,57%).

При анализе структуры пассивов банка, следует отметить, что основная доля пассивов приходится на привлеченные средства банка, при этом их удельный вес на 1.01.2007 г. был равен 84,54%, на 01.01.2008 г. — 88,6%, а на 1.01.2009 г. он уменьшился на 15,38 п.п. и составил 73,23%. Соответственно, на долю собственных средств банка приходится на 1.01.2007 г. — 15,46%, на 01.01.2008 г. — 11,4%, а на 1.01.2009 г. — 26,77% (их доля увеличилась на 15,38 п.п.). Таким образом, структура пассивов банка не совсем традиционна, однако в целом соответствует установленной банковской практикой значениям (доля собственных средств в пассиве баланса банка — в среднем колеблется от 9% до 13%, доля привлеченных средств — от 87% до 91%). Такая динамика банковских ресурсов в большей степени связана с оттоком обязательств в 2008 г. в связи со снижением доверия вкладчиков к банковской системе на фоне возникшего мирового финансового кризиса, который в значительной степени отразился на всей банковской системе. В сложившихся условиях основной задачей банков было увеличение капитальной базы, с которой ОАО «Ощадбанк» успешно справился, так за счет государственных средств был увеличен уставный фонд банка, а также привлечены средства на условиях субординированного долга.