Анализ финансовых результатов деятельности ОАО «СКБ-банка»

Далее проведем анализ привлеченных средств СКБ-банка за 2010;2012 годы (таблица 3), так как основным источником формирования ресурсов Сбербанка являются привлеченные средства. Согласно требованиям ЦБ РФ к ним относятся: средства на расчетных и текущих счетах субъектов хозяйствования, корреспондентские счета, межбанковский кредит, средства в расчетах, депозиты юридических и физических лиц… Читать ещё >

Анализ финансовых результатов деятельности ОАО «СКБ-банка» (реферат, курсовая, диплом, контрольная)

Перед анализом финансового положения СКБ-банка стоят следующие задачи:

- * определение финансовых ресурсов, находящихся в распоряжении Сбербанка и суммы его собственных средств;

- * изучение состава и структуры источников финансовых ресурсов (пассив) и направлений их использования и размещения (актив);

- * оценка финансовой устойчивости банка;

- * оценка платежеспособности банка;

- * оценка рентабельности деятельности банка и определения его рейтинга.

Информационной базой для анализа служат данные бухгалтерской отчетности, достоверность которой подтверждена выводами аудиторской организации, и данные бухгалтерского учета.

Кроме того, следует руководствоваться нормативного актами и указаниями Банка России об экономических нормативах регулирования деятельности коммерческих банков и методическими пособиями по составлению статистической отчетности банка.

Основным источником данных для оценки финансового состояния банка является его баланс (приложение Б) и отчет о прибылях и убытках.

В бухгалтерском балансе отражается состояние привлеченных и собственных средств банка, а также их размещение в кредитные и другие операции. По данным баланса осуществляется контроль за состоянием кредитных, расчетных, кассовых и других банковских операций; правильностью отражения операций в бухгалтерском учете.

Объектом анализа является коммерческая деятельность Сбербанка России.

Основа анализа баланса банка состоит в достижении оптимизации структуры активных и пассивных операций в целях максимизации прибыли.

СКБ — банк, как и другие коммерческие банки, выполняет два типа операций — активные и пассивные.

Активные банковское операции — это операции, посредством которых СКБ — банк размещает имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и обеспечения своей ликвидности.

Активы банка можно разделить на четыре категории: кассовая наличность и приравненные к ней средства; инвестиции в ценные бумаги; здания и оборудование [7, с.95].

Под пассивными операциями понимаются такие операции банка, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивные счетах в части превышения пассивов над активами. Именно с помощью пассивных операций банк приобретает кредитные ресурсы на рынке.

Существуют четыре формы пассивных операций банка:

- * первичная эмиссия ценных бумаг банка.

- * отчисления от прибыли банка на формирование либо увеличение фондов.

- * получение кредитов от других юридических лиц.

- * депозитные операции.

С помощью первых двух форм пассивных операций создается первая крупная группа кредитных ресурсов — собственные ресурсы. Следующие две формы пассивных операций создают заемные средства, или привлеченные кредитные ресурсы. Собственные ресурсы банка представляют собой банковский капитал и приравненные к нему статьи.

Таким образом, сектор банковских услуг весьма широк, и их количество постоянно растет. При оценке состояния и результатов деятельности СКБ-банка необходимо:

- * осуществить анализ структуры активных и пассивных операций;

- * определение значения показателей, которые характеризуют достаточность капитала и ликвидность баланса банка и выполнения нормативов, установленных ЦБ РФ;

- * провести анализ доходности деятельности банка.

Анализ активных операций ОАО «СКБ-банка». Активные операции банка составляют существенную и определяющую часть его операций [7, c.96]. В случае осуществления качественного анализа определяют перечень активных операций (направлений использования средств банка) на момент проведения анализа (таблица 1).

Таблица 1.

Сравнительный анализ структуры активов ОАО «СКБ-банка» за 2010;2012 годы млн.руб.

Активы. | 2010 год. | 2011 год. | 2012 год. | Изменение. | ||||

руб. | Уд. вес,%. | руб. | Уд. вес,%. | руб. | Уд. вес,%. | Абсолютное, руб. | Относительное, %. | |

1. Денежные средства. | 47 361 733. | 1,563. | 81 180 393. | 2,184. | 118 523 373. | 2,695. | 71 161 640. | 1,13. |

2. Средства в ЦБ РФ. | 215 577 900. | 7,116. | 264 617 976. | 7,119. | 317 523 807. | 7,219. | 101 945 907. | 0,1. |

3. Обязательные резервы. | 202 176 828. | 6,674. | 249 639 600. | 6,716. | 294 003 525. | 6,684. | 91 826 697. | — 1,19. |

4. Средства в кредитных организациях. | 126 300. | 0,004. | 164 190. | 0,004. | 216 447. | 0,005. | 90 147. | 0,001. |

5. Чистая ссудная задолженность. | 2 226 352 000. | 73,489. | 2 633 400 000. | 70,851. | 3 087 256 000. | 70,191. | 860 904 000. | — 3,3. |

6. Основные средства, нематериальные активы и материальные запасы. | 140 794 880. | 4,647. | 150 500 370. | 4,049. | 215 215 529. | 4,893. | 74 420 649. | 0,25. |

7. Требования по получению процентов. | 11 474 263. | 0,379. | 13 310 145. | 0,358. | 15 599 490. | 0,355. | 4 125 227. | — 0,02. |

8. Прочие активы. | 387 799 623. | 12,801. | 573 665 753. | 15,434. | 644 011 469. | 14,642. | 256 211 846. | 1,84. |

Всего активов. | 3 029 486 699. | 100,000. | 3 716 838 827. | 100,000. | 4 398 346 115. | 100,000. | 1 368 859 416. |

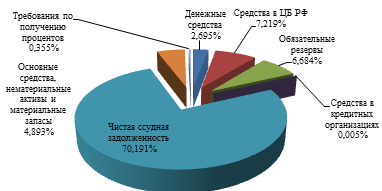

В приведенной таблице 1 видно, что в структуре активных операций СКБ-банка наибольший удельный вес имеет чистая ссудная задолженность (в 2012 году — 70,19%).

Сумма кредиторской задолженности за период с 2010 по 2012 годы увеличилась на 860,9 млн. рублей или на 38,6%. Средства в кредитных организациях составляют небольшую долю в общей структуре активов и в 2012 году составила менее 1% (0,005%).

Данные средства необходимы для поддержания банком прямых деловых отношений с другими коммерческими кредитными организациями. Таким образом, значительный рост активных операций способствовал увеличению общей суммы активов на 1,368 млрд. рублей.

Рисунок 1 — Структура работающих ОАО «СКБ-банка» за 2012 год.

Анализ пассивных операций ОАО «СКБ-банка»: Пассивная часть баланса Сбербанка характеризует источники средств и природу финансовых связей банка, поскольку пассивные операции в значительной мере определяют условия, формы и направления использования банковских ресурсов [8, c.101].

Основными задачами анализа пассивных операций являются:

- * определение удельного веса собственных средств;

- * определение удельного веса привлеченных средств;

- * определение доли собственных и привлеченных средств в общей сумме баланса.

Проведем анализ собственных средств СКБ-банка за 2010;2012 года (таблица 2), который делится на качественный и количественный. Качественный анализ дает возможность выявить, за счет каких источников сформированы собственные средства банка. Количественный анализ — это определение удельного веса источников формирования собственных средств в их общей сумме.

Как известно, собственные средства банка состоят из фондов банка, собственных источников финансирования капиталовложений и прибыли.

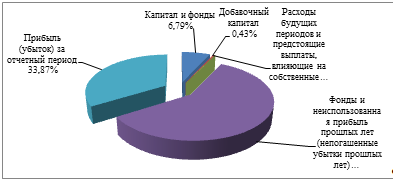

В приведенной таблице 2 видно, что собственные средства СКБ-банка более чем на 58% сформированы за счет фондов и неиспользованной прибыли прошлых лет (непогашенные убытки прошлых лет).

В период с 2010 по 2012 года они увеличились на 42,23% и достигли в 2012 году 425,25 млн. рублей. Это свидетельствует о качественной работе СКБ-банка по наращиванию собственного капитала интенсивным путем.

Динамика капитала банка вполне стабильна, о чем свидетельствует наличие и рост прибыли в течение трех рассматриваемых периодов. Так, в период с 2010 года по 2012 она возросла более чем на 94 млн. рублей или на 62%. Сократились расходы будущих периодов на 20% или на 228 947 рублей. В итоге, общая сумма собственных средств увеличилась на 220 млн. рублей (43%) и составила 723 млн. рублей.

Таблица 2.

Анализ состава, структуры и динамики собственных средств ОАО «СКБ-банка» за 2010;2012 годы, руб.

Собственные средства. | 2010 год. | 2011 год. | 2012 год. | Изменение. | ||||

руб. | Уд. вес,%. | руб. | Уд. вес,%. | руб. | Уд. вес,%. | Абсолютное, руб. | Относительное, %. | |

1. Капитал и фонды. | 49 090 764. | 9,75. | 49 090 764. | 8,28. | 49 090 764. | 6,79. | — 2,97. | |

2. Добавочный капитал, в т. ч.: | 3 093 406. | 0,61. | 3 093 406. | 0,52. | 3 093 406. | 0,43. | — 0,19. | |

2.1 эмиссионный доход. | 0,00. | 0,00. | ||||||

2.2 переоценка основных средств. | 3 093 406. | 0,61. | 3 093 406. | 0,52. | 3 093 406. | 0,43. | — 0,19. | |

3. Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал). | 1 123 180. | 0,22. | 517 193. | 0,09. | 894 233. | 0,12. | — 228 947. | — 0,10. |

4. Фонды и неиспользованная прибыль прошлых лет (непогашенные убытки прошлых лет). | 298 989 018. | 59,41. | 358 786 822. | 60,48. | 425 256 820. | 58,79. | 126 267 802. | — 0,62. |

5. Прибыль (убыток) за отчетный период. | 150 970 000. | 30,00. | 181 700 000. | 30,63. | 245 014 000. | 33,87. | 94 044 000. | 3,87. |

Всего собственных средств. | 503 266 368. | 100,00. | 593 188 185. | 100,00. | 723 349 223. | 100,00. | 220 082 855. | 0,00. |

Рисунок 2 — Структура собственных средств ОАО «СКБ-банка» за 2012 год.

Далее проведем анализ привлеченных средств СКБ-банка за 2010;2012 годы (таблица 3), так как основным источником формирования ресурсов Сбербанка являются привлеченные средства. Согласно требованиям ЦБ РФ к ним относятся: средства на расчетных и текущих счетах субъектов хозяйствования, корреспондентские счета, межбанковский кредит, средства в расчетах, депозиты юридических и физических лиц, средства для долгосрочного кредитования, финансирование капиталовложений, операции с ценными бумагами, другие дебиторы и кредиторы.

Сравнительный качественный анализ структуры привлеченных средств за определенный период дает возможность оценить работу Сбербанка по привлечению новых источников средств. Привлеченные средства одновременно являются кредитными ресурсами, поэтому целесообразно привлечь такую сумму средств, которую в дальнейшем можно разместить в активах как кредитные вложения.

Таблица 3.

Анализ состава, структуры и динамики привлеченных средств ОАО «СКБ-банка». руб.

Привлеченные средства. | 2010 год. | 2011 год. | 2012 год. | Изменение. | ||

руб. | 100,00. | 3 674 996 892,00. | 100,00. | 1 148 776 561,00. | 0,00. |

Привлеченные средства, с точки зрения платности, можно поделить на «дешевые» и «дорогие».

К последним относятся межбанковские кредиты и депозиты. Если в структуре привлеченных средств на часть межбанковских кредитов приходится 50% и более, то такая структура является неэффективной и рискованной [12, c.134].

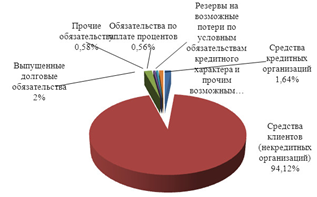

В приведенной таблице 3 видно, что в структуре привлеченных средств СКБ-банка наибольший удельный вес занимают средства клиентов (в 2012 году — 94,12%). А именно вклады физических лиц в 2012 году по сравнению с 2010 увеличились на 977 476 тыс. рублей или на 47%. Такое увеличение объясняется снижением ставки рефинансирования ЦБ РФ.

Средства кредитных организаций (межбанковские кредиты) занимают небольшой удельный вес в структуре привлеченных средств (в 2012 году — 1,64%).

Это объясняется тем, что межбанковские кредиты имеют наиболее высокие процентные ставки и относятся к «дорогим» средствам. Так в 2012 году они увеличились на 39 178 тыс. руб. по сравнению с 2010 годом, и составили 60 243 тыс. рублей.

Выпущенные долговые обязательства в 2012 году по сравнению с 2010 увеличились на 35 551 тыс. рублей или на 93,6% и составили 73 533 тыс.рублей. Они занимают небольшой удельный вес в общей структуре привлеченных средств (в 2012 году — 2%).

Прочие источники привлеченных средств имеют незначительный удельный вес.

Следовательно, можно сказать, что структура привлеченных средств ОАО «СКБ-банка» оптимальна и эффективна.

Рисунок 3 — Структура привлеченных средств ОАО «СКБ-банка» за 2012 год.

Далее проведем обобщенный анализ капитала ОАО «СКБ-банка» за 2010;2012 гг.

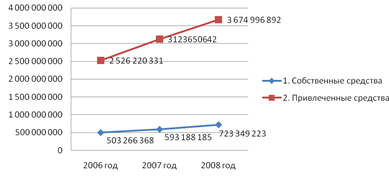

Рисунок 4 — Структура привлеченных средств ОАО «СКБ-банка» за 2012 год.

Таблица 4.

Анализ капитала СКБ-банка за 2010;2012 годы, руб.

Ресурсы банка. | 2010 год. | 2011 год. | 2012 год. | Изменение. | ||||

руб. | Уд. вес,%. | руб. | Уд. вес,%. | руб. | Уд. вес,%. | Абсолютное, руб. | Относительное, %. | |

1. Собственные средства. | 503 266 368. | 16,61. | 593 188 185. | 15,96. | 723 349 223. | 16,45. | 220 082 855. | — 0,17. |

2. Привлеченные средства. | 2 526 220 331. | 83,39. | 84,04. | 3 674 996 892. | 83,55. | 1 148 776 561. | 0,17. | |

Всего ресурсов. | 3 029 486 699. | 100,00. | 3 716 838 827. | 100,00. | 4 398 346 115. | 100,00. | 1 368 859 416. |

Следовательно, по таблице 4 и рисунку 4 можно сделать вывод о том, что за анализируемый период привлеченные средства в общей сумме банковских ресурсов занимают преобладающее место, нежели собственные средства. Их доля составляет более 83% в 2012 году. В целом объем банковских ресурсов за период с 2010 по 2012 года увеличился на 45% или на 1,368 млрд. рублей и составил более 4,398 млрд. рублей.

Далее необходимо провести анализ финансовых результатов деятельности банка, который состоит в проведении анализа доходов, расходов банка, расчета прибыли и рентабельности. Основным источником информации для проведения анализа финансового положения является форма № 102 «Отчет о прибылях и убытках».

Доходы банка — это общая сумма денежных средств, полученных от осуществления банковских операций [10, c. 90].

Целью структурного анализа доходов банка является выявление основных их видов для оценки стабильности источников дохода и сохранения их в будущем. Анализ проводится на основе фактических данных за прошлые годы.

Расходы банка — это вся сумма расходов по банковским операциям, включая все расходы на содержание аппарата управления [16, c.98].

Основными задачами анализа расходов банка являются определение структуры расходов за отчетный период и сравнение ее с предыдущим периодом, пользуясь методом отклонений. На основании проведенных сравнений необходимо наметить резервы сокращения расходов.

Анализ структуры операционных расходов банка является важнейшим для оценки уровня операционных расходов, распределения кадрового потенциала и природы бизнеса, которым он занимается. Операционные расходы, включая расходы на содержание аппарата управления, осуществляются из накопленного дохода банка.

Таблица 5.

Доходы и расходы ОАО «СКБ-банка» в 2010;2012 годах, тыс. руб.

ДОХОДЫ. | 2010 г. | 2011 г. | 2012 г. |

1 Процентные доходы, в том числе: доля в общих доходах. |

|

|

|

1.1 Доходы от выдачи кредитов юридическим лицам и банкам Доля в процентных доходах. |

|

|

|

1.2 Доходы от выдачи кредитов физическим лицам Доля в процентных доходах. |

|

|

|

2 Непроцентные доходы, в том числе: Доля в общих доходах. |

|

|

|

2.1 Доходы по операциям в инвалюте Доля в непроцентных доходах. |

|

|

|

Продолжение таблицы 5. | |||

2.2 Комиссионные и прочие доходы доля в непроцентных доходах. |

|

|

|

ИТОГО ДОХОДОВ. В процентах к прошлому году. |

|

|

|

РАСХОДЫ. | 2006 г. | 2007 г. | 2008 г. |

1 Процентные расходы, в том числе: доля в общих расходах. |

|

|

|

1.1 проценты по счетам физических лиц доля в процентных расходах. |

|

|

|

1.2 проценты по счетам юридических лиц доля в процентных расходах. |

|

|

|

1.3 проценты по операциям с ценными бумагами доля в процентных расходах. |

|

|

|

Маржа абсолютная В процентах к прошлому году. |

|

|

|

2 Непроцентные расходы, в том числе: Доля в общих расходах. |

|

|

|

2.1 расходы по операциям в инвалюте доля в непроцентных расходах. |

|

|

|

2.2 расходы на содержание аппарата доля в непроцентных расходах. |

|

|

|

2.3 платежи в бюджет доля в непроцентных расходах. |

|

|

|

2.4 расходы по смете АХР доля в непроцентных расходах. |

|

|

|

2.5 прочие непроцентные расходы доля в непроцентных расходах. |

|

|

|

ИТОГО РАСХОДОВ В процентах к прошлому году. |

|

|

|

ПРИБЫЛЬ (после уплаты налогов) В процентах к прошлому году. |

|

|

|

Рентабельность общая (отношение чистой прибыли к общим расходам банка). | 63,88%. | 57,4%. | 72,0%. |

Как видно из таблицы 5, процентные доходы СКБ-банка на протяжении трех лет росли, они же составляют наибольший удельный вес в статье доходов. Так, в 2012 году по сравнению с 2010 процентные доходы выросли на 130 931 тыс. руб. или в 1,4 раза.

Это связано с тем, что СКБ-банк размещает практически все кредитные ресурсы самостоятельно. Это положительный момент, так как самостоятельное размещение кредитных ресурсов способствует развитию региона, где функционирует отделение банка, и является наиболее выгодным.

Наибольший удельный вес процентных доходов составляют доходы от выдачи кредитов физическим лицам.

Так например, в 2012 году их доля в процентных доходах составила 81,6%. Если провести динамику за предыдущие годы, то доходы от выдачи кредитов физическим лицам увеличивались за 3 года: в 2011 году по сравнению с 2010 они увеличились на 45 736 тыс. руб. или в 1,18 раза, а в 2008 по сравнению с предыдущим годом на 65 344 тыс. руб. или в 1,22 раза.

Это связано с ростом спроса на потребительские кредиты со стороны физических лиц.

Общие доходы за 2012 год составили 615 044 тыс. руб., что на 48,3% выше объема доходов, произведенных в 2010 году.

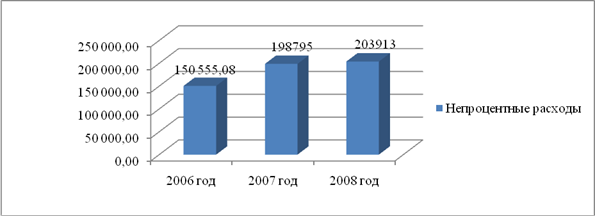

В статье расходов наибольший удельный вес занимают непроцентные расходы. В 2012 году их доля в общих расходах составила 59,9%, в то время как процентные расходы составили 40,1%.

Все три года непроцентные расходы росли. Так, в 2012 году по сравнению с 2010 они увеличились на 53 357,92 тыс. руб. или в 1,35 раза. Расходы на содержание аппарата занимают наибольший удельный вес (в 2012 году — 57,0%).

Общие расходы за 2012 год составили 340 365 тыс. руб., что на 44,0% выше объема расходов, произведенных в 2010 году. В итоге, прибыль СКБ-банка увеличивалась в 2012 году по сравнению с 2010 в 1,6 раза и составила 245 014 тыс. руб.

Для наглядности проведем динамику доходов и расходов ОАО «СКБ-банка», для того чтобы четко рассмотреть результаты финансово-хозяйственной деятельности банка. Представим данные динамики в графиках и диаграммах.

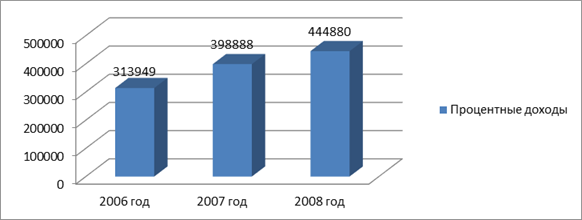

Рисунок 5 — Динамика процентных доходов ОАО «СКБ-банка» в 2010 — 2012 годах, тыс. руб.

Высокими темпами растут процентные доходы. В 2011 году по сравнению с 2010 годом они выросли в 1,27 раза, что на 84 939 тыс. руб. больше. В 2012 году по сравнению с 2010 они выросли в 1,4 раза, что составляет 130 931 тыс. рублей.

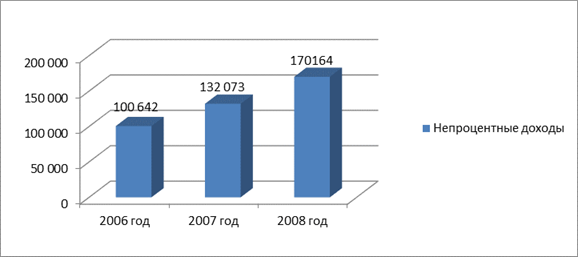

Рисунок 6 — Динамика непроцентных доходов ОАО «СКБ-банка» в 2010 — 2012 годах, тыс. руб.

Высокими темпами растут непроцентные доходы.

Так например, в 2011 году по сравнению с 2010 они выросли в 1,3 раза, что на 31 431 тыс. руб. больше. А в 2012 году по сравнению с 2010 они выросли на 69 522 тыс. руб. или в 2 раза.

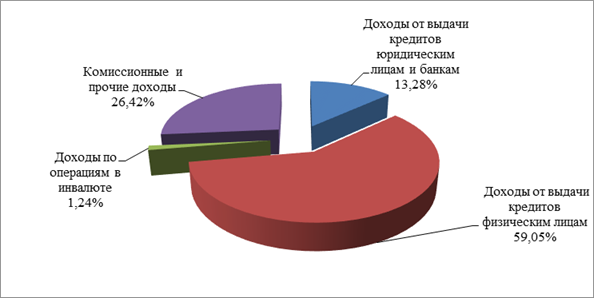

Рисунок 7 — Структура доходов ОАО «СКБ-банка» в 2012 году Как видно из диаграммы в 2012 году наибольшую долю занимают доходы от выдачи кредитов физическим лицам (59,05%), на втором месте — доходы от выдачи кредитов юридическим лицам и банкам (26,42%).

Рисунок 8 — Динамика процентных расходов ОАО «СКБ-банка» в 2010 — 2012 годах, тыс. руб.

Процентные расходы отделения тоже увеличиваются год от года. В 2012 году по сравнению с 2011 они увеличились в 1,16 раза или на 18 808 тыс. руб.

А если сравнивать 2012 год с 2010, то они увеличились в 1,59 раза или на 50 656,88 тыс. руб.

Проценты по вкладам, в основном, не повышаются, это связано только с тем, что растет общий объем вкладов в ОАО «СКБ-банке». Несмотря на увеличение числа банков-конкурентов, клиенты по-прежнему доверяют банку.

Надо заметить, что процентные расходы банка растут более быстрыми темпами, чем процентные доходы, поэтому отделению следует проводить более активную кредитную политику, не забывая при этом о качестве кредитного портфеля.

Это позволит сохранить прибыль и рентабельность на высоком уровне.

Рисунок 9 — Динамика непроцентных расходов ОАО «СКБ-банка» в 2010 — 2012 годах, тыс. руб.

Незначительными темпами непроцентные расходы увеличиваются за 2010;2012 года. Так, в 2012 году по сравнению с 2011 они выросли в 1,02 раза или на 5 118 тыс. рублей. А в 2012 по сравнению с 2010 непроцентные расходы увеличились на 53 357,92 тыс. рублей или в 1,35 раза.

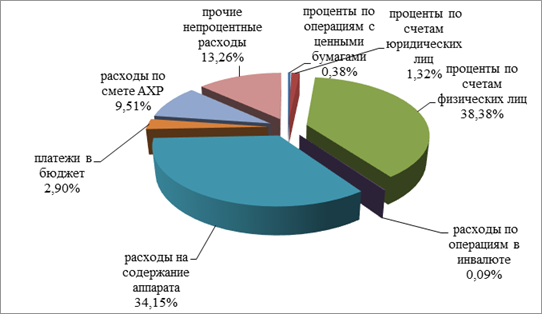

Рисунок 10 — Структура расходов ОАО «СКБ-банка» в 2012 году.

Из рисунка 10 видно, что проценты по счетам физических лиц занимают наибольший удельный вес (38,38%), следом за ними — расходы на содержание аппарата (34,15%). Прочие непроцентные расходы составляют 13,26%, они увеличиваются в связи с созданием резерва на возможные потери по ссудам, так как с ростом кредитного портфеля увеличивается, к сожалению, количество случаев возникновения просроченной задолженности.

В целом по отделению ситуацию нельзя назвать критической, объем просроченной задолженности находится в пределах нормы, но наблюдается рост этого показателя. Поэтому особое внимание нужно уделять качеству кредитных вложений.

Проценты по операциям с ценными бумагами занимают незначительный удельный вес (0,38%), так как ценные бумаги занимают небольшую часть в привлеченных средствах.

Рисунок 11 — Динамика чистой прибыли ОАО «СКБ-банка» в 2010 — 2012 годах.

Из рисунка 11 видно, что все три года СКБ-банк работал с прибылью, и прибыль росла из года в год. Так чистая прибыль в выросла в 2011 году по сравнению 2012 на 30 730 тыс. руб. или в 1,2 раза. А вот в 2012 году прибыль СКБ-банке увеличилась на 66 314 тыс. рублей по сравнению с 2011 годом, или в 1,3 раза.

Если же сравнивать 2012 и 2010 года, то чистая прибыль возросла на 62%. Рост прибыли позволяет сделать вывод о стабильной и эффективной работе отделения. Затем проведем анализ прибыльности ОАО «СКБ-банка» за 2010;2012 года. Получение прибыли является одной из основных целей предпринимательской деятельности, в том числе и в сфере банковского бизнеса. Прибыль является обобщающим (конечным) показателем анализа и оценки эффективности всей деятельности кредитной организации [17, c.241].

Таблица 6.

Анализ динамики прибыли ОАО «СКБ-банка» за 2010;2012 годы, в руб.

Показатели. | 2006 год, руб. | 2007 год, руб. | 2008 год, руб. | Изменения от предыдущего года. | |

руб. | %. | ||||

1. Полученные проценты. | 313 949 000. | 398 888 000. | 444 880 000. | 45 992 000. | 111,53. |

2. Уплаченные проценты. | 85 795 120. | 117 644 000. | 136 452 000. | 18 808 000. | 115,99. |

3. Доходы, полученные от процентной политики. | 228 153 880. | 281 244 000. | 308 428 000. | 27 184 000. | 109,67. |

5. Всего доходов. | 414 591 000. | 530 961 000. | 615 044 000. | 84 083 000. | 115,84. |

6. Всего расходов. | 236 350 200. | 316 439 000. | 340 365 000. | 23 926 000. | 107,56. |

7. Прибыль до налогообложения. | 178 240 800. | 214 522 000. | 274 679 000. | 60 157 000. | 128,04. |

9. Начисленные налоги (включая налог на прибыль). | 27 270 800. | 32 822 000. | 29 665 000. | — 3 157 000. | 90,38. |

10. Прибыль (убыток) за отчетный период. | 150 970 000. | 181 700 000. | 245 014 000. | 63 314 000. | 134,85. |

Согласно приведенным в таблице 6 расчетам, прибыль СКБ-банка за три анализируемых периода увеличилась на 62% или на 94 млн. рублей и составила в 2012 году 245 млн. рублей. А за предшествующий год прибыль увеличилась на 35% или на 63 млн. рублей. Увеличение прибыли произошло в основном за счет доходов, полученных от процентной политики, которые возросли на 35%.

Сумма полученных процентов в течение всего рассматриваемого периода значительно превышала сумму уплаченных процентов. При этом заметна тенденция более медленного роста процентных доходов, чем процентных расходов и уменьшения относительных показателей процентной маржи. Это соответствует общемировой тенденции и для сохранения прибыльности и рентабельности на прежнем уровне отделению следует проводить более активную политику зарабатывания непроцентных доходов от оказания различных услуг.

Темпы роста прибыли опережают темпы роста совокупных доходов (соответственно в 1,62 раза против 1,48 раза), что свидетельствует о росте прибыльности банковской деятельности за счет повышения доходов от активно — пассивных операций и повышения прочих комиссионных доходов. В то же время, существенное влияние на финансовый результат работы банка оказывают расходы (рост на 44%), обусловленные сложившейся структурой привлеченных средств. С декабря 2012 года неоднократно повышались процентные ставки по депозитам физических лиц, ставки же по кредитам были повышены осенью 2012 года и пока остаются на прежнем уровне. При этом ставки по уже выданным кредитам остаются неизменными, а депозиты могут быть переоформлены клиентами на более выгодные условия, то есть более высокие процентные ставки в любое время. Сроки по большинству кредитов также больше сроков по депозитам. В связи с этим вполне вероятно прогнозировать дальнейшее уменьшение процентной маржи. Чтобы избежать падения прибыльности, отделению надо наращивать как объемы кредитования, так и объемы предоставляемых отделением услуг.

Анализ рентабельности ОАО «СКБ-банка». Рентабельность (доходность) СКБ-банк — один из основных стоимостных показателей эффективной банковской деятельности.

Уровень рентабельности банка охарактеризуем коэффициентами рентабельности активов и рентабельности капитала (таблицы 7 и 8).

Таблица 7.

Анализ рентабельности активов ОАО «СКБ-банка» за 2010;2012 года, руб.

Показатели. | 2010 год, руб. | 2011 год, руб. | 2012 год, руб. | Абсолютное изменение. |

1. Всего активов, руб. | 3 029 486 699,00. | 3 716 838 827,00. | 4 398 346 115,00. | 1 368 859 416,00. |

2. Прибыль (убыток) за отчетный период, руб. | 150 970 000,00. | 181 700 000,00. | 245 014 000,00. | 94 044 000,00. |

3. Всего доходов, руб., в т. ч. | 414 591 000,00. | 530 961 000,00. | 615 044 000,00. | 200 453 000,00. |

3.1 процентные доходы, руб. | 313 949 000,00. | 398 888 000,00. | 444 880 000,00. | 130 931 000,00. |

3.2 непроцентные доходы, руб. | 100 642 000,00. | 132 073 000,00. | 170 164 000,00. | 69 522 000,00. |

4. Всего расходов, руб., в т. ч. | 236 350 200,00. | 316 439 000,00. | 340 365 000,00. | 104 014 800,00. |

4.1 процентные расходы, руб. | 85 795 120,00. | 117 644 000,00. | 136 452 000,00. | 50 656 880,00. |

4.2 непроцентные расходы, руб. | 150 555 080,00. | 198 795 000,00. | 203 913 000,00. | 53 357 920,00. |

5. Начисленные налоги (включая налог на прибыль), млн.руб. | 6 769 200,00. | 9 277 000,00. | 9 864 000,00. | 3 094 800,00. |

6. Налоги / доходы, %. | 1,63. | 1,75. | 1,60. | — 0,03. |

7. Использование (доходность) активов = доходы / активы, %. | 13,69. | 14,29. | 13,98. | 0,30. |

8. Процентная доходность активов = процентные доходы /активы, %. | 10,36. | 10,73. | 10,11. | — 0,25. |

9. Непроцентная доходность активов = непроцентные доходы / активы, %. | 3,32. | 3,55. | 3,87. | 0,55. |

10. Процентные расходы / доходы, %. | 20,69. | 22,16. | 22,19. | 1,49. |

11. Непроцентные расходы / доходы, %. | 36,31. | 37,44. | 33,15. | — 3,16. |

12. Маржа прибыли (доля прибыли в доходах банка) = прибыль / доходы, %. | 36,41. | 34,22. | 39,84. | 3,42. |

13. Чистая процентная маржа = (доходы от процентов — расходы по процентам)/общие активы, %. | 7,53. | 7,57. | 7,01. | — 0,52. |

14. Рентабельность активов (ROAA) = прибыль / активы, %. | 4,98. | 4,89. | 5,57. | 0,59. |

Из приведенных расчетов можно сделать вывод, что рентабельность активов (ROAA) за анализируемый период увеличилась на 0,59 п.п. Данный показатель характеризует рентабельность активных операций и оценивает величину прибыли на 1 руб. активов.

То есть 55 700 рублей прибыли приходится на 1 млн. рублей активов. На доходность активов существенно повлияли процентные доходы, заработанные отделением, что говорит о верной кредитной политике банка. Большое воздействие на увеличение рентабельности активов (ROAA) оказали непроцентные расходы относительно общих доходов Котласского отделения, которые за 3 года снизились на 3,9 п.п.

Чистая процентная маржа определяет основную способность банка иметь прибыль — его доход от разницы процентных доходов и процентных расходов [19, c.121].

Расчеты, произведенные в таблице 7 свидетельствуют о том, что Мотовилихинское отделение имеет положительную процентную маржу, которая все же постепенно снижается, в период с 2010 по 2012 года она снизилась на 0,52 п.п. и составила в 2012 году 7,01%.

Таблица 8.

Анализ рентабельности капитала ОАО «СКБ-банка» за 2010;2012 года, в руб.

Показатели. | 2010 год, руб. | 2011 год, руб. | 2012 год, руб. | Абсолютное изменение. |

1. Собственные средства, млн.руб. | 503 266 368. | 593 188 185. | 723 349 223. | 220 082 855. |

2. Привлеченные средства, млн.руб. | 2 526 220 331. | 3 123 650 642. | 3 674 996 892. | 1 148 776 561. |

3. Прибыль (убыток) за отчетный период, млн.руб. | 150 970 000. | 181 700 000. | 245 014 000. | 94 044 000. |

4. Рентабельность капитала (ROAE), %. | 30,63. | 33,87. | 3,87. | |

5. Коэффициент финансового левериджа = СС/ПС х 100%. | 19,92. | 18,99. | 19,68. | — 0,24. |

Рентабельность капитала (ROAE) по сравнению с предыдущим годам возросла на 4,56 п.п. и составила в 2012 году 40,54%. На ее увеличение повлиял как рост рентабельности собственных средств (на 3,87 п.п.), так и рост рентабельности привлеченных средств (на 0,69 п.п.).

Рост доли первых в структуре пассивов банка характеризует стремление банка увеличить свою капитальную базу.

Все показатели рентабельности работы отделения имеют положительную динамику, несмотря на начавшийся в 2012 году мировой финансовый кризис.

Рисунок 12 — Изменение рентабельности ОАО «СКБ-банка» за 2010 — 2012 года.