Методы анализа инвестиционных проектов

Чистая текущая стоимость проекта представляет собой разницу между суммой дисконтированных денежных поступлений и суммой дисконтированных капиталовложений. Равенство чистой текущей стоимости нулю означает, что реализация проекта обеспечит инвесторам требуемый уровень доходности, не больше и не меньше, т. е. за экономический срок жизни инвестиции достигнут желаемого уровня отдачи. Положительное… Читать ещё >

Методы анализа инвестиционных проектов (реферат, курсовая, диплом, контрольная)

Принимая решение о реализации инвестиционного проекта, необходимо оценить экономический эффект от его реализации, сопоставить экономический эффект от инвестирования в различные проекты, учесть альтернативные издержки. Инвестирование капитала в проект должно быть более прибыльным, чем простое помещение средств в безрисковые ценные бумаги или в банк под проценты при данной банковской процентной ставке. Также должны рассматриваться альтернативные проекты, нужно оценить их эффективность предложить к реализации инвестиционный проект, который принесет максимальную выгоду. При выборе ивестиционного проекта нужно учесть его рискованность, и, следовательно, срок окупаемости, так как чем длительнее срок окупаемости, тем рискованнее проект. Чем выше проектные риски, тем выше должны быть требования к доходности проекта.

При оценке эффективности инвестиционного проекта необходимо учитывать, что денежные поступления и выплаты, связанные с его реализацией, распределены во времени, и, следовательно, несопоставимы. Анализ динамического ряда, элементами которого являются чистые денежные потоки за соответствующий период, необходимо начинать с приведения ряда в сопоставимый вид. Учет временной стоимости денег осуществляется дисконтированием ожидаемой к получению (выплате) будущей суммы по заданной процентной ставке. Уровень процентной ставки представляет собой альтернативные издержки владения денежными средствами (упущенную выгоду, которую мог бы получить инвестор, разместив данные средства на определенный срок, например, на депозите, вложив их в ценные бумаги или в другой проект), а процедура дисконтирования позволяет определить реальную стоимость денег на любой момент времени.

Методы, которые применяют при оценке эффективности инвестиционных проектов, можно разделить на две группы. В первую группу включают методы оценки, учитывающие временную стоимость денег и, следовательно, основанные на применение концепции дисконтирования. Во вторую группу методов оценки включают методы, не учитывающие временную стоимость денег и основанные на учетных оценках. Наиболее часто применяемыми методами, относящимися к первой группе, являются методы определения чистой текущей стоимости проекта (net present value, NPV); внутренней нормы доходности (IRR); рентабельности инвестиций (profitability index, РГ). Ко второй группе относятся методы определения периода окупаемости инвестиций (payback period, РВ) и бухгалтерской рентабельности инвестиций (return on investment, ROI).

Одним из основных методов экономической оценки инвестиционных проектов является метод определения чистой текущей стоимости, на которую ценность фирмы может прирасти в результате реализации инвестиционного проекта. NPV определяет денежную выгоду от проекта путем дисконтирования всех ожидаемых денежных поступлений и выплат на текущий момент времени с использованием требуемой ставки доходности. NPV определяется по формуле.

(4.1).

(4.1).

где CFk — чистый денежный поток; r — ставка дисконтирования.

Ставка дисконтирования — это цена выбора (альтернативная стоимость) коммерческой стратегии, предполагающей вложение денежных средств в инвестиционный проект. Ставка дисконтирования является экзогенно задаваемым фактором, ее уровень обосновывается исходя из понимания инвесторами приемлемого уровня дохода на капитал, она характеризует тот минимальный уровень отдачи на вложенный в проект капитал, при котором инвесторы посчитают для себя возможным участвовать в проекте.

Чистая текущая стоимость проекта представляет собой разницу между суммой дисконтированных денежных поступлений и суммой дисконтированных капиталовложений. Равенство чистой текущей стоимости нулю означает, что реализация проекта обеспечит инвесторам требуемый уровень доходности, не больше и не меньше, т. е. за экономический срок жизни инвестиции достигнут желаемого уровня отдачи. Положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности фирмы, т. е. инвестиции обеспечат требуемый уровень отдачи и дополнительный доход, равный величине NPV. В данном случае проект рекомендуется к реализации. При отрицательном значении чистой текущей стоимости проект не обеспечит требуемый уровень отдачи на инвестиции, и, следовательно, должен быть отвергнут. При анализе альтернативных проектов предпочтение должно быть отдано проекту с более высокой чистой текущей стоимостью.

Следующим методом оценки эффективности инвестиционных проектов, основанным на применении концепции дисконтирования, является метод определения внутренней нормы доходности проекта (IRR). Внутренняя норма доходности характеризует доходность, которую обеспечит реализация инвестиционного проекта, следовательно, стоимость капитала, который используется для финансирования проекта, не должна превышать его внутреннюю норму доходности. Как отмечалось выше, значение чистой текущей стоимости, равное нулю, означает, что реализация проекта обеспечит требуемый уровень доходности (определяемый принятым уровнем ставки дисконтирования), но не принесет дополнительного дохода. Следовательно, если определить уровень ставки дисконтирования, при котором чистая текущая стоимость проекта обращается в ноль, инвестор тем самым определит доходность, которую обеспечит реализация проекта.

Внутренней нормой доходности называется такое положительное число r*, что при ставке дисконтирования r = r' чистая текущая стоимость проекта обращается в 0; при всех значениях ставки дисконтирования, бо? льших значения r* (r > r'), NPV принимает отрицательное значение; при всех значениях ставки дисконтирования, меньших значениях r* (r < r*), NPV принимает положительное значение. Если не выполнено хотя бы одно из этих условий, считается, что IRR не существует.

Ставка дисконтирования, представляющая собой требуемый уровень доходности для инвестора, и внутренняя норма доходности, характеризующая уровень доходности, который обеспечивает реализация проекта, идентичны по своей экономической природе, так как характеризуют уровень капитализации доходов за расчетный период. Различие состоит в том, что внутренняя норма доходности формируется исходя из внутренних свойств проекта, и для ее определения проводится анализ денежного потока проекта, а уровень ставки дисконтирования обосновывается исходя из понимания инвестора приемлемого уровня дохода на капитал. Для определения внутренней нормы доходности проекта необходимо найти ту ставку дисконтирования, при которой чистая текущая стоимость проекта обращается в ноль;

(4.2).

(4.2).

Данное уравнение в общем виде не имеет точного решения. На практике решение уранения 4.2 сводится к последовательной итерации, с помощью которой находится уровень ставки дисконтирования, обеспечивающий нулевое значение NPV. Определить величину IRR можно при помощи компьютера, графическим методом или методом линейной интерполяции. Метод линейной интерполяции сводится к тому, что подбираются две ставки дисконтирования, одна r0 — обеспечивающая отрицательное значение NPV проекта, другая r1 — положительное. Таким образом, мы имеем два значения чистой текущей стоимости: NPV (r0) < 0 и NPV (r1) > 0.

Тогда внутренняя норма доходности рассчитывается по формуле.

(4.3).

(4.3).

Так как внутренняя норма доходности характеризует гарантированный уровень отдачи на инвестиции, то для оценки эффективности инвестиционного проекта ее значение необходимо сравнить с уровнем ставки дисконтирования (приемлемым уровнем отдачи на инвестиции). Проект рекомендуется к реализации, если IRR > r. Проекты, у которых IRR < r, неэффективны. При равенстве внутренней нормы доходности и ставки дисконтирования (IRR = r) доход обеспечивает приемлемый уровень доходности (только окупает инвестиции, инвестиции бесприбыльны).

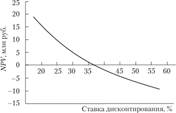

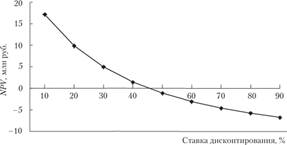

Необходимо обратить внимание, что при определении внутренней нормы доходности оговариваются условия ее существования. Если не выполнено хотя бы одно из этих условий, считается, что IRR не существует. Согласно современным представлениям, внутренняя норма дохода определена только для стандартных («типичных») финансовых потоков, т. е. таких, при которых уравнение 4.2 имеет одно решение на экономически обоснованном интервале задания IRR. Для таких инвестиций справедливо утверждение: чем выше ставка дисконтирования г, тем меньше величина интегрального эффекта NPV (рис. 4.1).

Рис. 4.1. Зависимость величины NPV от ставки дисконтирования r

Точка, в которой кривая, характеризующая зависимость чистой текущей стоимости проекта от ставки дисконтирования, пересекает ось абсцисс, представляет собой внутреннюю норму доходности проекта IRR.

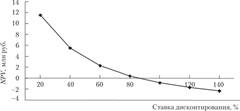

На практике встречаются проекты, когда затраты могут осуществляться не только в начале, но и в середине или в конце расчетного периода (рис. 4.2). При этом зависимость NPV® может отличаться от изображенной на рис. 4.1. Например, она может оказаться такой, как представлена на рис. 4.2, или иной.

Рис. 4.2. Зависимость NPV от ставки дисконтирования в случае нестандартного финансового потока.

Кривая на рисунке три раза пересекает ось абсцисс. Данный пример характеризуется нестандартным («нетипичным») финансовым потоком. Здесь NPV принимает нулевое значение при ставке дисконта: r1*, r2*, r3*. Такой вид графика объясняется тем, что дисконтируются не только поступления, но и затраты. Соответственно при увеличении ставки дисконтирования современная стоимость будущих затрат уменьшается.

Недостаток, присущий IRR в отношении проектов с неординарными денежными потоками, не является критическим и может быть преодолен. Аналог IRR, который может использоваться при анализе любых проектов, называется модифицированной внутренней нормой доходности (MIRR). Алгоритм расчета MIRR следующий:

- — рассчитывается суммарная дисконтированная стоимость всех оттоков и суммарная наращенная стоимость всех притоков. И дисконтирование, и наращивание осуществляется по принятой ставке дисконтирования (стоимости источника финансирования проекта);

- — определяется ставка дисконтирования, уравнивающая суммарную дисконтированную стоимость оттоков и суммарную наращенную стоимость притоков, которая и представляет собой MIRR.

Расчет модифицированной внутренней нормы доходности проекта осуществляется по формуле.

(4.4).

(4.4).

где OFk — отток денежных средств в периоде k (абсолютная величина); IFk — приток денежных средств в периоде k (абсолютная величина); г — принятая ставка дисконтирования (стоимости источника финансирования проекта); п — продолжительность проекта.

В отличие от внутренней нормы доходности проекта IRR модифицированная внутренняя норма доходности MIRR всегда имеет единственное значение и может быть использована не только для оценки эффективности инвестиционных проектов с ординарными денежными потоками, но и для оценки неординарных денежных потоков, когда применение IRR невозможно.

Проект принимается в том случае, если модифицированная внутренняя норма доходности превышает принятую ставку дисконтирования.

Одним из распространенных методов оценки эффективности инвестиционных проектов является метод определения коэффициента рентабельности инвестиций (PI). Коэффициент рентабельности инвестиций является относительным показателем и позволяет оценить резерв безопасности, демонстрируя, в какой мере возрастает ценность фирмы в расчете на 1 рубль инвестиций. Данный показатель характеризует относительную отдачу на вложенные в проект затраты.

Расчет этого показателя осуществляется по формуле.

(4.5).

(4.5).

где  - инвестиции в году

- инвестиции в году  :;

:;  - денежные поступления в году

- денежные поступления в году  , которые будут получены благодаря этим инвестициям.

, которые будут получены благодаря этим инвестициям.

В случае, когда затраты осуществляются только в начале проекта, формула 4.5 приобретает вид.

(4.6).

(4.6).

или.

(4.7).

(4.7).

где PV — настоящая стоимость денежных поступлений;  - сумма инвестиций (капиталовложений) в проект.

- сумма инвестиций (капиталовложений) в проект.

Смысл коэффициента PI состоит в отборе независимых проектов со значением больше единицы. Он дает аналитикам надежный инструмент ранжирования различных инвестиционных проектов с точки зрения их привлекательности, но не характеризует абсолютную величину чистых выгод.

Срок окупаемости определяет время, необходимое для поступления денежных средств от вложенного капитала.

При наличии ежегодных равномерных денежных потоков срок окупаемости РВ определяется по формуле.

(4.8).

(4.8).

При наличии неравномерных денежных потоков срок окупаемости определяется на основе аккумулирования чистых денежных потоков до момента возмещения первоначальной инвестиции. Если рассчитанный период окупаемости меньше некоторого максимально допустимого периода окупаемости, то данный проект принимается.

При определении срока окупаемости инвестиций не учитывают временную стоимость денег. Этот недостаток можно устранить, рассчитав дисконтированный срок окупаемости (DPB). Определение дисконтированного срока окупаемости предполагает определение текущей (приведенной) стоимости всех будущих поступлений и затрат (построение дисконтированного денежного потока) и определение на основании дисконтированного потока периода окупаемости. Дисконтированный период окупаемости определяет время, которое необходимо для возврата денежных средств, вложенных в проект с учетом требуемой доходности.

Другим достаточно простым методом оценки инвестиционных проектов является метод расчета бухгалтерской рентабельности инвестиций (ROI). Этот показатель ориентирован на оценку инвестиций на основе бухгалтерского показателя — дохода фирмы, а не на основе денежных поступлений. Существуют разные алгоритмы исчисления ROI, в частности (распространенный алгоритм) ROI определяется делением средней ежегодной прибыли проекта на средние инвестиционные затраты.

Пример

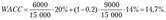

Необходимо оценить эффективность инвестиционного проекта, рассмотренного в параграфе 4.1, при условии, что стоимость собственного капитала равна 20%.

Традиционная схема.

В рассмотренном выше примере представлен расчет денежных потоков по традиционной схеме. С целью оценки эффективности данных инвестиций построим дисконтированный денежный поток. Ставка дисконтирования равна средневзвешенной стоимости капитала (WACC). Вычисляется средневзвешенная стоимость капитала по формуле.

(4.9).

(4.9).

где  — доля капитала (инвестиционных ресурсов), полученного из источника і;

— доля капитала (инвестиционных ресурсов), полученного из источника і;

— стоимость і-го источника капитала.

— стоимость і-го источника капитала.

Для финансирования проекта привлекается не только собственный, но и заемный капитал, следовательно, доходность такого проекта должна компенсировать не только риски, связанные с инвестированием собственных средств, но и затраты на привлечение заемного капитала.

(4.10).

(4.10).

где  — ставка доходности собственного капитала;

— ставка доходности собственного капитала;  — доля собственного капитала;

— доля собственного капитала;  — ставка доходности заемного капитала компании (затраты на привлечение заемного капитала);

— ставка доходности заемного капитала компании (затраты на привлечение заемного капитала);  — ставка налога на прибыль;

— ставка налога на прибыль;  — доля заемного капитала.

— доля заемного капитала.

Общая сумма капитала проекта составляет (9000 + 6000) = 15 000 тыс. руб.

Ставка дисконтирования составит.

В табл. 4.4. представлено построение дисконтированных денежных потоков инвестиционного проекта по традиционной схеме.

Таблица 4.4.

Показатель. | Год. | |||||

0-й. | 1-й. | 2-й. | 3-й. | 4-й. | 5-й. | |

CF | — 15 000. | 13 080. | ||||

DCF | — 15 000. | 6608,5. | 5761,6. | 5023,2. | 4379,4. | 6588,6. |

Чистая текущая стоимость составит:

Так как чистая текущая стоимость проекта положительна (NPV составляет 13 361,3 тыс. руб.), то проект оценивается как эффективный и рекомендуется к принятию.

Рентабельность инвестиций составит:

Значение рентабельности инвестиций, превосходящее единицу, свидетельствует об их эффективности.

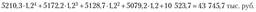

Определим внутреннюю норму доходности проекта, для чего воспользуемся графическим методом. Построим зависимость чистой текущей стоимости от ставки дисконтирования. Результаты расчета NPV (в тыс, руб.) при различных значениях ставки дисконтирования представлены ниже.

Ставка дисконтирования (г), %. | |||||||||

NPV | — 1112. | — 3047. | — 4547. | — 5735. | — 6696. | ||||

Ставка дисконтирования, при которой NPV проекта обращается в ноль, является внутренней нормой доходности (рис. 4,3). Таким образом, внутренняя норма доходности проекта (IRR) составляет 46%.

Рис. 4.3. Зависимость NPV проекта от ставки дисконтирования при традиционной схеме расчета денежных потоков.

Внутренняя норма доходности проекта превышает выбранную ставку дисконтирования (14,7%), что свидетельствует об эффективности проекта.

Рассчитаем модифицированную норму доходности проекта. Суммарная дисконтированная стоимость всех оттоков составит 15 000 руб.

Суммарная наращенная стоимость всех притоков составит.

Ставка дисконтирования, уравнивающая суммарную дисконтированную стоимость притоков и суммарную наращенную стоимость оттоков, которая и представляет собой MIRR, определяется по формуле 4.3 следующим образом:

Проект принимается в том случае, если MIRR > r. Условие соблюдается.

Определим срок окупаемости проекта. Кумулятивный денежный поток проекта представлен в табл. 4.5.

Таблица 4.5.

Показатель. | Год. | |||||

0-й. | 1-й. | 2-й. | 3-й. | 4-й. | 5-й. | |

CF | — 15 000. | 13 080. | ||||

Кумулятивный CF | — 15 000. | — 7420. | 15 320. | 28 400. | ||

Срок окупаемости проекта (РВ) составит  . Это означает, что компания вернет вложенные в проект деньги почти через 2 года.

. Это означает, что компания вернет вложенные в проект деньги почти через 2 года.

Для определения дисконтированного срока окупаемости необходимо построить кумулятивный дисконтированный денежный поток (табл. 4.6).

Таблица 4.6.

Показатель. | Год. | |||||

0-й. | 1-й. | 2-й. | 3-й. | 4-й. | 5-й. | |

DCF | — 15 000. | 6608,5. | 5761,6. | 5023,2. | 4379,4. | 6588.6. |

Кумулятивный DCF | — 15 000. | — 8391,5. | — 2629,9. | 2393,3. | 6772,7. | 13 361,3. |

Дисконтированный срок окупаемости составит

За 2,5 года компания не только вернет вложенные в проект деньги, но и обеспечит требуемый уровень отдачи на них.

Схема собственного капитала:

Расчет денежных потоков по схеме собственного капитала представлен в параграфе 4.2. Построим дисконтированный денежный поток (табл. 4.7).

Таблица 4.7.

Показатель. | Год. | |||||

0-й. | 1-й. | 2-й. | 3-й. | 4-й. | 5-й. | |

CF | — 6000. | 5210,3. | 5172,2. | 5128,7. | 5079,2. | 10 523,7. |

DCF | — 6000. | 4341,9. | 3591,8. | 2968,0. | 2449,5. | 4229,2. |

Чистая текущая стоимость:

Так как чистая текущая стоимость проекта положительна (NPV составляет 11 580,4 тыс. руб.), проект оценивается как эффективный и рекомендуется к принятию.

Рентабельность инвестиций составит:

Значение рентабельности инвестиций, превосходящее единицу, свидетельствует об их эффективности.

Определим внутреннюю норму доходности проекта, для чего воспользуемся графическим методом. Построим зависимость чистой текущей стоимости от ставки дисконтирования. Результаты расчета NPV при различных значениях ставки дисконтирования представлены ниже.

Ставка дисконтирования (г), %. | |||||||

NPV | 11 580. | — 814. | — 1660. | — 2275. | |||

Ставка дисконтирования, при которой NPV проекта обращается в ноль и является внутренней нормой доходности (рис. 4.4). Таким образом, IRR составляет 86%.

Рис. 4.4. Зависимость NPV проекта от ставки дисконтирования при схеме расчета денежных потоков на основе собственного капитала.

Внутренняя норма доходности проекта превышает выбранную ставку дисконтирования (20%), что свидетельствует об эффективности проекта.

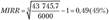

Рассчитаем модифицированную внутреннюю норму доходности проекта. Суммарная дисконтированная стоимость всех оттоков составит 6000 руб.

Суммарная наращенная стоимость всех притоков.

Ставка дисконтирования, уравнивающая суммарную дисконтированную стоимость притоков и суммарную наращенную стоимость оттоков, которая и представляет собой MIRR, определяется по формуле  . Отсюда:

. Отсюда:

Проект принимается в том случае, если MIRR > г. Условие соблюдается.

Определим срок окупаемости проекта. Кумулятивный денежный поток проекта представлен в табл. 4.8.

Таблица 4.8.

Показатель. | Год. | |||||

0-й. | 1-й. | 2-й. | 3-й. | 4-й. | 5-й. | |

CF | — 6000. | 5210,3. | 5172,2. | 5128,7. | 5079,2. | 10 523,7. |

Кумулятивный CF | — 6000. | — 789,7. | 4382,5. | 9511,2. | 14 590,4. | 25 114,1. |

Срок окупаемости проекта (РВ) составит: 1,15 года = (1 + 789,7 / 5172,2). Это означает, что компания вернет вложенные в проект деньги почти через 1 год 2 месяца.

Для определения дисконтированного срока окупаемости необходимо построить кумулятивный дисконтированный денежный поток (табл. 4.9).

Таблица 4.9.

Показатель. | Годы. | |||||

0-й. | 1-й. | 2-й. | 3-й. | 4-й. | 5-й. | |

DCF | — 6000. | 4341,9. | 3591,8. | 2968,0. | 2449,5. | 4229,2. |

Кумулятивный DCF | — 6000. | — 1658,1. | 1933,7. | 4901,7. | 7351,2. | 11 580,4. |

Дисконтированный срок окупаемости составит: 1,5года = (1 + 1658,1 /3591,8). За 1,5 года компания не только вернет вложенные в проект собственные средства, но и обеспечит требуемый уровень отдачи на них.

Сравнивая ключевые количественные показатели эффективности инвестиционного проекта, рассчитанные по традиционной схеме и по схеме собственного капитала, приходим к выводу, что оценка одного и того же проекта зависит от принимаемого метода (табл. 4.10).

Таблица 4.10.

Показатель. | Традиционная схема. | Схема собственного капитала. |

PV | 28 361,3. | 17 580,4. |

NPV | 13 361,3. | 11 580,4. |

PI | 1,89. | 2,9. |

IRR | ||

РВ | 1,98. | 1,15. |

DPB | 2,5. | 1.5. |

Различие в оценках объясняется тем, что в рамках традиционного подхода инвестор оценивает, насколько эффективно работает весь вложенный в проект капитал (собственный и заемный: в данном случае все 15 000 гыс. руб.), в рамках же метода собственного капитала он оценивает эффективность только собственного капитала (6000 тыс. руб. вложенных в проект собственных средств). Показатели эффективности использования всего капитала могут совпадать с показателями эффективности собственного капитала только тогда, когда доля заемного капитала равна нулю.

Дисконтированный поток поступлений, генерируемый всем капиталом, вложенным в проект (PV= 28 361,3 тыс. руб.), превышает приведенные поступления на собственный капитал (PV = 17 580,4 тыс. руб.), и показатель чистой текущей стоимости по традиционной схеме выше, чем по схеме собственного капитала. Однако NPV является абсолютным показателем. Если рассматривать относительные показатели эффективности (рентабельность инвестиций PI и внутреннюю норму доходности IRR), то они выше при оценке эффективности по схеме собственного капитала. То есть эффективность использования собственного капитала выше, чем эффективность использования всего капитала (собственного и заемного), вложенного в проект. Это объясняется эффектом финансового рычага.