Виды и основные условия договоров страхования жизни

Совместное страхование жизни используется при страховании семейных пар. Обычно совместные полисы страхования жизни (по первой или второй смерти) выписываются на семейные пары (например, совместные аннуитеты), в таком договоре присутствует два застрахованных лица. Выплата страховой суммы может производиться после смерти первого из двух застрахованных супругов или после смерти второго… Читать ещё >

Виды и основные условия договоров страхования жизни (реферат, курсовая, диплом, контрольная)

- — Страховая сумма устанавливается, но соглашению между страхователем и страховщиком. В страховании жизни при наступлении страхо-

- — вого случая выплачивается страховое обеспечение, размер которого зависит от условий договора страхования, но не связан с реально понесенными убытками. Размер страховой выплаты известен

заранее, обычно он равен страховой сумме.

Участниками договора страхования жизни являются страхователь, страховщик, застрахованное лицо и выгодоприобретатель. Застрахованный — это физическое лицо, чья жизнь, здоровье и трудоспособность выступают объектом страховой защиты. Выгодоприобретатель — эго физическое или юридическое лицо, назначаемое страхователем, в пользу которого заключается договор страхования и который является получателем страховой выплаты.

К особенностям договора страхования жизни относятся следующие:

- — долгосрочный характер. Договор может быть заключен на любой срок, в ряде случаев договор может быть бессрочным (пожизненное страхование);

- — страхование жизни не является договором о компенсации. Страхование жизни является договором на согласованную сумму;

- — в страховании жизни не существует понятия двойного страхования;

- — в страховании жизни не применяется суброгация.

Для договора страхования жизни характерно присутствие стандартных и особых исключений (риски, не признаваемые страховыми), свойственных только этому виду страхования.

Перечень стандартных исключений включает в себя следующие положения:

- — умышленные действия застрахованного, страхователя или выгодоприобретателя;

- — умышленное совершение (попытки совершения) застрахованным преступления, находящегося в прямой причинно-следственной связи с событием, обладающим признаками страхового случая;

- — алкогольное, наркотическое или токсическое отравление застрахованного в результате употребления им наркотических, токсических, спиртосодержащих жидкостей, сильнодействующих и психотропных веществ и лекарственных препаратов без предписания врача (или по предписанию врача, но с нарушением указанной им дозировки);

- — управление застрахованным транспортным средством без права на управление транспортным средством данной категории или передача застрахованным управления транспортным средством лицу, не имевшему нрава на управление транспортным средством данной категории;

- — управление застрахованным транспортным средством в состоянии алкогольного, наркотического или токсического опьянения или передача застрахованным управления транспортным средством лицу, находившемуся в состоянии алкогольного, наркотического или токсического опьянения;

- — действие ядерного взрыва, радиации или радиоактивного заражения.

Помимо стандартных к числу наиболее распространенных исключений в полисах страхования жизни относятся оговорка о самоубийстве, а также военная оговорка.

Оговорка о самоубийстве освобождает страховщика от выплаты страхового обеспечения в случае самоубийства застрахованного, если на момент самоубийства договор действовал менее двух лет, за исключением доведения застрахованного до самоубийства противоправными действиями третьих лиц.

Военные оговорки бывают двух типов: статусная и результирующая. Статусная оговорка дает право страховщику не выплачивать страховую сумму, если смерть застрахованного лица наступит в то время, когда он находится на военной службе (независимо от причины смерти). Результирующая оговорка даст право не выплачивать страховую сумму, если смерть застрахованного лица наступит в результате военных действий.

В зависимости от объекта страховой защиты договоры страхования жизни делятся на две группы:

- 1) страхование собственной жизни (страхователь одновременно является застрахованным лицом);

- 2) страхование жизни третьего лица (застрахованным является лицо, отличное от страхователя).

Выгодоприобретателем по договору страхования жизни может быть как застрахованное, так и иное лицо. Согласно действующему законодательству договор личного страхования в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица.

В зависимости от числа застрахованных страхование жизни может быть индивидуальным, совместным и групповым.

Индивидуальное страхование подразумевает, что договор страхования заключается в отношении жизни одного лица.

Совместное страхование жизни используется при страховании семейных пар. Обычно совместные полисы страхования жизни (по первой или второй смерти) выписываются на семейные пары (например, совместные аннуитеты), в таком договоре присутствует два застрахованных лица. Выплата страховой суммы может производиться после смерти первого из двух застрахованных супругов или после смерти второго.

Групповое страхование означает, что один договор страхования заключается в отношении целой группы людей, которые связаны со страхователем (например, он является их работодателем).

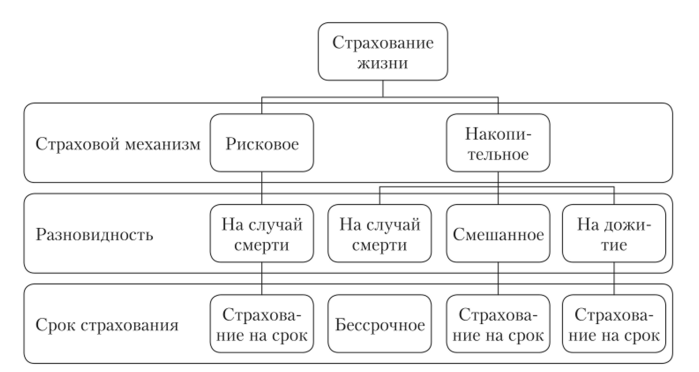

Все виды страхования жизни подразделяются на рисковые и накопительные (рис. 2.2). Рисковое страхование (к этой категории относится только срочное страхование на случай смерти) не содержит элементов накопления. Все прочие виды страхования жизни являются накопительными.

В зависимости от страхового случая (смерть или дожитие до определенного возраста) страхование жизни подразделяется на два направления: страхование на случай смерти и страхование на дожитие. Смешанное страхование представляет собой комбинацию двух ранее указанных страховых случаев.

Договор страхования жизни может быть заключен на определенный срок (срочные виды) или быть бессрочным (пожизненное страхование).

Договоры страхования жизни подразделяются на краткосрочные и долгосрочные. Деление основано на двух критериях:

- 1) продолжительность действия договора;

- 2) способность страховой компании отказаться от обязательств по обеспечению страхового покрытия (страховой защиты) или изменить положения договора по истечении его срока действия.

Рис. 2.2. Классификация видов страхования жизни

Договоры, заключаемые на незначительный срок, называются краткосрочными. Краткосрочный договор обеспечивает страховую защиту в течение фиксированного короткого периода (не более одного года). По истечении его срока действия страховщик имеет возможность отказаться от своих обязательств или изменить условия договора при его пролонгации. К краткосрочным договорам относится большинство договоров имущественного страхования и страхования ответственности, договоры страхования от несчастных случаев и болезней, медицинского страхования, а также некоторые виды договоров страхования жизни, заключаемые на определенный срок.

Договоры, условия страхования по которым не могут быть ежегодно пересмотрены по желанию страховой компании, классифицируются как долгосрочные. Долгосрочные договоры не подлежат изменению в одностороннем порядке. К долгосрочным договорам обычно относят накопительные виды страхования жизни. На некоторых страховых рынках к долгосрочным договорам относят отдельные виды страхования здоровья (медицинское, страхование трудоспособности, страхование от болезней и т. д.).

Срочное страхование жизни на случай смерти — это договор, согласно которому в обмен на уплату страховых премий страховщик обязуется выплатить заранее установленную страховую сумму в случае смерти застрахованного лица в течение срока действия договора.