Оценка рисковых активов капитала на примере обоснования предельной стоимости участка земли под застройку

Для оценки стоимости участка земли воспользуемся условиями оценки его стоимости с помощью эквивалентного портфеля. Сформируем условный эквивалентный портфель, который принесет такие же доходы в будущих состояниях экономики, как и застройка участка земли с последующей продажей квартир. Такой портфель будем использовать для определения предельного значения настоящей стоимости земли, т. е. суммы… Читать ещё >

Оценка рисковых активов капитала на примере обоснования предельной стоимости участка земли под застройку (реферат, курсовая, диплом, контрольная)

Покажем возможности использования эквивалентного портфеля для оценки стоимости участка земли под застройку. Его формирование носит индивидуальный характер, оценка его стоимости имеет содержательный смысл только для данного лица, принимающего решения. Рыночного характера она не имеет. В этом и состоит ее основное отличие от оценки равновесной стоимости рыночного опциона.

Во многих ситуациях принимающий решение инвестор при оценке инвестиций может выбирать, исполнять ли проект в настоящее время или отложить его исполнение на будущее. Если проект рисковый, доходы по которому в будущем зависят от наступления выделенных двух состояний экономики, то эта ситуация похожа на ситуацию оценки опционов, рассмотренную выше. Иногда планируемые к реализации проекты материальных инвестиций предполагают в дальнейшем определенный выбор будущего решения о развитии проекта, которое может существенно поменять денежные потоки проекта, становящиеся рисковыми. Иногда речь может идти о том, что при изменении состояния экономики проект, считавшийся выгодным, может превратиться в невыгодный для инвестора, и наоборот. Для будущего исполнения проекта инвестор должен обладать определенными правами, например правом собственности на земельный участок, если он в будущем при благоприятной конъюнктуре собирается его застраивать, или соответствующими акциями, дающими возможность участвовать в управлении фирмой, обеспечивая возможности развития производства, если проект оказывается успешным; или его ликвидацию, если он потерпит неудачу; права развивать смежные виды деятельности, пользуясь теми производственными условиями, которые возникли в результате исполнения проекта, и т. п. При благоприятной конъюнктуре необходимо обладать всеми правами, которые позволяют исполнять проект дальше.

В этом случае обоснование цен, которые имело бы смысл платить за наличие этого права выбора, может быть осуществлено на основе подходов, используемых для определения стоимости опциона, поскольку цену опциона можно проинтерпретировать как стоимость права выбора, которое получает владелец опциона.

Рассмотрим возможности использования простой биномиальной модели для оценки стоимости рискового актива и покажем их на примере обоснования настоящей стоимости свободного участка земли в обжитой части города, который предназначен для строительства многоквартирного дома, как своеобразного актива строительного бизнеса. На участке можно построить 18- либо 30-квартирные дома, состоящие из одинаковых квартир. Обычный подход заключается в том, чтобы определить, какого типа здание лучше всего построить на данном участке, и найти чистую настоящую стоимость денежных потоков (не считая стоимости земли), которые возникнут, если это здание будет построено. Можно найти предельное значение стоимости земли, если строительство будет начато немедленно. Но, имея в собственности указанный свободный участок земли, можно выбирать в том случае, если строительство будет отложено на один период, между строительством 18- и 30-квартирного дома в зависимости от конъюнктуры рынка жилья. Право такого выбора гоже может иметь свою цену, если условия будущего периода будут более выгодны, чем условия текущего периода, а его стоимость определяется стоимостью участка земли, который нужно приобрести в собственность, что обеспечит возможность начать строительство в будущем периоде.

Пусть известны следующие данные о стоимости строительства и цене продажи отдельных квартир.

- 1. Текущая ставка процента г = 20%.

- 2. Рыночная стоимость одной квартиры в настоящем периоде р = = 3000 тыс. руб.

- 3. Рыночная стоимость одной квартиры в будущем периоде зависит от состояния экономики:

- а) в первом будущем состоянии экономики, т. е. при благоприятной конъюнктуре рынка жилья, темп роста цены квартиры а = 1,2 и цена продажи одной квартиры ар = 3600 тыс. руб.;

- б) во втором будущем состоянии экономики, т. е. при неблагоприятной конъюнктуре рынка жилья, цена одной квартиры упадет, но сравнению с настоящим периодом, темп роста цены b = 0,9 и цена продажи Ьр = 2700 тыс. руб.

- 4. Для простоты предположим, что расходы на строительство домов для текущего и будущего годов совпадают и составляют: для 18-квартирного дома — /18 = 36 000 тыс. руб.; 30-квартирного — /30 = 74 000 тыс. руб.

Будем считать, что все квартиры в каждом доме можно будет быстро продать по указанным ценам. Рассматриваются две возможности: строить в текущем периоде и строить через один год. Мы хотим определить, какой вариант строительства предпочтительнее и сколько стоит участок земли под застройку с точки зрения застройщика в каждом случае.

Сначала определим, чему равна предельная стоимость земли, если начинать строительство немедленно. Если построить 18-квартирный дом в текущем периоде и продать квартиры достаточно быстро, то чистый доход будет равен, тыс. руб.:

Аналогично, при строительстве 30-квартирного дома и продаже квартир чистый доход составит, тыс. руб.:

Так как доход от 18-квартирного дома больше, чем от 30-квартирного, то целесообразно строить в текущем периоде 18-квартирный дом, а за участок земли не имеет смысла платить более 18 000 тыс. руб.

Теперь посмотрим, какие варианты возможны, если отложить строительство на один год. Мы не знаем точно, сколько будет стоить одна квартира в следующем году, но можем оценить доходы в каждом из двух выделенных состояниях экономики.

В первом будущем состоянии экономики, когда готовая квартира будет стоить 3600 тыс. руб., при постройке 18-квартирного дома будем иметь следующий доход от продажи квартир, тыс. руб.:

При постройке 30-квартирного дома доход от продажи квартир составит, тыс. руб.:

Во втором будущем состоянии экономики одна квартира будет стоить 2700 тыс. руб. Тогда при постройке 18-квартирного дома будем иметь следующий доход от продажи квартир, тыс. руб.:

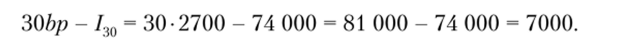

При постройке 30-квартирного дома доход от продажи квартир составит, тыс. руб.:

Указанные доходы могут быть реально получены только в том случае, если предполагается, что все построенные квартиры будут полностью распроданы.

Для оценки предельно допустимой стоимости земли применим подход, который положен в основу определения равновесной рыночной цены опционов. Использование участка земли в будущем периоде в чем-то похоже на опцион на покупку, если строительство дома откладывается на будущий период. Если инвестиции откладываются на будущий период и цена квартиры растет, то выбираем строительство 30-квартирного дома. Чистый доход от продажи квартир в этом случае Са = 34 000 тыс. руб., что больше, чем доход от строительства и продажи 18-квартирного дома. Если в будущем периоде цена квартиры упадет, то более предпочтительным является строительство 18-квартирного дома. Чистый доход от строительства и продажи квартир Съ= 12 600 тыс. руб., что больше чистого дохода от 30-квартирного дома. Строительство не начинается, пока неизвестна цена продажи готовой квартиры в следующем году.

Возможность выбирать в зависимости от конъюнктуры рынка жилья один или другой проект строительства определяется наличием собственности на участок земли. В данном примере цена права выбора варианта застройки в будущем периоде не превосходит стоимости участка земли под будущую застройку.

Для оценки стоимости участка земли воспользуемся условиями оценки его стоимости с помощью эквивалентного портфеля. Сформируем условный эквивалентный портфель, который принесет такие же доходы в будущих состояниях экономики, как и застройка участка земли с последующей продажей квартир. Такой портфель будем использовать для определения предельного значения настоящей стоимости земли, т. е. суммы, которую целесообразно платить за приобретение этого участка в настоящий период. В рассматриваемом портфеле, доходы которого по построению будут совпадать с будущими доходами от застройки участка земли, в качестве основного актива, текущая цена которого известна, будем использовать квартиры. В качестве второго актива рассмотрим возможность приобретать или продавать облигации, т. е. инвестирование свободного капитала и привлечение использования заемного капитала под фиксированную ставку процента.

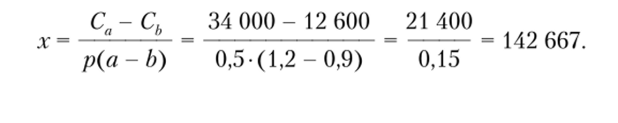

Воспользуемся введенными выше обозначениями. Тогда в соответствии с условиями данного примера имеем: рыночная цена одной квартиры в настоящий период р = 3000 тыс. руб.; а = 1,20, b = 0,9, 1 + г = 1,20, Са = = 34 000 тыс. руб., Сь= 12 600 тыс. руб.

Чтобы составить эквивалентный портфель, нужно решить систему вида (3.3—3.4) относительно х и у, что можно сделать, используя выражения (3.5) и (3.6):

Таким образом, рассматриваемый условный эквивалентный портфель включает в себя 23,78 квартиры и предполагает заем на сумму 43 000 тыс. руб.

Стоимость этого портфеля, тыс. руб., найдем из соотношения (3.7):

Очевидно, что реально можно купить ровно 24 квартиры и фактические расходы на эквивалентный портфель, если собственник или менеджер захотят его купить, будут несколько больше. Покажем, что этот портфель обеспечивает при продаже квартир и погашении долгов те же доходы, что и строительство указанных домов в будущий период (табл. 4.1).

Таблица 4.1

Доходы эквивалентного портфеля, тыс. руб.

Состояние экономики. | Доходы от продажи квартир | Погашение долга и уплата процентов. | Всего. |

3600−23,78 = 85 600. | — 43 000 -1,2 = -51 600. | 34 000. | |

2700 -23,78 = 64 200. | — 43 000 -1,2 = -51 600. | 12 600. |

Поскольку доходы от инвестиции в строительство в будущем периоде и доходы от эквивалентного портфеля совпадают, то риск этой инвестиции и вложений в эквивалентный портфель тоже будет одинаковым.

Найденная с помощью метода оценки опционов предельная стоимость участка земли, которую за него целесообразно платить, составляет 28 340 тыс. руб. Эта величина не совпадает с предельной стоимостью участка земли при условии его немедленной застройки, которая составляет только 18 000 тыс. руб.

В принципе возможно построение эквивалентного портфеля на основе учета других активов. Например, можно рассмотреть в качестве основного актива акцию, цена которой в настоящий период составляет 500 руб.

Предположим, что изменение цены акции в будущих состояниях экономики будет таким же, как и изменение цен на рынке жилья. Тогда количество указанных акций, которое необходимо приобрести, чтобы сформировать эквивалентный портфель, определяется по формуле (3.5) следующим образом:

Объем безрисковых инвестиций в облигации остается тем же самым, равным 43 000 тыс. руб., поскольку, как следует из формулы (3.6), он не зависит от текущей цены рискового актива, включенного в эквивалентный портфель.

Тогда стоимость портфеля составит, тыс. руб.:

Она остается без изменений, поскольку единственный параметр, который изменил свое значение, — это цена акции. Остальные остались без изменений. Поскольку доходы от продажи квартир в обоих будущих состояниях экономики и объем продаваемых облигаций не изменились, то из уравнения (3.5) следует: насколько уменьшается цена основного актива, настолько увеличивается его количество в эквивалентном портфеле. Суммарная стоимость актива в эквивалентном портфеле — квартир в первом случае или акций во втором — остается без изменений и составляет 71 333,3 тыс. руб.

Очевидно, что доходы от нового эквивалентного портфеля в каждом из двух будущих состояний экономики равны доходам от строительства и продажи квартир в будущем периоде.

Если предлагаемая цена земли будет меньше полученной суммы, то менеджеру, который собирается осуществить через один год строительство па указанных выше условиях, выгодно приобретать этот участок земли. Он получает возможность заплатить за право получения будущих рисковых доходов дешевле, чем стоят эти рисковые доходы на рынке в настоящий период. Если же предлагаемая цена земли превышает полученную сумму, то приобретение земли становится совершенно невыгодным. В этом случае за право строительства и получения будущих рисковых доходов он должен был бы заплатить больше, чем стоят эти рисковые доходы в настоящее время на рынке. Дешевле вложить капитал в рассматриваемый эквивалентный портфель, который обеспечивает те же доходы и риск в будущем периоде, что и рассматриваемое строительство жилых домов.

Подобный подход, основанный на формировании эквивалентного портфеля, состоящего из активов, текущая рыночная цена которых известна, может быть использован при определении предельно допустимых расходов в настоящее время на право осуществления различных проектов, предполагающих будущие рисковые доходы в зависимости от конъюнктуры рынка. Выше речь шла о проектах в сфере недвижимости, предусматривающих закрепление нрава собственности на участок за инвестором, т. е. его покупку или аренду на будущий период. Этот же подход можно использовать при оценке стоимости безусловных или условных срочных контрактов. В первом случае речь может идти об определении стоимости контракта на будущую продажу продукции по фиксированной цене, во втором случае имеются в виду реальные опционы, стоимость которых также может быть определена на основе эквивалентных портфелей (см. параграф 4.2).

Важно запомнить

В более широком смысле представленный в этом параграфе подход к оценке настоящей стоимости будущих рисковых доходов на основе эквивалентных портфелей может быть использован для определения стоимости активов капитала, приносящих рисковые доходы. В данном случае эта стоимость зависит от пла нируемого использования этих активов, от ожиданий инвестора или менеджера относительно будущих доходов и текущих рыночных цен рисковых и безрисковых активов, приносящих тс же самые доходы, что и рассматриваемые активы капитала.

В условиях рассматриваемого примера настоящая стоимость строительного бизнеса, который обеспечивает через один год доходы в сумме 34 000 тыс. и 12 600 тыс. руб. в первом и во втором состояниях экономики соответственно, равна 28 340 тыс. руб. За такую сумму можно в настоящее время приобрести эквивалентный портфель, приносящий такие же будущие доходы. Отметим, что, как показано в условиях приведенного примера, если инвестор собирается осуществлять строительство немедленно в данном периоде, то предельная стоимость участка земли (или стоимость строительного бизнеса) будет иной и составит только 18 000 тыс. руб.

В приведенном выше примере речь шла о бизнесе, который предполагается осуществить за один будущий период. В случае многопериодного использования капитала для оценки его стоимости в условиях рассматриваемого подхода можно использовать формулу Дж. Кокса, С. Росса и М. Рубинштейна (см. гл. 5). Если планируется непрерывное изменение доходов на достаточно длительном периоде времени, можно использовать формулу Блэка — Шоулза для оценки стоимости рискового капитала. Соответствующий пример приведен в гл. 6.

Существуют и другие подходы к оценке стоимости рисковых активов капитала, которые в данной книге не рассматриваются.

Полученные оценки предельной стоимости рисковых активов капитала на основе эквивалентных портфелей:

- • зависят от форм и направлений использования этих активов;

- • от ожиданий инвестора, менеджера или собственника капитала относительно изменения будущих цен производимой продукции;

- • текущих рыночных цен активов, которые менеджер включает в эквивалентный портфель;

- • имеют субъективный характер и меняются при изменении указанных условий и факторов;

- • не зависят от вероятностей наступления будущих состояний экономики;

- • в условиях каждого конкретного бизнеса должны формироваться с учетом его специфики и особенностей.